Как закрыть обособленное подразделение в 2020 году

Содержание:

- Содержание решения о закрытии и протокола, образец решения

- По порядку рассчитайсь!

- Что нужно сделать перед написанием заявления

- Инструкция по закрытию ОП

- Надо – не надо: не гадайте на ромашке

- Расторжение с работниками трудовых договоров

- Куда подавать заявление

- Что нужно сделать для закрытия

- Сверка расчетов до и после

- Виды структурных подразделений

- Корпоративные документы

- Общая информация о закрытии филиала

Содержание решения о закрытии и протокола, образец решения

|

| Скачать форму протокола |

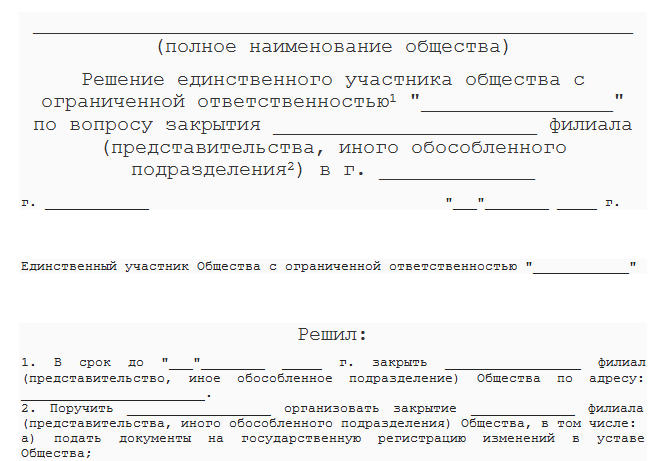

Закон не содержит указаний на конкретный типовой бланк решения, который был бы обязателен для применения всеми юридическими лицами. В связи этим учредители компании вправе составлять данный документ в свободной форме.

Важно лишь помнить при этом, что в содержании решения должны быть указаны:

Подпишитесь на рассылку

- Полное наименование организации.

- Дата и место составления решения.

- Порядковый номер документа.

- Ф. И. О. учредителя, принявшего решение.

- Действия или конкретные поручения, реализовать которые предстоит в связи с закрытием ОП. Например, может потребоваться:

- освободить от должности руководителя ОП;

- обязать уполномоченного сотрудника представлять интересы организации в налоговом органе при снятии ОП с регистрационного учета;

- осуществить мероприятия, связанные с закрытием периодов в бухгалтерском учете;

- принять меры для законного увольнения сотрудников или их перевода на другое место работы;

- возложить контроль за исполнение решения или приказа на конкретного сотрудника.

Готовое решение подписывается учредителем организации.

|

| Скачать форму решения о закрытии обособленного подразделения |

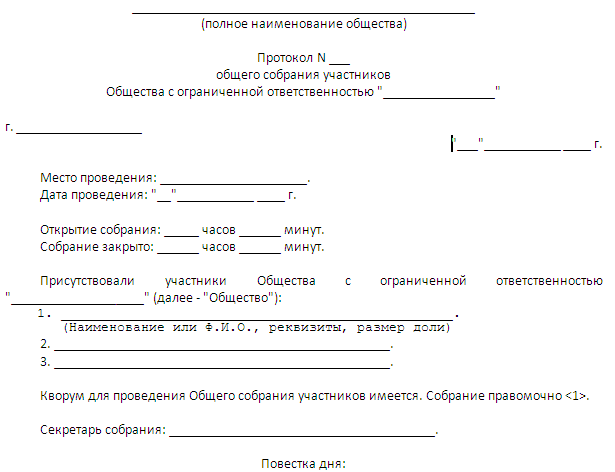

Протокол общего собрания учредителей компании представляет собой более сложный документ, отражающий весь ход принятия решения. Требования к его составлению содержатся в п. 4 ст. 181.2 ГК РФ. Так, помимо общих сведений об организации в протокол заносятся:

- поименный список присутствующих лиц, наличие кворума присутствия;

- повестка дня;

- описание процесса обсуждения положений;

- ответы на поставленные вопросы;

- результаты голосования по каждому пункту повестки дня;

- подписи всех учредителей, секретаря и председателя собрания.

***

Итак, решение представляет собой документ, служащий основанием для закрытия ОП. Оно составляется учредителем юридического лица в свободной форме. В решении должны быть отражены все вопросы, связанные с ликвидацией ОП. При этом данный акт является обязательным документом, представляемым в налоговый орган с целью снятия с регистрационного учета филиала (представительства) или иного подразделения фирмы. Образец решения учредителя организации о закрытии ОП можно скачать на нашем сайте.

***

Больше полезной информации — в рубрике «Бизнес».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

По порядку рассчитайсь!

Обособленные подразделения бывают трех видов:

- Филиал.

- Представительство.

- Иные.

Объединяющие все три вида признаки — это территориальная обособленность и наличие созданных более чем на месяц рабочих мест. Это общее определение ОП, данное НК РФ в статье 11. Налоговый кодекс не раскрывает понятия «филиал» и «представительство». Их определение придется искать уже в гражданском законодательстве.

Статья 55 ГК РФ указывает на то, что представительство представляет интересы юридического лица, а также осуществляет их защиту. Филиал имеет более широкие права: осуществляет все или часть функций юрлица, включая те, что есть у представительства. Проще говоря, если организация открывает офис, куда клиент может обратиться за консультацией, заключить договор, написать претензию, сделать заказ, то это представительство, если этот офис поставит клиенту товар по заключенному договору, то это уже филиал.

Прочие подразделения попадают в категорию «иных»

Важно правильно определить, какой вид ОП открывается. Это имеет значение не только с юридической точки зрения, но и с точки зрения Налогового кодекса

Что нужно сделать перед написанием заявления

Перед заполнением документа нужно оплатить госпошлину за закрытие. Она составляет 160 рублей.

Если на ИП работают сотрудники, то необходимо уведомить их о закрытии минимум за две недели. Желательно в письменном виде. Иначе это будет нарушением трудового законодательства.

Также нужно определиться со способом подачи заявления. Подать его в местный орган ИФНС можно в бумажном виде, по почте или в электронном виде. Но сделать это через портал Государственных услуг в настоящее время нельзя. У налогового органа есть свой сайт и соответствующий раздел в нем. Заявление о закрытии ИП там подать можно, но для этого нужно иметь собственную ЭЦП. Если электронной печати нет, то придется действовать по старинке, в бумажном варианте.

Требования к заполнению

Бланк будет знаком тем, кто подавал заявление на открытие ИП. Требования к заполнению:

- Все буквы необходимо вписывать в бланк только в печатном виде.

- Все буквы должны быть заглавные.

- Приемлемо заполнение только черной ручкой, с максимальной яркостью оттенка. Это связано с тем, что обработка заполненного документа будет проводиться машинным способом.

- Каждый знак (в том числе точки, запятые, двоеточия и пробелы) нуждаются в отдельной клетке.

- Информация должна полностью совпадать с уже имеющимися в системе данными. Номера удостоверений, паспортов, ОГРНИП, ИНН и другие данные недопустимо коверкать. Несовпадение хотя бы одного знака приводит к отмене принятия документа.

- Сокращения и переносы возможны только в соответствии с правилами русской орфографии.

- Дублирующаяся информация не приветствуется.

Какие документы понадобятся для подачи

При изъявлении желания прекратить свою деятельность в качестве индивидуального предпринимателя обязательно понадобится российский паспорт и при наличии паспорт представителя (доверенного лица). Последним может выступать родственник, друг или нанятый для этой цели специалист: юрист, адвокат и пр. Также будут нужны нотариально заверенные копии либо оригиналы ИНН, ОГРНИП юридического лица.

Еще один важный момент – свежая (не позднее пяти рабочих ней с даты подачи заявления) выписка из ЕГРИП. Без нее заявление о закрытии ИП не могут принять в налоговом органе.

Стоимость получения выписки у нас в стране колеблется от 200 до 500 руб.

Инструкция по закрытию ОП

Итак, порядок закрытия обособленного подразделения зависит от решения таких вопросов:

- Будут ли сотрудники уволены или они перемещаются на работу в другие ОП?

- Нужно ли удалять сведения о подразделении из ЕГРЮЛ?

- Нужно ли менять устав?

Наша пошаговая инструкция расскажет, как закрыть обособленное подразделение в 2020 году с учетом всех этих нюансов.

Шаг 1. Принимаем решение

Решение о прекращении деятельности через филиал или представительство принимают собственники организации. В ООО проводится общее собрание участников (если их несколько). На голосование ставится вопрос о ликвидации ОП. Чтобы решить его положительно, достаточно простого большинства голосов. В ходе собрания составляется протокол, на основании которого будут зарегистрированы изменения. Если собственник один, он принимает единоличное решение о закрытии обособленного подразделения.

Иное обособленное подразделение закрывается по решению руководителя организации. Поэтому первый шаг при ликвидации простого ОП пропускается.

Шаг 2. Издаем приказ

На основании принятого решения руководителю организации необходимо издать приказ или распоряжение. В документе указывается дата, с которой следует считать подразделение закрытым. Она подбирается таким образом, чтобы к тому моменту были решены все вопросы с кадрами. Кроме того, в приказе перечисляются работники, на которых возлагаются обязанности по закрытию ОП, а также прописываются зоны их ответственности.

Шаг 3. Уведомляем сотрудников

На основании приказа персонал уведомляется о предстоящем увольнении в письменном виде за два месяца. Каждый из работников должен получить соответствующее уведомление под подпись. О переводе в другое ОП (например, если оно в ином населенном пункте) нужно предупредить в тот же срок. Разумеется, сотрудник вправе выразить несогласие.

Бесплатное бухгалтерское обслуживание от 1С

Шаг 4. Сообщаем в ИФНС

Для уведомления налоговой службы подается сообщение о закрытии обособленного подразделения по форме С-09-3-2 (приказ ФНС РФ от 09.06.2011 № ММВ-7-6/362@). Ее нужно направить в ИФНС по месту регистрации организации (не подразделения!) в течение 3 дней после того, как принято решение о закрытии.

Уведомление о закрытии обособленного подразделения — довольно простая форма. На первом листе нужно указать ИНН, КПП и ОГРН организации и код налоговой инспекции по месту ее нахождения. Количество страниц сообщения — 2, если закрывается лишь одно подразделение. Если же несколько, то и листов сообщения будут больше (1 ОП — 2 листа).

На втором листе вписывается КПП того подразделения, которое закрыто, его название (если есть), адрес и дата закрытия.

Шаг 5. Меняем данные в ЕГРЮЛ / уставе

Этот шаг необходим в случае, если ликвидируется филиал или представительство. Закрытие обособленного подразделения иного типа его не предполагает, поскольку информация о таком ОП не вносится ни в устав, ни в ЕГРЮЛ.

В первую очередь нужно обратиться к уставу и проверить, есть ли в нем сведения об ОП. Если да, то надо внести изменения в устав. Для этого понадобится:

- новая версия устава или лист изменений (2 экземпляра);

- протокол собрания или решение участника;

- форма Р13001. Заполняется первый лист с данными о компании, а также приложение К (только первый лист). Необходимо указать тип закрытого ОП (филиал, представительство или иное), наименование и причину внесения изменений в устав;

- квитанция об уплате госпошлины (800 рублей).

Комплект документов передается в инспекцию, где стоит на учете головная компания.

Если в уставе нет информации о закрытом ОП, то достаточно внести изменения в сведения, содержащиеся в ЕГРЮЛ. Для этого существует форма Р14001. В ней, помимо титульного листа, заполняется лист «О». Нужно указать тип ликвидируемого подразделения (филиал, представительство, иное), его название и причину внесения изменений в ЕГРЮЛ.

Комплект документов при подаче формы Р14001 небольшой — само заявление и протокол / решение о закрытии. Направляется все это в инспекцию по месту учета компании.

Шаг 6. Получаем результат

Осталось дождаться, пока ФНС обработает полученные данные и снимет с учета обособленное подразделение. В 2020 году это происходит в такие сроки:

- для филиала / представительства — когда данные о закрытии попадут в ЕГРЮЛ. На основе этой информации ИФНС по месту регистрации ОП снимет его с учета;

- для прочих подразделений — в течение 10 рабочих дней со дня, когда ИФНС получила форму С-09-3-2.

Итак, мы рассказали, как закрыть обособленное подразделение в 2020 году. Надеемся, наша пошаговая инструкция окажется полезной и поможет ликвидировать ненужное ОП быстро и без ошибок.

Надо – не надо: не гадайте на ромашке

Если сомневаетесь, нужно ли открывать ОП или нет, скорее всего, ответ – да, нужно

Обратите внимание, что ни НК, ни ГК не содержат каких-либо ограничений по количеству сотрудников обособленного подразделения, а также отсутствию во внутренних документах распоряжения на его создание

Существуют сложные ситуации, когда и правда непросто понять: возникает ОП или нет:

- Нанимаем сотрудника в другом городе для оказания услуг или выполнения работ на территории клиентов (заказчиков). Допустим, компания оказывает клининговые услуги в другом городе, нанимает уборщиц. В этом случае не возникает обособленного подразделения, ведь нет стационарных рабочих мест. Аналогичный подход применяется к ситуации, когда рабочий (электрик, отделочник) выезжает к заказчику на объект. В зависимости от должности и рода занятий сотрудника оформляют как обычным трудовым договором, так и договором о надомной или дистанционной работе.

Обратите внимание! Надомники и дистанционные сотрудники однозначно не имеют подконтрольных работодателю рабочих мест. Пример №1: стройплощадка, куда направлены рабочие, оборудована бытовками, принадлежащими организации, инструменты рабочим выдает работодатель, он же контролирует ход работ – есть ОП

Производятся строительные работы. Здесь нужно рассматривать каждую конкретную ситуацию индивидуально.

Пример №1: стройплощадка, куда направлены рабочие, оборудована бытовками, принадлежащими организации, инструменты рабочим выдает работодатель, он же контролирует ход работ – есть ОП.

Пример №2: рабочие приезжают ежедневно на стройплощадку из дома, за безопасностью на объекте следит не работодатель (субподрядчик), а генподрядчик, он же контролирует ход строительства. Исходя из определения рабочих мест (ст. 209 ТК) их в данном случае нет, поскольку стройка неподконтрольна работодателю.

Надо отметить, что в большинстве случаев налоговые органы независимо от обстоятельств считают, что стройплощадка требует создания обособленного подразделения.

Выполняются дорожные работы. В данном случае ФНС считает, что ОП создавать не нужно. Работы ведутся «в поле», ни о каком стационарном месте речи не идет.

Арендуется или приобретается складское помещение. Это один из частых предметов споров. На складе присутствуют постоянные сотрудники: кладовщик, сторож, грузчики, значит, однозначно потребуется зарегистрировать ОП.

А если это просто помещение, куда привозят, сгружают товар или материалы, а забирают их при необходимости приезжающие водители и экспедиторы? Несмотря на то что сотрудники не находятся постоянно на складе, считается, что рабочие места есть, а время нахождения на них не имеет значение.

Кстати! Подобный подход справедлив в ситуации, если организация сняла или купила офис, но сотрудник использует его эпизодически.

Помещения в одном и том же здании. Компания снимает кабинет в бизнес-центре и решает открыть на другом этаже кафе. С одной стороны оба помещения находятся в одном здании и, естественно, относятся к одной налоговой, поэтому логично предположить, что в открытии ОП нет нужды. Судьи подтверждают эту точку зрения, поскольку считают одним из признаков территориальной обособленности отнесение к отличной от головного предприятия налоговой инспекции. С другой, налоговые органы не всегда согласны с арбитражной практикой. Их – даже если фактически юридический адрес организации и кафе отличается незначительно, например, номером помещения, то формально такое отличие уже причина для регистрации обособки. Вывод сделан из определения ОП в статье 11 НК, понятий, установленных статьей 55 ГК РФ и определения места нахождения юридического лица (по пункту 2 статьи 54 ГК это место государственной регистрации). Придется либо обращаться за разъяснениями в ФНС, либо действовать на свой страх и риск.

Сотрудник работает в режиме коворкинга. Популярный способ работы вне дома. Обычно к нему прибегают фрилансеры. Смысл в том, чтобы заниматься какой-то деятельностью в помещении, где собираются такие же «свободные художники», возможно, в процессе обмениваться мнениями, достижениями и опытом или просто работать в спокойной обстановке. Представим, что для работника арендуется место по договору коворкинга, равноценно ли это аренде офиса, требуется ли организовать ОП? На самом деле этот вариант подразумевает краткосрочную аренду, обычно на несколько часов в день, а работодатель не может контролировать такое рабочее место. Значит, признать его стационарным нельзя и создание обособленного подразделения не требуется.

После того как компания определилась с созданием ОП, нужно подготовить документы, регламентирующие его деятельность, и зарегистрировать в ИФНС.

Расторжение с работниками трудовых договоров

При закрытии филиала, который находится в той же местности, что и головная организация, увольнять работников необходимо в порядке, установленном для увольнения по сокращению штата, в соответствии с пунктом 2 статьи 81 Трудового кодекса РФ.

Если филиал расположен в другой местности, то расторжение трудовых договоров производится по правилам, предусмотренным для случаев ликвидации организации.

Это уже согласно пункту 1 статьи 81 Трудового кодекса РФ.

При этом в налоговый орган необходимо представить сведения о доходах физических лиц по форме 2-НДФЛ.

В письме ФНС России от 28 марта 2011 г. № КЕ-4-3/4817 изложен порядок представления форм 2-НДФЛ в случае закрытия обособленного подразделения организации в течение года. Так, сведения о доходах физических лиц – сотрудников обособленных подразделений представляются в налоговый орган по месту учета филиала, в который производится перечисление НДФЛ с доходов сотрудников этого подразделения.

В случае закрытия филиала сведения о доходах физических лиц представляются организацией в инспекцию по месту учета филиала за последний налоговый период, то есть за период от начала календарного года до момента завершения ликвидации.

Повторного представления организацией указанных сведений в отношении сотрудников ликвидированного подразделения по окончании налогового периода (календарного года) не требуется.

Если же после ликвидации филиала организация перечислила уволенным сотрудникам какие-либо выплаты, то сведения о доходах физических лиц представляются в налоговый орган по местонахождению организации.

Куда подавать заявление

Заявление Р26001 о прекращении предпринимательской деятельности подают в официальный регистрирующий орган. Обычно это специальная налоговая инспекция, занимающаяся регистрационными процедурами. Найти контакты этой ИФНС можно через сайт nalog.ru. Кроме того, заявление принимают многофункциональные центры вашего региона.

Вместе с заполненным заявлением предприниматель подает квитанцию об уплате госпошлины на 160 рублей и свой паспорт для удостоверения личности. В статье 22.3 закона «О государственной регистрации юридических лиц и индивидуальных предпринимателей» указан ещё один необходимый документ – подтверждение подачи сведений о страхователе в ПФР.

Однако на практике обращаться в Пенсионный фонд при снятии с налогового учёта предпринимателю не обязательно. В законе сделана оговорка, что если этот документ представлен не будет, то нужную информацию об уплате взносов налоговая инспекция получит сама по межведомственному запросу.

Обратите внимание: закрытие ИП отличается от ликвидации ООО тем, что предприниматель вправе сняться с учёта даже при наличии задолженностей по налогам и взносам. Уведомлять о прекращении предпринимательской деятельности своих контрагентов тоже необязательно

Долги по бизнесу, если они есть, придётся оплачивать в любом случае, но уже как обычному физическому лицу

Уведомлять о прекращении предпринимательской деятельности своих контрагентов тоже необязательно. Долги по бизнесу, если они есть, придётся оплачивать в любом случае, но уже как обычному физическому лицу.

Варианты подачи документов на прекращение предпринимательской деятельности следующие:

- Личное посещение предпринимателем налоговой инспекции или МФЦ;

- Почтовое отправление ценным письмом, в этом случае заявление Р26001 надо заверить у нотариуса;

- Подача документов через доверенное лицо (знакомого, родственника, юриста). Для этого у нотариуса надо не только заверить само заявление, но и оформить на представителя доверенность.

- Через сайт ФНС, заверив заявление квалифицированной электронной подписью.

Через 5 рабочих дней после подачи формы Р26001 предпринимателя снимут с учёта, о чем в ЕГРИП будет внесена cсоответствующая запись.

Что нужно сделать для закрытия

Инструкция, напрямую зависит от статуса обособленного подразделения. Если оно признано филиалом или представительством, и сведения о нем внесены в учредительные документы, то порядок закрытия усложняется. Если проводится закрытие ОП организации без выделенного баланса и расчетного счета, процедура проще.

Ликвидация подразделения и ликвидация организации — это кардинально разные процедуры. Например, при ликвидации деятельности назначают ликвидатора, публикуют оповещение в СМИ, работают с кредиторами по погашению долгов, сокращают работников, утверждают ликвидационный баланс. И только выполнив все обязательные условия, обращаются в ФНС с просьбой о снятии с регистрационного учета.

Основные действия, или что нужно для закрытия обособленного подразделения в 2021 году:

- Принять соответствующее решение большинством голосов участников.

- Издать приказ о ликвидации ОП.

- Уведомить работников о прекращении деятельности ОП.

- Оплатить госпошлину, если сведения о филиале или представительстве были отражены в учредительных документах.

- Исключить информацию о филиале, представительстве из учредительной документации.

- Подать в ИФНС уведомление о закрытии.

Шаг 1. Принимаем решение

Решение о прекращении деятельности через филиал или представительство принимают собственники организации. В ООО проводится общее собрание участников (если их несколько). На голосование ставится вопрос о ликвидации ОП. Чтобы решить его положительно, достаточно простого большинства голосов. В ходе собрания составляется протокол, на основании которого будут зарегистрированы изменения. Если собственник один, он принимает единоличное решение о закрытии обособленного подразделения.

Иное обособленное подразделение закрывается по решению руководителя организации. Поэтому первый шаг при ликвидации простого ОП пропускается.

Шаг 2. Издаем приказ

На основании принятого решения руководителю организации необходимо издать приказ или распоряжение. В документе указывается дата, с которой следует считать подразделение закрытым. Она подбирается таким образом, чтобы к тому моменту были решены все вопросы с кадрами. Кроме того, в приказе перечисляются работники, на которых возлагаются обязанности по закрытию ОП, а также прописываются зоны их ответственности.

Шаг 3. Уведомляем сотрудников

На основании приказа персонал уведомляется о предстоящем увольнении в письменном виде за два месяца. Каждый из работников должен получить соответствующее уведомление под подпись. О переводе в другое ОП (например, если оно в ином населенном пункте) нужно предупредить в тот же срок. Разумеется, сотрудник вправе выразить несогласие.

Шаг 4. Подготовка документов для налоговой

Если организация приняла решение о ликвидации филиала или представительства, сведения о котором внесены в учредительные документы, то придется заполнить дополнительную налоговую форму. Это бланк Р13001. Заполняют в формуляре только титульный лист и лист К, состоящий из двух страниц. Фирме придется оплатить госпошлину в 800 рублей за регистрацию внесенных изменений в учредительные документы.

Обратите внимание, что пошаговая инструкция, как закрыть обособленное подразделение в 2021 году, предусматривает и оповещение внебюджетных фондов. Если филиал, представительство или ОП были зарегистрированы в ФСС и ПФР, то необходимо подать уведомления контролерам из внебюджетных фондов

Шаг 5. Сдать отчетность и заплатить налоги

Следующий этап прекращения деятельности — оплата налогов и сборов в бюджет и предоставление отчетности. После даты снятия ОП с учета необходимо выполнить обязательства налогоплательщика в полном объеме.

Что сдавать и когда:

- Расчет 6-НДФЛ оправьте в ФНС за квартал, в котором ОП было снято с учета. Срок сдачи обычный. За следующие отчетные кварталы подавать нулевые отчеты 6-НДФЛ не нужно. Подробности — в Письме ФНС от 22.05.2019 № БС-4-11/

- Справки 2-НДФЛ за работников ликвидированного ОП сдайте в обычные сроки. Если сотрудники перешли в другие филиалы компании, то подготовьте две справки 2-НДФЛ. Одну — на доходы, полученные в закрытом ОП, вторую — по новому месту работы.

- Расчет по страховым взносам и расчет 4-ФСС заполните нарастающим итогом с начала года, до даты оптимизации ОП. В расчеты включите все выплаты, начисленные работникам в период функционирования представительства (до даты ликвидации).

- Декларацию по налогу на прибыль по закрытому ОП заполняйте и за период ликвидации, и за следующие отчетные периоды, до самого конца года. Сдавайте декларационный отчет в ИФНС головной организации.

Сверка расчетов до и после

Сверку проводить необязательно, но, учитывая запутанный процесс работы, особенности сдачи отчетов, уплаты налогов и взносов, так гораздо легче разобраться с платежами.

Почему я рекомендую дублировать сверку и проводить ее до и после ликвидации? «До» всегда идут какие-то движения, ФНС может не успеть занести в программу представленные отчеты, и в сверке будут неполные данные.

Важно! При перечислении налогов, кроме региональных, по закрытому ОП, нужно оплатить долг в инспекцию «головы», с указанием ОКТМО и КПП недействующего подразделения. С неверными реквизитами средства «зависнут» как невыясненные, придется писать заявление на уточнение

Обмен между инспекциями идет из рук вон плохо. Сведения теряются, передача затягивается, данные отправляются с ошибками. Поэтому, получив требование с недоимкой, имея на руках платежные поручения и уверенность в верности платежей, пишите ответ с приложением подтверждающих документов в ИФНС как можно быстрее.

Если последует повторное требование или в худшем случае блокировка счета – подавайте жалобу начальнику инспекции, при отсутствии реакции – в вышестоящее Управление.

Виды структурных подразделений

Однозначную трактовку в России получило всего два вида обособленных структурных звеньев. Согласно статье 5 закона 14-ФЗ от 08.02.98 хозяйственное общество вправе создавать:

- Представительства. Подразделения наделены полномочиями отстаивания интересов компании.

- Филиалы. Набор функций здесь значительно шире. Филиалы вправе осуществлять хозяйственную деятельность от имени фирмы, вести расчеты, заключать и исполнять сделки.

Формирование этих обособленных единиц сопровождается регистрацией. Дополнительно их ставят на налоговый учет по месту фактического нахождения. Баланс может быть выделенным или общим. Жестких требований по этому поводу в законе не содержится. Вопрос регулируется учетной политикой общества.

Ключевой характеристикой является территориальная удаленность. Структурные единицы могут находиться в разных городах или микрорайонах населенного пункта. Дополнительный признак указан в статье 11 НК РФ – создание на срок свыше месяца. В этой же норме упоминается еще об одной разновидности – рабочем стационарном месте. Регистрировать его в налоговых органах не нужно.

Корпоративные документы

Решение о прекращении деятельности компании через обособленное подразделение, которое не является представительством или филиалом, обычно принимается руководителем компании единолично (если, конечно, уставом для этого не предусмотрена другая процедура). То есть в большинстве случаев достаточно простого приказа или распоряжения директора, где указывается на необходимость ликвидации подразделения, устанавливаются сроки и назначаются ответственные лица по решению всех вопросов, возникающих при ликвидации.

Обратите внимание, что этот документ еще вовсе не означает, что подразделение ликвидировано. Это лишь начало пути, о котором мы подробно поговорим чуть ниже

А вот если нужно закрыть филиал или представительство ООО, то такое решение потребует внутрикорпоративных процедур. Согласно ст. Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью» решение о создании филиала или представительства принимается общим собранием участников. Поэтому, если в уставе прямо не установлено иное, решение о закрытии подобного подразделения тоже лучше провести через общее собрание, чтобы избежать проблем с регистрацией изменений в ЕГРЮЛ.

Общая информация о закрытии филиала

С точки зрения действующего законодательства, понятия филиал и представительство имеют определенные отличия. Филиал ведет полноценную деятельность, а представительство – ограничено по функционалу. Также существует понятие обособленного подразделения. И каждый тип дополнительного расположения организации должен быть зарегистрирован необходимым способом, то есть поставлен на учет в ФНС.

Любое подразделение организации ведет свою деятельность только до того момента, когда будет работать сама фирма. При этом на вспомогательную единицу действуют все лицензии и разрешения.

При ликвидации структурного подразделения организация обязана:

- закрыть специальный банковский счет, который создавался для обслуживания деятельности филиала;

- расторгнуть договор аренды, если он заключался;

- передать имущество подразделения головной организации;

- перевести персонал в другие подразделения, головной филиал или расторгнуть с ними трудовые договора.

Также стоит помнить, что если филиал проверяется налоговыми органами, то закрыть его можно будет только после завершения такой проверки.