Управленческая отчетность в организации — порядок введения и оформления управленческих отчетов для контроля деятельности организации + полезные советы эффективной работы с отчетными документами

Содержание:

- Анализ управленческой отчетности

- Форма 8. Отчёт о доходах и расходах

- Отчет о фактической себестоимости продукции

- Правила эффективного внедрения управленческого учета

- АКТУАЛЬНАЯ ТЕМА

- Достоверность управленческой информации

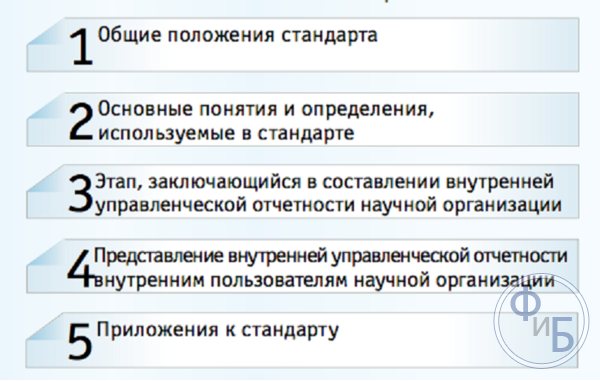

- Этапы формирования системы управленческой отчетности на предприятии

- Отчет о финансовых результатах

- Отчет о дебиторской и кредиторской задолженности

- 1.1. Понятие и виды отчетности

- Итоговые советы по ведению управленческого учета

Анализ управленческой отчетности

Кроме составления важно правильно интерпретировать полученные показатели и данные. Для наглядности помимо электронных таблиц лучше использовать диаграммы и короткие текстовые описания

Также кроме абсолютных значений рассматривать относительные, например, структуру выручки по видам товаров и филиалам. Полезно сравнивать показатели текущего периода с аналогичными за прошлые годы и т.д.

Анализ управленческой отчетности проводится аналогично с прочими видами финансового учета. Его целью является оценить эффективность деятельности предприятия за отчетный период.

Анализ отчетности — комплекс вазимозависимых действий

Аналитическая работа проводится в основном для оценки:

- расчета величины операционной, чистой и других видов прибыли;

- соотношение собственного и заемного капитала, а также возможность оплачивать взятые на себя обязательства.

Следует использовать группы финансовых показателей ликвидности, деловой активности, платежеспособности, рыночной активности и структуры капитала.

Данные группы разработаны исходя из основных потребностей менеджмента и могут быть использованы как вместе, так и по отдельности.

Важная информация! Стоит внимательно относиться к показателям, которые будут использованы для принятия стратегических решений, если в ходе их вычисления были использованы неточные данные или допущены грубые методологические ошибки. Это может стать причиной серьезных управленческих ошибок и больших финансовых трудностей.

Еще одним важным пунктом в реализации финансовой политики является понимание фундаментальных различий между российскими и международными стандартами финансовой отчетности. Так, ряд понятий, переводимые на русский язык, могут интерпретироваться по-разному (пример – под денежными ресурсами в России принято понимать деньги в кассе и на банковских счетах, а по МСФО к ним также относятся все высоколиквидные активы, которые быстро могут быть превращены в валюту). Еще одно глобальное отличие связано со способами учета, в России иногда используют метод начисления, в то время как по МСФО принимается только кассовый метод.

Время и следование порядку, установленному по средствам внутренних регламентов, — основа финансового успеха

В заключение добавим, что МСФО представляет более оперативную информацию для управленческого учета и чаще используется финансовыми директорами.

Форма 8. Отчёт о доходах и расходах

| Наименование статей доходов и расходов | Тыс. руб. | Удельный вес |

| 1. ДОХОДЫ (всего): | 100 | |

| 1.1. Проценты, полученные по предоставленным кредитам, в том числе: | ||

| — по кредитам физических лиц; | ||

| — по кредитам юридических лиц; | ||

| — по предоставленным МБК | ||

| 1.2. Проценты, полученные по открытым счетам в кредитных организациях | ||

| 1.3. Доходы от операций с ценными бумагами, в том числе: | ||

| — доходы, полученные по операциям с векселями сторонних эмитентов; | ||

| — доходы, полученные по операциям с ценными бумагами | ||

| 1.4. Доходы от операций купли-продажи иностранной валюты в наличной и безналичной форме | ||

| 1.5. Штрафы полученные | ||

| 1.6. Другие доходы, в том числе: | ||

| — от восстановления ранее созданных резервов; | ||

| — комиссия полученная; | ||

| — другие доходы | ||

| 1.7. Положительная переоценка счетов в иностранной валюте | ||

| 1.8. Положительная переоценка ценных бумаг, оцениваемых по справедливой стоимости | ||

| 2. РАСХОДЫ (всего): | 100 | |

| 2.1. Проценты, уплаченные за привлечённые кредиты, в том числе: | ||

| — проценты, уплаченные по привлечённым МБК; | ||

| — проценты, уплаченные по субординированному кредиту | ||

| 2.2. Проценты, уплаченные по привлечённым средствам юридических лиц, в том числе: | ||

| — по открытым счетам клиентов; | ||

| — по привлечённым депозитам | ||

| 2.3. Проценты, уплаченные по депозитам физических лиц | ||

| 2.4. Расходы по операциям с ценными бумагами, в том числе: | ||

| — расходы по операциям с выпущенными векселями; | ||

| — расходы по операциям с учтёнными векселями; | ||

| — расходы по операциям с ценными бумагами | ||

| 2.5. Расходы от операций купли-продажи иностранной валюты в наличной и безналичной форме | ||

| 2.6. Расходы на содержание аппарата | ||

| 2.7. Штрафы, пени, неустойки уплаченные | ||

| 2.8. Операционные расходы, в том числе: | ||

| — на создание резервов, | ||

| — комиссия уплаченная | ||

| 2.8. Расходы, связанные с обеспечением деятельности банка, в том числе: | ||

| — арендная плата; | ||

| — налоги, отнесённые на расходы; | ||

| — расходы по аудиторским проверкам; | ||

| — другие произведённые расходы | ||

| 2.9. Отрицательная переоценка счетов в иностранной валюте | ||

| 2.10. Отрицательная переоценка ценных бумаг, оцениваемых по справедливой стоимости | ||

| 3. Балансовая прибыль (головная организация) | ||

| 4. Балансовая прибыль (свод) | ||

| 5. Балансовая прибыль нарастающим итогом с начала года | ||

| Справочно: | ||

| Положительная (отрицательная) переоценка ценных бумаг, имеющихся в наличии для продажи (добавочный капитал) | ||

| Итоговое сальдо процентные доходы/процентные расходы | ||

| Итоговое сальдо комиссионные доходы/комиссионные расходы | ||

| Итоговое сальдо доходы (расходы) от операций купли-продажи иностранной валюты в наличной и безналичной форме | ||

| Итоговое сальдо положительная/отрицательная переоценка счетов в иностранной валюте | ||

| Всего создано резервов на возможные потери (РВПС и РВП) |

Отчет о фактической себестоимости продукции

Одна из основных задач каждого предприятия — сформировать такую рыночную цену, чтобы она покрывала расходы на производство реализуемой продукции, при этом была конкурентоспособной, соответствовала качеству продукции и обеспечивала спрос на рынке.

После того как рыночная или контрактная фиксированная цена сформирована, необходимо постараться удержать себестоимость — в случае превышения себестоимости над ценой предприятие не получит прибыли. Контролировать ситуацию можно с помощью управленческого отчета о фактической себестоимости продукции (табл. 7).

Таблица 7

Отчет о фактической себестоимости продукции, руб.

|

№ п/п |

Статья калькуляции |

План |

Факт |

Изменения, +/– |

|

1 |

Затраты на материалы |

54 000,00 |

54 361,00 |

361,00 |

|

2 |

Затраты на оплату труда основных производственных рабочих |

74 000,00 |

74 254,00 |

254,00 |

|

3 |

Страховые взносы |

22 200,00 |

22 276,20 |

76,20 |

|

4 |

Общепроизводственные расходы |

27 000,00 |

27 761,80 |

761,80 |

|

5 |

Общехозяйственные расходы |

41 000,00 |

41 642,70 |

642,70 |

|

6 |

Производственная себестоимость |

218 200,00 |

220 295,70 |

2095,70 |

|

7 |

Внепроизводственные расходы |

0,00 |

0,00 |

0,00 |

|

8 |

Полная себестоимость |

218 200,00 |

220 295,70 |

2095,70 |

|

9 |

Прибыль |

46 680,00 |

44 584,30 |

–2095,70 |

|

10 |

Цена без учета НДС |

264 880,00 |

264 880,00 |

0,00 |

В этом отчете отражаются отклонения плановых показателей калькуляции себестоимости от фактических. И если они значительны, необходим дополнительный анализ для выяснения причин.

Как правило, на данном этапе составления управленческой отчетности также устанавливают группу затрат, имеющих наибольший удельный вес в составе себестоимости и на основании этого формируют политику сокращения расходов для увеличения прибыльности продукции. Например, чтобы сократить статьи материальных затрат, перезаключают договоры с поставщиками на более выгодных условиях или ищут новых; чтобы уменьшить фонд оплаты труда, сокращают численность рабочих, привлекают сторонние организации к выполнению работ и т. д.

С учетом мероприятий по оптимизации структуры себестоимости планируется обновленная структура на следующий отчетный период.

Рассмотрим пример составления планируемой калькуляции себестоимости продукции с учетом роста объемов при сохранении общехозяйственных расходов (как неизменяющейся составляющей структуры себестоимости вне зависимости от колебаний объема) на прежнем уровне (табл. 8).

Фактические общехозяйственные расходы на единицу продукции (см. табл. 7) — 41 642,70 руб. при объеме продаж 257 ед. продукции в отчетном периоде. Следовательно, общий размер общехозяйственных расходов — 10 702 173,90 руб. (41 642,70 руб. × 257 шт.).

Планируемый объем реализации на следующий отчетный период — 294 ед. Разделим общий размер общехозяйственных расходов (10 702 173,90 руб.) на планируемый объем, получим удельные общехозяйственные расходы на единицу продукции (36 401,95 руб.).

Остальные статьи затрат принимаются к планируемому периоду в неизменном виде по фактическим данным отчета о себестоимости.

Таблица 8

Планирование структуры себестоимости с учетом предложенных мероприятий, руб.

|

№ п/п |

Наименование статей калькуляции |

Факт |

План |

Изменения, +/– |

|

1 |

Затраты на материалы |

54 361,00 |

54 361,00 |

0,00 |

|

2 |

Затраты на оплату труда основных производственных рабочих |

74 254,00 |

74 254,00 |

0,00 |

|

3 |

Страховые взносы |

22 276,20 |

22 276,20 |

0,00 |

|

4 |

Общепроизводственные расходы |

27 761,80 |

27 761,80 |

0,00 |

|

5 |

Общехозяйственные расходы |

41 642,70 |

36 401,95 |

5240,75 |

|

6 |

Производственная себестоимость |

220 295,70 |

215 054,95 |

5240,75 |

|

7 |

Внепроизводственные расходы |

0,00 |

0,00 |

0,00 |

|

8 |

Полная себестоимость |

220 295,70 |

215 054,95 |

5240,75 |

|

9 |

Прибыль |

44 584,30 |

49 825,05 |

5240,75 |

|

10 |

Цена без учета НДС |

264 880,00 |

264 880,00 |

0,00 |

Мы оставили неизменными все статьи затрат, включаемые в себестоимость, за исключением общехозяйственных расходов, которые условно не изменяются в зависимости от роста объемов реализации.

Благодаря оптимизации планируемая удельная прибыль на единицу продукции при сохранении розничной цены на прежнем уровне будет увеличена на 5 240,75 руб., на общий прогнозный объем продаж — 1 540 780,50 руб.

Если не планируется никаких мер по оптимизации расходов, в состав планируемой структуры себестоимости, как правило, берутся фактические данные за предшествующий период.

Правила эффективного внедрения управленческого учета

Автоматизация управленческого учета требует обязательного использования системного подхода. Однако, как показывает практика, даже руководители московских компаний, имеющие наиболее полный доступ к бизнес-информации, допускают ряд типичных ошибок. К сожалению, исправление этих промахов требует финансовых и временных затрат. Чтобы не столкнуться с подобными проблемами, рекомендуется воспользоваться такими правилами.

- Во внутренних управленческих отчетах может быть лишь необходимая информация, которая выстраивается в форме, удобной для восприятия. Отчеты должны быть структурированными, легко читаемыми, наглядными. В них включаются только реквизиты, действительно требующиеся для грамотного управления. Благодаря данному подходу к подготовке отчетов удается сократить время на обработку документов, сохраняя информативность и пользу.

- Оценка элементов отчетности осуществляется на базе финансовых методик, а также других методологий. Рекомендуется использовать как российские правила, так и международные стандарты.

- Чтобы добиться эффективного внедрения автоматизации управленческого учета, в первую очередь проводят подробную диагностику предприятия и разъяснительную работу с менеджерами, чтобы они понимали, в чем смысл данного действия.

В работе над системой управленческого учета должно участвовать как можно больше сотрудников, так как данной базой будет пользоваться большинство специалистов компании. Им она потребуется для управления и осуществления продаж. Иными словами, подготовку нельзя взваливать на плечи лишь бухгалтеров, экономистов и финансистов.

При автоматизации необходимо установить схему бизнес-процессов, произвести оптимизацию, распределить функции, сформировать новые должностные инструкции. В результате вы добьетесь того, что функции персонала не будут дублироваться.

При внедрении данной системы решается комплекс задач, направленных на повышение оперативности, качества управления, улучшения результатов работы по всем направлениям. Здесь не может решаться лишь одна проблема, допустим, обеспечение документооборота.

Используемая система должна постоянно совершенствоваться – единожды проведенная оптимизация не сможет привести к необходимым результатам. В систему на регулярной основе необходимо внедрять новые программные продукты, использовать инновационные методологии.

Требуется регламент документооборота, где указываются сроки, установленные для предоставления документов и отчетности, мотивация сотрудников на соблюдение правил. Также рекомендуется создать график документооборота.

В соответствии с корпоративной культурой, обмен информацией осуществляется в фиксированные сроки. Благодаря информационным технологиям, этот процесс идет продуктивнее.

Применяемые инструменты должны отвечать актуальным для компании задачам. Дополнительные проблемы не могут возникать из-за ограниченных технических возможностей.

АКТУАЛЬНАЯ ТЕМА

Формирование управленческих отчетов является неотъемлемой частью функционирования любой компании. Такая отчетность обеспечивает непрерывность функционирования, планирования и контроля. Управленческая финансовая отчетность удобна тем, что каждая компания разрабатывает формы под себя.

В данном случае задача заключается в формировании таких отчетов, которые будут отвечать всем требованиям руководства компании или собственников бизнеса, учитывать специфику деятельности.

В настоящий момент существует много программных продуктов, в том числе для ведения управленческой отчетности, однако их минусы заключаются в следующем:

- формы отчетов унифицированные, не учитывают специфику деятельности компании, требования конкретного руководства, то есть не являются гибкими и адаптивными. В случае принятия настройки отчетов под себя приходится привлекать программистов, что влечет за собой дополнительные расходы;

- в большинстве случаев программные продукты предполагают наличие только табличной части отчетности с цифрами, без возможности наглядной визуализации (с помощью графиков, диаграмм, гистограмм и др.).

По этой причине MS Excel с множеством функциональных возможностей занял свою нишу среди финансовых и экономических служб компаний.

При использовании MS Excel для формирования внутренней отчетности представляется возможность:

- создавать собственные формы документов;

- дополнять формы отчетности вспомогательной информацией (или скрывать ненужные данные, которые перегружают документ и делают его менее читабельным);

- строить диаграммы и графики, использовать другие визуализаторы;

- консолидировать данные из разных таблиц;

- устанавливать автоматическое заполнение, фильтрацию, группировку;

- быстро создавать дополнительные сводные таблицы по заданному критерию и многое другое.

В рамках данной статьи рассмотрим основные блоки отчетности, которые можно легко формировать с помощью инструментария MS Excel:

- отчеты, характеризующие финансовые результаты компании;

- отчеты, характеризующие структуру баланса компании;

- отчеты, характеризующие показатели финансовых коэффициентов;

- отчеты, формируемые с помощью сводных таблиц.

Достоверность управленческой информации

Если в управленческую отчетность закрались ошибки, неточности, для учета были выбраны не вполне адекватные методы, либо по вине халтурного отношения менеджеров, проводящих учет и составляющих требуемые документы, это может быть чревато серьезными осложнениями для бизнеса.

Любой бизнес обладает определенным запасом «прочности», поэтому недостоверность управленческой информации может какое-то время не оказывать серьезного влияния, внезапно обернувшись роковыми последствиями.

Случается, что в бизнесе все благополучно, но его владелец может осознать, что в какой-то мере перестал контролировать ситуацию. Он не знает, откуда берутся активы, какие у него обязательства перед кредиторами и чем они обеспечены, и если его управленцы оставят бизнес, что может случиться в любой момент, он может оказаться весьма в плачевном положении.

Возможна принципиально иная ситуация, когда вроде бы стабильно работавшее предприятие в одночасье «вылетает в трубу». Со стороны это можно объяснить просто неудачным стечением обстоятельств, но в бизнесе все процессы объективны

К СВЕДЕНИЮ! Необходимость срочного принятия экстренных решений для руководства бизнеса означает недостоверность получаемой в течение определенного времени управленческой отчетности.

Этапы формирования системы управленческой отчетности на предприятии

Финансовые показатели являются самым точным определяющим параметром успешности или убыточности компании, независимо от объема и направления ее деятельности. Для развития и грамотного управления требуется постоянный контроль движения денежных активов. Поэтому, даже самое скромное предприятие приходит к необходимости формирования системы отчетности и использует различные формы представления показателей работы. Внедрение определенной схемы требует немалых сил, сосредоточенности в расчетах и затрат времени, однако дальнейший результат того стоит.

Современные технологии позволяют использовать готовые программы для решения задач в электронном виде. Этот метод особенно актуален для организаций с множеством подразделений, когда требуется консолидация отчетности и обработка широкого спектра информации. Для применения любого варианта управленческого учета грамотно придерживаться основных этапов разработки и создания:

Составление списка задач, которые должна решать плановая отчетность.

Важно точно представлять, какую цель несет в себе каждый документ. Лишняя бумажная работа, отнимающая время и не имеющая актуальности будет постоянно отвлекать от реальных проблем или дублировать информацию

Конкретно выставленные цели помогут выявить наиболее важные аспекты для управления и необходимые статьи для сбора данных.

Определение и конкретизация перечня показателей, необходимых для анализа финансовой деятельности в каждом подразделении.

Здесь основной задачей является выделение статей и подстатей расходов и доходов, на основании которых будет проводиться анализ работы. Каждое подразделение может иметь свой перечень, основывающийся на специфике работы. Главное условие – документ отчетности должен соответствовать по логическому смыслу направлению подразделения. Например, отчет по отделу сбыта должен показывать сумму продаж, количество новых договоров, а отдел логистики транспортные затраты, объемы поставок. Утверждение определенного перечня производится руководителем предприятия (подразделения), исходя из потребности в информации для принятия управленческих решений.

Установить периодичность отчетности для каждого вида показателей, исходя из потребности оперативного использования этих данных.

Определение сроков и периодичности подготовки управленческих отчетов основывается на уровне оперативности применения полученных результатов. Как правило, основной пакет документов требуется к ежемесячным и (или) ежеквартальным собраниям для анализа проделанной работы и выставления краткосрочных планов. Еженедельные отчеты обычно формируются каждой организацией индивидуально и выполняют функцию контрольного инструмента. Часто по данному принципу работают организации торговли, применяя систему отслеживания эффективности KPI: ведется единый файл учета показателей на календарный месяц, но сбор и подсчет данных формируется понедельно. Это позволяет оценивать уровень выполнения планов в режиме реального времени и принимать оперативные меры для стимулирования спроса.

Разработка и утверждение регламентом компании формы представления отчетности и сроков подготовки.

Необходимо отметить, что формы документов для отчетности перед руководящим составом должны иметь унифицированную форму по каждому виду. Это решит множество проблем с восприятием информации, ее истолкованием, а так же сократит время на сопоставление данных от разных отделов. Именно для этого утвержденная форма управленческой отчетности вносится в регламент работы и отражается в иных распорядительных документах для ответственной должности. Сроки подготовки должны учитывать время на обработку показателей и иметь реально достижимые пределы. Например, если требуется отчет за прошедший месяц, то целесообразно назначать дату формирования не ранее нескольких дней после закрытия прошедшего месяца по бухгалтерии для получения более достоверных финансовых данных.

Создание четкой организованной системы отчетности может потребовать много времени. Применяемые на начальных этапах показатели и статьи в дальнейшем могут постоянно меняться, в зависимости от актуальности их использования.

Отчет о финансовых результатах

Это едва ли не самый важный управленческий отчет. В нем отражается информация о реальной прибыли/убытках предприятия.

Форма отчета о финансовых результатах (форма № 2) бухгалтерской отчетности утверждена Приказом Минфина России от 02.07.2010 № 66н (в ред. от 06.04.2015) «О формах бухгалтерской отчетности организаций» и имеет достаточно развернутый вид.

В управленческом отчете допустимо как сгруппировывать некоторые строки отчета, так и, наоборот, давать более детализированную расшифровку (в первую очередь это касается расходов предприятия).

Конечные получатели документа могут запросить и детализацию по выручке (например, с разбивкой по видам выпускаемой продукции).

Фрагмент управленческого отчета о финансовых результатах — в табл. 1.

Таблица 1

Фрагмент управленческого отчета о финансовых результатах, тыс. руб.

|

Наименование |

Значение |

|

Выручка |

68 074 |

|

Себестоимость продаж |

56 616 |

|

Валовая прибыль (убыток) |

11 458 |

|

Прибыль (убыток) от продаж |

11 458 |

|

Проценты к уплате |

362 |

|

Прочие расходы |

1018 |

|

Прибыль (убыток) до налогообложения |

10 078 |

|

Текущий налог на прибыль |

2016 |

|

Чистая прибыль (убыток) |

8062 |

Основное, что мы видим из данного отчета — положительный финансовый результат деятельности предприятия: выручка превышает издержки предприятия, которое оно понесло для выпуска и реализации продукции.

Однако каждое предприятие постоянно стремится увеличить прибыли. Для этого, как правило:

- увеличивают цену реализации единицы продукции (что, как следствие, увеличивает размер выручки);

- сокращают себестоимость продаж (при неизменном размере выручки это увеличивает прибыль, в том числе прибыль с единицы продукции).

При планировании финансовых результатов на основе управленческой отчетности учитывают фактический и планируемый объемы реализации. Такое планирование достаточно условное, так как в состав себестоимости продаж входят как постоянные, так и переменные издержки, причем первые практически не изменяются с ростом или снижением объема реализации.

Проведем предварительные расчеты для составления планового отчета о финансовых результатах.

В следующем отчетном периоде планируется реализовать 294 ед.

Таким образом, планируемая выручка составит 77 875 тыс. руб. (264 880,00 руб. × 294 шт.) при себестоимости 64 767 тыс. руб. (220 295,70 руб. × 294 шт.).

Прогнозный отчет о финансовых результатах — в табл. 2.

Таблица 2

Прогнозный отчет о финансовых результатах, тыс. руб.

|

Наименование |

Значение |

|

Выручка |

77 875 |

|

Себестоимость продаж |

64 767 |

|

Валовая прибыль (убыток) |

13 108 |

|

Прибыль (убыток) от продаж |

13 108 |

|

Проценты к уплате |

362 |

|

Прочие расходы |

1018 |

|

Прибыль (убыток) до налогообложения |

11 728 |

|

Текущий налог на прибыль |

2346 |

|

Чистая прибыль (убыток) |

9382 |

При таком планировании показатели рентабельности (продукции, предприятия, продаж и пр.) остаются неизменными, ведь при прогнозировании учитываются только колебания объема реализации.

Рассчитаем основные показатели рентабельности, которые характеризуют доходность предприятия и экономическую целесообразность его деятельности.

Рентабельность основной деятельности (R1) — это отношение прибыли до налогообложения к выручке от реализации продукции. Данный коэффициент показывает, какую часть составляет прибыль в составе выручки.

Условно нормативным значением принято считать 10–15 %.

В нашем случае R1 = 10 078 / 68 074 × 100 % = 11 728 / 77 875 × 100 % = 15 %.

Чем выше размер прибыли по отношению к выручке, тем более доходным считается предприятие.

Рентабельность продукции (R2) — это отношение чистой прибыли к полной себестоимости. Данный показатель очень важен для анализа эффективности деятельности: он показывает, насколько прибыльна производимая продукция, сколько прибыли получило предприятие с общих издержек на ее производство.

В нашем случае R2 = 8062 / 56 616 × 100 % = 9382 / 64 767 × 100 % = 15 %.

К сведению

На этапе анализа управленческой отчетности и планирования деятельности в кратко- или долгосрочной перспективе можно выявить проблемные зоны, такие как высокие издержки предприятия на производство продукции, низкая выручка и др.

По результатам анализа формируют политику дальнейшего развития предприятия, принимают решения, например, об отказе от производства какого-либо вида продукции, о расширении рынка сбыта, оптимизации затрат, повышении/понижении розничной цены и др.

Отчет о дебиторской и кредиторской задолженности

Отчет о дебиторской и кредиторской задолженности может быть совмещен в один управленческий документ или разбит на два самостоятельных документа. Он позволяет оценить платежеспособность предприятия и отследить оборачиваемость задолженностей с помощью относительных коэффициентов.

Сам факт образования дебиторской и кредиторской задолженности неизбежен за счет временного разрыва между платежами и передачей готовой продукции.

К сведению

Дебиторская задолженность — денежные средства, которые должны предприятию дебиторы; кредиторская задолженность — денежные средства, которые должно предприятие своим кредиторам.

Отчет о дебиторской и кредиторской задолженности составляется на конкретную дату, и конечный получатель видит информацию о состоянии расчетов с контрагентами и может оперативно контролировать исполнение обязанностей.

Пример управленческого отчета о дебиторской и кредиторской задолженностях предприятия — в табл. 9.

Таблица 9

Отчет о дебиторской и кредиторской задолженностях на 21.07.2017

|

№ п/п |

Дебиторы/ Кредиторы |

Сумма, руб. |

Отгрузка |

Произведенная оплата (авансирование) |

Сумма задолженности на 21.07.2017 |

||

|

Дата |

Сумма, руб. |

Дата |

Сумма, руб. |

||||

|

1 |

Дебиторы |

||||||

|

1.1 |

ООО «Бета» |

11 000 000,00 |

23.06.2017 |

11 000 000,00 |

16.06.2017 |

5 500 000,00 |

5 500 000,00 |

|

2 |

Кредиторы |

||||||

|

2.1 |

ООО «Норман» |

1 100 000,00 |

15.06.2017 |

1 100 000,00 |

09.06.2017 |

880 000,00 |

220 000,00 |

Анализируя данные отчета, руководитель увидит, что предприятие 09.06.2017 проавансировало на 80 % ООО «Норман» (880 000,00 руб.). Продукция отгружена в полном объеме 15.06.2017. Но на 21.07.2017 предприятие еще не рассчиталось окончательно — долг в размере 220 000,00 руб.

Одновременно с этим ООО «Бета» внесло аванс (50 %) в размере 5 500,00 тыс. руб., продукция в полном объеме отгружена 23.06.2017. Но окончательный платеж в размере 50 % предприятием не получен.

Как правило, в договорах с контрагентами указываются условия поставок и временной промежуток между поставкой и окончательным расчетом (например, окончательный расчет осуществляется в течение пяти рабочих дней с даты приемки покупателем поставляемой продукции). За нарушение сроков оплаты предполагаются санкции (например, пеня в размере 0,1 % от суммы задержанного платежа за каждый день задержки).

Поэтому в случае предъявления требований кредиторов предприятие будет вынуждено не только осуществить окончательный расчет, но и выплатить штрафные санкции, а это дополнительные непредусмотренные затраты.

1.1. Понятие и виды отчетности

Отчетность

– это система взаимосвязанных показателей,

характеризующих условия и результаты

деятельности предприятия (хозяйствующего

субъекта) или составляющих его элементов

(областей бизнеса) за истекший период.

Отчетность

может содержать как количественные, так

и качественные показатели как в стоимостном,

так и в натуральном выражении

Важно подчеркнуть,

что отчетные данные не могут отражать

таких хозяйственных оборотов, которых

не было в текущих учетных записях. Отчетность

представляет собой важнейший источник

информации для анализа и принятия решений

Применяемая

на практике отчетность подразделяется

на виды по трем основным признакам:

- объему сведений,

включаемых в отчеты:

- частная отчетность

включает информацию о результатах деятельности

какой-либо структурной единицы предприятия

или об отдельных направлениях ее деятельности,

или о результатах деятельности по конкретным

географическим регионам. - общая отчетность

характеризует результаты деятельности

предприятия в целом.

целям, для

которых составляются отчеты:

- внешняя отчетность

служит средством информирования внешних

пользователей – заинтересованных физических

и юридических лиц – о характере деятельности,

доходности и имущественном положении

предприятия; - составление

внутренней (внутрихозяйственной) отчетности

вызывается потребностью внутрифирменного

управления - периодам,

охватываемым отчетностью: - периодическая

отчетность – составлена на внутригодовую

дату, ее называют (ежедневная, еженедельная,

ежедекадная, месячная, квартальная, полугодовая) - годовая отчетность

– регламентируется соответствующими

нормативными актами.

Управленческая

отчетность – внутренняя отчетность,

т. е. отчетность об условиях и результатах

деятельности структурных подразделений

предприятия, отдельных направлениях

его деятельности, а также результатах

деятельности по регионам.

Целью

составления управленческой отчетности

является удовлетворение информационных

потребностей внутрифирменного управления

путем предоставления стоимостных и натуральных

показателей, позволяющих оценивать и

контролировать, прогнозировать и планировать

деятельность структурных подразделений

предприятия (отдельные направления его

деятельности), а также конкретных менеджеров.

Цель

составления внутренней отчетности

обусловливает ее периодичность

и формы, а также набор показателей.

Точность и объем приводимых данных

зависят от организационно-технологических

и экономических особенностей, присущих

предприятию и конкретному объекту управленческого

учета, цели управления применительно

к данному объекту учета. В связи с этим

разработка внутренней отчетности является

главной задачей предприятия.

Для

менеджеров имеют значение не только

содержание информации, но и способы

ее доставки, формы отчетности, грамотно

составленные сведения. Внутренняя отчетность

должна обеспечить быстрый обзор

и оценку фактических результатов,

их отклонений от цели, определение существующих

недостатков сегодня и на будущее, выбор

оптимальных вариантов управленческих

решений. Разработать отчетность, позволяющую

получить информацию для решения комплекса

проблем, весьма не просто.

Итоговые советы по ведению управленческого учета

Создание бюджетной модели во многом зависит от специфики и сферы деятельности компании, однако работа всегда ведется по общим принципам:

- Бюджетная интеграция. Эффективность планирования могут обеспечивать специально создаваемые для этого разные бюджеты: операционные и финансовые. Они формируются для каждого ЦФО индивидуально, но при этом остаются взаимосвязанными и образуют единую бюджетную систему. Генеральным планом считается сводный бюджет компании.

- Последовательность. Все бюджеты составляются на основе определенного регламента и взаимосвязаны между собой. Первичны операционные бюджеты, чьи показатели сводятся в общий бюджет доходов и расходов, который также известен как «Бюджет прибылей и убытков». На его базе подготавливают финансовые бюджеты: бюджет движения денежных средств, прогнозный баланс, бюджет капитала.

Реализация системы бюджетирования невозможна без регламентов (определенных норм и нормативов), лежащих в ее основе.

Сквозное бюджетирование. Сводный бюджет сочетает в себе все планы компании, взаимосвязанные друг с другом.

Методическая сопоставимость. При составлении всех бюджетов применяют единые методологии и подходы. Таким образом удается анализировать и контролировать исполнение планов, опираясь на сопоставимые показатели.