Особенности списания испорченного товара и материала

Содержание:

- Суть вопроса

- Полезно: как вести учет служебных записок

- Какой бланк использовать

- Актуальные образцы

- Как документально оформить списание изъятого испорченного товара?

- Порядок списания

- По обоюдному согласию

- Списание образцов товара

- При каких обстоятельствах фирме следует формировать акт списания продуктов питания?

- Налог на добавленную стоимость

- Понятие материальный ценностей: позиция различных авторов

- Как автоматизировать списание продуктов?

- Кто виноват и почему?

- Учет поступления продуктов на склад

- Причины списания товара со склада

Суть вопроса

Фактическое наличие материальных ценностей предприятия должно всегда соответствовать данным бухгалтерского учета. Исключений в этом правиле не предусмотрено. Следовательно, бухгалтеры учреждения обязаны систематически контролировать количественные и качественные характеристики имущества.

При выявлении непригодного имущественного объекта ответственный работник обязан сообщить руководству. Для этого составляется специальный документ-обращение: служебная записка на списание материальных ценностей, образец которой мы составили для бюджетной организации. Затем руководитель принимает решение о снятии объекта с бухгалтерского учета и его ликвидации.

Отметим, что организация самостоятельно определяет порядок, как списываются ТМЦ, который закрепляет в учетной политике либо в отдельном локальном распоряжении. Сам факт снятия объекта с учета оформляется специальными документами. Подробнее в статье «Образец акта списания материальных ценностей».

Полезно: как вести учет служебных записок

Единый учет служебных записок во внутреннем документообороте организации позволяет в том числе: оперативно найти информацию по тому или иному случаю; по датам отследить исполнение служебной записки; установить ответственное лицо; при необходимости оперативно продлить срок исполнения поручения на основании служебной записки; журнал также может быть использован в суде в качестве доказательства и пр. Список возможностей напрямую зависит от способа учета. Чем больше сведений указано, чем сложнее форма, тем больше инструментов дает учет. В этом случае оптимальным вариантом является форма учета — журнал.

Какой бланк использовать

Чиновники не предусмотрели унифицированной формы для служебной записки на списание материалов (образец) и иных объектов товарно-материальных ценностей. Следовательно, госучреждение вправе разработать свой бланк, который будет соответствовать индивидуальным характеристикам деятельности экономического субъекта.

Допустимо разработать сразу несколько форм, каждую для определенной группы ТМЦ. Например, отдельный бланк, чтобы списывать медикаменты, учебные пособия, продукты питания и прочее.

Чтобы получилась правильная служебная записка на списание ТМЦ (образец ниже), она должна содержать следующие обязательные реквизиты:

- Наименование ТМЦ.

- Количество и единица измерения.

- Стоимость по данным бухгалтерского учета (балансовая стоимость).

- Инвентарный номер (при наличии) либо иной идентификационный код, присвоенный объекту.

Бумагу составляет работник, ответственный за хранение имущественных объектов. Подготовленный документ следует направить руководителю либо начальнику структурного подразделения.

Рекомендуемая форма:

ВАЖНО!

Актуальные образцы

Как мы отметили выше, учреждение может предусмотреть сразу несколько форм документов в зависимости от группы списываемого имущества. Рассмотрим на конкретных примерах, как составляется такая документация.

Служебная записка на списание товара, если учреждение занимается реализацией товара, произведенной продукции:

Непригодную спецодежду списывайте в аналогичном порядке. Подготовьте соответствующее распоряжение: «Образец приказа на списание спецодежды 2020 года». Основанием для составления приказа будет являться служебная записка на списание спецодежды.

Основные средства, которые невозможно отремонтировать, либо восстановление которых экономически необоснованно, списывайте на основании документа: служебная записка на списание основных средств, образец ниже.

Для материальных запасов и инвентаря:

Как документально оформить списание изъятого испорченного товара?

Если в ходе инвентаризации выявлен просроченный товар, он учитывается согласно п. 3.25 Методических указаний № 49: малоценные предметы, пришедшие в негодность и не списанные с учета, не включаются в инвентаризационные ведомости.

На них составляется акт с указанием времени эксплуатации, причин негодности, возможности использования этих предметов в хозяйственных целях.

Таким образом, при проведении инвентаризации на аптечном складе или в торговом зале аптеки:

- на лекарственные средства и товары с истекшим сроком годности составляется акт;

- на лекарственные средства и товары, до истечения срока годности которых остается небольшой срок, составляется отдельная инвентаризационная ведомость.

В дальнейшем лекарственные средства с истекшим сроком годности должны быть уничтожены в соответствии с Правилами № 674.

Порядок списания

Инвентаризация проводится по правилам №49 от 13/06/95 г. Испорченный товар не включается в опись, а заносится в акт на списание по ф. ТОРГ-16 (15) или с использованием самостоятельно разработанной формы, отраженной в ЛНА.

При использовании унифицированных форм рекомендуется заполнять оба акта. ТОРГ-15 документирует факт порчи, актом ТОРГ-16 фиксируются изъятие из торгового оборота и дальнейшие действия в отношении товара: утилизация, уничтожение.

На заметку! При утилизации товар еще может быть переработан и использован, при уничтожении дальнейшая переработка невозможна.

Уничтожение товара, кроме акта, подписанного комиссией, и заключения, оформляется отдельным приказом. При обнаружении порчи или невозможности дальнейшего использования товара берутся объяснения с материально ответственных лиц. Указанные действия позволяют выявить причину, по которой товар пришел в негодность, например:

- пропуск срока годности;

- порча вследствие халатности ответственных лиц;

- форс-мажорная ситуация.

В зависимости от нее операции отражаются в налоговом и бухгалтерском учете.

Товарную «просрочку» и расходы на ее утилизацию можно без проблем учесть в НУ, при уменьшении налоговой базы. Об этом говорится в письмах Минфина №03-03-06/1/53901 от 23/08/17 г., №03-03-06/1/30409 от 26/05/16 г. и ряде других. Аналогично — порчу в пределах норм убыли. Негодность товара, как следствие халатности виновных лиц, компенсируется этими виновными лицами согласно гл. 39 ТК РФ. Потери товара сначала отражаются во внереализационных расходах (НК РФ ст. 265), а затем как внереализационный доход (НК РФ ст. 250).

Как списать товарно-материальные ценности по причине их непригодности или недостачи?

Ситуация порчи при стихийном бедствии позволяет включить стоимость испорченного товара в расходы (ст. 265-2-6), как и факт неустановления виновных в порче товара лиц (там же, п. 5). Этот факт должен подтверждаться справкой о прекращении уголовного дела (письмо 16 -15/065190 от 25/06/09 г. ФНС по Москве).

При списании негодных товаров применяется счет 94, отражающий недостачи и потери ТМЦ.

По обоюдному согласию

Рассказывает Эмма Ягудина, ведущий аудитор компании «СитиАудит»:

«Чаще всего списание испорченного товара происходит после проведения инвентаризаций или незапланированных ревизий. Особенно это касается крупных торговых точек и сетевых гипермаркетов. Объем товаров на них просто огромный, и уследить за его целостностью невозможно. Некоторые работодатели применяют карательные меры к материально ответственным лицам, “вешая” на них недостачи, бой и лом продукции и покрывая тем самым убытки. А всегда ли можно найти виновного? Конечно, нет. Вот тут и вступает в силу так называемая коллективная ответственность. Фактически убыли компании покрывают заработной платой трудящихся. Нередки случаи, когда сотрудник даже не присутствовал при порче имущества, но из-за бригадного договора с его оплаты труда недостача будет удержана.

Но чаще предприятия принимают такие убытки на себя. И это понятно, такой бизнес предполагает товарные потери и порчи. Следует отметить, что российское законодательство в этой области скорее направлено на защиту интересов работодателя, забывая об интересах сотрудников. Де-юре организация должна провести специальные процедуры, расследования, оформить много документов и после этого сделать удержание из заработной платы найденного виновного лица. Но де-факто работодатель просто получает согласие работника о том, что он готов покрыть недостачу. Сотрудник подписывает бумаги, бухгалтер делает удержания. Логика довольно проста: “не нравится – уходи”. Именно этим руководствуются многие компании, и работники не сопротивляются, а зря».

Списание образцов товара

Списание даже небольших партий товара — образцов — также необходимо оформлять. Если образцы передаются безвозмездно агентам по продажам, партнерам или выставляются на полках, бухгалтер должен заводить для отражения этих операции отдельный субсчет в счете «Товары».

Передачу бесплатных образцов надо оформить накладной на отпуск материалов на сторону по форме М-15. При передаче образцов торговым агентам и партнерам документы составляются в соответствии с договоренностью с будущим покупателем. Это может быть оформлено договором, а может быть передано без оформления. Во втором случае требуется сделать все первичные документы по передаче и получению образцов (по процессу приемки товара) и во внутренних документах прописать обоснования такой передачи.

Если образцы не передаются никому, а нужны для организации дегустации, то для этого нужно оформить накладную по форме ТОРГ-13 — на внутреннее перемещение и сохранить для отчетности. Накладную подписывает тот сотрудник, который выдает образцы товара посетителям на пробу.

Обратите внимание, что расходы на образцы, переданные на сторону, не могут уменьшить налогооблагаемую прибыль, так как не относятся к рекламным расходам. А вот расходы на дегустацию — это нормируемые рекламные расходы отчетного (налогового) периода

Это зачтется налоговой, если стоимость дегустационной продукции не превышает 1% выручки от реализации.

Имейте в виду, что налоговый кодекс предусматривает уплату НДС с безвозмездно переданных товаров — образцы попадают под эту категорию, и с них должен быть уплачен налог.

При каких обстоятельствах фирме следует формировать акт списания продуктов питания?

Любой организации, занимающейся деятельностью, связанной с продажей и переработкой продовольственных товаров, приходится иногда сталкиваться с ситуацией, когда:

- она не успевает распродать некоторую часть закупленного товара до истечения срока годности;

- продукты питания могут испортиться по чьей-либо вине либо из-за воздействия внешних факторов.

В любом случае, если продовольственный товар не пригоден для последующего употребления, у фирмы возникает необходимость списать его.

Так, если срок годности продукта подошел к концу или если товар испортился в результате чрезвычайной ситуации, то его стоимость при списании можно целиком отнести к расходам: как прочие расходы списываются просроченные товары (подп. 49 п. 1 ст. 264), а испорченные в результате чрезвычайной ситуации — как внереализационные расходы (подп. 6 п. 2 ст. 265 НК).

Недостачи товаров и их порча в пределах норм естественной убыли относятся на издержки обращения, сверх норм — на счет виновных лиц. Если виновные лица не установлены или суд отказал во взыскании убытков с них, то убытки от недостачи и порчи товаров по решению руководителя компании списываются на финансовые результаты торговой фирмы.

Налог на добавленную стоимость

В отношении восстановления НДС при списании непригодных для дальнейшего использования ТМЦ, официальная позиция уполномоченных органов состоит в том, что суммы НДС, ранее правомерно принятые к вычету по ТМЦ, которые в дальнейшем утилизируются (списываются), подлежат восстановлению, так как выбытие ТМЦ по причинам, не связанным с реализацией или безвозмездной передачей, объектом обложения НДС не является (письма Минфина России от 21.01.2016 N 03-03-06/1/1997, от 19.03.2015 N 03-07-11/15015).

Вместе с тем есть письма ФНС России, в которых указано, что суммы НДС, ранее правомерно принятые к вычету, при выбытии имущества в результате пожара, аварии восстановлению не подлежат, так как эти случаи п. 3 ст. 170 НК РФ не поименованы (смотрите письма ФНС России от 17.06.2015 N ГД-4-3/10451@, от 21.05.2015 N ГД-4-3/8627@).

Судебные органы в своих решениях указывают, что закрытый перечень, установленный п. 3 ст. 170 НК РФ, не предусматривает необходимости восстановления НДС, ранее принятого к вычету.

ВАС РФ в решении от 19.05.2011 N 3943/11 утверждает, что обязанность по уплате в бюджет ранее правомерно принятой к зачету суммы НДС должна быть предусмотрена законом. Соответственно, выбытие ТМЦ, в частности, в связи с их утратой или порчей не является основанием для восстановления сумм налога в бюджет. Следует отметить, что при рассмотрении вопроса о восстановлении НДС при выбытии имущества по причине, не связанной с реализацией, Минфин России рекомендует руководствоваться решениями, постановлениями, информационными письмами ВАС РФ, а также решениями, постановлениями, письмами Верховного Суда РФ (смотрите письмо Минфина России от 07.11.2013 N 03-01-13/01/47571, а также п. 10 постановления Пленума ВАС РФ от 30.05.2014 N 33).

Однако налогоплательщик обязан зафиксировать факт выбытия и то обстоятельство, что имущество выбыло именно по указанным основаниям, без передачи его третьим лицам, поскольку в силу п. 1 ст. 54 НК РФ он обязан доказать наличие тех фактов своей хозяйственной деятельности, которые влияют на формирование финансового результата, служащего основанием для определения объема налоговой обязанности.

Таким образом, учитывая позицию судов, в том числе и ВАС РФ, а также в ряде случаев изменившуюся позицию контролирующих органов, считаем, что в рассматриваемой ситуации НДС, ранее правомерно принятый к вычету по приобретенным для производства изделиям, списанным в результате их непригодности, восстанавливать не требуется.

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Бухгалтерский учет выбытия морально устаревших, пришедших в негодность по истечении сроков хранения материалов;

— Вопрос: Необходимо ли организации восстанавливать НДС, принятый ранее к вычету, по материальным ценностям, списываемым по причине их непригодности для использования в результате их порчи, морального устаревания или недостачи? (ответ службы Правового консалтинга ГАРАНТ, июнь 2018 г.);

— Вопрос: Предприятие — ООО на ОСНО планировало строительство объекта. Были накоплены затраты на счете , в основном это проектные работы. Организация рассчитывала построить объект ОС для себя. На данный момент предприятием принято решение об отказе строительства объекта ОС. В составе какого вида расходов и на основании каких документов будет корректно отразить в налоговом учете накопленные затраты? Нужно ли восстанавливать НДС? (ответ службы Правового консалтинга ГАРАНТ, февраль 2020 г.);

— Вопрос: Организация является производителем изделий из металла. В процессе производства используется большое количество комплектующих. Товарно-материальные ценности (далее — ТМЦ) со склада отпускаются в производство. На производстве, как правило, на этапе сборки и контроля обнаруживаются неисправные комплектующие. Претензия поставщикам не выставляется, комплектующие не возвращаются, если это не массовый случай. ТМЦ могут быть повреждены в процессе разгрузки, хранения. Виновные не установлены. ТМЦ не могут использоваться из-за изменения конструкторской документации. Можно ли учесть испорченные ТМЦ в налоговом учете в расходах? (ответ службы Правового консалтинга ГАРАНТ, март 2018 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТКоренева Ольга

Ответ прошел контроль качества

28 июля 2020 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Понятие материальный ценностей: позиция различных авторов

Понятия «товарно–материальные ценности» и «материально – производственные запасы» в большинстве случаев используются как синонимы. Однако, на протяжении долгого времени, вне зависимости от того, что на законодательном уровне закреплено понятие товарно–материальных ценностей (далее – ТМЦ), в учебной и научной литературе не выработано единого мнения по их составу и классификации. В зависимости от сферы деятельности и отраслевой принадлежности предприятия, на нем могут формироваться и учитываться:

– запасы для

производства продукции;

– сырье и материалы;

– готовая продукция в

виде товаров;

– запасные части;

– тара;

– топливо и ГСМ;

– готовая продукция и

товары;

– прочие запасы и др.

По сути, из определения понятия «товарно – материальные ценности», получается, что в их состав входят товары и материалы, однако, в п. 3.15 Методических указаний по инвентаризации имущества и финансовых обязательств, утвержденных приказом Минфина РФ от 13.06.1995 № 49, указано, что в ТМЦ входят производственные запасы, готовая продукция, товары, прочие запасы.

В целях определения

более точного понятия и характеристик исследуемых категорий, рассмотрим мнения

различных авторов, относительно понятий «материально – производственные запасы»

и «товарно – материальные ценности».

По мнению Аслановой Е.М

«товарно–материальные ценности представляют собой одну из составных частей имущества хозяйствующего субъекта, необходимую для нормального осуществления и расширения его деятельности, они занимают важное место в составе имущества предприятия по объему участия в производственном процессе, а также в учете по используемым формам оценки»

Согласно мнению Л.К. Никандровой и М.Д. Акатьевой «материально–производственных запасы это активы, которые используются в качестве сырья, материалов и т. д. при производстве продукции, предназначенной для продажи (выполнения работ, оказания услуг), либо приобретаемые непосредственно для перепродаж, а также используемые для управленческих нужд организации».

Османова Л.С. утверждает, что «материально–производственные запасы это часть имущества: используемая при производстве продукции, выполнении работ и оказании услуг, предназначенных для продажи; предназначенная для продажи; используемая для управленческих нужд организации».

Как отмечает Е.И. Конева «товарно – материальные ценности это различные товарно–материальные ценности, используемые предприятием в процессе хозяйственной деятельности. Движение таких объектов включает в себя поступление и выбытие (списание)».

В.П. Астахов считает, что «материально–производственные запасы – в широком понимании это предметы труда, которые вещественно составляют основу изготовляемого продукта и включаются в себестоимость продукции, работ и услуг полностью после предварительной обработки в одном производственном цикле».

Ошибочного, мнения относительно определения понятия товарно – материальных ценностей, придерживается С.А. Шамакина, она отмечает, что к товарно–материальным ценностям относятся все активы предприятия или организации, которые включают в себя используемое сырье, материалы, всю технику или оборудование, которое применяется для создания товара или оказания услуг. Автор фактически относит к ТМЦ технику и оборудование, которые являются основными средствами и входят в состав внеоборотных активов, что является грубой ошибкой.

Исследование анализируемых категорий, показало, что в состав товарно – материальных ценностей входят материально – производственные запасы, однако, на наш взгляд, все же на нормативном уровне следует закрепить состав товарно материальных ценностей для предприятий различных сфер деятельности. При этом, понятие «товарно – материальные ценности» уместнее применять к торговым предприятиям, а понятие «материально – производственные запасы» – к предприятиям производственной сферы и сферы услуг.

Как автоматизировать списание продуктов?

Для этого удобно использовать программный модуль «Управление питанием, контроль диет» Системы контроля деятельности образовательного учреждения. Там есть не только бракеражный журнал и списание продуктов, но и многое другое:

- составление меню-требования, циклического меню, меню-раскладки;

- замена продуктов в случае нехватки;

- анализ стоимости питания и корректировка калькуляции блюд;

- контроль питания с учетом диеты каждого ребенка на основании журнала пищевой аллергии;

- формирование накопительной ведомости и прочей отчетности.

Попробовать программу бесплатно можно здесь.

Автор статьи: Лидия Ситникова

Кто виноват и почему?

По приведенной формуле можно конкретно понять, кто виноват и почему, то есть определить проблемные места (очаги) в структуре компании и выявить причины, влияющие на величину k.

Далее в табличной (матричной) форме показан пример, как можно визуализировать причинно-следственную взаимосвязь переменных формул с функциональными секторами компании (отделами организационной структуры) и проблемами (причинами), которые оказывают прямое или косвенное влияние на величину k, а также подтверждение высказывания древнегреческого целителя, врача и философа Гиппократа: «Ничего не происходит без причины. Если что-то произошло, то можно быть уверенным, что для этого была причина».

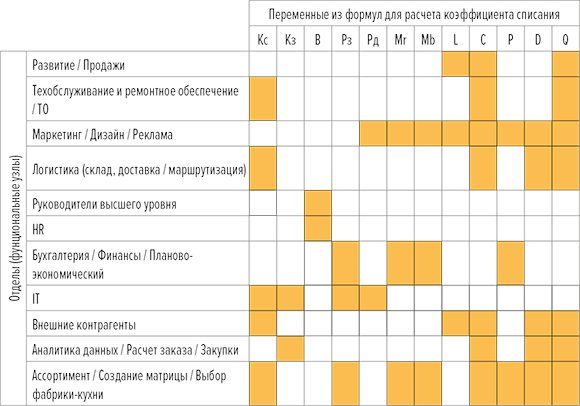

На рис. 2 представлена матрица, показывающая «кто виноват?».

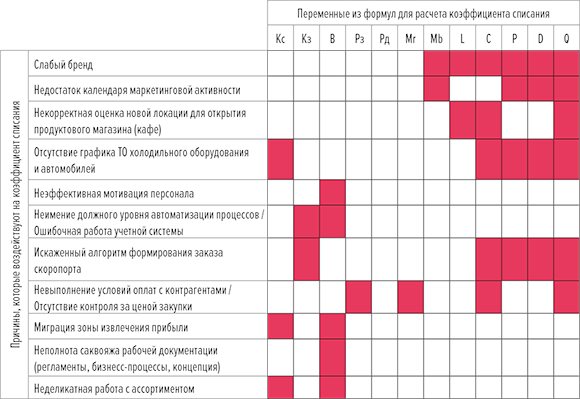

Далее приведена матрица, при помощи которой визуализирована взаимосвязь причин (проблем) с переменными формул, отвечающая на вопрос «почему виноват?» (рис. 3).

Аксиома, которая рождается после анализа двух выше представленных матриц: на величину коэффициента списания скоропорта оказывает осознанное либо неосмысленное воздействие каждый сотрудник компании (каждая функционально ответственная единица оргструктуры).

Учет поступления продуктов на склад

При поступлении продуктов на склад необходимо учитывать следующее:

- Один и тот же продукт можно рассматривать и как товар, и как сырье для изготовления блюд.

Например, фрукты можно продавать поштучно или использовать для приготовления салатов. Или минеральную воду можно реализовывать, как товар (в бутылках), либо рассматривать, как компонент для приготовления коктейлей. Поэтому один и тот же продукт может учитываться на счете 10 «Сырье и материалы» или счете 41 «Товары».

Корреспондирующий по кредиту счет зависит от того, как приобретаются продукты (товары). Если их покупают у организации или ИП по безналичному расчету, то используется счет 60 «Расчеты с поставщиками и подрядчиками».

Но иногда нужно срочно купить какой-нибудь компонент для блюда, и нет времени ждать, пока привезут заказ от постоянного поставщика. Тогда нужные продукты может приобрести сотрудник компании, и в учете это отражается на счете 71 «Расчеты с подотчетными лицами».

ДТ 10 – КТ 60 (71) – если продукт будет использован на кухне

ДТ 41 – КТ 60 (71) – если он будет перепродан в неизменном виде

ДТ 19 – КТ 60 – если поставщик и сама компания работают с НДС

Так как фактически продукт один и тот же, то нередко его используют не по тому назначению, по которому это предполагалось изначально.

Например – было много заказов на фруктовые салаты и для их приготовления потратили часть яблок, которые были предназначены для продажи в качестве товара.

Тогда возникает так называемая «пересортица». Это значит, что общее количество ценностей (в примере – яблок) соответствует данным учета, но данные по отдельным счетам расходятся. Такие отклонения выявляются по результатам инвентаризации, после чего нужно внести изменения в учет.

Инвентаризацию в общепите нужно проводить не реже, чем раз в неделю. А многие бизнесмены, работающие в этой сфере, проверяют остатки на складе и в кухне ежедневно.

- Продукты могут поступать в разной упаковке.

Здесь все зависит от того, как учитывается поступивший продукт. Если как товар, то каждый вид расфасовки нужно учесть отдельно, так как это отдельная позиция в прайсе, на которую будет своя наценка.

Если же продукт будет использован для приготовления блюд, то все поступления в разной упаковке нужно «привести к общему знаменателю». В итоге один вид продукта будет учтен, как одна позиция, в удобных для себя единицах измерения: литрах, килограммах и т.п.

Причины списания товара со склада

Наиболее частая – продажа, которая осуществляется на возмездном основании, контрагенту, по ранее заключенному договору. Хотя есть и другие варианты реализации, в том числе и:

- с привлечением посредника;

- с выходом на общенациональный (в нашем случае – на внутренний российский) рынок;

- с экспортом и оплатой в рублях (или их долларовом или евроэквиваленте).

В списке других распространенных поводов:

- уход в счет оплаты владения (полного или его доли) в уставном капитале какого-либо предприятия;

- обмен на другие предметы;

- выбытие для использования в ходе своей производственной деятельности;

- хищение, порча, недостача;

- безвозмездная передача;

- форс-мажорные обстоятельства.