Специальный налоговый режим: понятие и виды

Содержание:

- Введение

- Единый налог на вмененный доход (ЕНВД)

- Налогообложение при выполнении соглашений о разделе продукции

- Суммарная характеристика

- Упрощенная система

- Патентный режим

- Факторы, учитываемые при выборе системы налогообложения

- Законодательное регулирование

- Найдено научных статей по теме — 15

- Специальные налоговые режимы в 2014 году

- Правовой статус специальных налоговых режимов

- Налоговая экономия с помощью специальных режимов

- Специальные налоговые режимы в помощь малому бизнесу

- О понятии и признаках специального налогового режима

- СПЕЦИАЛЬНЫЕ НАЛОГОВЫЕ РЕЖИМЫ: ЕНВД, ПАТЕНТНАЯ СИСТЕМА

- Командировочные расходы и специальные налоговые режимы

- Малый бизнес: применение специальных налоговых режимов

- Специальные налоговые режимы. Особенности их применения

- Специальные налоговые режимы, эффективность и перспективы

- Специальные налоговые режимы как институциональные ловушки

- Налоговые преференции в рамках специальных налоговых режимах

- Аудит расчетов с бюджетом при применении специальных налоговых режимов

- Как применять специальные режимы налогообложения?

- Учет и отчетность при ЕНВД

- СНР среди субъектов малого предпринимательства

- Отличительные черты специальных налоговых режимов

- Патент

- Виды специальных налогов

- Заключение

Введение

Налоговыми режимами называют альтернативные схемы и варианты оплаты в бюджет. Данный термин появился в 1995 году после принятия ФЗ о поддержке малого бизнеса.

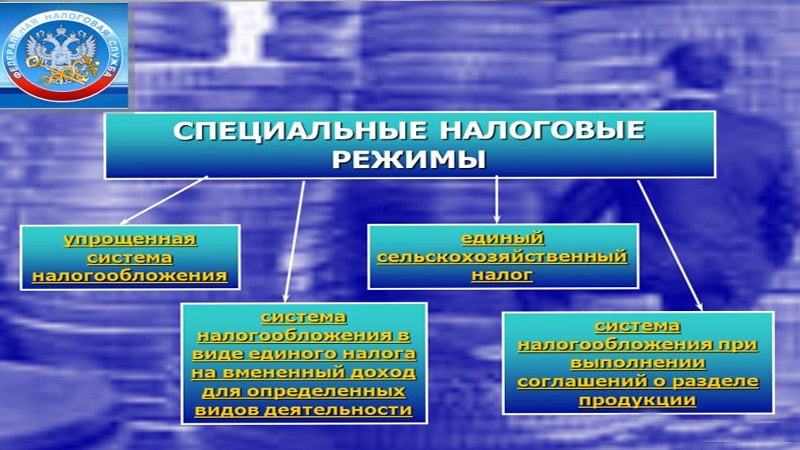

Виды специальных режимов

Виды специальных режимов

Согласно этому закону, малый бизнес освобождался от части формальностей и мог рассчитываться с государством по максимально простым и понятным схемам. В итоге часть этих схем устарела, часть показала свою неэффективность, и в 2013 году правительство решило пойти на кардинальные перемены и ввело несколько новых режимов, которые призваны упростить работу обычных ИП. Напомним, что они оплачивают четыре типа налогов:

- Классический НДФЛ, т. е. налог на доходы с физлиц. Он платится при оформлении сделок купли-продажи, при выплате ЗП, при получении доходов, сдачи в аренду и пр.

- Налог на землю. В 2017 года данный налог подразумевает выплаты с кадастровой стоимости участка, причем он взимается как с земли, которая просто принадлежит человеку, так и с земли, на которой осуществляется предпринимательская деятельность.

- Налог, накладываемый на имущество физлиц (облагается недвижимое имущество, как то: гараж, квартира, дом, дача).

- Налог на транспорт. Его платят все, кто имеет в собственности транспортные средства: машины, микроавтобусы, грузовики, строительную спецтехнику и пр.

Эти налоги платят не только предприниматели, но и обычные граждане. К бизнесменам помимо перечисленных налогов применяются и особые режимы, которые зависят от вида деятельности, оборота, количества нанятых работников и пр.

Единый налог на вмененный доход (ЕНВД)

С 1 января 2021 г. ЕНВД применять не получится в связи с его отменой.

Организациям, которые уже применяют ЕНВД, ФНС и Минфин в своих письмах предложили перейти на альтернативные специальные режимы налогообложения (Письмо ФНС России от 20 ноября 2020 г. № СД-4-3/19053@, Письмо Минфина России от 3 ноября 2020 г. № 03-11-11/95726).

По умолчанию с 1 января 2021 г. вас переведут на общий режим налогообложения: организации должны будут платить НДС и налог на прибыль, а ИП – НДС и НДФЛ. Если вы совмещали ЕНВД и УСН, с 1 января 2021 г. будете автоматически применять УСН по всем видам деятельности.

Чтобы перейти с 1 января на УСН с объектом налогообложения «доходы» или «доходы минус расходы», до 31 декабря 2020 г. нужно подать уведомление.

ИП, у которых не больше 15 работников и доход не больше 60 млн руб. в год, по некоторым видам деятельности могут перейти на ПСН, а ИП без работников – стать самозанятыми.

При этом нет необходимости направлять уведомление в налоговый орган о снятии с учета в качестве плательщика ЕНВД. Налоговую декларацию по ЕНВД за IV квартал 2020 г. нужно представить не позднее 20 января 2021 г., уплатить налог – не позднее 25 января 2021 г. (см. указанные выше письма ФНС и Минфина).

Могут ли перевод фирмы на спецрежим квалифицировать как дробление бизнеса?

Специальные налоговые режимы были введены для поддержки малого предпринимательства. Крупные организации зачастую не соответствуют критериям для применения этих режимов. Потому они в порядке реорганизации создают несколько более мелких организаций, которые спецрежимы использовать могут. При этом единственной целью реорганизации становится экономия на налогах. Такие схемы называют дроблением бизнеса, они являются противоправными (ст. 54.1 НК РФ).

Рассмотрим, какие аргументы приводят налоговые органы, чтобы доказать использование организацией подобной схемы.

Во-первых, руководство вновь созданными организациями осуществляют одни и те же лица или взаимозависимые лица. Но одного такого обстоятельства недостаточно. Налоговый орган должен доказать, что дробление бизнеса было осуществлено для уменьшения размера доходов (до 150 млн руб.), дающего право применять УСН, посредством распределения доходов между взаимозависимыми организациями (с одним учредителем, одним главным бухгалтером, общим штатом сотрудников, расчетными счетами в одном банке, едиными номерами телефонов, сайтом и др.).

Во-вторых, вновь созданные организации занимаются теми же видами деятельности, что и реорганизуемый налогоплательщик, и зарегистрированы (или фактически находятся) по одному адресу.

В-третьих, налогоплательщик до реорганизации применял специальные налоговые режимы, но должен был утратить право на них. Дробление же бизнеса позволило ему продолжить работу на этих спецрежимах.

В-четвертых, вновь созданные юрлица или вновь зарегистрированные ИП не обладают должной самостоятельностью: используют в своей деятельности транспортные средства, персонал, контрагентов, складские помещения и оборудование, торговые залы и кассовые узлы, сайты, программное обеспечение, товарные знаки и другие ресурсы реорганизованного лица; деятельность субъектов представляет собой единый производственный процесс.

В-пятых, между взаимозависимыми организациями фактически отсутствует разделение деятельности.

Приведем пример из судебной практики. Суды указали на использование взаимозависимыми организациями схемы дробления бизнеса, направленной на минимизацию налогообложения, с целью недопущения превышения предельных размеров дохода, дающих право на применение УСН. Данный вывод был сделан судом ввиду того, что была создана искусственная ситуация, при которой видимость действий нескольких налогоплательщиков прикрывала фактическую деятельность одного налогоплательщика. При этом отмечалось отсутствие деловой цели в создании трех организаций, которые имели расчетные счета в одном банке, справочную службу с одним номером телефона, единые сайт и рекламу. Созданные организации не имели достаточного количества трудовых ресурсов и не несли расходов, характерных для организаций, ведущих самостоятельную хозяйственную деятельность (Определение Верховного Суда РФ от 8 октября 2020 г. № 301-ЭС20-9592 по делу № А43-34833/2018).

Таким образом, ключевым моментом можно считать наличие деловой цели при дроблении налогоплательщиком своего бизнеса. Для снижения налоговых рисков рекомендуем налогоплательщикам, применяющим специальные налоговые режимы, изучить материалы судебной практики, чтобы понимать, какие обстоятельства будут свидетельствовать о наличии деловой цели при дроблении бизнеса.

Налогообложение при выполнении соглашений о разделе продукции

Применение данного вида налогообложения не предусматривает введение определенного налога, а регулирует элементы. Налоговый кодекс глава 26.4 указывает на условия учета доходов и расходов для оплаты сборов и налогов, относящихся к общей системе.

В соответствии с законом, организации, инвесторы – участники соглашения, являются плательщиками налогов и сборов при специальном налоговом режиме в 2014 году. Сторонами такого рода соглашений выступают:

- Российская Федерация, в лице Правительства и исполнительной власти

- Инвестор, вкладывающий собственные либо заемные денежные средства в разработку месторождения полезных ископаемых.

Оплата налогов при СРП

При данном режиме на законодательном уровне предусмотрена замена налогов и сборов, разделом продукции, которая была произведена на основании условий данного соглашения. Однако если существует другая договоренность, возможна уплата обязательств денежными средствами.

На сегодняшний день существует две схемы раздела продукции:

- Предусматривает раздел произведенной или прибыльной продукции. Долевое участие в произведенной продукции инвестора для погашения расходов должна быть не более 75 %, а при добывающей деятельности на континентальном шельфе не более 90% от всего объема продукции.

- Этот способ раздела используется довольно редко, процент зависит от денежной оценки недр, геолого-экономических показателей и технико-экономических обоснований. Пропорции долей при этом составляют для государства – 32%, для инвестора – 68%.

Режимы налогообложения в РФ по СПР предусматривают по первому способу раздела, уплату следующих сборов:

- налог на прибыль;

- НДС;

- страховые взносы;

- акциз;

- земельный налог;

- таможенный сбор;

- гос. пошлину;

- налог по добыче полезных ископаемых;

- за пользование водными и природными ресурсами;

- за загрязнение окружающей среды.

Кроме налога на прибыль фирмы и платежа за добычу полезных ископаемых все вышеперечисленные обязательства должны быть компенсированы инвестору. Что касается местных и региональных налогов, плательщик может освобождаться от их уплаты, если такое решение принято органом местного самоуправления. Изменения могут касаться транспортного налога и платежа на имущество организации в особых предусмотренных законом случаях.

По второму способу раздела налогоплательщик платит:

- НДС;

- страховые взносы;

- таможенный сбор;

- гос. пошлину;

- за загрязнение окружающей среды.

Такой способ раздела не предусматривает возмещение как в первом случае. По местным и региональным налоговым сборам могут быть исключения.

Подводя итог, можно сказать, что специальные режимы налогообложения созданы для максимально комфортных условий ведения бизнеса в Российской Федерации.

Стать автором

Стать экспертом

Суммарная характеристика

Все вышеперечисленные виды налоговых режимов являются своеобразным списком правил, что установлены для определенной категории лиц, занимающихся предпринимательской деятельностью. К основным характеристикам СНР можно отнести следующее:

- Помимо СРП (соглашения о разделе продукции), каждый из вышеперечисленных режимов может быть выбран исключительно предпринимателями, представляющими малый бизнес.

- ЕСХН, ЕНВД и УНС методы, разрешенные для использования как в отношении индивидуальных предпринимателей, так и в отношении крупных предприятий. Система СРП доступна исключительно для предприятий, а система ПСН только для лиц, выступающих в качестве индивидуальных предпринимателей.

Важно обратить внимание, что большинство специальных режимов доступны для использования только отдельной категории лиц, что указаны на страницах НК РФ, Помимо этого, функция определения соответствия объектов определенным требованиям возложена на региональные органы самоуправления. Согласно главе 26.2 НК РФ, система УСН доступна только для представителей крупных предприятий. Каждая из вышеперечисленных систем (помимо СРП) является своеобразной заменой налога на имущество, прибыль или НДС

При наличии соглашения о разделе продукции, используются другие льготные системы и специальные формы налогообложения

Каждая из вышеперечисленных систем (помимо СРП) является своеобразной заменой налога на имущество, прибыль или НДС. При наличии соглашения о разделе продукции, используются другие льготные системы и специальные формы налогообложения.

Следует сделать акцент на том, что каждая из вышеупомянутых систем, имеет специфические нюансы и особенности. При выборе УНС или ЕСХН подавать налоговую декларацию следует ежегодно, в случае с ЕНВД – один раз в квартал. При ПСН срок подачи декларации составляет период действия платежа или один год. В ситуации с соглашением о разделе продукции, сроки подачи декларации рассматриваются в индивидуальном порядке.

Упрощенная система

УСН считается одной из наиболее используемых, простых и эффективных для ведения малого бизнеса — именно на ней работает абсолютное большинство российских ИП и ООО. Данный режим подходит для предпринимателей, попадающих под следующие запросы:

- За прошедший год предприятие заработало до 150 000 000 рублей.

- На предприятии работает менее 100 человек.

- Стоимость активов — менее 100 000 000 рублей (суммарная остаточная).

При этом должны соблюдаться и другие требования законодательства. Так, предприятие не может работать по УСН, если больше ¼ его активов принадлежит другой компании или в случае если деятельность юрлица осуществляется за счет спонсорской помощи со стороны муниципалитета или государства. УСН не может распространяться на следующие виды деятельности:

- Игорный бизнес.

- Добыча полезных ископаемых.

- Производство акцизных товаров.

- Страхование различного типа.

- Финансовые организации, в том числе и инвестиционные.

Необходимо следить за условиями спецрежима и не выходить за их рамки

Необходимо следить за условиями спецрежима и не выходить за их рамки

В случае если основная деятельность ООО попадает под возможность введения УСН, и при этом оно занимается перечисленной выше деятельностью лишь частично, то система к нему неприменима. Соответственно, применять УСН и иную форму спецрежима нельзя. Работая на данной системе, предприниматель лишается обязанностей по уплате налога на добавочную стоимость, на прибыль и имущество. Чтобы перейти на УСН с другой системы, ИП или ООО должно соответствовать определенным критериям на протяжении года, при этом подать заявление о переходе следует в налоговую в декабре. Если оно будет одобрено, то с 1 января компания переведется на новую форму налогообложения.

Для этого нужно подать заявление либо сразу во время регистрации, либо на протяжении первых 30 дней после получения соответствующих документов, поскольку в противном случае будет применена общая ставка. В заявлении указывается, что именно будет рассматриваться для отчислений: то ли доход со ставкой в 6 процентов, то ли разница доходов и расходов со ставкой в 15 процентов. И в первом, и во втором случае налоги начисляются за год. В случае если компания выходит за пределы ограничений, то ее руководитель или ответственное лицо должно подать информацию в ближайший налоговый орган не позднее чем за 15 дней до окончания текущего налогового периода. Если заявление будет подано в указанные сроки, то компания просто перейдет на общую систему. Если же его не подать, то на компанию накладываются санкции в виде штрафов.

Патентный режим

Предприниматели, задействованные в сфере общепита, а также занимающиеся деятельностью вписанной в п. 2 ст. 346.25.1 Кодекса РФ, могут приобрести патент и работать на УСН. Можно перейти на такой режим добровольно, однако необходимо будет подать в налоговый орган не позднее тридцати дней до начала работы соответствующее заявление

Стоит обратить внимание, что оно подается в тот территориальный орган, в районе которого будет осуществляться деятельность

Важно, что данную систему могут использовать лишь индивидуальные предприниматели. Какие же основные преимущества патентной системы? Данный режим налогообложения для ИП дает возможность вместо ряда налогов, оплачивать патент, который будет рассчитан согласно ст.346.25.1 п.6 НК

Какие же основные преимущества патентной системы? Данный режим налогообложения для ИП дает возможность вместо ряда налогов, оплачивать патент, который будет рассчитан согласно ст.346.25.1 п.6 НК.

Размер платежа не будет зависеть от полученного частным предпринимателем дохода. Учет доходов ведется в соответствующей книге, которая ранее применялась на упрощенной системе. Налоговым периодом является промежуток времени, на который получается патент.

Однако ИП не освобождается от платежей во внебюджетные государственные фонды.

Кроме того, предприниматель, взявший на работу менее пяти сотрудников, обязан:

- ежемесячно начислять и оплачивать НДФЛ из дохода этих лиц;

- каждый год до 1-го апреля подавать отчет о суммах дохода и НДФЛ сотрудников за предыдущий год работы;

- регистрироваться в течение 30 дней после подписания договора с работником в ПФ России;

- ежемесячно оплачивать страховые взносы за наемных сотрудников;

- своевременно отчитываться в ПФ.

Предприниматели не освобождаются от ответственности за неправильное использование контрольно-кассовых аппаратов и от несоблюдения норм работы с наличностью.

Порядок оплаты патента следующий. В налоговом территориальном органе выдается патент, в котором прописана сумма к оплате и реквизиты платежа. Одну третью получившейся суммы необходимо оплатить в первые 25 дней со дня получения патента, а остальной платеж за 25 дней до окончания его действия.

Из стоимости патенты удерживаются суммы, оплаченные в качестве страховых взносов в Пенсионный фонд, на социальное страхование от несчастных случаев, по временной утере трудоспособности. Величина удержания не может составлять более половины суммы патента.

Факторы, учитываемые при выборе системы налогообложения

Чтобы правильно определиться с системой налогообложения, надо учитывать следующие моменты:

- вид деятельности в соответствии с определенными кодами ОКВЭД;

- форма ведения предпринимательской деятельности с организационно-правовой точки зрения, например, это может быть ООО или ИП;

- количество сотрудников, числящихся в штате;

- стоимость имущества, находящегося на балансе предприятия и используемого для достижения целей компании;

- величина прибыли;

- системы налогообложения, применяемые покупателями и ключевыми поставщиками;

- деятельность, связанная с операциями экспорта и импорта;

- нюансы налоговых режимов на уровне региона и др.

Законодательное регулирование

Правовое регулирование спецрежимов опирается на положения Налогового кодекса РФ. Но федеративное устройство нашего государства накладывает на правовое регулирование фискальной сферы отпечаток: регионам предоставлены определенные правомочия.

Сами спецрежимы не приобретают статус региональных, так как основные положения установлены на федеральном уровне. Но наделяет региональных законодателей правом определять для своего региона:

- отрасли и виды деятельности, для которых устанавливаются спецрежимы;

- размер налоговых отчислений;

- условия применения налоговых льгот и т. п.

Региональные власти могут, в зависимости от конкретной ситуации на местах, корректировать общие положения, уточнять ставки (в случае с УСН) или виды деятельности и ставки (ЕНВД и ПСН).

Местные власти столицы, например, установили, что на территории города федерального значения ЕНВД не применяется вовсе. Чтобы применять соответствующую систему, необходимо изучить не только нормы НК РФ и федеральных законов, но и местных.

Найдено научных статей по теме — 15

Специальные налоговые режимы в 2014 году

Сидорова Наталья Петровна, Сорокина Светлана Павловна

В данной статье представлены основные изменения, внесенные в НК РФ с 1 января 2014 года.

Правовой статус специальных налоговых режимов

Кожанчиков О. И.

В Налоговом Кодексе Российской Федерации специальные налоговые режимы приравнены по правовому статусу к федеральным налогам.

Налоговая экономия с помощью специальных режимов

Урман Наталья Альбертовна

Налоговое планирование является важной частью деятельности каждой организации, стремящейся к эффективной работе, к максимальной прибыли.

Специальные налоговые режимы в помощь малому бизнесу

Жураковский Александр Сергеевич

Государственная поддержка малого предпринимательства стала одним из основных направлений модернизации экономики страны.

О понятии и признаках специального налогового режима

Ногина Оксана Аркадьевна

Специальные налоговые режимы, введенные в налоговое законодательство для регулирования исполнения налоговых обязанностей индивидуальных предпринимателей и организаций малого и среднего бизнеса, играют особую роль во взаимодействии

СПЕЦИАЛЬНЫЕ НАЛОГОВЫЕ РЕЖИМЫ: ЕНВД, ПАТЕНТНАЯ СИСТЕМА

Басалыко Л.Е., Выжитович А.М.

Тема введения специальных налоговых режимов актуальна в контексте ужесточения штрафных санкций за не-своевременную уплату налогов. Специальные налоговые режимы созданы для некрупных организаций или индивидуальных предпринимателей.

Командировочные расходы и специальные налоговые режимы

Семенихин В. В.

Командировки явление обычное для большинства организаций, причем при выполнении ряда условий субъект хозяйственной деятельности вправе признать такие расходы как для целей бухгалтерского, так и налогового учета.

Малый бизнес: применение специальных налоговых режимов

Чумакова Наталья Анатольевна, Андрейко Мария Николаевна

Малое предпринимательство представляет собой важнейшую сферу рыночной экономики любого государства, что обусловлено рядом объективных причин.

Специальные налоговые режимы. Особенности их применения

Солодимова Т.Ю., Терентьева Г.А.

В данной статье рассматриваются наиболее востребованные специальные налоговые режимы, предусмотренные налоговым законодательством Российской Федерации, и отдельные особенности их применения.

Специальные налоговые режимы, эффективность и перспективы

Жемчугова И.О., Денисенко А.П.

В данной статье рассматриваются наиболее востребованные специальные налоговые режимы, предусмотренные налоговым законодательством Российской Федерации, и отдельные особенности их применения.

Специальные налоговые режимы как институциональные ловушки

Каргинова В.В.

Малые и средние хозяйствующие субъекты, особенно в периферийных регионах, нуждаются в особых институтах государственной поддержки. На практике в силу непроработанности данные институты нередко оборачиваются ловушками.

Налоговые преференции в рамках специальных налоговых режимах

Абашева Наталья Сергеевна

В статье представлена оценка правоприменительной практики налогообложения сельхозтоваропроизводителей в Российской Федерации, при этом критическому анализу подвергнута действующая методология применения специального налогового реж

Аудит расчетов с бюджетом при применении специальных налоговых режимов

Дедова О.В, Ермакова Л.В, Шварц Э.С.

В статье охарактеризована методика проведения аудиторской проверки расчетов с бюджетом по налогам и сборам при применении специальных налоговых режимов.

Как применять специальные режимы налогообложения?

У специальных режимов начисления налогов имеются следующие особенности:

- УСН – численность работников должна быть менее 100 человек, доход – меньше 60 млн. рублей, у предприятия не должно быть филиалов и представительств.

- ЕНДВ – применяется только для некоторых видов деятельности, приведенных в специальном списке, не может сочетаться с другими видами налогообложения.

- ЕСНХ – применяется для предпринимателей, занятых в сфере производства сельскохозяйственной продукции и в рыбохозяйствах.

- ПСН – применяется для видов деятельности, входящих в определенный список, не предполагает сдачу налоговых деклараций, на каждый вид деятельности требуется оформление отдельного патента, сумма налога устанавливается в зависимости от вида деятельности и не зависит от полученных доходов.

Правила применения специальных режимов в общей системе налогообложения несколько отличается для разных групп налогоплательщиков. Это зависит от того, является предприниматель юридическим или физическим лицом.

Для ИП

Преимуществом для предпринимателя – физического лица является возможность замены одним из специальных режимов каждого из налогов.

Заменить таковым можно налог:

- на доходы физических лиц (когда доходы являются прибылью от деятельности, облагаемой налогом);

- на имущество физических лиц (если оно служит для работы);

- на добавленную стоимость — НДС (если она получена при операциях, проводимых в ходе предпринимательской деятельности).

Сумма налогов при уплате ЕНВД, может уменьшаться при определенных условиях. Индивидуальные предприниматели, которые не нанимают работников, имеют право уменьшать налог на сумму, уплаченную на счета Пенсионного Фонда — обязательные страховые взносы. Данные взносы должны быть уже перечислены к моменту оплаты налога.

Те ИП, у которых есть наемные работники, тоже могут некоторую сумму вычесть из налога ЕНВД. При этом учитываются уплаченные за работников страховые взносы, но не больше, чем на 50%.

При использовании УСН декларация подается индивидуальными предпринимателями до 30 апреля того года, который следует за отчетным.

ПСН применяется только для индивидуальных предпринимателей, причем количество наемных работников у них должно быть не больше 15 человек. Для ИП существует возможность совмещать другие формы налогообложения с патентной системой.

Для юрлиц

Юридические лица при применении специальных режимов имеют возможность не осуществлять выплаты по некоторым видам налогов так же, как и индивидуальные предприниматели.

В список входят:

- Налог на прибыль организаций;

- Налог на имущество организаций;

- Налог на добавленную стоимость (НДС).

Юридические лица должны подавать уведомления и осуществлять выплаты по месту нахождения организаций. В этом состоит одно из отличий с физическими лицами, которые платят налоги по месту своего жительства.

Составление деклараций по доходам и оплата налогов (кроме ЕНВД) производятся юридическими лицами не позже 31 марта года, который наступает после отчетного.

Отчеты по ЕНВД должны выполняться ежеквартально, не позже 20 числа наступающего после отчетного квартала месяца, выплаты – не позже 25 числа.

Учет и отчетность при ЕНВД

ЕНВД — в числе тех налогов, которые предопределяют необходимость бизнесов вести довольно детальный учет, а также предоставлять отчетность в ФНС. Так, плательщики единого налога должны фиксировать показатели, касающиеся сборов, которые исчисляются в силу наличия у предприятия статуса налогового агента, а также иных платежей, предусмотренных законодательством РФ. Плательщик ЕНВД обязан соблюдать установленный порядок осуществления кассовых операций. Еще одно обязательство, установленное для плательщиков — предоставление в ФНС бухгалтерской отчетности. От исполнения данного обязательства избавлены ИП.

СНР среди субъектов малого предпринимательства

Особые возможности предоставляет для представителей малого бизнеса Налоговый кодекс. В данном случае, отмечается один важнейший налоговый режим – упрощенная система налогообложения либо “упрощенка”. Использовать её смогут как организации, также и индивидуальные предприятия. Преимущества такой системы заключаются в следующем:

- Для организаций. Налогообложение на прибыль организации становится единым и уже не исчисляется соответственно главе 25 Налогового кодекса РФ. В случае с НДС, налог не будет рассчитываться по главе 30 Налогового кодекса РФ. Эти налоги заменяются единственным, то есть бухгалтеру придется производить расчеты только по единому налогу, регулируемому “упрощенкой”.

- Для индивидуальных предпринимателей. В таком случае налог на доходы физического лица не будет рассчитываться согласно главе 23 Налогового кодекса, также не будет исчисляться и налог на имущества. Оба они заменяются единым налоговым сбором, вводимым упрощенным налогообложением.

Отметим, что единый налог, вводимый упрощенной системой, – это еще не все сборы, которые потребуется делать в пользу государства. Также нужно будет выплачивать страховые взносы в ПФ; водные налоги; государственные пошлины; налоги на доходы физических лиц; транспортные и земельные налоги; налоги на полезные ископаемые.

Отличительные черты специальных налоговых режимов

Специальные налоговые режимы отличаются друг от друга базой для начисления налога и размерами налоговых процентных ставок.

База может быть постоянной, например при использовании ЕНВД и ПСН, и переменной, т. е. зависящей от полученного дохода, например при УСН.

Также для одной системы существуют два метода при расчете налогов. Например, для упрощенной системы при выборе метода «доходы минус расходы» налог рассчитывается по ставке 15%, а при использовании метода «доходы» — 6%.

Отличительной чертой всех видов специальных налоговых режимов является отсутствие необходимости при их применении уплачивать некоторые федеральные налоги. Существует набор показателей, по которым можно охарактеризовать каждый режим. Так, например, все системы налогообложения, кроме СРП, не уплачивают налог на имущество, на прибыль и на добавленную стоимость. В системе налогообложения СРП не уплачиваются налог на имущество, транспортный налог, местные налоги и таможенные пошлины.

Налоговая ставка по специальным режимам составляет 6% и 15%. В настоящее время возможно применение системы льгот, при которой налоговая ставка будет снижена (УСН).

Налоговый период для разных систем налогообложения отличается:

- для ЕСХН и УСН он составляет 1 год (то есть декларация по данным налогам подается один раз в год);

- для вмененной системы — квартал;

- для патентной системы — год или срок действия платежа;

- для соглашения о разделе продукции период свой по каждому налогу.

Более подробно с отличительными характеристиками можно ознакомиться в таблице.

***

Специальные налоговые режимы имеют свои особенности и отличия. Выбирая тот или иной режим, предприятие должно учитывать все правила и особенности каждого вида налогообложения.

Патент

Каковы основные особенности системы налогообложения, основанной на патенте? Перечислим самые важные:

- разрешена только для ИП;

- можно применять только для особых видов деятельности;

- можно купить патент сроком действия до года, что подходит для сезонных работ;

- отсутствует отчетность, не нужно сдавать декларацию, нужно только вовремя оплатить патент;

- освобождает от НДФЛ и НДС;

- сумму патента не разрешено уменьшать на страховые взносы;

- ставка 6% от возможного дохода (критерии определяются региональными властями);

- пока можно работать без онлайн-кассы (в общем случае – до 01.07.2021 г.)

Но ИП надо понимать, что, купив патент для одного из видов своей деятельности, по остальным он должен вести учет и перечислять налоги в бюджет в соответствии с иной системой налогообложения.

ВНИМАНИЕ! Про данный вид налога есть подробная статья, где приводятся в пример все расчеты налогов: Патентная система налогообложения

Виды специальных налогов

Приведём схему уплаты специальных режимов налогообложения в таблице:

| Название специального налога | Вид уплачиваемых налогов | Объект налогообложения | Ставка налога | Сроки уплаты налога |

| УСН | Единый налог |

|

|

Авансовые или итоговые платежи, 1 раз в квартал — до 25 числа после окончания квартала или раз в год — до 31 марта (для организаций)и до 30 апреля – для ИП |

| ЕНВД | Единый налог | Вмененный доход | 15% | Не позже 25 суток со дня окончания налогового периода — платежи авансом |

| ПСН | Оплата патента | Потенциально возможный доход по определенному виду деятельности, на которые выдан патент | 6% | Зависят от срока действия патента |

| ЕСХН | Единый налог | Доходы, уменьшенные на понесенные расходы | 6% | Авансовые платежи – не позже 25 дней после даты окончания налогового периода, до 31 – марта по итогам года |

Применение специального режима налогообложения не освобождает предпринимателей от обязанности платить налоги по доходам за своих работников.

Срок выплаты – в день получения доходов или до последнего дня месяца, за который начислена заработная плата.

Сумма налога на доход физического лица составляет:

- 13% — для лиц, которые считаются налоговыми резидентами;

- 30% — для тех, кто не является налоговым резидентом.

Режим льготного налогообложения

В случаях, когда выполняется соглашение о разделе продукции между инвестором и государством, применяются льготные правила налогообложения. При этом некоторое количество налогов, уплаченных предпринимателем, возвращаются.

Льготное налогообложение компания может получить только при строгом выполнении следующих условий:

- Перед заключением соглашения о разделе продукции был проведен аукцион на право пользования недрами;

- Государство должно иметь право собственности на 32% или более от всей продукции, произведенной данным предприятием;

- При улучшении показателей привлекательности инвестиций в данное предприятие предусматривается еще большее увеличение доли государства.

Заключение

Сегодня мы рассмотрели особенности СНР, введенные в действие на основании положений Налогового Кодекса. Благодаря этой государственной программе, отечественные предприниматели, занятые в различных сферах бизнеса, получили право выбора более удобной схемы оплаты налогов, которые отличаются от общепринятых норм.

Вышеперечисленные системы, позволяют снизить финансовую нагрузку на субъекты малого предпринимательства, что позволяет освободиться от интенсивной отчетности перед ФНС. Помимо этого, данные системы могут использоваться опытными инвесторами с целью увеличения рентабельности бизнеса. Для того чтобы начать предпринимательскую деятельность по специальному режиму, потребуется произвести реструктуризацию предприятия, для соответствия критериям, установленных законом.

Следует обратить внимание, что выбор определенного режима, назначается самостоятельно. При этом следует учитывать различные аспекты вашей деятельности и степень соответствия имеющимся требованиям

Однако, невзирая на различные нюансы, переход на льготный режим позволяет начинающим предпринимателям успешно развивать собственное предприятие.

https://youtube.com/watch?v=5lwrH8y92c0