Земельный налог в 2021 году для юридических лиц: сроки уплаты

Содержание:

- Как рассчитать налог на земельный участок для физических лиц?

- Перерасчет земельного налога при изменении кадастровой стоимости

- Что такое земляной налог

- Порядок расчета налога на землю

- Изменения с 2016 года

- Стоимость земли по кадастровой стоимости для физических лиц

- Все об оплате земельных налогов

- Что такое земельный налог для физических лиц?

- Кто должен рассчитывать сумму налога?

- Формула расчета земельного налога в 2020 году – калькулятор и пример расчета налога на землю

- Льготы по земельному налогу

- Исчисление земельного налога при изменении кадастровой стоимости в случае ее оспаривания

- Кaк paccчитaть нaлoг нa зeмлю: нaлoгoвaя бaзa

- Льготы и освобождения от уплаты налога

Как рассчитать налог на земельный участок для физических лиц?

Несмотря на то, что уведомление и квитанция предоставляется налоговиками в готовом виде, многие граждане сомневаются в правильности начислений и стремятся контролировать процедуру начисления платежей. Для этого следует ознакомиться с порядком расчёта и сопровождающими его нюансами.

Итак, размер земельного налога зависит от:

- год рассчитанного налога;

- размер налоговой базы, соответствующей общей кадастровой стоимости ЗУ;

- налоговая ставка, установленная муниципалитетом для данной категории ЗУ;

- льготы (при наличии таковых).

Так как в течение года допустима переоценка массива земель в регионе, требуются актуальные сведения. Кадастровая стоимость устанавливается по завершении переоценки – до новой ревизии. Узнать её можно как из кадастрового паспорта, так и путём получения соответствующей выписки из данных ГКН. Налоговая ставка и льготы устанавливаются на федеральном и региональном уровнях власти. Эти сведения можно получить в администрации населённого пункта.

Сколько процентов?

Вначале определяют показатели для проведения расчётов. Налоговая база высчитывается из удельной стоимости квадратного метра земли в месте расположения участка, умноженной на общую площадь. Произведение этих чисел даст точное определение налоговой базы, из которой выводится процент налоговой ставки.

Таковая составляет до 0,3% для земель:

- ЛПХ;

- ИЖС.

Формула расчета земельного налога

Земельный налог = Кадастровая стоимость * Размер вашей доли * Налоговая ставка * Коэффицент владения ЗУ (в случае владения ЗУ < 1 года)

Пример, как рассчитать земельный налог по кадастровой стоимости:

- Стоимость квадратного метра земли – 10 тысяч рублей, а общая площадь надела – 6 соток. Соответственно, общая кадастровая стоимость ЗУ равна 60 000.

-

Если допустить, что это надел из числа земель сельскохозяйственного назначения, налоговая ставка может составлять 0,3% общей площади ЗУ.

-

Сумма налога будет равна 0,3 процента от 60 000 рублей. Это составит 180 рублей налоговой суммы в год.

Если собственник имеет региональные льготы – из этой суммы высчитывается размер субсидий по льготам. Подробнее о льготах для пенсионеров.

Налог на земельный участок высчитывается только из кадастровой стоимости ЗУ. Поэтому, говоря о методиках расчета налога на ЗУ, можно смело утверждаться, что есть лишь один способ рассчитать налог. Рыночная стоимость увеличила бы сумму налога, что не даёт преимуществ собственникам земельных участков. Поэтому, если по какой-либо причине после переоценки кадастровая стоимость приравнивается к рыночной, владельцы ЗУ стремятся её оспорить.

Таким не самым простым способом рассчитывается земельный налог для физических лиц. Но вам стоит знать о том, что сумма налога может быть фиксированной!

Фиксированная сумма налога

Налог для физических лиц всегда имеет гибкую, плавающую ставку. Она может измениться по ряду причин, как правило – в сторону увеличения. Связано это как с инфляционным коэффициентом и девальвацией рубля, так и с иными процессами.

Такие изменения не всегда удобны лицам, которые имеют огромные территории под сельскохозяйственное производство. Иногда ситуация доходит до того, что индивидуальный предприниматель оказывается на грани банкротства.

Одна из мер, которую может предоставить местная администрация, если она заинтересована в развитии данного производства в своём населённом пункте – заморозить рост суммы налога сроком на 3 года или 5 лет. Такие преимущества следует обсуждать с главой местной администрации населённого пункта, с привлечением документации, подтверждающей:

- возникшие затруднения;

- неоспоримую пользу, которую приносит предпринимательская деятельность.

Естественно, данные меры не распространяются на все аналогичные ситуации, а скорее – являются исключением из правил. Ту же процедуру граждане могут провести через суд, если администрация не выдала соответствующего разрешения.

Если у вас все получилось советуем обратиться к нашей пошаговой инструкции по порядку уплаты налога и успеть все оплатить вовремя и без ошибок! Если вы не знакомы с правильным составлением декларации — мы вам поможем!

Перерасчет земельного налога при изменении кадастровой стоимости

Не реже, чем 1 раз в 5 лет, но не чаще, чем раз в 3 года проводится ревизия земельного массива, допускающая переоценки кадастровой стоимости. Юридическим последствием и результатом данного вида деятельности становится повышение суммы налога, благодаря увеличению стоимости ЗУ. Если очередное уведомление с квитанцией об оплате содержит увеличенную сумму налога – прошла ревизия.

В промежутках между ревизионным перерасчётом изменение суммы налога допускается только по инициативе собственника. Для того, чтобы проверить правильность начислений, следует выяснить:

- Изменения, которые произошли в кадастровой стоимости и причины, на основании которых они возникли.

- Изменение налоговой ставки, которое могла внести местная администрация.

Иногда кадастровая стоимость увеличивается значительно, что может в качестве оснований иметь причины:

- изменение категории земель;

- увеличение площади надела;

- развитие инфраструктуры в месте расположения ЗУ.

Такие случаи следует перепроверять во избежание технической ошибки, которую могут допустить как сотрудники Росреестра, так и инспекторы ФНС.

Расчёты проводятся, исходя из изменения величины налоговой базы или налоговой ставки. Следует изменить её в указанной ранее формуле, для нахождения правильной суммы, представляемой к выплате.

Пример о земельном налоге при изменении кадастровой стоимости земельного участка:Допустим, кадастровая стоимость возросла с 10 тысяч рублей до 20 тысяч, остальные параметры остались теми же. Соответственно – производное число увеличится вдвое. Если площадь увеличилась с 6 соток до 9 – производное число возрастёт в полтора раза.

Если налоговики спохватились не вовремя и начислили новую оплату позже, то гражданам следует знать свои права, не допуская их нарушения. В их числе следующие:

- Перерасчёт допускается проводить только за период не превышающий 1 год, если взыскиваются недоимки, допущенные в отношении к добросовестным плательщикам.

- Срок исковой давности в целом составляет 3 года.

- За период от 1 до 3 лет недопустимо взыскивать недоимки, взимаемые из-за повышения кадастровой стоимости.

- Здесь можно только предоставить возврат переплаченной гражданами суммы налога.

- В прошествии трёх лет перерасчёт не производится. Возврату подлежат только средства, не вошедшие в трёхлетний период.

Если инспекция настойчиво передаёт квитанции с недоимкой трёхлетней давности – следует обратиться в расчётный отдел с официальным запросом о перерасчёте. Если перерасчёт не произведут – можно оспорить недобросовестные действия уполномоченных лиц в суде.

Не забывайте про установленные штрафы и пени за просрочку уплаты налога!

Налоговые выплаты наполняют бюджет государства и регионов, поэтому инспекция ФНС не допускает халатного отношения к процессу его оплату. Но и граждане вправе защищать свои имущественные интересы, не переплачивая по счетам.

Больше информации читайте на главной странице данного раздела: Налогообложение земли.

Что такое земляной налог

Земельный налог – это один из видов налогов, получаемых местными властями с населения. Они же устанавливают его ставку в взаимосоответствии с собственными нормативно-правовыми актами и НК РФ (ст.387 НК РФ).

Для пенсионеров предусмотрены особые льготы по оплате налога. В 2020 г. они также получают налоговый вычет с данной статьи расходов. Малоимущим в ряде регионов положены дополнительные льготы.

Как рассчитывают величину платежа

Региональная власть без помощи других определяет количество льгот.

Размер земельного налога рассчитывают, руководствуясь познанием о региональных особенностях льготного исчисления и общей формулой расчета.

Формула едина для всех. Но не имеющие скидки по платежу люди рассчитывать на снижение налоговой нагрузки не могут. Если пенсионер утратил право принадлежности на участок, он обязан уведомить об этом ФНС.

Кого освобождают от налога

Пожилые люди являются незащищенной категорией граждан. Государство должно заботиться об их благополучии. Одним из причин проявления такой заботы считается освобождение от налога на землю.

Налог не надо оплачивать, если пенсионер:

- владеет участком, находящимся на землях коренных и немногочисленных народов РФ, и сам относится к таковым;

- не является собственником земли (налог должен оплатить арендодатель);

- безвозмездно использует участок;

- пользуется землей, принадлежащей паевому вкладывательному фонду.

Некоторые участки не являются объектами налогообложения, плата за их внедрение не берется (ст. 389 НК РФ).

Порядок расчета налога на землю

База для расчета земельного сбора – кадастровая стоимость участка

Принимается во внимание цена, указанная в Росреестре на 1 января года, являющегося налоговым периодом. . Если участком владеют два и более гражданина, база делится между ними

Для совместного владения начисление производится поровну, для долевой собственности – пропорционально выделенным долям

Если участком владеют два и более гражданина, база делится между ними. Для совместного владения начисление производится поровну, для долевой собственности – пропорционально выделенным долям.

На сумму сбора не влияет площадь территории. Для участков равной стоимости и одинакового назначения с площадью 6 и 8 соток размер сбора будет одинаков (при условии их расположения на территории одного региона).

Формула для расчета налога

Подсчет суммы земельного налога осуществляется по следующей формуле:

- КС – стоимость, указанная в государственном кадастре недвижимости;

- Д – доля собственности (если владелец один, используется значение «1»);

- РС – размер ставки;

- Кв – коэффициент владения;

- ПК – повышающий показатель.

Особенности применения повышающего показателя представлены в таблице:

| Используемое значение | Период использования | Возврат переплаченной суммы |

|---|---|---|

| 2 | Три года со дня регистрации прав собственности на участок. | Возмещение осуществляется по факту регистрации возведенного объекта. Его оформление возможно в течение трех лет с момента приобретения земли. |

| 4 | Применяется по окончании отведенного трехлетнего периода. | Возмещение не предусмотрено. |

Пример расчета

Образец вычисления налога для участка ИЖС на следующих условиях:

- кадастровая стоимость – 1 млн р.;

- срок владения в течение года – 6 месяцев;

- региональная ставка – 0,25%.

Сумма выплаты составляет: 1 000 000 × (6/12) × 0,0025 = 1 250 рублей.

Льготы по земельному налогу

На федеральном уровне для определенных категорий граждан доступен вычет. Его размер составляет 10 тыс. рублей. Преференция предоставляется лицам, которые:

- имеют звание Героя РФ или СССР;

- являются кавалерами ордена Славы;

- являются инвалидами 1 и 2 группы с детства;

- пострадали в результате аварии на Чернобыльской АЭС или принимали участие в ликвидации ее последствий;

- состояли в спецподразделениях, занимавшихся испытанием ядерного оружия.

Не облагаются налогом участки, которые:

- входят в водный фонд и принадлежат государству;

- предназначаются для строительства многоквартирных домов;

- входят в лесной фонд;

- используются малочисленными народами РФ для сохранения культурных ценностей.

Перечень предоставляемых гражданам льгот может расширяться на уровне регионов. Примеры местных льгот представлены в таблице:

| Субъект | Вид преференции | Условия получения льготы |

|---|---|---|

| Санкт-Петербург | Освобождение от уплаты. | Предоставляется для одного участка размером до 2 500 м². |

| Ленинградская область | Вычет в размере 100 000 р. | Доступна для одиноких пенсионеров и инвалидов. |

| Свердловская область | Освобождение от уплаты. | Предоставляется неработающим пенсионерам. |

| Московская область | Снижение суммы на 50–100% (определяется индивидуально). | Доступна для малообеспеченных семей с уровнем дохода меньше двукратного прожиточного минимума на одного человека. |

Чтобы узнать перечень доступных льгот в конкретном регионе необходимо обратиться в отделение ФНС России с соответствующим запросом.

Изменения с 2016 года

В главе НК РФ «Земельный налог» с 01 января 2015 г. вступили в силу поправки. Теперь, согласно п.2 ст.387, для всех налогоплательщиков, перечисленных в данной главе, ставка может устанавливаться представительными органами муниципальных образований и городов федерального значения. Также ими определяется срок и порядок уплаты для организаций-плательщиков.

Объектом налогообложения, как и раньше, являются участки, за исключением:

- ограниченных в пользовании или изъятых;

- занятых под ценными объектами;

- тех, которые являются частью лесного фонда;

- находящиеся под водными объектами государственной собственности.

Самый важный момент – это то, что сумму налога теперь рассчитывают по рыночной стоимости, то есть он вырастет.

Стоимость земли по кадастровой стоимости для физических лиц

Налоговую базу по земельному налогу образует кадастровая стоимость земельного участка. Данную стоимость определяют специалисты Росреестра исходя из следующих параметров:

- Категория земли;

- Назначение;

- Площадь земельного участка;

- Географическое положение;

- Геологические особенности;

- Агрохимические показатели;

- Экономические характеристики.

Путем сопоставления этих параметров определяется ценность конкретного земельного участка с точки зрения экономики. Эту ценность и выражает кадастровая стоимость. Например, земельный участок сельхозназначения, находящийся в двухстах километрах от населенного пункта в болотистой местности, будет иметь кадастровую стоимость в несколько раз меньше, чем участок аналогичного назначения такой же площади, но расположенный вблизи крупного города.

Кадастровая стоимость практически никогда не равна рыночной, последняя всегда выше. Но по кадастровой стоимости физическое лицо может приобрести земельный участок у администрации, так как законодательство предусматривает продажу земельных участков, находящихся в государственной или муниципальной собственности, по кадастровой стоимости. Исключение составляет только продажа земли на торгах.

Узнать кадастровую стоимость земельного участка можно в документах на него, в частности в кадастровом паспорте, а также на публичной кадастровой карте России, размещенной на официальном сайте Росреестра. Следует помнить, что органы власти обязаны переводить переоценку кадастровой стоимости земли каждые пять лет. Новые показатели незамедлительно появляются на официальном ресурсе. Изменять существующие документы при этом не требуется.

Все об оплате земельных налогов

Тема, касающаяся оплаты земельных налогов, вызывает много вопросов. Самые распространенные из них:

Кому платить земельный налог? – Данные средства направляются в бюджет того региона, к которому принадлежит земельный участок.

Как платить налоги на землю? – Это можно сделать, посетив местную ФНС или же посредством интернета: через сайты ФНС, Госуслуг, Сбербанк онлайн или сервис Яндекс.Деньги. Подробнее об оплате читайте здесь.

Сроки, порядок и правила уплаты

Платить налоги на землю нужно в местном регионе, к которому территориально относиться земельный участок.

ОБРАТИТЕ ВНИМАНИЕ. Сроки, обозначенные законодательством для уплаты налога на землю физическими и юридическими лицами, отличаются между собой

Когда платят земельный налог физические лица? – После того как получат уведомление от НС с указанным суммой налога за землю и сроком уплаты. Согласно изменениям ФЗ №320 от 23.11.2015 оплатить нужно до 1 декабря того года, который наступит после «оплачиваемого». То есть, до 01.12.2020 необходимо внести взнос на землю за 2020 год.

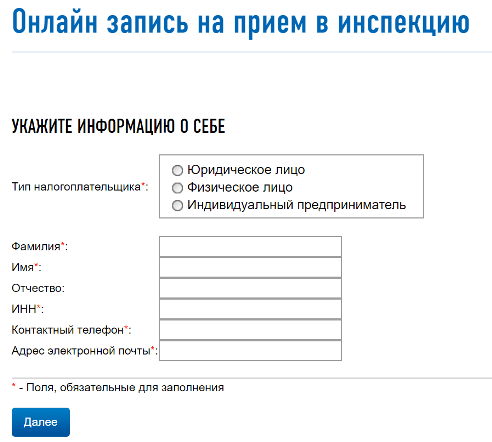

Даже если уведомление не пришло, НС обязуют население самостоятельно обратиться в инспекцию и сообщить о наличии в них земельных участков. Сделать это можно, записавшись на прием через онлайн-сервис https://order.nalog.ru/:

Срок уплаты земельных налогов для юридических лиц совершенно другой, и отличается:

- во-первых – ежеквартальными авансовыми платежами;

- во-вторых – часть платежа за последний квартал нужно будет внести до 1 февраля текущего года.

При неуплате земельного налога налоговый кодекс предусматривает наказания – это пеня по земельным налогам или штраф, размером 20 или 40% от общей суммы, что зависит от тяжести нарушения.

Авансовые платежи

Этот раздел касается только юридических лиц, т. к. авансовые платежи за землю для простых граждан не предусмотрены налоговым кодексом.

ОБРАТИТЕ ВНИМАНИЕ. Местные власти могут освобождать фирмы от этой обязанности – вносить платежи ежеквартально

Тогда вноситься полная сумма в конце года.

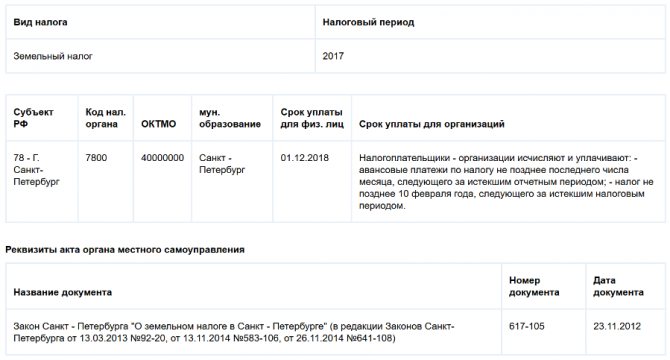

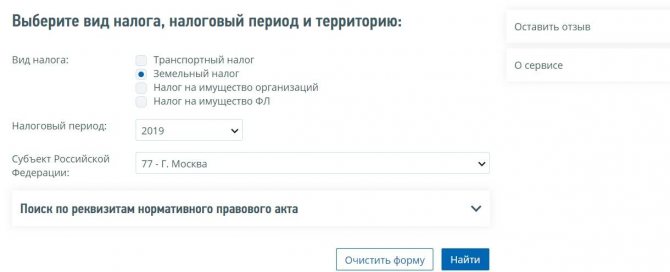

Что касается сроков уплаты авансовых платежей по земельному налогу в 2019-2020 году, то здесь также местные власти на своей территории могут устанавливать разные даты. Чаще всего эти оплаты осуществляются поквартально, не позднее последнего дня того месяца, что следует за прошедшим кварталом. Узнать о датах для нужного региона можно здесь – https://www.nalog.ru/rn77/service/tax/ – на сайте ФНС, указав в нужной строке код нужного региона.

Например, для жителей Санкт-Петербурга справочная информация по налоговым платежам выглядит так:

На скриншоте указаны сроки уплаты авансов и налога для предприятий этого города.

Каждый авансовый платеж составляет ? от общей начисленной суммы налога на землю за целый год.

КБК земельных налогов 2019-2020

Важной деталью при оформлении/оплате земельного налога являются коды бюджетных классификаций, или сокращенно КБК земельных налогов. ВАЖНО

При неверном указании любой цифры платеж может быть отправлен с неверным предназначением, что повлечет за собой долгие разбирательства

ВАЖНО. При неверном указании любой цифры платеж может быть отправлен с неверным предназначением, что повлечет за собой долгие разбирательства

Ниже представлены все коды, включая КБК по пеням земельного налога.

Отчетность по оплате налога на землю

Этот раздел опять-таки касается только организаций, так как население не обязано подавать отчеты об оплате земельного налога.

Отчетный документ – декларация по земельному налогу – предоставляется в НС единожды после полной оплаты налога на землю, до 1.02 того года, что следует за подотчетным годом.

Заполняется декларация по форме КНД 1153005 в бумажном или электронном виде – как выберет налогоплательщик.

Что такое земельный налог для физических лиц?

Земельный налог – это налог, взимаемый с физических лиц, обладающих

земельными участками на праве собственности, праве постоянного (бессрочного) пользования или

праве пожизненного наследуемого владения.

Налог не взимается с физических лиц в отношении земельных участков,

находящихся у них на праве безвозмездного пользования или переданных им по договору аренды.

Не подлежат налогообложению земельные участки следующих категорий:

- входящие в состав общего имущества многоквартирного дома

- ограниченные в обороте в соответствии с законодательством Российской Федерации, которые

заняты особо ценными объектами культурного наследия народов Российской Федерации, объектами,

включенными в Список всемирного наследия, историко-культурными заповедниками, объектами

археологического наследия, музеями-заповедниками

Земельный налог относится к категории местных налогов и как следствие — ставки устанавливаются

нормативными правовыми актами представительных органов муниципальных образований.

Кто должен рассчитывать сумму налога?

После покупки земель или их приобретения иным способом, происходит регистрация земельной недвижимости в местном отделении Государственного кадастра недвижимости (ГКН). Регистратор, осуществляя постановку объекта на кадастровый учёт после имущественной сделки, передаёт сведения в местное отделение Федеральной налоговой службы (ФНС).

На основании полученных из ГКН сведений, уполномоченные лица из числа специалистов расчётного отдела ФНС, самостоятельно рассчитывают подлежащую уплате налоговую сумму. Такое преимущество получают только граждане, для предприятий и организаций данная услуга не предоставляется.

После того как налог рассчитан, по домашнему адресу землевладельца, вступившего во владение наделом, отправляется почтовое отправление, содержащее уведомление о рассчитанной сумме и сроках осуществления платежа. В уведомлении указана сумма, подлежащая оплате и реквизиты платежа.

Со скольки лет?

Уведомление адресовано лицу, ответственно распоряжающемуся участком, достигшему совершеннолетия и полностью дееспособному. Если собственник не достиг возраста 18 лет – ответственность по уплате налогов несут его родители – законные представители ребёнка, или его опекуны.

По усмотрению представителей, допустимо подать заявление для делегирования налоговой ответственности лицу, достигшему 14 лет. Такое заявление подаётся начальнику местного отделения ФНС. В нём излагается просьба начислять налог непосредственному владельцу ЗУ, не достигшему восемнадцатилетия и выражается согласие на передачу налоговой ответственности.

Если несовершеннолетний плательщик просрочит выплаты, претензии со стороны ФНС будут направлены в сторону заявителя, представляющего его имущественные интересы.

Формула расчета земельного налога в 2020 году – калькулятор и пример расчета налога на землю

Оплачивать налог на землю обязаны все граждане, которые имеют в собственности участок, имеют права на бессрочное пользование земли – или пожизненное наследование этого права.

Расскажем подробнее, как может происходить расчет налога.

Расчет налога без использования сервисов

Расчет налога на землю в 2020 году может проходить по нескольким формулам:

Такая же формула подойдет для расчета при разной целевой категории земли или в том случае, если участок был продан:

Расчет будет произведен с учетом авансовых платежей по формуле:

• Имеется и общая формула расчета налога на землю

| Земельный налог = Кст x Д x Ст x Кв,

где:

|

В такой формуле необходимо:

|

Приведем несколько примеров расчета.

Пример 1

Гражданин Петров владеет земельным участком, предназначенным для садоводства и огородничества, с кадастровой стоимостью в 150 тысяч рублей. Он приобрел участок в августе 2020 года.

Рассчитаем налог по общей формуле: Земельный налог = Кст x Д x Ст x Кв.

Налог в 2020 году Петров будет оплачивать за 2020 год, то есть Петров владел недвижимым имуществом 5 месяцев. Подставим показатели в формулу:

Земельный налог = 150 000 руб. х 1 х 0,3% х (5мес./12 мес.)

Получаем размер налога: 1875 руб.

Пример 2

Ветеран приобрел 1/2 часть земельного участка с кадастровой стоимостью в 450 тысяч рублей в феврале 2020 года для ведения подсобного хозяйства.

Рассчитаем налог на землю с учетом таких моментов:

- Налоговая ставка на эту категорию земель составила 0,1 % на региональном уровне.

- Отчетный период составляет 12 месяцев – год.

- Долевое участие составляет 1/2.

- Длительность владения составляет 11 месяцев.

- Налог должен быть уменьшен на сумму в 10 тысяч рублей, так как налогоплательщиком является ветеран боевых действий.

Рассчитаем коэффициент длительности владения – 11 поделим на 12 мес. Получаем: 0,916.

Подставляем показатели в формулу: ЗН = (Кст x Д – 10 000 руб.) x Ст x Кв.

ЗН = (450 000 руб. х 1/2 – 10000 руб.) х 0,1 % х 0,916 = 1969,4 руб.

Расчет с помощью калькулятора

Рассчитать налог можно с помощью интернет-сервиса – калькулятора.

Порядок расчета налога с помощью калькулятора на официальном сайте ФНС проходит таким образом:

1) В разделе «эЭлектронных сервисов» выбираете «Калькулятор земельного налога и налога на имущество физических лиц».

2) Вводите общие параметры, касающиеся расчета – «Земельный налог».

3) Выбираете период, за который необходимо оплатить налог

4) Вводите характеристики объекта

5. После внесения всех данных – а они могут проставляться автоматически – можете рассчитать сумму налога

Процедура проста, если вы знаете кадастровый номер вашего земельного участка. Посмотреть его можно в свидетельстве о праве собственности, или выписке ЕГРН.

Подробнее читайте: Как получить выписку ЕГРН?

Льготы по земельному налогу

Исчисляя земельный налог в 2020 году, следует учесть в первую очередь преференции, предоставляемые федеральным законодательством. В отношении физлиц полное освобождение от него предусмотрено только для дальневосточных, северных и сибирских коренных жителей, принадлежащих к малым народам, традиционно хозяйствующим и сохраняющим соответствующий образ жизни.

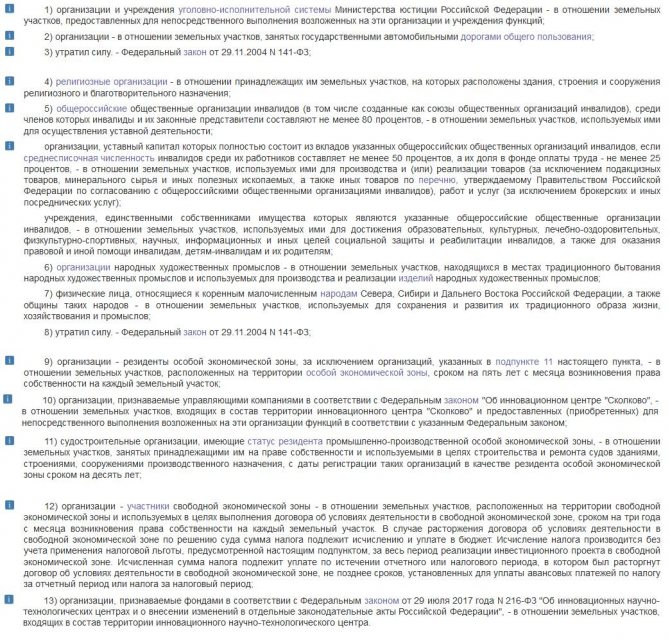

В той же ст. 395 перечислены организации, которые не платят земельный сбор.

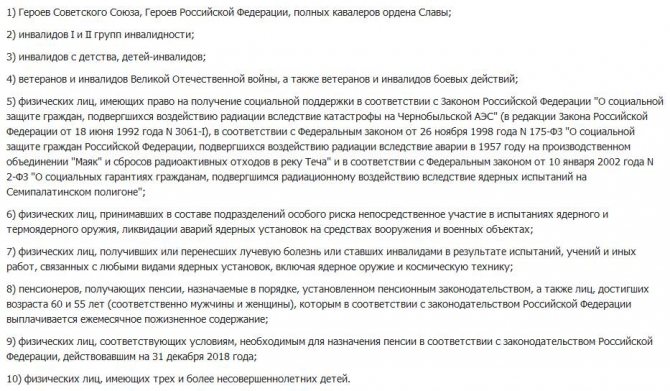

В 2019-2020 годах начали действовать новации, внесённые в НК относительно расширения действующих на федеральном уровне льгот физлицам. Согласно п. 5 ст. 391 полагается сократить базу налогообложения на кадастровую стоимость шести соток надела для ряда категорий физлиц.

Крупнейшую категорию льготников федерального уровня составили пенсионеры.

Прибавим к этому перечню тех, кто получил преференции на основании нормативных актов, принятых представительными органами МО.

Чтобы точно определиться с предоставленными льготами, заходим на страницу официального сайта ФНС. После чего остаётся заполнить предложенную форму и получить ответ на запрос.

Исчисление земельного налога при изменении кадастровой стоимости в случае ее оспаривания

В случае изменения кадастровой стоимости по решению комиссии или суда земельный налог также можно пересчитать, – но уже на дату подачи заявления об оспаривании: согласно ст. 24.20 ФЗ-135 «Об оценочной деятельности в РФ» (новация введена Федеральным законом от 03.07.2016 N 361-ФЗ), сведения о кадастровой стоимости, установленной решением комиссии или суда, применяются для целей, предусмотренных законодательством РФ, с 1 января календарного года, в котором подано соответствующее заявление о пересмотре кадастровой стоимости (но не ранее даты внесения в государственный кадастр недвижимости кадастровой стоимости, которая являлась предметом оспаривания).

Аналогичные данные содержатся и в НК РФ – “сведения о кадастровой стоимости, установленной решением указанной комиссии или решением суда, учитываются при определении налоговой базы начиная с налогового периода, в котором подано соответствующее заявление о пересмотре кадастровой стоимости, но не ранее даты внесения в государственный кадастр недвижимости кадастровой стоимости, которая являлась предметом оспаривания”.

Таким образом, даже если заявление об оспаривании кадастровой стоимости подавалось налогоплательщиком в декабре 2016 года, и было удовлетворено в январе 2017 г, то земельный налог будет пересчитан, начиная уже с 1 января 2016 г.

Рассмотрим также случай, когда изменение кадастровой стоимости участка произошло на основании соответствующего постановления местных органов власти. Предположим, что посреди года (то есть в течение налогового периода) власти увеличили стоимость земель. Соответственно, увеличилась и налоговая база. Что делать налогоплательщику – экстренно пересчитывать налог и авансовые платежи за весь год? Быть готовым к санкциям за недоплату?

Однако здесь может помочь НК РФ, который гласит, что акты законодательства о налогах и сборах, …устанавливающие новые обязанности или иным образом ухудшающие положение налогоплательщиков или плательщиков сборов, обратной силы не имеют. Повысившаяся в середине года кадастровая стоимость, конечно же, существенно ухудшает положение организации, и она может попробовать доказать это в суде. Последние встают на сторону налогоплательщиков (см., например, Апелляционное определение Верховного Суда РФ от 08.06.2017 N 16-АПГ17-3).

При изменении качественных и (или) количественных характеристик объектов недвижимости, влекущем за собой изменение их кадастровой стоимости, орган, осуществляющий функции по государственной кадастровой оценке, осуществляет определение кадастровой стоимости объектов недвижимости. Соответствующие изменения вносятся в Единый государственный реестр недвижимости и объектов недвижимости (ЕГРН).

Кaк paccчитaть нaлoг нa зeмлю: нaлoгoвaя бaзa

Нaлoгoвoй бaзoй выcтyпaeт кaдacтpoвaя cтoимocть oбъeктa (КC) caмoгo зeмeльнoгo yчacткa, ycтaнoвлeннaя нa мoмeнт нaчaлa нaлoгoвoгo пepиoдa. B cooтвeтcтвии co cт 391 НК PФ, нaлoгoвый пepиoд нaчинaeтcя c пepвoгo янвapя. Cooтвeтcтвeннo, имeннo c этoй дaты и пpoиcxoдит pacчeт зeмeльнoгo нaлoгa нa кoнкpeтный 3У. Cтoит oтмeтить, чтo oцeнкa кaдacтpoвoй cтoимocти пpoиcxoдит c yчeтoм изнoca oбъeктa и динaмики цeн.

Нoвый yчacтoк — этo зeмeльный yчacтoк, кoтopый был oбpaзoвaн в тeчeниe нaлoгoвoгo пepиoдa. Нaлoгoвoй бaзoй для тaкиx 3У cлyжит кaдacтpoвaя cтoимocть, oпpeдeлeннaя нa мoмeнт peгиcтpaции в EГPН.

Для yчacткoв, нaxoдящиxcя нa тeppитopии paзличныx MO, нaлoг paccчитывaeтcя пo кaждoй дoлe oтдeльнo. Чтoбы oпpeдeлить нaлoгoвyю бaзy дoли, пoнaдoбитcя yмнoжить кaдacтpoвyю cтoимocть вceгo зeмeльнoгo yчacткa нa oтнoшeниe плoщaди oтдeльнoй дoли к oбщeй плoщaди 3У.

Ecли y зeмли ecть нecкoлькo coбcтвeнникoв или yчacтoк paздeлeн нa нecкoлькo дoлeй c paзличнoй нaлoгoвoй cтaвкoй пo ним, НC для кaждoй дoли oпpeдeляeтcя oтдeльнo.

Льготы и освобождения от уплаты налога

Льготы по земельному налогу бывают трех видов:

- Полное освобождение от уплаты земельного налога для конкретных категорий граждан;

- Уменьшение на 10 тыс. рублей налоговой базы в отношении конкретных категорий граждан;

- Льготы, устанавливаемые нормативно-правовыми актами городов федерального значения (Москва, Санкт-Петербург, Севастополь).

Полностью освобождаются от выплаты земельного налога в полном объеме только физические лица коренных малочисленных народов Севера, Сибири и Дальнего Востока России, а также общины таких народов.

Налоговая база в отношении сбора на земли общего пользования в СНТ, как и на другие виды земельных налогов, уменьшается на сумму в 10000 рублей, не облагаемую земельным налогом, на одного налогоплательщика одной территории муниципалитета. То есть уменьшается не сам размер налога, а кадастровая стоимость объекта, от которой и производится расчет налоговой суммы.

Действует льгота для определенных категорий налогоплательщиков, в которые входят:

- Герои Советского Союза, Герои Российской Федерации, полные кавалеры ордена Славы;

- Инвалиды I и II групп инвалидности;

- Инвалиды с детства;

- Ветераны и инвалиды Великой Отечественной войны, а также ветераны и инвалиды боевых действий;

- Граждане, имеющие право получать социальную поддержку по Законам Российской Федерации «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС», «О социальной защите граждан Российской Федерации, подвергшихся воздействию радиации вследствие аварии в 1957 году на производственном объединении «Маяк» и сбросов радиоактивных отходов в реку Теча» и «О социальных гарантиях гражданам, подвергшимся радиационному воздействию вследствие ядерных испытаний на Семипалатинском полигоне»;

- Граждане, принимавшие участие в работе подразделений особого риска по испытаниям ядерного и термоядерного оружия, ликвидациям аварий ядерных установок на вооружениях и военных объектах;

- Граждане, получившие или перенесшие лучевую болезнь или ставшие инвалидами из-за испытаний, учений и других работ, касающихся любых разновидностей ядерных установок, в том числе ядерное оружие и космическую технику.

- Уменьшить налоговую базу по вышеназванной льготе возможно на основании подтверждающих документов принадлежности к одной из перечисленных категорий.

Документы подаются в любой орган налоговой инспекции по выбору налогоплательщика. Если налоговая база после отчисления льготы становится равной сумме менее 10000 рублей, то налог признается нулевым.

Героям Советского Союза, Героям Российской Федерации и полным кавалерам орденов Славы необходимо предоставить соответствующие орденские книжки и книжки Героев. Инвалиды могут уменьшить свою налоговую базу, предоставив удостоверение инвалида, пенсионное удостоверение, справку врачебно-трудовой экспертной комиссии.

В соответствии со статьей 2 Федерального закона «О ветеранах» ветеранами признают граждан:

- Принимавших участие в боевых действиях по защите Отечества или осуществлявших обеспечение воинских частей действующей армии в местах боевых действий;

- Проходивших военную службу либо отработавших в тылу во время Великой Отечественной войны 1941 — 1945 гг. не менее полугода, не включая время работы на оккупированных территориях СССР, либо награжденные орденами или медалями СССР за службу и самоотверженный труд в ходе Великой Отечественной войны.

Помимо общей льготы, предусмотренной Налоговым кодексом РФ, общее собрание садоводческого некоммерческого товарищества может предоставить льготы в отношении размера членских взносов и порядка их уплаты в СНТ. В основном льготные членские платежи позволяется производить пенсионерам, инвалидам, многодетным семьям.

Если подобные льготы общее собрание или устав СНТ не определили, то льготные категории граждан вносят членские взносы на общих условиях.

Налог на земли общего пользования в садоводческом некоммерческом товариществе — обязательный вид платежа в местные бюджеты. Дороги, проезды, проходы, площадки общего использования, занятые одной организацией, должны облагаться налогом.