Приостановления по счетам налогоплательщика — это что такое?

Содержание:

- Как провести разблокировку ваших счетов

- Как разблокировать счет

- Возможные варианты блокировки счетов

- Какие расходы не могут блокироваться?

- Срок, в течение которого может проводиться выездная проверка

- Зачем проверять расчетный счет контрагента

- Счёт заблокировала налоговая

- Какие виды операций по счету можно проводить при блокировке ФНС

- Ответственность ФНС

- Срок приостановки выездной налоговой проверки

- Что это такое?

- Но делать это нужно самим, а не с помощью банка

- Когда ФНС не может воспользоваться блокировкой?

- Что делать, если счёт организации заблокировали?

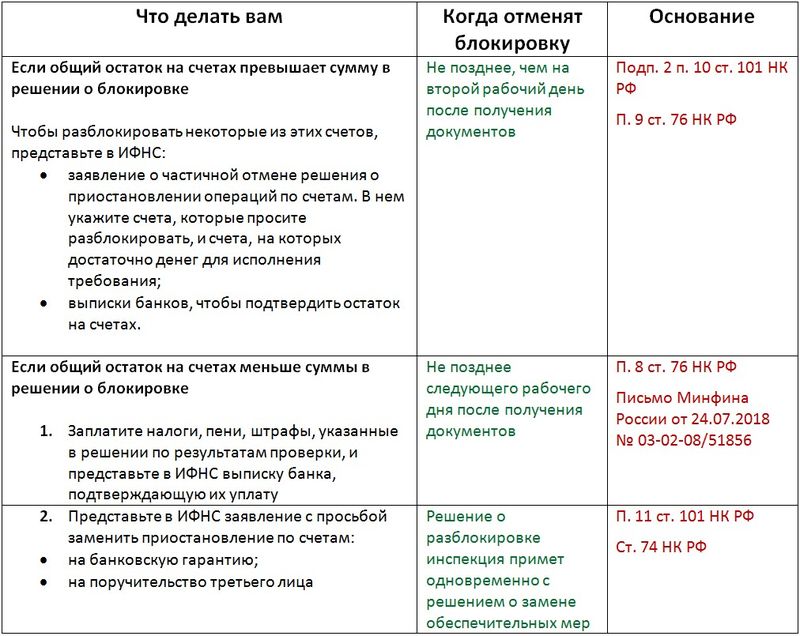

Как провести разблокировку ваших счетов

Блокировка счетов будет отменяться решением налогового органа при условии, что состоятся следующие обстоятельства.

Вариант 1. Организация произведет выплату своей задолженности. В этом случае, как только налоговая инспекция получит подтверждение этому факту, она сразу же подтвердит банку, что произошло погашение недоимки, и банк, как следствие, произведет долгожданную процедуру разблокировки счетов.

Чтобы ускорить ее проведение, необходимо, чтобы индивидуальный предприниматель или организация самостоятельно предоставили доказательства произведения выплаты в инспекцию одновременно с заявлением на разблокировку в налоговую службу. Представители данной структуры примут решение об отмене заморозки не позднее следующего дня.

Произведите выплату, докажите, что это было осуществлено, и тогда сможете вновь получить доступ к своим замороженным счетам

Вариант 2. Вы предоставите в налоговую службу декларацию, которую от вас так ждали. Получив искомый документ, инспекция должна осуществить вынесение решения относительно отмены операций по банковским счетам.

При условии, что декларация была отправлена, однако инспекция все равно не собирается разблокировать счета самостоятельно, подайте заявление в налоговую с просьбой об отмене решения, сопроводив данное заявление подтверждением того, что декларацию на проверку вы уже передали.

Вариант 3. Вы можете не погашать задолженность, а сразу подать заявление о разблокировке счетов, в котором нужно будет указать, что вы согласны на списание средств с данного счета. Форма данного заявления произвольная. К нему нужно в обязательном порядке будет приложить подтверждение того, что на вашем счету достаточно средств для погашения задолженности.

Кроме того, указывается в заявке и сумма средств, которые должны быть разблокированы. Представители налоговой инспекции через два дня после того, как получат данное заявление от вас, вынесут решение о его удовлетворении или неудовлетворении, если откроются дополнительные факторы.

Через еще один рабочий день после этого вынесенное решение направляется в кредитную организацию, которая, в свою очередь, его выполняет. Копию решения получает также и то лицо, счета которого до этого момента подлежали заморозке.

Если вы решили подавать заявление, не забудьте указать в нем такие важные моменты, как сумма средств, подлежащая уплате, и а также сумма, которая должна вновь стать вам доступной

Как разблокировать счет

Налоговая заблокировала расчетный счет: как совершить разблокировку? Для начала потребуется узнать точную причину ареста р/c, а уже потом предпринимать какие-либо действия. Для этого нужно следовать алгоритму:

- Посетить отделение банка, в котором осуществлялось открытие счета.

- Если выяснилось, что инициатором замораживания р/с является налоговая, то у сотрудника финансовой организации нужно запросить номер документа, на основании которого была осуществлена блокировка.

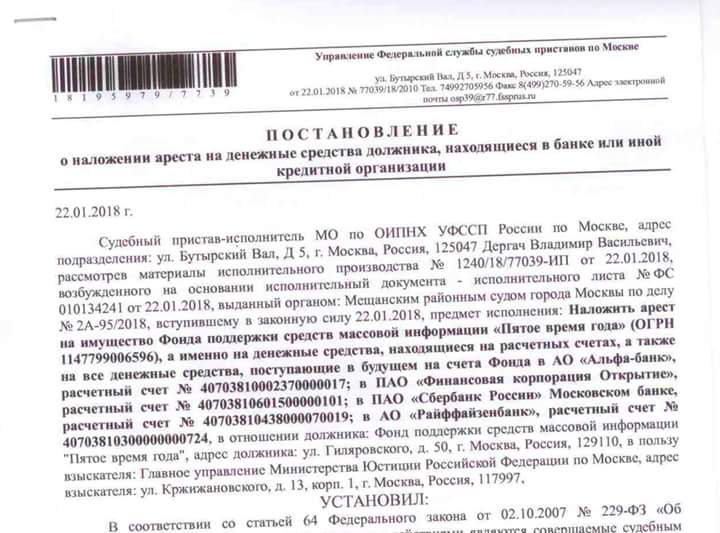

Постановление о блокировке

Постановление о блокировке

- Затем нужно посетить ФНС и отправиться в отдел камеральных проверок.

- Налоговику необходимо огласить реквизиты постановления и уточнить, по какой причине была совершена блокировка.

Обратите внимание! В некоторых случаях блокировку расчетного счета можно перепутать с защитой от мошеннических действий. Если у банка возникнут сомнения в том, действительно ли конкретную операцию осуществил владелец счета, то будет осуществлена заморозка р/с

После чего финансовая организация попросит клиента предоставить устное подтверждение того, что именно он осуществил запрос.

Дальнейший порядок действий будет зависеть от того, по какой причине р/c был заблокирован. Каждую ситуацию стоит рассмотреть в отдельности.

Неуплата налога

Если юридическим или физическим лицом вовремя не была осуществлена оплата налога, то ФНС просит банк осуществить заморозку р/c. Финансовая организация не имеет права отказать налоговой в этом требовании, так как рискует лишиться лицензии.

Важно! Блокируется только та часть суммы, которая равняется величине неуплаченного налога. Что касается остальных средств, то владелец р/c имеет полное право распоряжаться ими

Чтобы р/c был разморожен, необходимо осуществить погашение действующей задолженности

Важно учесть тот факт, что денежные средства могут быть получены ФНС только по истечении двух-трех дней. Если же владелец счета уведомит налоговую о том, что оплата была совершена, то блокировка снимается прямо в день осуществления перевода

Квитанция о приеме документов не была отправлена

Согласно действующему законодательству все налогоплательщики обязуются уведомлять налоговую о приеме контрольных документов. Проще говоря, если ФНС прислала гражданину какие-либо бумаги, то он обязуется направить в ответ квитанцию, являющуюся подтверждением того, что документы были получены.

Важно! Сколько времени отводится на отправку квитанции о приеме документов? У гражданина есть на это ровно 6 дней. Если по истечении вышеуказанного срока налоговая не получила квитанцию, то счет гражданина подлежит блокировке, которая вступит в силу через 10 дней

Чтобы разморозить р/с, необходимо направить в ФНС квитанцию, а также письмо, в котором содержится требование снять блокировку

Если по истечении вышеуказанного срока налоговая не получила квитанцию, то счет гражданина подлежит блокировке, которая вступит в силу через 10 дней. Чтобы разморозить р/с, необходимо направить в ФНС квитанцию, а также письмо, в котором содержится требование снять блокировку.

Нарушение сроков подачи налоговой декларации

Налоговая имеет полное право осуществить блокировку счета, если его владелец не сдал декларацию в установленные сроки. Р/с замораживается по истечении 10 дней с момента окончания периода подачи отчетности.

Обратите внимание! Данный пункт касается исключительно налоговой декларации. Если гражданин не сдал иные документы, то это не является основанием для блокировки банковского р/с

Стоит отметить тот факт, что если сроки подачи налоговой декларации были нарушены, то на счету будет заблокирована вся сумма. Например, если лицу по декларации нужно заплатить 50 тыс. рублей, а на р/с числится 1 млн. рублей, то распоряжаться всеми средствами не выйдет.

Если владелец р/c попробует осуществить какую-либо платежную операцию, то она будет автоматически заблокирована. Исключением является лишь перевод в налоговую. Для снятия блокировки достаточно направить в ФНС декларацию и осуществить погашение налога (если это необходимо).

Квитанция о приеме налоговой декларации

Квитанция о приеме налоговой декларации

Блокировка по инициативе банка

В этом случае владельцу счета необходимо собрать документы, которые требует представить финансовая организация. Однако даже в этом случае сотрудники банка могут отказать клиенту. Остается только подавать исковое заявление в суд с целью решить спор.

Возможные варианты блокировки счетов

Законодательно разрешено накладывать ограничения на любые счета недобросовестного неплательщика. То есть, можно заблокировать валютный счёт или счёт, открытый в драгметаллах. Исключением являются специальные избирательные и счета для референдумов.

Предусмотрена полная и частичная блокировка. Полная означает, что налогоплательщик не может совершать никаких операций по счёту до того времени, пока не погасит долги. На счёт можно только внести некую сумму, но так, чтобы её хватило на погашение долга, пени и штрафов. Как только платёж будет осуществлён, операции по счёту станут доступны.

Частичная блокировка означает, что на счёте будет заблокирована только определённая сумма, которой хватит на погашение долга, пени и штрафов. Эта сумма неприкосновенна! После погашения долга все операции станут доступны.

Что делать при блокировке счета

Какие расходы не могут блокироваться?

Приостановление по счетам налогоплательщика предполагает невозможность совершения разных расходных операций, но при этом имеются исключения, поэтому продолжают тратиться средства на такие цели, как:

- компенсация нанесенного вреда жизни или здоровья граждан;

- выплата алиментов;

- расчет фирм с гражданами, увольняющимися с работы, поэтому обязательно выплачиваются остатки зарплаты за последние дни работы, разные компенсационные платежи, выходное пособие и различные вознаграждения;

- перечисление денег в счет уплаты разных сборов, взносов за страхование или пеней и штрафов.

Налоги уплачиваются третьими в вышеуказанной очереди, но при этом средства перечисляются исключительно при наличии у работников банка соответствующих платежных документов.

На практике допускаются даже расходы по конкурсному производству, представленного последней стадией банкротства.

По всем остальным операциям происходит приостановление по счетам налогоплательщика.

Срок, в течение которого может проводиться выездная проверка

В силу требований п. 6 ст. 89 НК РФ выездная проверка не может проводиться более 2 месяцев. Из этого правила есть ряд исключений:

- Первое относится к проверкам, проводимым в отношении филиалов и представительств организации. В этом случае предельный срок сокращается до месяца.

- Второе исключение касается случаев, когда проверочные мероприятия продлеваются на основании решения проверяющих. Они могут продляться дважды, каждый раз на 2 месяца. Таким образом, общий срок не может превышать полгода.

Течение срока начинается в день. когда выносится решение о проведении проверочных действий (п. 8 ст. 89 НК РФ). Заканчивается срок в день составления итоговой справки о проверке.

Зачем проверять расчетный счет контрагента

По информации «Деловой России», почти 500 тысячам предпринимателей в России заблокировали расчетные счета. Основная причина — обналичивание и нецелевые траты денег. Попавшим в черный список бизнесменам будет очень сложно открыть новый расчетный счет.

По словам руководителя «Интернет-Розыск», частыми блокировками пользуются мошенники. После перевода денег, неблагонадежные контрагенты с криками заявляют о блокировке расчетного счета и просят «подождать». Как правило — вечность.

Но как проверить слова партнера, может его действительно заблокировали? Давайте разберем несколько популярных способов.

Счёт заблокировала налоговая

Полный список причин блокировки — в

Причины. Налоговая блокирует счёт, если предприниматель:

- не сдал декларацию;

- не заплатил налоги;

- проигнорировал требование налоговой, например, не заплатил пени или штрафы.

Как узнать. В течение одного дня после принятия решения о блокировке счёта налоговая отправляет его владельцу копию документа с уведомлением о вручении. Банк получает решение о блокировке в электронной форме. Если вы не получили решение налоговой, а банк говорит, что действовал по её распоряжению, проверьте информацию о блокировке на сайте налоговой:

1. Узнайте номер решения налоговой. Для этого выберите «Запрос о действующих решениях о приостановлении» и введите свой ИНН и БИК банка:

На сайте налоговой вы узнаете номер и дату решения о блокировке, код налоговой, которая приняла это решение, и БИК банка, в который оно направлено

2. Узнайте причины блокировки из решения налоговой. Решение можно получить:

- в личном кабинете налогоплательщика на сайте налоговой;

- через электронную отчёность, если вы сдаёте отчёты в электронном виде;

- в своей налоговой инспекции.

В этом случае налоговая заблокировала счёт из-за четырёх рублей. С 1 апреля 2020 года налоговая больше не будет блокировать счета, если предприниматель задолжал менее 3000 ₽ — он сможет сам погасить задолженность в течение трёх лет ()

Что делать. Обычно налоговая блокирует счёт на сумму неуплаты. Остальными деньгами на счету можно пользоваться.

Но бывает, что под блокировку попадает вся сумма. Чтобы разблокировать часть, которая превышает неуплату, подайте заявление в свою налоговую инспекцию. Так вы сможете пользоваться счётом, пока решаете вопрос с блокировкой.

Пример заявления об отмене приостановления операций по счетам

Пока счёт заблокирован, вы не сможете открыть новый счёт в том же или другом банке.

1. Если блокировка законная. Чтобы снять блокировку, устраните причину и сообщите об этом налоговой. Чтобы ускорить процесс, позвоните своему инспектору и одновременно отправьте заявление о снятии блокировки с подтверждающими документами. Не заплатили налоги — заплатите и подтвердите платёжкой, не сдали декларацию — сдайте и подтвердите копией принятой декларации, проигнорировали требование — подтвердите получение требования квитанцией через электронную отчётность и передайте налоговой документы или пояснения, которые она просит. По закону налоговая должна отменить решение о блокировке в течение одного дня после того, как получит подтверждающие документы.

Если налоговая заблокировала счёт, целиком или частично, банк сможет провести только платежи первой и второй очередей. Например, если предприниматель получил исполнительный документ на выплату задолженности по зарплате, банк обязан провести платёж. Таким документом может быть исполнительный лист, судебный приказ, удостоверение комиссии по трудовым спорам.

Иногда банки дают добро на платежи третьей очереди, например, оплачивает платёжки с зарплатой и налогами — уточняйте это в своём банке.

2. Если блокировка незаконная. Бывает, налоговая приостанавливает операции по счёту необоснованно. Например, вы не сдали отчёт 6-НДФЛ за период, когда не выплачивали зарплату. Такое решение можно оспорить. Для этого подайте возражение на имя руководителя своей инспекции. Если в течение 30 дней вам не ответят или не решат проблему, подайте возражение в управление налоговой службы своего региона, а затем — в суд.

За каждый календарный день незаконной блокировки налоговая обязана выплатить проценты:

Проценты начисляются со дня, когда банк получил решение о приостановлении операций, до дня поступления в банк решения об отмене блокировки.

Какие виды операций по счету можно проводить при блокировке ФНС

Если компания столкнулась с наказанием по причине неоплаченных налогов, штрафов и пеней, то на счету заблокируется только та сумма, которая подлежит взысканию. Другими средствами компания вправе распоряжаться по собственному усмотрению.

Если операции были приостановлены по причине несданных деклараций и нарушении правил электронного документооборота, то счет вместе со всеми деньгами блокируется полностью.

Однако существуют операции, которые проводятся даже в том случае, когда счет заблокирован:

- перечисление в бюджет налогов и прочих сборов;

- возмещение ущерба жизни или здоровью по судебному постановлению;

- оплата алиментов по соглашению или решению суда;

- перечисление увольняющимся сотрудником зарплаты и выходного пособия при поступлении исполнительного листа;

- изредка – перечисление работающим сотрудникам зарплаты без постановления суда.

Есть и неприятные последствия блокировки:

- Отсутствие возможности зарегистрировать новый счет в банке. Финансовые учреждения уже несколько лет лишены права открывать предпринимателям и организациям счета, у которых есть заблокированный счет, даже если он открыт в ином учреждении.

- Затрудненные расчеты с партнерами. Банк продолжит зачислять входящие платежи, однако возможность распоряжаться средствами будет отсутствовать.

- Невозможность заключать контракты. Информация о том, заблокированы ли у конкретной организации счета, выложена в свободном доступе – ознакомиться с ней может любой желающий. Если у предпринимателя или организации заблокирован счет, то партнеры и контрагенты начнут сомневаться в том, что финансовое положение ИП или юрлица достаточно устойчивое.

Ответственность ФНС

В случае если инспекция нарушила сроки принятия решений или заблокировала счета, не имея на то оснований, она обязана выплатить проценты. Правила их начисления установлены в ст. 76, п. 9.2 Кодекса. Выплата процентов осуществляется за календарные дни незаконного приостановления операций или просрочки при вынесении решения о его снятии. Если распоряжение было изначально неправомерным, начисление осуществляется с даты его получения финансовой организацией.

Расчет процентов производится по той сумме, которая была заморожена, то есть, на те средства, которыми предприятие не могло никак распоряжаться, а не на ту, которая указана в решении. К примеру, по распоряжению блокировке подлежит 100 тыс. руб., а на р/с было всего 30. Проценты будут начисляться именно на 30 тыс. руб. При неправомерной блокировке счетов в связи с неполучением декларации, расчет осуществляется относительно на все средства, находившиеся на тот момент на счетах. За ставку процента принимается ставка рефинансирования Центробанка. Берется показатель, который действовал в дни неправомерной блокировки, нарушения ФНС сроков вынесения решения или направления в финансовую организацию распоряжения об отмене приостановления операций.

Срок приостановки выездной налоговой проверки

Общий срок приостановления налоговой проверки не может превышать полгода, однако возможно его продление на 3 месяца. Основание для этого только одно: в иностранное государство был направлен запрос о предоставлении документов, но ответ не приходит более 6 месяцев.

В решении о приостановлении налоговой проверки указывается дата, с которой начинает течь срок приостановления. Течение срока возобновляется вынесением решения о возобновлении проверочных действий.

Есть вопрос? Ответим по телефону! Звонок бесплатный!

Москва: +7 (499) 938-49-02

Петербург: +7 (812) 467-39-58

Бесплатный звонок по России: 8 (800) 350-84-13, доб. 453

На практике случаются нарушения сроков, однако это не является безусловным основанием для признания проверочных мероприятий незаконными, поскольку нарушение не признается существенным.

Что это такое?

Налоговый орган также блокирует операции по электронным деньгам.

Такие меры значительно усложняют деятельность организации и считаются эффективным инструментом мотивации налогоплательщика к исполнению обязанностей.

К каким счетам это применимо

Приостановление возможно только по тем счетам, которые образованы в результате банковского контракта:

- рублевые;

- валютные.

Не подвергаются блокированию счета:

- транзитные;

- депозитные;

- кредитные (ссудные).

Исключения

Гражданское право определило иерархию очередности расходов хозяйствующих субъектов, исходя из которой те расходы, которые выше уплаты налогов, штрафов и пеней по ним, не попадают в процедуру приостановления.

Иерархия расходов такова:

- Возмещение вреда, нанесенного жизни и здоровью, и выплата алиментов;

- Расчет с увольняющими сотрудниками, который включает остаток зарплаты за последний месяц, компенсацию, выходное пособие, и вознаграждение авторов за интеллектуальные продукты;

- Исполнение обязанностей по налогам, сборам, страховым взносам, пени и штрафам.

Таким образом, налоги стоят в третьей очереди. Однако перед ними может быть и выплата зарплаты персоналу, если платежные документы передали в банк до блокировки счета.

Арбитражная практика в данном вопросе разъяснила, что исключением также считаются расходы по конкурсному производству. Конкурсное производство — последний этап процедуры банкротства.

Во время остальных процедур банкротства с начислениями по текущим операциям налоговый орган производит приостановку по счетам в банке и электронным деньгам.

Двойные меры

Налоговая теория разделила два схожих по процедуре действия в отношении налогоплательщика:

- взыскание задолженностей по налогам со счетов в банке или через электронные средства;

- приостановление операций на счетах и онлайн-кошельках.

Однако налоговая практика, напротив, объединяет эти процедуры в одну и осуществляет одновременное взыскание и приостановку.

Причины для приостановления

Для реализации столь серьезных полномочий налоговому органу требуются весомые основания. Кодекс указал на них:

- Неисполнение юридическим или физическим лицом в виде ИП требования об уплате налогов, пеней и штрафов. Как правило, блокируется та часть средств, которая соответствует сумме задолженностей.

- Непредставление декларации по прошествии 10 дней с последнего дня для подачи отчета.

- Непредставление квитанции о приеме требований по даче пояснений, уведомлений, отчетности.

- Как мера гарантии исполнения налоговых обязательств.

Основание по декларации появилось в 2015 году. При этом приостановка производится по всем денежным средствам на всех счетах без каких-либо ограничений.

В 2015 году ФНС вменил обязанность отчитываться о получении электронных требований о сдаче документов, приглашений в налоговую инспекцию для пояснения. Для этого с июля 2016 года субъекты налогообложения должны заключить соглашение с оператором электронного документооборот, получить квалификацию и сертификационный ключ контроля цифровой подписи в течение 10 дней. Невыполнение этих действий тоже может повлечь блокирование счетов.

Для кого предназначена эта процедура

Также статья 76 затрагивает:

- юридические лица — плательщики сборов;

- юридические лица — налоговые агенты;

- ИП — налогоплательщики;

- ИП — плательщики сборов;

- ИП — налоговые агенты;

- лиц, сдающих отчетность, но не являющихся налогоплательщиками и агентами;

- адвокатов и нотариусов — в качестве как налоговых агентов, так и налогоплательщиков;

- банковские организации;

- налоговые органы.

Налоговые агенты — это лица, которых закон обязал рассчитывать, удерживать и переводить в бюджет суммы налогов и сборов и выполнять другие задачи согласно НК РФ. Статьи об агентах — и .

Но делать это нужно самим, а не с помощью банка

Мы не знаем, правда ли так делает упомянутый в сообщении банк. Но эту новость подхватили в интернете, а предприниматели в нее поверили. Сегодня «Коммерсант» разобрался как СМИ, а мы разберемся как официальный блог банка: законно ли предупреждать клиентов о блокировке и как заранее узнать о решении налоговой.

Причины и нюансы блокировки подробно описаны в ст. 76 НК:

- У вас долг по налогам и взносам. Налоговая ждала, пока вы заплатите сами. Потом прислала вам требование. Потом подождала еще, а недоимка так и не погашена.

- Вы не сдали в срок декларацию или отчетность. Через 10 дней налоговая может заблокировать вам счет. Вы не сможете им полноценно пользоваться, пока не отчитаетесь.

- Налоговая провела проверку и начислила штраф. Если у вас нет имущества, которое может стать обеспечением для исполнения решения, есть основания для блокировки. Иногда счет блокируют сразу после проверки.

Пример с недоимкой по налогу. У вас лежит в банке 100 тысяч рублей — это деньги на аренду, зарплату или просто ваш личный остаток как ИП. Вы начислили, но не заплатили налог, допустим 10 тысяч рублей.

Налоговая пришлет в банк решение, по которому вы сможете проводить платежки на 90 тысяч рублей, а на оставшиеся 10 тысяч не сможете. Причем иногда приходит решение о приостановлении операций, а требования о списании денег еще нет.

В итоге у вас и деньги не списывают, и остатком на счете нормально пользоваться нельзя.

Эта история с блокировками касается только бизнеса — компаний и ИП. На физических лиц статья 76 НК не распространяется.

Решение о приостановлении операций налоговая пришлет в банк и вам. Скорее всего, вы получите его позже. Но если у вас заботливый банк, он сразу сообщит вам в смс, в личном кабинете и мобильном приложении, что к нему пришло решение из налоговой.

В любом случае сообщить о блокировке по решению налоговой банк сможет, только когда сам получит решение. Исполнить его он обязан сразу. То есть вы узнаете от банка о фактическом приостановлении операций и причине блокировки, а не о планах налоговой.

Честный и законопослушный банк не может так сделать. А если какой-то банк так сделает, это ничего не говорит о его заботе — скорее, это подвох и повод создать клиенту серьезные проблемы. И может быть, даже всем клиентам.

Блокировка — это одна из крайних мер со стороны налоговой. К ней прибегают, когда напоминания о недоимке и требования ее погасить не сработали. И когда срок отчета наступил, а налогоплательщик его не предоставил.

Налоговой больше ничего не остается, как заблокировать счет. Обычно после этого налоги сразу платятся, а отчеты сдаются.

Если банк предупреждает клиента о предстоящей блокировке, фактически он так помогает уйти от ответственности перед государством. Причины и обстоятельства приостановления операций по счету бывают разные, а иногда ошибается и налоговая. Но банк не имеет права в это лезть и разбираться, кто виноват.

У нас нет подтверждения этой информации. Есть только пост в мессенджере, из которого нельзя определить достоверность сообщения

Возможно, это ложная новость или повод привлечь внимание. «Коммерсант» пишет, что банк свою причастность к этому сообщению не подтвердил

Заранее узнать о решении налоговой по поводу приостановления операций может кто угодно: банк, сам налогоплательщик, конкурент, партнер или просто любопытный человек. На сайте налоговой есть сервис для информирования банков. Там даже логиниться не нужно — вводите ИНН фирмы или ИП и БИК банка и узнаете о приостановлениях по счету.

Все банки проверяют наличие решений через этот сервис еще до того, как открыть счет. И потом тоже им пользуются. Так могут делать и налогоплательщики.

По закону нельзя открывать счета, если у клиента есть приостановление от налоговой. Если один счет заблокировали, второй открыть не получится ни в этом банке, ни в другом.

Сначала нужно вовремя об этом узнать

Желательно получить информацию не перед проведением важной платежки в пятницу вечером и не в последний день месяца, когда нужно закрывать квартал. Банк должен сообщить об этом, как только получил такое решение и приостановил операции

Как только вы узнали о приостановлении, нужно разобраться, в чем дело. В этом тоже поможет банк. Как минимум вы узнаете, что делать дальше. Выполните требования налоговой. Если дело в задолженности — оплатите.

Когда ФНС не может воспользоваться блокировкой?

Имеются определенные ситуации, при которых не допускается работникам ФНС пользоваться таким способом воздействия на налогоплательщиков. К ним относится:

- отсутствие в указанный срок бухгалтерской отчетности;

- непредставление в установленный срок определенных расчетов по налогам со стороны налогового агента;

- наличие ошибок в полученной декларации;

- отсутствие в установленное время сведений от налогоплательщика о том, какова среднесписочная численность работников в компании или у ИП;

- в ФНС не была направлена декларация в назначенный срок не по вине самой фирмы или предпринимателя, так как нередко это является причиной неправильной работы почты или оператора телекоммуникационной сети;

- декларация была подписана лицом, не обладающим соответствующими полномочиями.

Если вышеуказанные причины используются ФНС для применения блокировки, то действия инспекции могут быть оспорены в суде, после чего они признаются неправомерными, поэтому учреждение будет вынуждено уплачивать компании или гражданину проценты.

Что делать, если счёт организации заблокировали?

Необходимо предпринять меры для того, чтобы восстановить нормальную расчётную деятельность предприятия. Для этого необходимо:

- получить информацию с официального сайта налоговой инспекции о блокировке;

- выяснить причины произошедшего. По регламенту, налоговики должны прислать официальный документ налогоплательщику, в котором будут даны подробные объяснения. Если такого документа нет, действия налоговой незаконны.

Для получения сведений о причине ограничения расходных операций по счёту не обязательно лично посещать отделение ФНС. При получении сведении о блокировке через сайт, налогоплательщику доступны реквизиты принятого решения. Здесь же, на сайте налоговой, можно получить данные по этим документам.

Если же запрет расходных операций произошёл по причине допущенной налоговиками ошибки, им придётся выплатить предприятию компенсацию. За каждый день ограничений ФНС должна заплатить сумму, равную произведению ключевой ставки ЦБ РФ на «опечатанную» сумму.

Если вопросов нет, и налогоплательщик понимает, что санкция наложена правомерно, ему придётся заплатить указанную в официальном документе сумму. Копию платёжного документа рекомендуется сохранить. Её можно предъявить налоговикам для быстрой разблокировки. По регламенту, они должны это сделать в тот же день, когда получат деньги. Но от технического сбоя или человеческой ошибки никто не застрахован.

Чтобы произошло списание средств, на заблокированном счёте должно быть их достаточно. Поэтому нужно либо внести недостающую сумму на счёт, либо дождаться поступлений от контрагентов. Списание суммы долга произойдёт автоматически. Как только ФНС получит сведения о произошедшей оплате, доступ к деньгам будет восстановлен.

Алгоритм действий при налоговом приостановлении по расчетным счетам