Как заполнить декларацию на вычет за лечение

Содержание:

- Как подать декларацию 3-НДФЛ?

- Образец заполнения приложения 4 декларации 3-НДФЛ

- Как заполнить, если в 2020 году продано жилье в собственности менее 3 (или 5) лет?

- Виды вычетов по НДФЛ

- Какие необлагаемые доходы нужно декларировать

- Штрафы за несвоевременную подачу декларации 3-НДФЛ

- Что значит «возврат налога при покупке жилой недвижимости»

- Разъяснения ФНС

- Кто должен заполнить декларацию по форме 3-НДФЛ обязательно ?

- Как вернуть налог при покупке квартиры в 2020 году?

- Заключение

Как подать декларацию 3-НДФЛ?

Ещё на этапе заполнения документа нужно выбрать один из вариантов подачи формы в налоговую инспекцию. Сделать это можно следующими способами:

- лично обратившись в рабочие часы в ближайшую ФНС с паспортом;

- направить заказное письмо с описью вложения;

- воспользоваться личным кабинетом налогоплательщика и отправить декларацию 3-НДФЛ в электронной форме.

Ниже рассмотрим все нюансы, влияющие на принятие бланка 3-НДФЛ специалистами фискального органа.

Сроки подачи налоговой декларации

В связи с тем, что форма 3-НДФЛ имеет два варианта заполнения, то, соответственно, существуют и определённые сроки подачи декларации:

- до 30 апреля текущего года нужно направить документы, если в предыдущем налоговом периоде физическое лицо получило доход от реализации имущественных прав или оказывая услуги населению;

- до конца года можно подавать форму 3-НДФЛ для получения социального, стандартного, имущественного, инвестиционного или профессионального вычета.

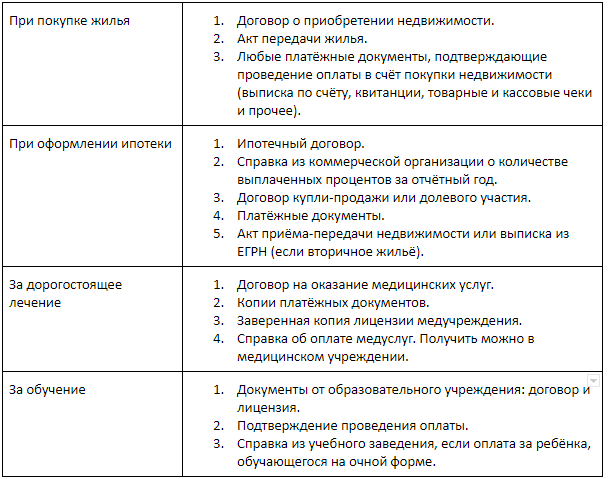

Какие документы нужны?

Все расчёты в декларации ведутся только на основании официальных документов, подтверждающих расходы и доходы. Обязательный перечень:

- Паспорт гражданина.

- ИНН.

- Справка о доходах с места работы по форме 2-НДФЛ.

- Свидетельство о рождении или усыновлении/удочерении ребёнка.

Дополнительные документы предоставляются в зависимости от подаваемого вида декларации 3-НДФЛ.

Онлайн в личном кабинете на сайте ФНС

Создание собственного аккаунта на сайте фискального органа позволяет быстро формировать декларацию 3-НДФЛ, направлять её на рассмотрение в ФНС и контролировать ход камеральной проверки.

Заполните форму 3-НДФЛ в своём аккаунте, подпишите документ электронной подписью и направьте его на рассмотрение в фискальный орган.

В верхнем меню перейдите в раздел “Жизненные ситуации” и затем кликните по иконке “Подать декларацию 3-НДФЛ”.

На открывшейся странице можно выбрать следующие варианты:

- заполнить форму в личном кабинете;

- прикрепить готовый файл, сохранённый из программы “Декларация”;

- скачать утилиту для заполнения формы 3-НДФЛ.

После выбора предпочтительного варианта следуйте подсказкам системы.

В ИФНС

Обратиться в фискальный орган может сам налогоплательщик либо его доверенное лицо. В любом из случаев необходимо предоставить специалисту оригинал паспорта для проверки личности. Уполномоченное лицо должно также предъявить оригинал доверенности, на основании которой он может передавать документы и заполненную форму 3-НДФЛ за третьего лица.

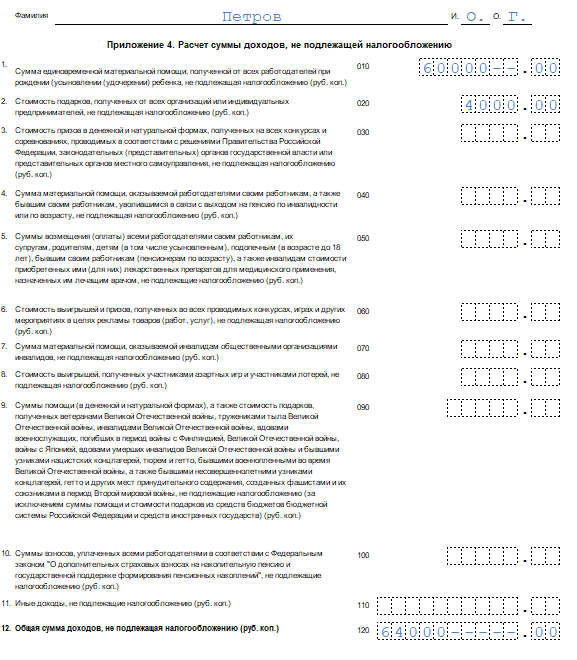

Образец заполнения приложения 4 декларации 3-НДФЛ

Порядок формирования приложения 4 разберем на практическом примере:

Петров О. Г. работает в ООО «Звезда». В феврале 2020 года у Петрова О. Г. родились дети — двойня. По этому поводу ООО «Звезда» выплатило Петрову матпомощь в размере 60 000 рублей. К Новому году Петрову также сделали на работе 2 индивидуальных детских подарка, стоимостью 5000 рублей каждый. Петров выплачивает ипотечный кредит и пользуется правом на вычет на выплату процентов по направленному на приобретение жилья кредиту. Поэтому Петров подает в свою налоговую заявление на вычет, документы и 3-НДФЛ за 2020 год для получения вычета. При этом он учитывает получение матпомощи и подарков от работодателя и расшифровывает для налоговиков эти суммы в приложении 4.

О нюансах заполнения 3-НДФЛ для имущественного вычета читайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

По матпомощи:

Стр. 010 — 60 000 руб. (вся сумма выплаты).

Стр. 020 — лимит составит 50 000 × 2 (кол-во детей) = 100 000 руб. Значит, Петров поставит в строку фактически полученные 60 000 руб., т. к. они меньше ограничения.

По подаркам:

Стр. 070 — 10 000 руб. (5000 + 5000).

Стр. 020 — 4000 руб., т. к. необлагаемый лимит по подаркам составляет 4000 руб. Оставшиеся 6000 руб. образовали допдоход Петрова, и с них был удержан НДФЛ работодателем (что и будет следовать из 2-НДФЛ от работодателя, которые Петров предоставит в налоговую).

По стр. 120 Петров отразит ту величину, по которой полагается льгота по НДФЛ за 2020 с учетом ограничений: 60 000 + 4000 = 64 000 руб.

Как заполнить, если в 2020 году продано жилье в собственности менее 3 (или 5) лет?

Продавец квартиры, ее доли, дома, комнаты должны заполнить такие листы декларации 3-НДФЛ:

- титульный;

- раздел 1;

- раздел 2;

- приложение 1 и расчет к нему;

- приложение 6.

То есть в декларации должны быть оформлены шесть листов. Распечатывать нужно только их, пустые листы подавать не нужно. Каждый лист нужно пронумеровать по порядку, на каждом вверху указывается ИНН физического лица, а внизу — личная подпись и дата ее постановки.

При заполнении на компьютере или вручную нужно придерживаться общих правил оформления деклараций — прочитать правила.

Начать оформление можно с указания сведений о полученном доходе от продажи в приложении 1, далее указать сведения о проданной квартире в расчете к прил. 1 и внести размер имущественного вычета в прил. 6.

На основе введенных данных рассчитывается налог к уплате в разделе 2 и подводятся итоги в разделе 1.

В последнюю очередь заполняется первый титульный лист, где приводятся общие сведения о декларации и декларанте.

Инструкция по заполнению

Ниже в таблице даны пояснения, какие именно строки и поля нужно заполнить при подаче 3-НДФЛ в связи с продажей квартиры:

|

Поле декларации |

Инструкция по заполнению |

|

Титульный лист |

|

|

№ корректировки |

Показывает, в который раз подается декларация в отношении конкретной сделки по продаже квартиры.

Если в первый раз – то ставится 0. Если 3-НДФЛ корректируется и подается повторно – то порядковый номер внесения изменений в форму. |

|

Код периода |

34 – 12 месяцев. |

|

Год |

2020 – год, когда продана квартира. |

|

Код ФНС |

Четырехзначный номер отделения налоговой, которая соответствует месту жительства декларанта и куда сдается декларация. |

|

Сведения о продавце квартиры |

Код страны – 643 для российских граждан.

Категория налогоплательщика – 760 для граждан, получивших доход от продажи имущества. ФИО, сведения о рождении – как в паспорте. Телефон – обязательно действующий. Количество страниц декларации – считается общее число заполненных листов 3-НДФЛ. |

|

Сведения о документе |

Обычно в качестве документа выступает паспорт, указывают его реквизиты. |

|

Достоверность… |

Если декларацию сдает сам налогоплательщик, то ставится «1», подпись.

Если 3-НДФЛ передается через доверенное лицо, то ставится «2», вписывается ФИО доверенного лица, реквизиты доверенности и его подпись. |

|

Раздел 1 |

|

|

010 |

Если нужно заплатить налог, то ставится «1».

Если налог равен нулю из-за применения вычета, то ставится «3». |

|

020 |

КБК — 182 1 01 02030 01 1000 110. |

|

030 |

ОКТМО – узнать можно здесь. |

|

040 |

Налог от продажи квартиры к уплате – если нужно заплатить.

Если не нужно, то ставится 0. |

|

Раздел 2 |

|

|

001 |

13 процентов – ставка, по которой рассчитывается налог с проданного жилья. |

|

002 |

3 – иной доход. |

|

010 |

Полученный доход с проведенной сделки – переносится из строки 070 Приложения 1. |

|

040 |

Поле заполняется, если продавец квартиры выбрал в качестве вычета 1 млн.руб. – переносится из строки 010 Приложения 6. |

|

050 |

Поле заполняется, если выбран вычет в виде расходов на покупку квартиры (при наличии подтверждающих документов) – переносится из строки 020 Приложения 6. |

|

060 |

База для исчисления налога – доход минус вычет (разность строк 010 и 040/050). |

|

070 |

Налог, рассчитанный от базы = показатель строки 060 умножить на ставку из 001. |

|

Приложение 1 к Разделу 2 |

|

|

010 |

13 процентов – ставка, по которой облагается доход с продажи квартиры. |

|

020 |

Если налог рассчитывается с цены продажи, то ставится 01; если с кадастровой стоимости, умноженной на 0.7, то ставится 02. |

|

030, 040, 050 |

Не заполняются. |

|

060 |

ФИО лица, купившего квартиру |

|

070 |

Доход от продажи – из строки 050 Приложения 1. |

|

080 |

Не заполняется. |

|

Расчет к Приложению 1 |

|

|

010 |

Вносится кадастровый номер объекта — узнать на сайте Росреестра. |

|

020 |

Кадастровая стоимость на 01.01.2020 — узнать на сайте ФНС. |

|

030 |

Цена продажи по договору. |

|

040 |

Кадастровая стоимость * 0.7 – если она указана в поле 020. |

|

050 |

Указывается сумма, с которой будет считать налог – выбирается большая сумма из строк 030 и 040 и вписывается в это поле.

По закону налог платится с 70% от кадастровой стоимости, если это значение оказывается больше продажной цены. |

|

Приложение 6 |

|

|

010 |

Вносится 1 000 000 – если продавец решил в качестве имущественного вычета принять фиксированную сумму. |

|

020 |

Вносятся затраты на приобретение жилья – если продавец решил их принять в качестве вычета. |

|

030 и 040 |

Поля заполняются по аналогии с 010 и 020 в случае, если продана доля в квартире. |

Налог для уплаты = (1 500 000 — 1 200 000) * 13% = 39 000.

Видео инструкция

Заполнение 3-НДФЛ при продаже квартиры в личном кабинете налогоплательщика:

Виды вычетов по НДФЛ

Вычет — это сумма, на которую разрешено уменьшить налоговую базу в целях исчисления налога. Налоговым кодексом предусмотрено несколько видов вычетов по НДФЛ:

- стандартные;

- социальные;

- инвестиционные;

- имущественные;

- налоговые вычеты при переносе на будущие периоды убытков от операций с ценными бумагами и операций с финансовыми инструментами срочных сделок, обращающимися на организованном рынке;

- профессиональные.

С одним вычетом вроде как всё понятно: если у человека есть ребенок, он может написать заявление работодателю. Если была куплена квартира, можно дождаться конца года и вернуть НДФЛ с покупки (или с ее части) через ФНС либо в течение года получить вычет по месту работы.

А что делать, если человек в течение года и приобрел квартиру, и оплатил обучение ребенка в институте. Можно ли получить два налоговых вычета одновременно? Да, можно. Самое главное — чтобы у человека было основание для получения вычетов.

Однако при предоставлении вычетов существует несколько нюансов:

- Часть вычетов вправе предоставить работодатель, и за ними же можно обратиться к налоговикам. Часть можно получить исключительно через инспекцию, предварительно заполнив декларацию 3-НДФЛ и собрав пакет документов.

- Некоторые вычеты можно переносить на следующие годы, некоторые нет.

- По большинству вычетов установлены ограничения.

Как с учетом всех перечисленных нюансов заявить несколько налоговых вычетов одновременно? Выясняем далее.

Имущественный вычет

Имущественный вычет может быть связан с покупкой имущества и с его продажей. Во втором случае в роли вычета выступает либо покупная стоимость имущества, либо фиксированная сумма (в 1 млн руб. на жилье, в 250 тыс. руб. — на прочее имущество). Данный вычет не может превышать продажную стоимость активов. Поэтому вычет предоставляется в пределах того года, в котором была совершена сделка.

Иное дело — вычет на покупку жилья с лимитом в 2 млн руб. Физлицо может вернуть до 260 тыс. руб. Выбирать вычет можно до полного использования — и год, и два, и десять лет, если понадобится. Это тот вид вычетов, который разрешено переносить на следующие периоды.

Имущественный вычет можно оформить по месту работы. Тогда работодатель просто перестанет удерживать налог. А можно за ним обратиться в налоговую инспекцию. Тогда денежные средства в размере НДФЛ с покупной стоимости, но в пределах уплаченной за год суммы будут возвращены налогоплательщику после проверки декларации и подтверждающих документов. Если уплаченный за год НДФЛ не покроет сумму, израсходованную на покупку жилья, то повторить процедуру возврата можно будет в последующие годы.

В основном все варианты выбора вычетов при составлении 3-НДФЛ или оформлении по месту работы отталкиваются от наличия права на имущественный вычет, связанный с приобретением жилья. Ведь остальные виды могут быть использованы только в том году, в котором они положены, как, например, стандартные, либо в том, когда были понесены определенные расходы, как социальные.

Социальный вычет

Социальный вычет представляет собой уменьшение налоговой базы по НДФЛ на сумму расходов:

- понесенных на лечение и обучение себя и близких родственников;

- затраченных на благотворительность;

- внесенных по договорам добровольного страхования;

- связанных с накопительной частью пенсии.

Социальные вычеты ограничены величиной в 120 тыс. руб. Причем учитываются они в общей сумме, а не каждый по отдельности.

Особняком стоят вычеты:

- на обучение детей — здесь ограничение в 50 тыс. руб. учитывается отдельно от остальных социальных вычетов;

- на дорогостоящее лечение — они уменьшают базу до 0 без ограничений.

Инвестиционный вычет

Инвестиционный вычет пока еще не столь популярен среди наших сограждан. Заключается он в возврате суммы денежных средств, внесенных на индивидуальный инвестиционный счет. По нему установлено ограничение в размере 400 тыс. руб. Оформить инвествычет можно только через налоговую, по месту работы он не предоставляется.

Далее рассмотрим самые распространенные варианты, как получить 2 налоговых вычета одновременно.

Какие необлагаемые доходы нужно декларировать

Доходы, которые освобождены от НДФЛ, указаны в ст. 217 НК РФ. Это:

- разовая выплата сотруднику от работодателя при появлении у сотрудника маленького ребенка (причем учитываются как случаи рождения, так и случаи усыновления);

- разовая выплата от работодателя при проводах сотрудника на пенсию (тоже по любым основаниям — старости либо инвалидности);

- выплаты, полученные инвалидом в качестве поддержки от организаций инвалидов;

- подарки, полученные от работодателей;

- призы, выигранные плательщиком НДФЛ в соревнованиях, которые были организованы по решению госструктур: Правительства РФ, органов госвласти и местного самоуправления;

- стоимость лекарств, которые работодатель возместил сотруднику или членам его семьи;

- дополнительные перечисления на накопительную пенсию, в случае если их выплачивает работодатель;

- доход в натуральной форме, полученный в качестве оплаты труда в сельском хозяйстве;

- некоторые иные виды доходов для отдельных социальных категорий трудящихся.

Следует иметь в виду, что для большинства перечисленных позиций имеются ограничения в части освобождения от налога. Например, разовая поддерживающая выплата при появлении ребенка не может превышать 50 000 руб. на одного малыша. А стоимость необлагаемых подарков не может быть больше чем 4000 руб. за налоговый период (год).

Разобраться с лимитами вам помогут статьи:

- «Материальная помощь при рождении ребенка от работодателя»;

- «Детям — подарки, организации — налоги».

По общему правилу, удерживать или не удерживать налог — определяет тот, кто выплачивает льготируемую сумму, то есть в большинстве случаев работодатель. Поэтому сотруднику не нужно всякий раз формировать и подавать 3-НДФЛ только потому, что он получил на работе подарок к празднику или разовую выплату. На практике формировать этот лист надо:

- Если в году были выплаты, по которым освобождение от НДФЛ предоставляется с ограничениями и по каким-либо причинам выплата налога не была произведена источником (например, при выигрыше в рекламной акции). Тогда ответственному налогоплательщику следует отчитаться об этом и доплатить налог.

- Если плательщик составляет 3-НДФЛ по иному поводу, например подает на имущественный вычет. Тогда в документах о доходах, которые человек принесет в налоговую для подтверждения, будут видны и льготные выплаты, поэтому оптимально будет их расшифровать для налоговиков в приложении 4 декларации 3-НДФЛ.

Подробнее о формировании 3-НДФЛ для имущественного вычета читайте в статье «Приложение 7 налоговой декларации 3-НДФЛ — образец заполнения».

Штрафы за несвоевременную подачу декларации 3-НДФЛ

Все зависит от того, какая конкретно декларация была подана с опозданием:

- Если подана с опозданием декларация, по которой ничего выплачивать не нужно, то штраф составляет 1000 рублей. Этот документ является подтверждением, что налогоплательщик государству ничего не должен.

- Если налог к выплате есть, а документ не подали в нужные сроки – 5% от суммы налога за каждый месяц просрочки, но не больше, чем 30%.

- Если налог не выплачен и не поданы документы до 15 июля – 20% от суммы полагающегося налога. Если уклонение от налогов умышленное, то сумма штрафа возрастает до 40% от суммы отчислений.

Но штраф возможно применить только в случае, если непосредственно налоговый орган обнаружил нарушения. Если налогоплательщик сам выявил опоздание и подал все документы, то налоговики не могут уже применять к нему санкции.

Что значит «возврат налога при покупке жилой недвижимости»

Для лучшего понимания рассмотрим примерную ситуацию.

Смирнов О.В. работает и получает заработную плату. Зарплата – это доход Смирнова, облагаемый НДФЛ. Однако сам Смирнов получает свои деньги уже за вычетом НДФЛ. Происходит так потому, что обязанность посчитать и перечислить государству НДФЛ лежит на работодателе.

Допустим, оклад Смирнова – 50 000 руб. Перед выплатой его работодатель считает 13% НДФЛ – 6500 руб., вычитает их из зарплаты Смирнова и перечисляет в бюджет. То есть, бюджет получает 6500 руб., а Смирнов: 50 000 – 6500 = 43 500 руб.

Работодатель поступает так по умолчанию, поскольку Смирнов не сообщал ему о том, что у него есть право на налоговый вычет.

Допустим, что Смирнов приобрел новую квартиру. Тогда, в соответствии с положениями НК РФ у него появилось право не платить НДФЛ с суммы, равной 2 000 000 рублей дохода.

Как Смирнову реализовать свое право? Есть 2 пути.

Первый путь – сообщить о своей льготе по НДФЛ работодателю

Обратите внимание, что для этого Смирнову всё равно нужно отправиться в налоговую и получить там подтверждение того, что льгота у него действительно появилась. Для этого ему нужно представить налоговикам документы, подтверждающие покупку и оплату новой квартиры

Если всё в порядке, ИФНС выдаст Смирнову уведомление о том, что он имеет право на налоговый вычет. Это уведомление Смирнов отнесет своему работодателю и тот перестанет удерживать у него НДФЛ из последующих зарплат.

Смирнов будет получать на руки суммы в полной величине. Например, полностью 50 000 руб. оклада. До тех пор, пока сумма этих выплат не достигнет значения в 2 млн рублей.

Второй путь – вернуть из бюджета НДФЛ, уже перечисленный туда работодателем.

Допустим, что в 2021 году Смирнов получал:

- ежемесячный оклад 11 месяцев – 50 000 × 11 = 550 000 руб.;

- отпускные 1 месяц – 48 000 руб.;

- годовую премию – 60 000 руб.

Всего: 658 000 руб.

Со всех этих сумм был удержан НДФЛ 13%: 658 000 × 13% = 85 540 руб.

Имея право на вычет в 2 000 000 рублей, Смирнов может подать в ИФНС декларацию 3-НДФЛ, в которой укажет:

- свой доход – 658 000 рублей;

- удержанный налог – 85 540 руб.;

- вычет (льготу) – в том же размере, что и полученный доход.

По декларации 3-НДФЛ получится, что 85 540 рублей налога, которые уже в бюджете, для Смирнова «лишние». То есть, их можно ему вернуть, если проверка документов в ИФНС подтвердит право на вычет.

После этого Смирнову остаётся написать заявление на возврат и получить обратно свой НДФЛ за 2021 год в размере 85 540 руб.

Второй вариант действий и есть тот самый возврат налога при покупке квартиры.

Причем остаток суммы положенного вычета (2 000 000 – 658 000 = 1 342 000) не сгорит. Смирнов сможет точно так же подать декларацию и за 2021 год и вернуть налог, уплаченный за него работодателем в течение года. Пока полностью не будет выбрана льгота в 2 миллиона дохода.

Разъяснения ФНС

В Письме ФНС России от 14.01.2021 № БС-4-11/148@ даны разъяснения по заполнению индивидуальными предпринимателями новой формы декларации по НДФЛ с целью ее корректного оформления.

Раздел 1 формы 3-НДФЛ.

Так, при заполнении разд. 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета» формы налоговой декларации нужно учесть следующее:

-

в п. 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет (за исключением сумм налога, уплачиваемого в соответствии с Налогового кодекса Российской Федерации)/возврату из бюджета» не отражается сумма НДФЛ по доходам от предпринимательской практики (строки 040 или 050);

-

в п. 2 «Сведения о суммах налога (авансового платежа по налогу), уплачиваемого в соответствии с Налогового кодекса Российской Федерации» указываются начисленные суммы авансовых платежей по налогу (за первый квартал, полугодие, девять месяцев) и начисленная сумма налога (за год) без уменьшения на суммы уплаченных в течение года авансовых платежей (строки 080, 100 или 110, 130 или 140, 160 или 170).

Кроме того, в п. 2 разд. 1 формы 3-НДФЛ указываются:

-

в строке 080 – сумма авансового платежа к уплате за I квартал, которая равна показателю строки 050 расчета к приложению 3 «Расчет авансовых платежей, уплачиваемых в соответствии с Налогового кодекса Российской Федерации» формы налоговой декларации;

-

в строках 100 и 110 – суммы авансового платежа (к уплате либо к уменьшению соответственно) за полугодие, которые рассчитываются как разность между показателями строк 051 и 050 расчета к приложению 3 декларации. Если разность между показателями строк 051 и 050 расчета к приложению 3 декларации оказалась больше либо равна 0, она отражается по строке 100. Если разность между показателями строк 051 и 050 расчета к приложению 3 декларации оказалась меньше 0, она отражается по строке 110 (без знака минус);

-

в строках 130 и 140 – суммы авансового платежа (к уплате либо к уменьшению соответственно) за девять месяцев, которые рассчитываются как разность между показателями строк 052 и 051 расчета к приложению 3 декларации. Если разность между показателями строк 052 и 051 расчета к приложению 3 декларации оказалась больше либо равна 0, она отражается по строке 130. Если разность между показателями строк 052 и 051 расчета к приложению 3 декларации оказалась меньше 0, она показывается по строке 140 (без знака минус);

-

в строках 160 и 170 – суммы налога (подлежащие доплате либо уменьшению соответственно) за налоговый период (календарный год).

Данные показатели указываются с учетом исчисленных авансовых платежей за девять месяцев, а также с учетом налоговых вычетов по НДФЛ (стандартных, социальных, имущественных и т. д.), примененных к доходам от предпринимательской деятельности.

При этом сумма налога, подлежащая доплате в бюджет (показатель строки 160 разд. 1 декларации), может быть уменьшена:

-

на сумму торгового сбора, уплаченную в налоговом периоде, подлежащую зачету (показатель строки 100 разд. 2 «Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке ____ %» формы 3-НДФЛ;

-

сумму налога, уплаченную в связи с применением патентной системы налогообложения, подлежащую зачету (показатель строки 140 разд. 2 декларации).

Сумма налога, подлежащая доплате в бюджет, отражается в сроке 160 разд. 1 декларации без уменьшения на сумму фактически уплаченных авансовых платежей (показатель строки 110 разд. 2 декларации).

Расчет к приложению 3 декларации.

При заполнении расчета к приложению 3 «Расчет авансовых платежей, уплачиваемых в соответствии с Налогового кодекса Российской Федерации» декларации нужно учесть, что следующие показатели отражаются в рублях нарастающим итогом:

-

суммы полученных доходов от предпринимательской, адвокатской деятельности и частной практики (строки 011 и 012);

-

суммы профессиональных налоговых вычетов, учитываемых при исчислении авансовых платежей за полугодие и девять месяцев (строки 021 и 022);

-

суммы стандартных налоговых вычетов, учитываемых при исчислении авансовых платежей за полугодие и девять месяцев (строки 031 и 032);

-

налоговые базы для исчисления авансового платежа по налогу за полугодие и девять месяцев (строки 041 и 042);

-

суммы исчисленного авансового платежа по налогу за полугодие и девять месяцев (строки 051 и 052).

Кто должен заполнить декларацию по форме 3-НДФЛ обязательно ?

На основании требований п.1 ст.229 НК РФ, 3-НДФЛ сдается налогоплательщиками, указанными в статьях 227, 227.1 и 228 Налогового кодекса.

На основании этих положений о своих доходах (полученных от предпринимательской деятельности) должны отчитаться:

- Индивидуальные предприниматели (ИП), зарегистрированные в установленном порядке.

- Нотариусы, занимающиеся частной практикой.

- Адвокаты, учредившие адвокатские кабинеты.

- Другие лица, занимающиеся частной практикой в установленном порядке.

Вышеуказанные налогоплательщики самостоятельно исчисляют суммы налога. Подлежащие уплате в соответствующий бюджет. В порядке, установленном статьей 225 Налогового кодекса.

НДФЛ за 2020 год, уплачивается по месту учета налогоплательщика. В срок не позднее 15 июля 2021 года.

В соответствии со статьей 227.1 НК РФ, в некоторых случаях, декларацию 3-НДФЛ должны предоставить: иностранные граждане. Осуществляющие трудовую деятельность по найму у физических лиц на основании патента.

Выданного в соответствии с законом от 25.07.2002г. №115-ФЗ «О правовом положении иностранных граждан в РФ».

В соответствии с п. 6 ст.227.1. Иностранные граждане освобождаются от представления декларации 3-НДФЛки. За исключением случаев, если:

- Общая сумма налога, подлежащая уплате, исчисленная исходя из фактических полученных доходов, превышает сумму уплаченных фиксированных авансовых платежей.

- Налогоплательщик выезжает за пределы РФ до окончания года и общая сумма НДФЛ, подлежащая уплате, исчисленная исходя из доходов, фактически полученных, превышает сумму уплаченных фиксированных авансовых платежей.

- Патент аннулирован в соответствии с законом №115-ФЗ.

На основании с п.3 ст.228 НК РФ. Декларацию обязаны представить налогоплательщики — физические лица, исчисляющие и уплачивающие НДФЛ:

1. С полученных вознаграждений. (на основе заключенных трудовых договоров и договоров ГПХ, включая доходы по договорам найма, аренды любого имущества). От физических лиц и организаций, не являющихся налоговыми агентами.

2. С доходов, полученных от продажи принадлежащего им имущества. И имущественных прав, за исключением (п.17.1 ст.217 НК РФ:

Доходов, полученных налоговыми резидентами РФ от продажи:

- жилых домов,

- квартир,

- комнат,

включая приватизированные жилые помещения,

- дач,

- садовых домиков,

- земельных участков

и долей в указанном имуществе. Находившихся в собственности налогоплательщика три года и более. А также при продаже иного имущества, находившегося в собственности налогоплательщика три года и более.

3. С доходов, полученных налоговыми резидентами РФ. (за исключением российских военнослужащих проходящих службу за границей). От источников, находящихся за пределами РФ.

4. С других доходов, при получении которых не был удержан НДФЛ налоговыми агентами.

5. С выигрышей, выплачиваемых организаторами лотерей, тотализаторов. И других основанных на риске игр (в том числе с использованием игровых автоматов).

6. С вознаграждений, выплачиваемых наследникам (правопреемникам) авторов произведений науки, литературы, искусства. А также авторов изобретений, полезных моделей и промышленных образцов.

7. С доходов, полученных от физических лиц, не являющихся ИП, в порядке дарения:

- недвижимого имущества,

- транспортных средств,

- акций,

- долей,

- паев.

Исключение составляют не подлежащие налогообложению в соответствии с п.18.1 ст.217 НК РФ доходы. Полученные в порядке дарения вышеуказанного имущества. В случае, если даритель и одаряемый являются членами семьи, близкими родственниками в соответствии с Семейным кодексом. Супругами, родителями, детьми, в том числе усыновителями и усыновленными. Дедушкой, бабушкой, внуками, полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами).

Письмо ФНС России от 10.07.2012г. №ЕД-4-3/11325@

8. С доходов в виде денежного эквивалента: недвижимого имущества, ценных бумаг, переданных на пополнение целевого капитала некоммерческих организаций в порядке, установленном Федеральным законом от 30.12.2006г. №275-ФЗ за исключением случаев, предусмотренных абзацем 3 п.52 ст.217 НК РФ:

В случае, если на дату передачи недвижимого имущества оно находилось в собственности налогоплательщика-жертвователя три и более года. То при возврате денежного эквивалента такого имущества от налогообложения освобождается полученный жертвователем доход в полном объеме.

Как вернуть налог при покупке квартиры в 2020 году?

Налоговое законодательство позволяет законно снизить свои расходы на приобретение жилья. Однако не все физические лица смогут воспользоваться таким правом.

По закону ФНС возвращает 13 процентов от фактических затрат на покупку квартиры, при этом максимальная сумма расходов, которая может быть учтена — 2 млн. руб. Именно такой имущественный вычет установлен НК РФ.

Предельный размер суммы для возврата — 260 000 руб. (13% от 2 млн. руб.). Сумма не маленькая, поэтому есть смысл подготовить пакет документов и обратиться в ФНС. Срок для обращения — в любое время 2021 года для получения вычета за прошлые годы.

Если квартира куплена в ипотеку, то дополнительно есть возможность вернуть 13 процентов от расходов на оплату ипотечных процентов. Максимальная сумма затрат на проценты, к которой применяется вычет — 3 млн. руб., то есть возврату подлежат 390 000 руб.

Вычеты 2 000 000 и 3 000 000 предоставляются независимо друг от друга, в декларации отражаются в разных строках.

Воспользоваться налоговой льготой смогут только те физические лица, которые в предшествующем году платили НДФЛ по ставке 13%. Например, подоходный налог удерживался из зарплаты работодателем. Общая сумма, которую можно будет вернуть за год, не может превышать уплаченного за этот год НДФЛ.

Остаток вычета не сгорает, а переносится на последующие годы. Ежегодно можно заполнять декларацию 3-НДФЛ по итогам прошедшего года, постепенно возвращая всю положенную сумму налога.

Новая форма 3-НДФЛ для 2021 году

Заполнение налоговой декларации 3-НДФЛ — это обязательное условие для возврата денежных средств с расходов на оплату квартиры в 2021 году.

Отчет можно передать в ФНС следующими способами:

- Скачать актуальный бланк или взять его в отделении налоговой и заполнить ручкой. Далее подписать и принести в ФНС по месту жительства. Можно доверить эту функцию своему представителю, выписав на него доверенность.

- Заполнить 3-НДФЛ на компьютере, распечатать, подписать и отнести в ФНС в бумажном виде.

- Скачать программу Декларация 2020 с сайта ФНС, заполнить нужные вкладки, сформировать 3-НДФЛ — далее либо распечатать и подать на бумаге, либо сохранить в формате xml и отправить через личный кабинет налогоплательщика.

- Подготовить отчет в личном кабинете и передать в электронном виде, заверив электронной подписью.

Заполнять 3-НДФЛ в программе или личном кабинете удобнее — не нужно проверять актуальность бланка, думать, что писать в строках декларации.

Если возможности воспользоваться современными методами подготовки отчетности у покупателя квартиры нет, то можно заполнить декларацию вручную и подать традиционно в бумажном виде

В этом случае важно убедиться, что оформляемый бланк актуален на текущий год

В 2021 год утвержден новый бланк 3-НДФЛ со множеством различных изменений. Нельзя заполнять форму, которая действовала в прошлом году, ФНС не примет отчетность и ее придется переделывать.

Заполняя документ, важно убедиться, что он утвержден Приказом ФНС от 28.08.20 № ЕД-7-11/615@. Ниже он дан для бесплатного скачивания

Заключение

Экспертное мнение

Налоговую декларацию по форме 3-НДФЛ подают люди, которые получили дополнительный доход вне основного места работы. Это доход от сдачи в аренду или продажи имущества, из источников вне России, от выигрышей и призов. Кроме того, декларацию 3-НДФЛ заполняют ИП и ведущие частную практику адвокаты и нотариусы. Ее нужно заполнить, чтобы подтвердить свои доходы перед государством или получить налоговый вычет.

Проще всего заполнить декларацию 3-НДФЛ в личном кабинете на сайте Федеральной налоговой службы. Его можно зарегистрировать в налоговой инспекции по месту жительства. В личном кабинете вы также сможете отправлять и получать документы из налоговой, уплачивать некоторые налоги и подавать различные заявки. Некоторые операции в нем можно совершить без посещения инспекции.

Зайдя в личный кабинет, выберите раздел «Жизненные ситуации»-«Подать декларацию 3-НДФЛ». В нем вы можете создать новую декларацию, просмотреть список уже заполненных и отредактировать существующие. В подразделе «Подать декларацию 3-НДФЛ», вы найдете опцию «Заполнить онлайн». Далее, следуя подсказкам, вы без труда заполните декларацию и отправите ее в налоговую инспекцию.

Декларация 3-НДФЛ заполняется за прошедший год и подается до 30 апреля. Штраф за каждый месяц просрочки составит 5% от суммы налога, подлежащего уплате. Общая сумма штрафа не может превысить 30% от суммы налога, но она должна быть не менее 1000 рублей. Для оформления вычета за прошлый год декларацию можно подавать в любое время.

Александр Кожемякин

РБК, Коммерсантъ, Известия

Заполнить налоговую декларацию самому, даже если вы делали это раньше, довольно трудно. Поэтому, чтобы облегчить задачу, всегда сохраняйте данные и документы о своих доходах и расходах, за которые можно получить вычеты. Тогда вы сможете не только уточнить нужные сведения, но и подтвердить их перед ИФНС.

В других статьях #ВсеЗаймыОнлайн расскажет вам подробнее о вычетах, которые можно оформить по 3-НДФЛ. Вы узнаете, как они рассчитываются и на какие расходы распространяются. Кроме того, вы найдете примеры заполненных деклараций для каждого из них.

Итак, декларация 3-НДФЛ отражает ваши доходы и уплаченные на них налоги за предыдущий период. Правильно заполнить ее самому, особенно с первого раза, достаточно сложно. Эти правила помогут вам избежать ошибок:

- Заранее подготовьте документы, по которым будут считаться доходы, налоги и вычеты

- Попробуйте заполнить несколько пробных деклараций в программе на сайте налоговой

- Вначале заполните титульный лист, затем — листы А-И, потом — разделы 1 и 2

- Заполняйте только те листы, которые вам нужны для отрражения налогов или оформления налогового вычета

- Изучите образцы — они помогут вам правильно подготовить декларацию

При заполнении будьте внимательны, проверяйте данные и не допускайте ошибок или помарок. Тогда налоговая примет вашу декларацию для зачета налогов или предоставления вычета.