Календарь платежей в excel

Содержание:

- Образец графика платежей

- Необходимость планирования

- Дебиторская задолженность: контроль и анализ состояния

- Регламентируем работу сотрудников с платежами

- Актуальные задачи

- Что такое платежный календарь и какие проблемы он решает

- Оптимизация платежного календаря

- Универсальный мульти-отчет

- Классификация категории

- Управление финансами сегодня

- ОСОБЕННОСТИ ФОРМИРОВАНИЯ ПЛАТЕЖНОГО КАЛЕНДАРЯ

- Отчет ОСВ++ для 1С:Бухгалтерии 3.0 — расшифровка оборотов, добавление любого количества субконто без изменения конфигурации и не только

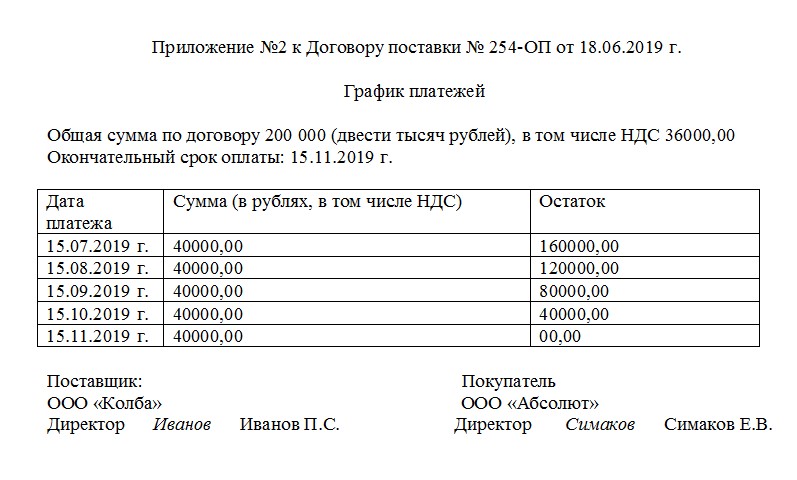

Образец графика платежей

Если перед вами встала задача по формированию графика платежей, с которым вы прежде никогда не сталкивались, посмотрите приведенный ниже пример и ознакомьтесь с комментариями к нему – на их основе вы без особых сложностей наверняка сделаете то, что вам требуется.

Первым делом надо сказать, что с точки зрения составления график не особенно труден и никаких особых знаний для его оформления не надо.

- Вверху бланка обозначьте его номер (как дополнительного приложения к договору), внесите собственно указание на договор, отметив его номер и дату заключения.

- Далее впишите дату формирования графика. Если считаете важным, можете дать информацию об организациях, между которыми оформлены договорные отношения и указать их реквизиты.

- После этого переходите к основному разделу. Сначала внесите сюда полную сумму, которая должна быть перечислена в порядке исполнения договора и окончательный срок погашения задолженности.

- Дальнейшую часть разумнее всего делать в виде таблицы, в которую включаются даты осуществления платежей, их размер, а также остаток долга. Если есть необходимость можете дополнить таблицу и другими столбцами и строками, которые вы считает важными именно в вашем конкретном случае.

- После того, как график будет окончательно заполнен и согласован, его необходимо заверить подписями представителей обеих сторон и проштамповать.

Необходимость планирования

Чтобы в компании всегда были в наличии денежные средства (при условии, что ее деятельность имеет положительные результаты), необходимо планировать входящие и исходящие потоки финансов. В противном случае может возникнуть кассовый разрыв, при котором ресурсов не хватит на покрытие текущей задолженности.

При планировании нужно учитывать, что платежи могут быть двух видов: срочные и отложенные. В первом случае они обязательно должны быть перечислены не позже срока, установленного договором или законодательством. Во втором случае их можно отложить на некоторое время, например, на несколько дней. Срочность или отложенность учитывается при составлении платежного календаря, поскольку отложенные платежи можно передвигать на ранний или поздний срок, а срочные — нельзя.

Если не соблюдать сроки платежей, то компания понесет финансовую ответственность:

штраф — мера материальной ответственности за несоблюдение условий договора или законодательства. Он устанавливается в процентном отношении к сумме договора или декларации. Например, если установлен штраф в размере 10%, то при задолженности в 100 000 руб. штраф составит:

100 000 * 10% = 10 000 руб.;

пеня — мера материальной ответственности за просрочку платежа. Она устанавливается в процентном отношении к задолженности и рассчитывается за каждый день. Например, если пеня составляет 0,1% и устанавливается на сумму долга без учета дня оплаты, задолженность равна 100 000 руб., компания оплатила 50% на второй день по окончании срока и еще 50% на четвертый день, то пеня рассчитывается так:

1 день = 100 000 * 0,1% = 100 руб.

2 день = 50 000 * 0,1% = 50 руб.

3 день = 50 000 * 0,1% = 50 руб.

Итого сумма пени будет равна 200 руб.

Нужно учитывать, что при просрочке платежа компания несет не только финансовую, но и нематериальную ответственность. К примеру, при постоянных задержках платежей ее деловая репутация может снизиться, и контрагенты не захотят с ней работать. Кроме того, налоговая инспекция также будет учитывать, что организация часто пропускает сроки оплаты налогов и взносов, а трудовая инспекция — что работодатель задерживает выплату зарплаты.

Чтобы исключить такую ответственность, нужно разработать платежный календарь, который поможет совершать платежи своевременно и тем самым исключить риск дополнительных финансовых расходов.

Дебиторская задолженность: контроль и анализ состояния

Дебиторская задолженность возникает, когда компания выполнила свои обязательства, а оплату от заказчика не получила (например, мы отгрузили товары, а нам пока за ним не заплатили). Если разрыв между этими двумя моментами несколько дней (которые, как правило, даже прописаны в договорных документах), ничего страшного нет, а вот если за выполненные работы, оказанные услуги, поставленные товары оплата так и не поступает, то пора бить тревогу.

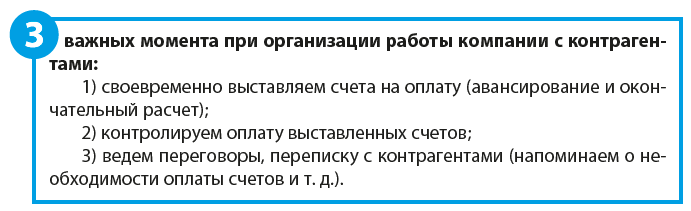

Появление дебиторской задолженности не всегда обусловлено неблагонадежностью контрагента — часто она возникает из-за некачественной организации работы в самой компании с контрагентами.

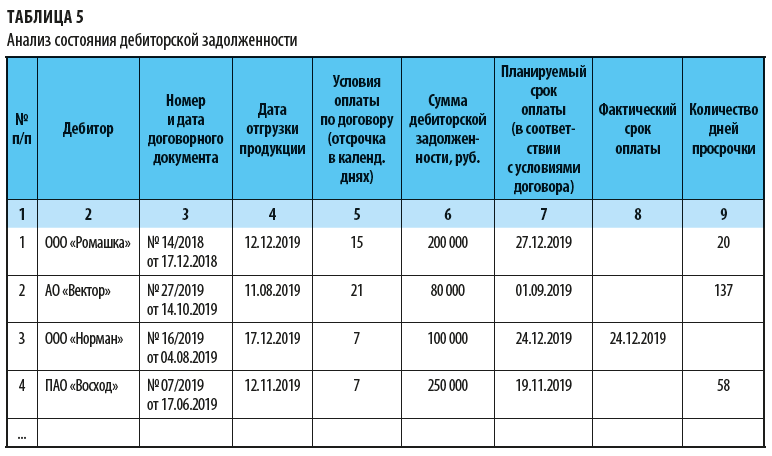

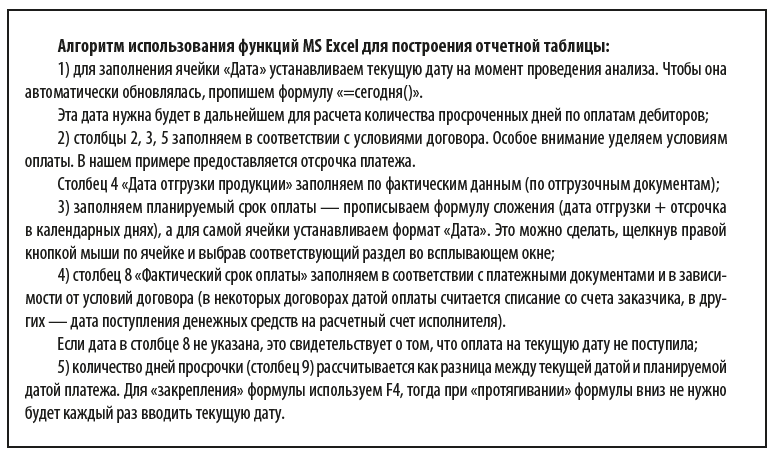

Задача анализа состояния дебиторской задолженности — мониторить количество дней просрочки оплаты. Такую задачу легко решить с помощью функционала MS Excel (табл. 5).

Благодаря проделанной работе мы можем увидеть картину по всем дебиторам, в том числе количество дней просрочки платежей. Это позволит организовать работу с контрагентами более качественно. Как правило, официальные письма с требованием погасить задолженность не решают проблему неуплаты — необходимо ехать на встречи лично, созваниваться, предлагать альтернативные варианты, выставлять неустойки и штрафы.

Кстати, о неустойках и штрафах. Помимо расчета количества дней просрочки платежей представленная выше таблица может помочь рассчитать штрафные санкции.

Например, если по условиям договора пеня составляет 0,1 % за каждый день просрочки, то для дебитора ООО «Ромашка» сумма неустойки составит:

200 000,00 руб. × 0,1 % × 20 дн. = 4000 руб.

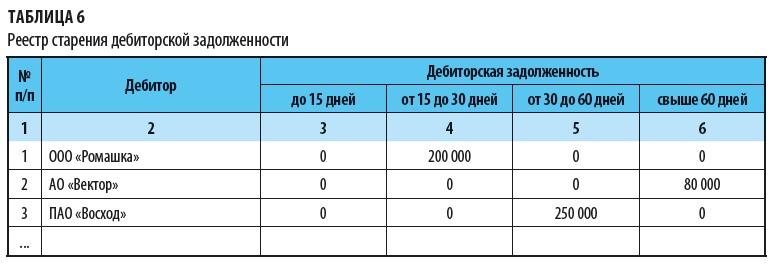

Уделять внимание, безусловно, нужно наиболее давним долгам, пока они не перешли в разряд безнадежных. Для этого используют реестры старения дебиторской задолженности (табл

6) по принятым классификаторам, например:

• до 15 дней;

• от 15 до 30 дней;

• от 30 до 60 дней;

• свыше 60 дней.

Также можно выделить цветом (например, красным) в табл. 5 те задолженности, срок оплаты которых прошел более чем 60 дней назад. Для этого:

1) выделяем необходимый диапазон для анализа (мы возьмем столбец «Количество просроченных дней»);

2) переходим на панель инструментов Главная → Стили → Условное форматирование → Управление правилами → Создать правило;

3) прописываем значение ячейки > 60, применяем его к выделенному диапазону данных, а в формате выбирает цвет заливки красный.

Данный реестр сводится на основании информации из табл. 5 с группировкой по степени просрочки платежей. Для этого воспользуемся функцией MS Excel ЕСЛИ, которая предназначена для отбора по установленным критериям.

Если необходимо применить несколько критериев, прописываем формулу:

=ЕСЛИ(И(…

Например, при заполнении столбца 3 нужен только один критерий — «<15», а при заполнении столбца 4 нужно вносить сразу два критерия — «<30» и «>15».

Реестр старения дебиторской задолженности позволяет контролировать изменение дебиторской задолженности на конкретную дату и отмечать, какие контрагенты чаще всего попадают в данный реестр и в какие группы в соответствии с принятой классификацией.

Так, например, если контрагент попадает только в первую группу (до 15 дней), то скорее всего, это обусловлено условиями договора, которые могут предусматривать отсрочку платежа (через 15 дней после отгрузки). А вот если контрагент систематически попадают в крайнюю категорию (свыше 60 дней), к тому же суммы задолженностей значительны для компании, то необходимо не только инициировать работу по получению своих денежных средств, но и в целом подумать, стоит ли дальше работать с этим контрагентом.

Регламентируем работу сотрудников с платежами

Чтобы платежный календарь компании решал все возложенные на него задачи, будет не лишним регламентировать работу сотрудников, которые участвуют в оперативном управлении платежами на основе заявок на расход ДС. Для этого руководитель финансово-экономической службы разрабатывает инструкцию по работе с платежами компании, в которой прописывает алгоритм действий сотрудников, их полномочия и ответственность за качество планирования и контроля над фактом расхода ДС.

Например, в инструкции могут содержаться следующие положения:

<…>

1. Уполномоченные сотрудники подразделений компании подают заявки на расход денежных средств для осуществления наличных (документы — служебные записки или заявки на расходование средств) и безналичных платежей (документы — счета на оплату или счета-фактуры на товары, выполненные работы или услуги; договоры на покупку ТМЦ, оборудования или оказания услуг) бюджетному контролеру. На всех без исключения заявках обязательно должна быть утверждающая виза руководителя подразделения с расшифровкой фамилии.

2. Бюджетный контролер ежедневно проверяет заявки на соответствие утвержденному бюджету расходов БДДС и корректность оформления и в случае обнаружения нарушений доводит информацию о них инициатору расхода в день поступления заявки.

3. Корректные заявки, поступившие до 16:00, включаются в платежный календарь на следующий день, поступившие после 16:00 — в платежный календарь послезавтрашнего дня.

На основании принятых заявок бюджетным контролером ежедневно до 17:00 корректируется платежный календарь на текущий месяц.

3. Ежедневно до 10:00 главный бухгалтер компании определяет сумму денежных средств, имеющихся в наличии на расчетных счетах и кассах организации, которые могут быть израсходованы на погашение обязательств в соответствии с платежным календарем на текущий день, и доводит ее до сведения бюджетного контролера.

4. Если имеющихся денежных средств достаточно для погашения заявок платежного календаря на текущий день, бюджетный контролер распределяет платежи по банкам и передает платежный календарь в срок до 11:00 в бухгалтерию для осуществления платежей.

5. Если имеющихся денежных средств недостаточно для погашения заявок платежного календаря на текущий день, бюджетный контролер до 10:30 передает платежный календарь в финансовую комиссию.

6. Финансовая комиссия перераспределяет имеющиеся в распоряжении денежные средства в соответствии с приоритетностью и срочностью погашения тех или иных обязательств и до 11:00 возвращает скорректированный платежный календарь бюджетному контролеру.

7. Состав финансовой комиссии компании:

– председатель комиссии — директор компании;

– члены комиссии — главный бухгалтер, главный инженер, заместитель директора по коммерции, начальник отдела снабжения, заместитель директора по логистике.

8. В случае обращения представителей поставщиков по вопросам сроков и объемов погашения, имеющихся у компании перед ними обязательств, секретарь директора переадресует поставщиков на сотрудников компании, ответственных за решение данных вопросов в соответствии с приложением к данной инструкции

Приложение

Распределение зон ответственности за оплату денежных средств

|

ЦФО |

Ответственный |

Статья расхода денежных средств |

|

Расходы |

||

|

Коммерческая служба |

Управляющий магазинами |

Аренда торговых мест |

|

Коммерческая служба |

Начальник отдела маркетинга |

|

|

Коммерческая служба |

Коммерческий директор |

Поощрение покупателей |

|

Коммерческая служба |

Коммерческий директор |

Закупка товаров для перепродажи |

|

Служба снабжения |

Начальник отдела снабжения |

Сырьё для производства продукции |

|

Служба снабжения |

Менеджер по снабжению |

Упаковка и тара |

|

Служба снабжения |

Менеджер по снабжению |

Специи, добавки, оболочка |

|

Служба гл. инженера |

Главный инженер |

Вода, стоки |

|

Служба гл. инженера |

Старший электрик |

Электроэнергия |

|

Служба гл. инженера |

Главный инженер |

Газ |

|

Служба гл. инженера |

Начальник стройцеха |

Ремонт и содержание зданий, помещений |

|

Служба гл. инженера |

Старший механик |

Ремонт и содержание оборудования |

|

Служба логистики |

Начальник транспортного цеха |

Запчасти и комплектующие для транспорта |

|

Служба логистики |

Начальник транспортного цеха |

ГСМ |

|

Служба логистики |

Зам. директора по логистике |

Транспорт найм |

|

Служба ИТ |

Системный администратор |

Услуги связи |

|

Служба ИТ |

Начальник службы ИТ |

Закупка компьютеров и оргтехники |

Такая инструкция сделает прозрачной процедуру осуществления платежей на основе платежного календаря, снимет подавляющее число вопросов и разногласий по взаимодействию сотрудников различных подразделений компании и позволит оптимизировать время, необходимое на проведение текущих платежей компании.

Актуальные задачи

Вам будет интересно:Долгосрочный период в макро- и микроэкономике

Платежный календарь — это основной инструмент, связанный с оперативным управлением финансами структуры. Он является плановым документом, обеспечивающим ежедневное управление расходованием и поступлением финансовых средств компании.

Планирование платежного календаря позволяет решать такие задачи:

- Сведение прогнозных вариантов плана расходования и поступления денег (на сегодняшний день принято выделять оптимистический, пессимистический и реалистический типы) к одной реальной задаче, связанной с формированием денежных потоков компании в рамках месячного периода.

- Синхронизация денежных потоков как отрицательного, так и положительного типа, причем в той степени, которая максимально возможна. Стоит отметить, что она способна повысить уровень эффективности денежного оборота фирмы.

- Составление платежного календаря позволяет обеспечить приоритетность денежных платежей структуры в соответствии с критерием их воздействия на итоги финансовой деятельности.

- Обеспечение необходимой абсолютной ликвидности денежного потока структуры, причем в максимальной степени. По-другому это можно назвать сохранением и повышением уровня платежеспособности в пределах краткосрочного периода.

- Включение управления потоками денежных средств в систему оперативного контроллинга (значит, и актуального мониторинга) финансовой работы предприятия.

Что такое платежный календарь и какие проблемы он решает

Платежный календарь показывает момент осуществления расходов и получения доходов. Период отображения операций в платежном календаре зависит от вашего бизнеса и определяется циклом продаж: день, неделя, месяц. Планирование в платежном календаре может быть краткосрочным,оперативным или долгосрочным – стратегическим. Какой-то строгой формы не существует, поэтому календарь можно создавать как для бизнеса в целом, так и для отдельных проектов. Излишняя детализация не всегда эффективна.

У платежного календаря две основных взаимодополняющие задачи:

- Управление кредиторской и дебиторской задолженностью: дает представление руководителю об объеме будущих потоков денежных средств (доходов и расходов), где они возникают (в каких проектах, по каким контрагентам) и датах совершения платежей.

Компания производит расчеты ежедневно с разными контрагентами.При отгрузке продукции или оказании услуги оплата не всегда приходит сразу, поэтому важно контролировать оборачиваемость своей дебиторки и требовать расчет согласно условиям договора. Анализ потоков денежных средств позволяет оценить финансовые возможности компании и понять, есть ли возможность предоставить покупателю скидки или рассрочки платежей

Так же вы сразу увидите, есть ли возможность обратиться к вашему поставщику с просьбой перенести срок оплаты поставленных товаров и услуг на более поздний срок — в таблице оплат поставщикам вы будете видеть точную сумму платежей и их возможные сроки. Рост кредиторской задолженности должен регулироваться.

- Предупреждение надвигающихся кассовых разрывов – ситуации, при которой у организации не будет в распоряжении свободных денег для осуществления обязательных платежей: дает возможность, предпринять действия для его недопущения.

С помощью платежного календаря предприниматель может оптимизировать текущие денежные потоки, привлечь дополнительные средства или найти их внутри компании. Например, если одному из проектов не хватает денег, а на другом появился некоторый излишек, вы можете направить средства туда, где в них есть острая необходимость.

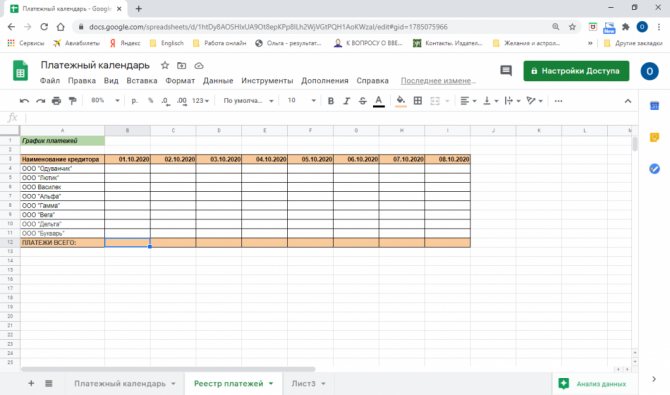

Рис. 1 Таблица “График платежей”

Оптимизация платежного календаря

Оптимизация платежного календаря опирается на несколько основных приемов:

- заложить часть расходов в бюджете на более поздний период;

- разделить крупный платеж на несколько частей, чтобы распределить его между несколькими периодами;

- добиться льготных условий поставок, например, воспользоваться коммерческим кредитом;

- расчет с помощью альтернативных способов, например, товарным векселем;

- конвертация платежных средств, например, продажа векселя позволяет получить денежные средства на расчетный счет для погашения платежей;

- провести дополнительное краткосрочное банковское кредитование компании, при этом, однако, следует учесть увеличение выплат по процентам и погашение кредита в будущих периодах.

Рассматривая указанные способы, к которым предприятия прибегают в практике хозяйственной деятельности, следует отметить, что наименее болезненны для компании первые три приема, так как они не ведут к увеличению объемов платежей и вызывают рост расходов компании. Четвертый и пятый прием связаны в первую очередь с организационными сложностями, поэтому они менее привлекательны при оптимизации платежного календаря. Наконец, краткосрочное банковское кредитование ведет к росту расходов компании и является нежелательным для предприятия, ведущего успешную хозяйственную деятельность. Поэтому прибегать к последнему приему следует только в самых крайних случаях.

Рассматривая приведенный выше пример проекта платежного календаря, можно сделать вывод о необходимости его оптимизации, для чего воспользуемся первым приемом. Для этого следует перенести с июля, августа и октября на сентябрь и ноябрь часть платежей поставщикам. В результате проведенной оптимизации составим новый платежный календарь.

Пример оптимизированного проекта платежного календаря на полугодовой период представлен в таблице

|

Наименование статей |

июль |

август |

сентябрь |

октябрь |

ноябрь |

декабрь |

Итого |

|---|---|---|---|---|---|---|---|

|

ПЛАТЕЖИ |

|||||||

|

За материалы, топливо, электроэнергию, товары, услуги |

38337 |

33943 |

55029 |

37747 |

68069 |

34581 |

267706 |

|

Платежи в бюджет и социальные фонды |

3254 |

3157 |

2947 |

2898 |

3421 |

3120 |

18797 |

|

Проценты по кредитам |

211 |

228 |

221 |

253 |

229 |

232 |

1374 |

|

Расходы на оплату труда |

8387 |

8485 |

8699 |

8641 |

8524 |

8441 |

51177 |

|

Перечисление средств на депозиты |

250 |

250 |

300 |

250 |

300 |

300 |

1650 |

|

Погашение кредита |

1021 |

971 |

1008 |

988 |

992 |

994 |

5974 |

|

Прочие |

21 |

35 |

41 |

44 |

48 |

58 |

247 |

|

Итого платежей |

51481 |

47069 |

68245 |

50821 |

81583 |

47726 |

346925 |

|

ПОСТУПЛЕНИЯ |

|||||||

|

За реализованную продукцию |

48412 |

42444 |

61873 |

44286 |

88243 |

92341 |

377599 |

|

Возврат денег с депозитов |

250 |

250 |

250 |

300 |

300 |

300 |

1650 |

|

Ссуды полученные |

3078 |

4550 |

6821 |

6500 |

5200 |

4300 |

30449 |

|

Прочие |

11 |

27 |

31 |

22 |

18 |

19 |

128 |

|

Итого поступлений |

51751 |

47271 |

68975 |

51108 |

93761 |

96960 |

409826 |

|

Превышение платежей над поступлениями |

-270 |

-202 |

-730 |

-287 |

-12178 |

-49234 |

-62901 |

|

Превышение поступлений над платежами |

270 |

202 |

730 |

287 |

12178 |

49234 |

62901 |

Если после оптимизации платежного календаря на протяжении всего периода превышение платежей над поступлениями имеет отрицательные значения, а превышение поступлений над платежами – положительные, это позволяет сделать вывод об удовлетворительном положении компании в плане эффективности хозяйственной деятельности. Такая ситуация означает, что в любой период предприятие сможет рассчитаться по своим обязательствам за счет поступлений от основного вида деятельности.

В случае если компания не имеет достаточно средств для оплаты всех счетов в определенный день, часть запланированных платежей следует переносить на другие дни. В соответствии с этим при необходимости должен пересчитываться и платежный календарь. В случае появления несоответствия в пересчитанном платежном календаре, он должен быть оптимизирован с помощью рассмотренных выше приемов.

В целях поддержания эффективности внутренней финансовой дисциплины рекомендуется также, чтобы окончательный вариант платежного календаря утверждался начальником финансового отдела с руководством предприятия.

Универсальный мульти-отчет

Изменения от 12.02.2021

Реализована возможность выбора в аналитике отчета реквизитов составных полей.

Изменения от 01.02.2021

Реализована возможность выбора документов и справочников в качестве источников данных для отчета.

Изменения от 04.11.2015

Изменен принцип указания агрегатных функций.

Вместо явного указания агрегатной функции для формул (ранее всегда использовалась сумма) выбор предоставляется пользователю.

Изменения от 23.10.2015

Реализована возможность указания формул в качестве частей других формул с проверкой цикличных ссылок.

По многочисленным просьбам снижена стоимость скачивания:)

Замечательная штука — универсальный отчет по регистрам накопления в типовых конфигурациях на обычных формах.

А можно ли сделать так, чтобы в одном отчете выводились данные не из одного регистра, а из нескольких?

И не только из регистров накопления, а еще и из регистров сведений?

С универсальным мульти-отчетом — МОЖНО!

3 стартмани

Классификация категории

Разберем основные виды платежного календаря. Самой распространенной формой инструмента, которая используется при оперативном планировании потоков денег предприятия, считается его формирование в разрезе следующих разделов:

- Графика тех поступлений денег, которые предстоят.

- Графика платежей, которые необходимо осуществить.

Если планируемый вид потока денежных средств имеет односторонний характер (исключительно отрицательный или только положительный), то разработка календаря производится в форме единственного соответствующего раздела.

Среди основных разновидностей инструмента следует отметить следующие:

- Налоговый календарь. Такой плановый документ оформляется по предприятию в целом. Как правило, он содержит единственный раздел, который называется «график налоговых платежей». Выплаты возвратного характера по налоговым перерасчетам денег включаются по стандартам в календарь инкассации дебиторки. В этом платежном календаре обозначаются суммы всех разновидностей налогов, сборов и иных налоговых платежей, которые перечисляются предприятием в бюджеты разных значений, а также во внебюджетные фонды. Стоит заметить, что календарной датой оплаты избирается обычно заключительный день установленного периода перечисления налогов всех типов.

- Календарь инкассации дебиторки. Данная разновидность платежного календаря формируется обычно по структуре в целом, хотя в случае наличия специализированного подразделения, в частности кредитного отдела, она может охватывать группировку платежей исключительно этого центра ответственности.

Управление финансами сегодня

Управление финансовыми средствами в современных условиях — неотъемлемый элемент, позволяющий добиться успеха в бизнесе. Предприятие, которое оперативно и точно отслеживает динамику расходов, доходов и другие основные финансовые показатели, так или иначе, должно обладать достаточной информационной базой для принятия правильных финансовых и управленческих решений, которые необходимы для роста компании.

Под оперативным управлением финансами следует понимать совокупность технологических, организационных и методических мероприятий, которые в полной мере обеспечивают управление актуальными финансовыми операциями, а также денежными ресурсами организации. Речь идет о краткосрочной перспективе. Обычно этот период не превышает одного месяца. Оперативное управление ресурсами, в отличие от системы бюджетирования, планирует платежи в максимально детализированной форме, то есть по назначению платежа и соответствующему контрагенту. В нем применяется существенная детализация сроков планирования (вплоть до суток).

ОСОБЕННОСТИ ФОРМИРОВАНИЯ ПЛАТЕЖНОГО КАЛЕНДАРЯ

Платежный календарь — плановый финансовый документ, предназначенный для формирования графика денежных потоков на ближайший период (от нескольких рабочих дней до месяца) таким образом, чтобы гарантировать оплату всех утвержденных платежей, минимизировать излишки денежных средств на счетах, избежать кассовых разрывов.

Платежный календарь формируется через консолидацию платежных заявок от соответствующих структур компании в разрезе принятых статей движения денежных средств.

Обычно платежный календарь составляют с подневной детализацией, что позволяет своевременно спрогнозировать возникновение серьезных проблем с ликвидностью и принять соответствующие меры. Именно поэтому чаще всего горизонт планирования — месяц, шаг планирования — день.

Утвержденный платежный календарь должен иметь непосредственную взаимосвязь с утвержденным ранее годовым бюджетом движения денежных средств (БДДС). Эти документы связаны друг с другом, один вытекает из другого, однако у них есть отличия. Платежный календарь — более подробный документ. По сути, это расшифровка бюджета движения денежных средств. Все показатели платежного календаря в идеале должны быть в рамках утвержденного БДДС.

Для бюджета движения денежных средств год — нормальный срок планирования, позволяющий обеспечить достаточную точность прогнозных данных. Год для платежного календаря — слишком большой период. Очень сложно, например, в декабре одного года обеспечить подробную разбивку платежей на декабрь другого года, особенно в привязке к конкретным поставщикам и договорам, которые, возможно, еще не заключены.

Платежный календарь с меньшей детализацией будет просто похож на БДДС, поэтому чаще всего его составляют на следующий месяц (известны контрагенты, основные платежи и даты).

В этом случае может проявляться еще одно отличие платежного календаря от бюджета движения денежных средств — уточнение сумм БДДС, статей движения денежных средств и других параметров. Ведь в бюджетах отклонения фактических данных от плановых неизбежны. Задача финансиста состоит в том, чтобы эти отклонения были как можно менее существенны.

Формирование платежного календаря приближено во времени к осуществляемым платежам, поэтому делать прогнозы легче, можно учесть изменения в рыночной ситуации и финансово-хозяйственной деятельности предприятия. По этой же причине данные платежного календаря более точные, чем данные БДДС. Таким образом, при формировании платежного календаря будут возникать расхождения между базовыми утвержденными плановыми данными в БДДС и уточненными прогнозными данными календаря.

ПРИМЕР

На мукомольном предприятии в декабре 2018 г. утвержден БДДС на следующий год. В мае 2019 г. при формировании платежного календаря на июнь 2019 г., включающего оперативные платежные плановые данные, выявили возникшие отклонения от первоначального плана (табл. 1).

Повышенный спрос на мукомольную продукцию способствовал тому, что в мае 2019 г. были заключены дополнительные контракты. Согласно контрактам на первой неделе июня 2019 г. должны поступить незапланированные ранее авансы от покупателей — 2 300 000 руб.

По уточненному плану у компании возникнут резервы денежных средств в размере 2 300 000 руб. Они были учтены при формировании платежного календаря на июнь 2019 г.

Соответственно, в платежном календаре была запланирована большая сумма платежей за сырье — 16 254 251 руб. против первоначальных 14 152 302 руб. Отклонение — 2 101 949 руб. Сырье необходимо, чтобы увеличить производственные мощности, выпустить больший объем продукции для расчета за авансы покупателей.

Учли и другие изменения в финансово-хозяйственной деятельности. Например, за спецодежду в мае 2019 г. оплачена большая сумма, чем планировали, чтобы попасть под акцию поставщика и получить выгодные скидки.

Временное отрицательное отклонение мая 2019 г. по данной статье денежных средств даст экономию в июне 2019 г.

При сравнении платежного календаря и БДДС никакие отклонения факта от плана не возникнут, так как данные календаря тоже будут прогнозом, но уточненным.

Отклонения, изначально возникающие при формировании платежного календаря, финансовая служба должна тщательно проанализировать, чтобы оценить их обоснованность и необходимость. После этого отклонения должны быть утверждены службами и руководством компании. Фактически речь идет об утверждении отклонений принятого годового БДДС.

Отчет ОСВ++ для 1С:Бухгалтерии 3.0 — расшифровка оборотов, добавление любого количества субконто без изменения конфигурации и не только

Отчет ОСВ++, наряду с возможностями типовых отчетов ОСВ, ОСВ по счету, Карточка счета, Анализ субконто и Карточка субконто, позволяет: Консолидировать данные ОСВ нескольких организаций; Добавлять произвольное количество субконто — наряду со стандартными, в качестве субконто могут быть задействованы любые реквизиты и дополнительные сведения документов движения; Получать расшифровки оборотов по корреспондирующим счетам и субконто; Получать данные оборотов с расшифровкой по документам движения; Формировать сальдо по оборотным субконто; Выводить данные по счетам и аналитикам, обороты по которым в выбранном периоде равны нулю (типовой отчет «ОСВ по счету» в подобной ситуации данных не выводит). Внесение изменений в конфигурацию не требуется.

3 стартмани