Нулевая 6-ндфл: образец заполнения и основные нюансы использования

Содержание:

- Заполняем 6-НДФЛ за 1 квартал 2021 года

- Нулевой 6-НДФЛ: нужно ли сдавать, если нет начислений зарплаты в 2019 году

- Как заполнить отчет

- Как оформить декабрьский отчет

- Особенности строк 160 (ранее 070) и 170 (ранее 080) отчета 6-НДФЛ

- Как заполняется первый раздел отчета?

- Порядок заполнения нулевого отчета 6-НДФЛ

- Невыплата заработной платы: законодательство и практика хозяйственной жизни

- Частные моменты

- Как правильно заполнить нулевую 6-НДФЛ

- Нулевой 6-НДФЛ: сдавать или нет

- Нужен ли образец заполнения нулевого отчета?

- Образец заполнения нулевого отчета

- Способы сдачи 6-НДФЛ

- Что собой представляет форма расчетов НДФЛ?

- Выплаты по ГПД в 6-НДФЛ

Заполняем 6-НДФЛ за 1 квартал 2021 года

Титульный лист

При оформлении 6-НДФЛ за 1 квартал 2021 года в поле «Отчетный период» проставьте код «21», а в поле «Календарный год» — 2021:

Укажите данные налогового агента:

- в поле «Налоговый агент» внесите сокращенное наименование по учредительному документу (при отсутствии сокращенного укажите полное наименование);

- поля «ИНН» и «КПП» — заполните в соответствии с данными из свидетельства о постановке на налоговый учет. У индивидуальных предпринимателей КПП нет, они его в отчете не указывают.

- со старым ОКТМО — при сдаче формы за период до изменения кода;

- с новым ОКТМО — при сдаче формы за период после изменения.

Если 6-НДФЛ сдает налоговый агент лично, в разделе титульного листа «Достоверность и полноту сведений…» укажите код «1», если сдает представитель — код «2». В строках ниже указывается ФИО представителя или наименование организации-представителя.

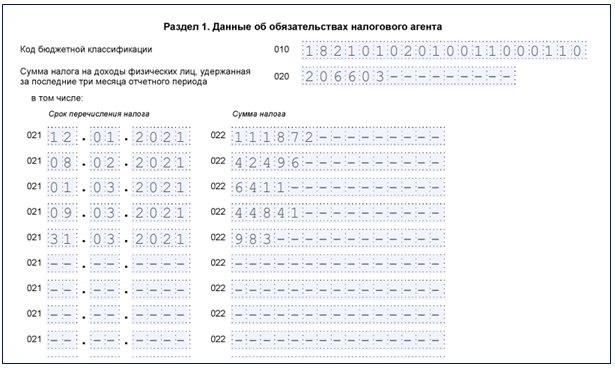

Раздел 1

Раздел 1 «Данные об обязательствах налогового агента» заполните в следующем порядке:

- в поле 010 укажите КБК по налогу;

- в поле 021 — сроки перечисления НДФЛ;

- в поле 022 покажите суммы удержанного налога за январь-март 2021 года;

- поля 031 и 032 заполните, если в 1 квартале возвращали сотруднику НДФЛ.

Разберем на примере, как заполнить раздел 1 расчета 6-НДФЛ за 1 квартал 2021 года. Данные представлены в таблице:

| Дата | Начисления и выплаты в пользу физлиц | НДФЛ, руб. |

| 11.01.2021 | Выплачена зарплата за декабрь 2021 года, премия по итогам года на общую сумму 860 550,12 руб., НДФЛ с нее удержан и перечислен в бюджет | 111 872 |

| 31.01.2021 | Начислена зарплата за январь — 336 893,25 руб. Стандартные вычеты 10 000 руб. | — |

| 05.02.2021 | Выплачена зарплата за январь, НДФЛ с нее удержан и перечислен в бюджет | 42 496 |

| 05.02.2021 | Начислены и выплачены отпускные в размере 49 318,47 руб. | — |

| 28.02.2021 | Начислена зарплата за февраль 354 929,86 руб., предоставлены стандартные вычеты 10 000 руб. | — |

| 01.03.2021 | С отпускных, выплаченных в феврале, перечислен в бюджет НДФЛ | 6 411 |

| 05.03.2021 | Выплачена зарплата за февраль, НДФЛ с нее удержан и перечислен в бюджет | 44 841 |

| 26.03.2021 | Начислены и выплачены больничные 7 557,85 руб., с них исчислен и удержан НДФЛ | — |

| 31.03.2021 | С суммы больничных, выплаченных в марте, перечислен в бюджет НДФЛ | 983 |

| 31.03.2021 | Начислена зарплата за март 364 141,11 руб., предоставлены стандартные вычеты — 8 600 руб., с зарплаты исчислен НДФЛ | — |

Заполним Раздел 1 по данным примера:

В новом расчете 6-НДФЛ больше не нужно указывать дату фактического получения дохода и дату удержания налога. Если сроки уплаты НДФЛ для нескольких выплат совпадают, то в Разделе 1 их можно объединить.

Например, больничное пособие и отпускные, выплаченные в одном и том же месяце. У них единый срок уплаты — последний день месяца. То же самое с зарплатой и дивидендами, которые перечислили работнику в один день. У них один срок перечисления налога — следующий рабочий день.

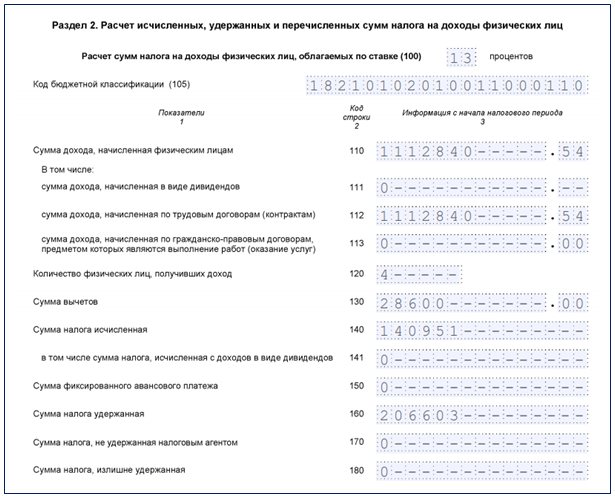

Раздел 2

Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц» отражает обобщенные по всем физлицам показатели.

Для расчета 6-НДФЛ за 1 квартал в расчет берутся показатели за январь-март. Суммы нужно показать нарастающим итогом с начала года по соответствующей налоговой ставке.

Заполним Раздел 2 по данным примера:

Если выплаченные доходы облагаются по разным ставкам, Раздел 2 нужно заполнить отдельно для каждой из ставок налога.

Нулевой 6-НДФЛ: нужно ли сдавать, если нет начислений зарплаты в 2019 году

— Организация бизнеса — Бухгалтерия — Нужно ли сдавать 6 НДФЛ, если нет начислений зарплаты

Действующее российское законодательство обязывает компании и предпринимателей регулярно подавать отчеты о результатах своей деятельности в фискальные структуры. Однако если на предприятии не имеется трудоустроенного персонала, то база для выплаты НДФЛ не формируется. В таких условиях возникает закономерный вопрос: нужно ли сдавать 6-НДФЛ, если нет начислений зарплаты в 2019 году?

Особенности подачи формы 6-НДФЛ

В соответствии со ст. 230 НК РФ, компании и ИП должны предоставлять отчетность в фискальные структуры по форме 6-НДФЛ, если за определенный срок фиксируются выплаты заработной платы трудоустроенному персоналу. Однако затрагивается не только непосредственная оплата труда, но и оплата отпускных, периода временной нетрудоспособности, командировочных, превысивших лимит, матпомощь и подарки (которые стоят более 4 тыс. руб.), дивиденды, доходы в натуральной форме и прочие финансовые средства.

В обстоятельствах, когда на предприятии не выплачивалась зарплата, то подача формы 6-НДФЛ является неактуальной, так как компания в таких условиях не выступает налоговым агентом. Представители ФНС РФ разделяют данную позицию. В письме № ЗН-19-17-97 от 08.06.2016г. отмечается, что рассматриваемая форма отчетности не обязательна к подаче, если в фирме не было деятельности, результаты которой законодательно облагаются НДФЛ.

Индивидуальный предприниматель также не должен подавать 6-НДФЛ, если он работает один.

Важно рассмотреть, что под налоговыми агентами, в соответствии со ст. 226 НК РФ, понимаются компании и ИП, которые предоставляют заработную плату наемному персоналу

Физические лица, в свою очередь, должны выплачивать налог на доход из полученных средств. Однако непосредственный процесс удержания и перечисления налогов является обязанностью налогового агента или, более конкретно, бухгалтерии предприятия-нанимателя.

Существуют такие нюансы удержания и выплаты налога на доходы:

- если сотрудник получает зарплату в стандартном денежном выражении, то с данного объема средств просто удерживается определенный процент налога;

- если сотрудник получает хотя бы какую-то часть зарплаты в натуральном (неденежном) выражении, то удержание процента или части налога не представляется возможным. В таких условиях налоговый агент обязан поставить ФНС РФ в известность о сложившейся ситуации. Данная обязанность фиксируется в ст. 226 НК РФ.

6-НДФЛ подается предприятием каждые три месяца, не позднее последнего числа месяца, следующего за отчетным кварталом.

При этом налоговый агент также несет ответственность за следующие нарушения в контексте удержания НДФЛ и предоставления обозначенных сумм в ФНС РФ:

отсутствие удержаний и/или перечислений рассматриваемого налога. За подобный проступок ответственность наступает по ст. 123 НК РФ, и составляет 20% от не предоставленной суммы;

предоставление справок по форме 2-НДФЛ несвоевременно. Ответственность наступает по ст. 126 НК РФ, объем штрафа – 200 руб. за каждую просроченную бумагу;

ложная информация, отраженная в форме 2-НДФЛ. Наказание фиксируется по ст. 126.1 НК РФ, размер санкции при этом – 500 руб. за каждый неправдивый документ

Важно отметить, что в данном пункте речь идет о непреднамеренных ошибках бухгалтера в подсчете определенных сумм, а не о намеренной фальсификации данных с целью ухода от налогообложения;

направление 6-НДФЛ в налоговую службу с определенной временной задержкой. Штраф составит 1000 руб

за каждый месяц опоздания (включая неполный месяц) на основании ст. 126 НК РФ;

выявление налоговым сотрудником ошибок при заполнении формы 6-НДФЛ. Наказание фиксируется в объеме 500 руб. за каждый документ, в котором допущена ошибка. Штраф выставляется на основании ст. 126.1 НК РФ;

опоздание в предоставлении 6-НДФЛ больше чем на 10 календарных дней. В таких обстоятельствах фискальные сотрудники вправе заблокировать расчетный счет компании на основании ст. 76 НК РФ.

Нулевой 6-НДФЛ: сдавать или нет

Как отмечалось ранее, если компания в отчетном периоде не начисляла и не предоставляла заработную плату наемному персоналу, то предприятие не выступает в качестве налогового агента, и, следовательно, оно не обязано подавать 6-НДФЛ. Соответствующая информация фиксируется в следующих бумагах:

Как заполнить отчет

Пошаговая инструкция, как заполнить 6-НДФЛ при отсутствии начислений в 2021 году:

Шаг 1. Заполняем титульный лист. Указываем:

- ИНН/КПП налогоплательщика;

- номер корректировки (для первоначального расчета ставим 0);

- отчетный период (в I квартале — 31) и календарный год — 2021;

- код ИФНС и места нахождения или учета;

- наименование налогоплательщика;

- ОКТМО;

- номер телефона;

- количество страниц и приложений;

- признак и Ф.И.О. налогового агента (руководителя организации, ИП), отчетную дату.

Шаг 2. Заполняем первый раздел — обязательства налогового агента. В нем отражается КБК для уплаты подоходного налога, общая сумма перечисленного НДФЛ нарастающим итогом с начала расчетного периода, даты и суммы перечисления НДФЛ в течение года.

Шаг 3. Формируем второй раздел — расчет сумм подоходного налога. Здесь фиксируется КБК и расписываются все начисления и удержания (нарастающим итогом):

- дивиденды;

- оплата по трудовым договорам;

- вознаграждения по договорам ГПХ;

- налоговые вычеты;

- исчисленный и уплаченный НДФЛ.

Кроме того, в этом разделе указывают количество работников налогового агента.

ВАЖНО!

Заполненный отчет по НДФЛ подписывают и отправляют в территориальную ИФНС на бумаге или в электронном виде. Если в организации трудятся до 10 человек (включительно), расчет разрешено подавать в бумажном виде. Если в штате 11 человек и больше, отправляйте отчетность в электронной форме, подписав ЭЦП.

Как оформить декабрьский отчет

Не все знают, как поступить, когда последнюю, то есть декабрьскую зарплату выдают еще до конца месяца. Здесь требуется внести как доход, так и налог с него в 1 раздел отчета 2018 года и 2-й следующего квартального, но уже за 2021. Когда же деньги пришлось начислить позднее, то есть в январе, то в годовой документ вписывается лишь зарплата. Разберемся подробнее.

Итак, декабрьский заработок успели выдать в том же месяце. Бухгалтерия заполняет весь первый раздел декларации 6-НДФЛ, где указывается нарастающим образом итог на конец года.

Во втором разделе декабрьского документа отражают суммы, что пришлось начислять в течение трех последних месяцев. Показывают их в отдельных графах с приведением дат, в которые:

Во втором разделе декабрьского документа отражают суммы, что пришлось начислять в течение трех последних месяцев. Показывают их в отдельных графах с приведением дат, в которые:

- служащие получили зарплату;

- удерживался налог.

Как быть, когда декабрьскую зарплату или НДФЛ с нее перечислили в следующем месяце? Если одна дата (или обе) вышли за пределы 4 квартала, то осуществленное действие должно переходить во второй раздел следующей декларации.

- доход приводится в первом разделе – для этого там есть строка 020;

- удержание надобно отразить на 030;

- величину НДФЛ фиксируют в 040.

Если налог по факту удержан при выдаче зарплаты еще под конец декабря, то покажите это в строке 070. В ином случае ставьте прочерк.

Когда же деньги пришлось начислить 29-го, то срок внесения налога переходит на следующий год. Показать его надлежит 09.01.2019 в отчете первого квартала.

Начисление невыплаченных зарплат требует отражения лишь в первом разделе. Сумма фиксируется в 020, определенный НДФЛ в 040. При этом в строке 070 и 080 ставят нули. Здесь данные отображаются в месяце, когда невыплаченную сумму наконец отдают.

Особенности строк 160 (ранее 070) и 170 (ранее 080) отчета 6-НДФЛ

Строки 160 (ранее 070) и 170 (ранее 080) тоже относятся к разряду «нарастающих» в отчете 6-НДФЛ. Для рассмотренного примера их заполнение необходимо производить с учетом следующего:

- По строке 170 — указать подоходный налог, рассчитанный со стоимости выданного пенсионеру подарка, что составляет 1 820 руб. ( × 13%). В полугодовом 6-НДФЛ эта сумма появится только в том случае, если налоговый агент никаких денежных доходов пенсионеру после выдачи подарка выплачивать не будет. Если существует вероятность получения пенсионером до конца года каких-либо денег от бывшего работодателя, не удержанный до конца года НДФЛ от стоимости подарка попадет в строку 170 только в годовом 6-НДФЛ.

- По строке 160 — отразить удержанный налог, величина которого зависит от «переходящих» выплат (к примеру, когда сроки получения «зарплатных» доходов и удержание соответствующей суммы НДФЛ приходятся на разные отчетные периоды) и возможности налогового агента удержать налог из доходов получателей дохода в натуральной форме (в примере это подарок пенсионеру).

Подробнее о нюансах формирования строки 160 (ранее 070) расскажет этот материал.

Как заполняется первый раздел отчета?

Первый раздел налоговой отчетности оформляется в соответствии с показателями нарастающего итога. Во второй раздел документа заносится информация по операциям, совершенным на протяжении последних трех месяцев отчетного периода.

При заполнении бланка необходимо учитывать, что в документе должны отображаться не только денежные выплаты, приуроченные к официальной заработной плате. В отчете должны содержаться данные по выплатам денежных средств в натуральной форме.

В бланке информация будет отображаться следующим образом:

-

100, 110 – дата выплаты натурального дохода;

-

120 – дата фактического перечисления налога в государственную инстанцию;

-

130 – сумма дохода, которую фактически получил сотрудник;

-

140 – сумма налога, которая была фактически удержана.

В случае создания нулевого отчета в строках 130 и 140 прописываются нулевые показатели. При соблюдении всех правил оформления у государственных служащих не возникнет претензий к компетентности работы предприятия.

Затруднительной является ситуация, при которой два вида выплат были осуществлены в один день. В данном случаи строки, которые отображают суммы выплаты и удержанного налога, заполняются отдельно по каждому виду выплат. Столкнуться с таким положением вещей предприниматель может, например, при выплате заработной платы и пособия по нетрудоспособности одновременно.

Отдельного внимания в данном случае заслуживают крупные компании, которые имеют в своей структуре обособленные подразделения. Налоговую отчетность необходимо подавать отдельно по каждому предприятию, то есть отчет составляется на количество сотрудников каждого подразделения.

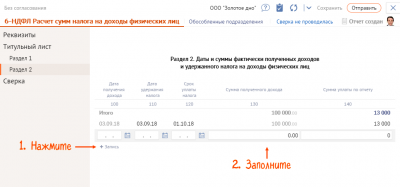

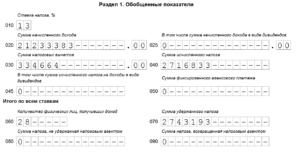

Порядок заполнения нулевого отчета 6-НДФЛ

Декларация 6-НДФЛ состоит из трех частей:

- Титульный лист;

- Раздел 1 «Обобщенные показатели»;

- Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Отдельного документа «нулевая декларация 6-НДФЛ» не существует, таковой она становится в результате заполнения форм теми или иными данными.

Заполнение Титульного листа

Оформление декларации начинается с заполнения титульного листа. В случае заполнения нулевой отчетности, порядок заполнения Титульного листа не меняется. Он содержит в себе информацию о налогом агенте, который предоставил отчет.

Титульник формы отчетности 6-НДФЛ практически ни чем не отличается от других банков отчетности по НДФЛ, однако, на некоторые нюансы стоит обратить особое внимание

Во-первых, в строке «Период предоставления» необходимо указать код соответствующий отчетному периоду. Во-вторых, в строке «Налоговый период» следует указать год, на который составляется отчет. И в-третьих, в строке «По месту нахождения» указывается код, который соответствует местонахождению компании относительно налоговой инспекции, в которой она проходила постановку на учет. Перечень кодов приведен в таблице:

| Код | Наименование |

| 120 | По месту жительства индивидуального предпринимателя |

| 124 | По месту жительства члена (главы) крестьянского (фермерского) хозяйства |

| 125 | По месту жительства адвоката |

| 126 | По месту жительства нотариуса |

| 213 | По месту постановки на учет в качестве крупнейшего налогоплательщика |

| 214 | По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком |

| 215 | По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

| 216 | По месту постановки на учет правопреемника, являющегося крупнейшим налогоплательщиком |

| 220 | По месту нахождения обособленного подразделения российской организации |

| 320 | По месту осуществления деятельности индивидуального предпринимателя |

| 335 | По месту нахождения обособленного подразделения иностранной организации на территории Российской Федерации |

Общая схема заполнения титульного листа предполагает следующее:

- указывается ИНН и КПП организации (в случае индивидуальных предпринимателей указывается только номер ИНН);

- если документ подвергался исправлениям, то обязательно ставится номер корректировки: первоначальный документ имеет номер «000»,корректировочный – «001»;

- указывается код периода;

- ставится код налоговой службы и места предоставления отчета: для юридических лиц код «212» — по месту постановки на учет, для ИП код «120» — по месту жительства;

- прописывается полное наименование организации или ФИО ИП;

- указывается код ОКТМО (код по общероссийскому классификатору территорий муноброзований);

- указывается контактный номер для осуществления обратной связи, количество страниц в документе и листов в приложении при его наличии.

Далее титульный лист заполняется стандартно: с левой стороны подписаны данные представителя отчета по форме 6-НДФЛ, а справа данные работника ФНС, принявшего отчет.

Стоит учесть, что если применяется несколько кодов ОКТМО то по каждому из них должен составляться отдельный отчет 6-НДФЛ. Такая ситуация может возникнуть, если заработная плата сотрудников дочернего предприятия (обособленного подразделения территориально удаленного), выплачивается головной организацией. В данном случае заполняются 2 декларации и сдаются в соответствии с кодом ОКТМО.

У ИП также может быть несколько кодов ОКТМО. Такое происходит если деятельность предпринимателя частично переходит на патент или ЕНВД. Таким образом, ИП предстает налогоплательщиком другой налоговой инспекции, что должен отображать код ОКТМО.

Заполнение разделов нулевой формы 6-НДФЛ

Заполнение разделов «Обобщенные показатели» и «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц» не должно вызывать каких-либо затруднений: во всех строках необходимо проставить прочерки.

Образец заполнения Раздела 1 «Обобщенные показатели» (данные указываются с нарастающим итогом за весь отчетный период)

Образец заполнения Раздела 1 «Обобщенные показатели» (данные указываются с нарастающим итогом за весь отчетный период)

Однако стоит обратить внимание, что прочерки необходимо поставить во всех пустых ячейках информационных строк. Образец заполнения Раздела 2 (в данном отчетном периоде не совершалось каких-либо выплат)

Образец заполнения Раздела 2 (в данном отчетном периоде не совершалось каких-либо выплат)

Невыплата заработной платы: законодательство и практика хозяйственной жизни

Законодательством предусмотрен целый арсенал рычагов для защиты работника в случаях задержки его зарплатных выплат:

- материальная ответственность работодателя (денежная компенсация за задержку выплат) — ст.236 ТК РФ;

- административная ответственность (ч. 1 ст. 5.27 КоАП РФ) для должностных лиц, ИП и организаций;

- уголовная ответственность (ст. 145.1 УК РФ), в т. ч. штраф;

- функция самозащиты работника: приостановка работы сотрудником до момента произведения зарплатных выплат (ч. 2 ст. 142, 379 ТК РФ).

Однако в условиях углубляющегося экономического кризиса все большее количество компаний испытывают острую нехватку свободных денежных средств. Возникающие при этом объективные финансовые трудности несут высокие риски образования и быстрого роста кредиторской задолженности по зарплате.

Как в этом случае бухгалтеру следует произвести занесение информации в форму 6-НДФЛ? А если невыплаты носят затяжной характер: месяц, квартал и более?

Частные моменты

Не все знают, что делать, когда работы фактически были остановлены не с самого начала года. Как быть если начисление доходов имело место на протяжении 2 или 3 месяцев, то есть зарплата сотрудникам выплачивались и, следовательно, взимался и НДФЛ?

Обязательно подготовьте отчет. Необходимо заполнить его 1 раздел. Производить это следует непременно с нарастающим итогом. Во втором же разделе показывается лишь период, где у работников имелся фактический доход, с которого снимали НДФЛ.

По остановке деятельности и начислению последних зарплат, данные указываются лишь в пределах первого раздела – во втором ставят прочерки.

Поможет разобраться пример. Администрация, в конце 1-го квартала, не имея в 2018-м возможности обеспечить начисление заработков, решила остановить деятельность на следующие полгода. На этот период сотрудников спровадили в отпуск без содержания. Последние зарплаты насчитали в марте, соответственно, их выплата (вместе с удержанием НДФЛ) произошла в следующем месяце.

- по итогам первых квартала и полугодия 2018-го заполняют графы 1-2 разделов;

- за 1-3 кварталы приводят данные в первом разделе, а во втором пишут нули.

Если есть невыплаченный заработок – все равно необходимо поступать также.

В последнем квартале предприятие вновь заработало, и далее зарплату выдавали без задержек. Тут бухгалтерия сдает декларацию НДФЛ по 6 форме за год. Заполняется только первый раздел с указанием нарастающего итога. Ниже приводят сведения о выплате, произошедшей в октябре-ноябре.

Как правильно заполнить нулевую 6-НДФЛ

Даже если бумага не будет содержать отчетных данных, то в нее, как и в обычный вариант формы, включают три блока:

- Титульный лист.

- Раздел 1.

- Раздел 2.

Титульник отображает стандартную информацию:

- название компании (для индивидуальных предпринимателей – ФИО)

- данные агента по налоговой части (его КПП и ИНН)

- код отделения ИФНС, в которое направляется отчетность

- указание года и квартала, за который производится отчетность

- корректировочный номер (поясняет, сколько раз за квартал уже пришлось пересдавать отчет: 000, 001 и т.д.)

- код, указывающий принадлежность компании к определенному муниципальному образованию (ОКТМО)

- контактный телефонный номер

- количество страниц в отчете и приложениях

Внизу указывается дата, когда был составлен документ, ФИО уполномоченного представителя компании и его удостоверяющая подпись.

Поскольку НДФЛ «нулевая», никаких числовых данных на страницах первого и второго раздела присутствовать не будет. Там будет присутствовать только следующая информация:

- порядковый номер страницы

- КПП организации

- ИНН агента по налоговой части

В остальных графах ставятся только прочерки. Документы, оформленные на бумаге, должен постранично подписывать глава фирмы или иное уполномоченное лицо.

Законодательно установленных правил оформления пояснительного письма, которое предоставляется в ИФНС взамен нулевой 6-НДФЛ, не существует. Он может иметь свободную форму, но в нем обязательно должна присутствовать вся значимая для сотрудников налоговой службы информация:

- номер отделения правоохранительных органов, в которые направляется письмо

- название организации-составителя

- КПП, ИНН и адрес (юридический) фирмы

В конце документа должна стоять дата составления и удостоверяющая подпись уполномоченного представителя компании. Кроме того, в тексте документа должна содержаться отсылка к ст. 230 НК РФ (пункт 2) и указание на то, что после возобновления заработных выплат предоставление форм 6-НДФЛ также будет осуществляться своевременно.

Правильным решением будет ежеквартальное отправление пояснительного письма или нулевой 6-НДФЛ в соответствующую инстанцию. Это позволит гарантировать отсутствие проблем и ухудшения положения компании в период простоя.

Напишите свой вопрос в форму ниже

Нулевой 6-НДФЛ: сдавать или нет

Как отмечалось ранее, если компания в отчетном периоде не начисляла и не предоставляла заработную плату наемному персоналу, то предприятие не выступает в качестве налогового агента, и, следовательно, оно не обязано подавать 6-НДФЛ. Соответствующая информация фиксируется в следующих бумагах:

- Письмо № 03-04-06-63268 от 02.11.2015г.;

- Письмо № ЗН-19-17-97 от 08.06.2016г.;

- Письмо № БС-4-11-7928@ от 04.05.2016г.

Одновременно с этими постановлениями законодательство дает налоговым представителям право заблокировать расчетный счет организации, если на протяжении 10 дней с крайней допустимой даты подачи форма 6-НДФЛ не была предоставлена. Перед блокировкой счета фискальная служба должна убедиться в том, что компания, не предоставившая отчет, является налоговым агентом, и подобная претензия будет уместной.

Однако компания вправе самостоятельно предпринять меры по уведомлению фискальной структуры о факте непредоставления 6-НДФЛ. В частности, уместно предпринять такие действия:

- подать в налоговую структуру нулевой 6-НДФЛ;

- предоставить в фискальную службу официальное извещение о том, что в компании за отчетный период не было зафиксировано никаких начислений по зарплате, и, следовательно, она не является налоговым агентом.

Важно подчеркнуть, что иногда необходимость подавать форму 6-НДФЛ является для компании актуальной даже при условии отсутствия наемного персонала. В частности, подобное возможно, если на протяжении годового периода предприятие то утрачивало, то приобретало положение налогового агента

Так, нередко небольшие фирмы и ИП нанимают персонал, например, на один квартал из четырех за год. Подобное обуславливает необходимость составление рассматриваемой формы.

Первый блок 6-НДФЛ должен формироваться по принципу нарастающего итога с начала отчетного периода. Во втором блоке отмечается информация за последний квартал. То есть, заполнение в соответствии с отчетными периодами осуществляется по такому алгоритму:

- Если 6-НДФЛ подается за первые три месяца отчетного года, то за первый квартал информация вносится нарастающим итогом с начала отчетного периода в первый раздел. Во втором блоке отчета содержатся сведения за конкретные месяцы: январь, февраль, март.

- Если 6-НДФЛ подается за полгода, то первый блок формы оформляется нарастающим итогом, а второй представляет собой нулевой отчет.

- Когда документ подается за 9 месяцев, то первый раздел, как и обычно, заполняется нарастающим итогом, а второй – остается нулевым.

- Подаваемая за год форма 6-НДФЛ в первом разделе оформляется нарастающим итогом, а второй блок заполняется в соответствии с данными конкретных месяцев: октября, ноября и декабря.

Если компания хотя бы один раз за год выполняла функции налогового агента, то подача формы 6-НДФЛ для нее обязательна до конца текущего года.

Нужен ли образец заполнения нулевого отчета?

Как мы уже выяснили, нулевую отчетность 6-НДФЛ сдавать не надо, поэтому и образец заполнения ее вам не потребуется. Образец нужен для заполнения отчета с цифрами. Найти свежий вы можете здесь. А мы хотим напомнить вам правила заполнения 6-НДФЛ.

Итак, в разделе 1 показывают данные последнего квартала отчетного периода:

- в конкретных цифрах, если выплаты и начисленный на них налог имеют место;

- проставляя вместо цифрового значения ноль, если сведения о выплатах и начислениях налога по этим выплатам отсутствуют.

Как правильно заполнить раздел 2 в расчете 6-НДФЛ, читайте здесь.

Раздел 2 заполняется данными, включающими значения, соответствующие всему отчетному периоду. При этом они:

- будут совпадать с данными 1-го раздела для первого периода выплат, в т. ч. если этот период возник не в начале года;

- останутся такими же, как и в предшествующем отчетном периоде, если выплат в последнем квартале отчетного периода не было.

О часто встречающихся ошибках в заполнении 6-НДФЛ читайте в публикации «Ошибки в 6-НДФЛ (полный список)».

А как правильно исправить ошибки в 6-НДФЛ, мы рассказали здесь.

Образец заполнения нулевого отчета

Если в организации принято решение подавать отчет, заполнить его следует правильно, чтобы у налоговиков не возникло дополнительных вопросов и санкций по поводу оформления. Рассмотрим пример заполнения каждого раздела в случае нулевых показателей.

Заполнение отчета следует начинать с титульного листа:

- нумерация страницы начинается с 001;

- ИНН и КПП – индивидуальные данные организации или ИП;

- в строке «номер корректировки» следует указать значение 000;

- в строке «период представления» следует выбрать код отчетного периода из приложения №1 (для 1 квартала – 21, для НДФЛ за 1 квартал – 31, для 3 квартала – 33, для годового отчета – 34);

- в строке «налоговый период» указывается текущий календарный год;

- код налогового органа;

- сокращенное (или полное в случае отсутствия сокращенного) название организации;

- должностное лицо, отвечающее за учет, отчетность и полноту предоставляемых сведений.

Дата представления нулевой формы должна быть не позднее установленных законодательством сроков. Нулевая НДФЛ сдается не позднее последнего дня месяца, следующего за отчетным периодом.

Образец заполнения нулевого отчета.

При заполнении первого и второго разделов указывается только ИНН и КПП субъекта хозяйствования и номер страницы. Все остальные строчки следует обнулить и проставить прочерки во всех клеточках согласно письму федеральной НС № ММВ-7-11/450 от 14 октября 2015 года

Декларация 6 не предусмотрена в классификаторе документов, в разделе «ФНС» такого наименования нет. Тем не менее, ей при утверждении был присвоен код КНД 1151099. При отсутствии деятельности и необходимости представления информации, бланки формы можно найти под этим кодом.

Способы сдачи 6-НДФЛ

Сдать 6-НДФЛ можно на бумажном носителе и в электронном виде.

На бумажном носителе форму можно сдать двумя способами: в налоговой лично или по почте заказным письмом с уведомлением о вручении. Так налоговый агент сможет убедиться, что расчет доставлен в налоговую инспекцию.

Но для бумажных отчетов есть ограничения. Налоговый агент может передать расчет на бумаге, если отчитывается максимум за 10 человек, которым в отчетном периоде выплатил доходы, облагаемые НДФЛ.

В электронном виде 6-НДФЛ можно сдать через личный кабинет на сайте налоговой или через оператора электронного документооборота, с которым надо будет заключить договор. И в том, и в другом случае потребуется квалифицированная электронная подпись. Она заменяет собственноручную, когда нужно подписать электронный документ. Такую подпись можно получить в удостоверяющем центре, аккредитованном Минкомсвязи России.

Что собой представляет форма расчетов НДФЛ?

Инспекции принимают 6-НДФЛ, где налогоплательщики раскрывают информацию по начисленным и удержанным суммам соответствующего налога. Налоговыми агентами в данном случае выступают фирмы, индивидуальные предприниматели, представители обособленных подразделений иностранных фирм в РФ, а также нотариусы и адвокаты, занимающиеся частной практикой. Для указанных категорий действует правило: передал доход физическому лицу – оформи расчетную форму. Это касается всех доходов в натуральной и денежной формах:

- Суммы, полученные в рамках трудового договора.

- Доходы по договору подряда.

- Доходы от дивидендов.

Если доходы были, налогоплательщик последовательно заполняет все блоки раздела 1 и раздела 2, из которых состоит форма 6-НДФЛ. В первом разделе указывают данные нарастающим итогом за отчетный период. В разделе 2 предыдущие кварталы не учитываются, суммируют поступления и отчисления только за последние три месяца.

Есть определенные значения, которые не зависят от налоговых сумм. Рассмотрим, какие значения необходимо проставлять в графах документа.

На титульном листе отведено специальное место для реквизитов. В случае, когда отчетность готовит филиал компании, указывается КПП соответствующего подразделения.

Значение КПП

Если документ подается впервые и уточнений по нему не было, в графе «Номер корректировки» указывается нулевое значение. Для всех остальных случаев – 001, 002, 003, и так далее.

Значение «Номера корректировки»

В строке кода представления указывается квартал, за который плательщик налога представляет данные. В качестве налогового периода указывается соответствующий календарный год.

Период предоставления

Четырехзначный код содержит код региона и непосредственно код налоговой инспекции (по две цифры – на каждый).

Код налоговой инспекции

В следующем коде зашифрована информация о том, какая именно организация является налогоплательщиком. Если компания отчитывается по месту учета, в данной строке проставляется «212». Когда отчетность подается ОП, это отмечают сочетанием цифр «220». Что касается крупнейших налогоплательщиков, то для них предусмотрен код «213». Индивидуальные предприниматели также пользуются уникальными цифровыми кодами (120, 320 – для места учета и отчетности по месту ведения деятельности, соответственно).

Код по месту нахождения

Далее на титульном листе указывают полное (или краткое, если есть) название компании и код муниципального образования.

Наименование организации

Код ОКТМО

После представления общей информации заполняются блоки с данными по налогу.

Выплаты по ГПД в 6-НДФЛ

Вознаграждения по гражданско-правовым договорам нужно включать в расчет 6-НДФЛ начиная с отчетного периода, в котором они были выплачены физлицу, поскольку днем фактического получения таких доходов является дата их выплаты.

Обратите внимание, что дата подписания акта по выполненным работам, оказанным услугам значения не имеет. В разд

1 расчета 6-НДФЛ нужно отразить суммы налога, удержанного с выплат по гражданско-правовым договорам, если срок его перечисления приходится на последние три месяца отчетного периода:

В разд. 1 расчета 6-НДФЛ нужно отразить суммы налога, удержанного с выплат по гражданско-правовым договорам, если срок его перечисления приходится на последние три месяца отчетного периода:

- в поле 020 включить в общий показатель налога, удержанного за последние три месяца отчетного периода, сумму НДФЛ, удержанного с вознаграждения по гражданско-правовым договорам;

- в поле 021 указать первый рабочий день, следующий за днем выплаты вознаграждения;

- в поле 022 отразить сумму удержанного НДФЛ, срок перечисления которого приходится на дату, указанную в поле 021.

Если вознаграждение выплачивается физлицу по частям, то каждая из них отражается в отдельном блоке полей 021, 022. Это связано с тем, что сроки перечисления НДФЛ с каждой части выплаченного вознаграждения отличаются.

В разд. 2 расчета 6-НДФЛ вознаграждение по гражданско-правовому договору и соответствующий налог нужно отразить нарастающим итогом начиная с отчета за период, в котором была выплата, и до окончания отчетного года следующим образом:

- в поле 100 – указывается ставка, по которой исчисляется налог с вознаграждения по договору (например, 13);

- в поле 110 – общая сумма доходов по всем физлицам с начала года, которые облагаются по такой ставке, включая вознаграждение по гражданско-правовому договору;

- в поле 113 – облагаемая по ставке, отраженной в поле 100, общая сумма доходов по всем физлицам с начала года по гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг);

- в поле 120 – общее количество физлиц, которые получили выплаты, отраженные в поле 110;

- в поле 130 – общая сумма налоговых вычетов по НДФЛ, предоставленных по выплатам из поля 110, в том числе вычеты по вознаграждению по гражданско-правовому договору;

- в поле 140 – сумма НДФЛ, исчисленного со всех указанных в поле 110 доходов (с учетом вычетов), включая налог, исчисленный с вознаграждения по гражданско-правовому договору;

- в поле 160 – общая сумма НДФЛ, удержанного с начала года, включая налог, удержанный с вознаграждения по гражданско-правовому договору.

Если вознаграждение по гражданско-правовому договору выплачено в последний день отчетного периода, срок уплаты НДФЛ с него будет истекать в следующем отчетном периоде. В таком случае вознаграждение нужно отразить в разд. 2 расчета 6-НДФЛ за тот период, в котором оно выплачено, без отражения в разд. 1 этого расчета. В разд. 1 выплата вознаграждения будет отражена в расчете за следующий отчетный период.