Как определяется налоговая база по транспортному налогу в 2021 году

Содержание:

Объект и ставка по налогу

Объектом обложения налогом является весь транспорт, который зарегистрирован с соблюдением законов РФ (ст. 358 НК РФ). К примеру, если у вас имеется автомобиль, но он зарегистрирован не на вас, а на тестя, уплачивать налог за него будет тесть. Если же предприятие в собственности имеет автомобиль, а использует его в личных целях директор, уплачивать налог в данном случае будет предприятие.

Ставки налога утверждаются на местах субъектами РФ, которые могут дифференцировать их в зависимости от следующих показателей:

- категория единицы транспорта;

- мощность двигателя;

- валовая вместимость;

- срок эксплуатации, год выпуска единицы транспорта.

Субъекты РФ не имеют права изменять ставку налога более чем в 10 раз по сравнению со ставкой, отраженной в НК РФ (п. 2 ст. 361 НК РФ).

Обратите внимание: существует арбитражная практика, которая говорит о том, что отсутствие регистрации на транспорт не освобождает от уплаты налога

Существующие льготы на данный налог

Как уже написано выше, ряд физических и юридических лиц освобожден государством от уплаты налога полностью. Однако региональные органы исполнительной власти могут устанавливать собственные правила в отношении некоторых категорий граждан, обязанных платить транспортный налог.

Например, чаще всего освобождают от налогового бремени многодетные семьи. В зависимости от ситуации, для них предусматривается либо скидка, либо полное освобождение. Впрочем, в России есть регионы, где таких преимуществ не предоставляют. Чтобы точно узнать, кому в области, крае или республике положены поблажки, необходимо ознакомиться с действующим на конкретной территории законом о транспортном налоге. Например, в ЯНАО это будет «Закон о ставках транспортного налога на территории Ямало-Ненецкого автономного округа», а в Крыму — Закон Республики Крым «О транспортном налоге».

Скидки и льготы налоговая инспекция учитывает самостоятельно, в уведомлении указывается уже итоговая сумма. Впрочем, чтобы коэффициенты были применены, от гражданина требуется предоставить соответствующее заявление.

Если плательщику транспортного налога положена льгота, о которой он не знал, можно подать заявление о произведении перерасчета за три предыдущих года.

Транспортный налог на грузовые автомобили

Порядок расчета суммы по налогу за транспорт для владельцев грузовиков не отличается от аналогичной процедуры для рядовых автовладельцев. Произвести вычисления можно вручную или с помощью специальных онлайн-калькуляторов.

Существует определенная особенность, связанная с регламентом внесения средств. Тема порядка внесения средств по транспортному налогу для владельцев грузовых авто требует отдельного рассмотрения. Так, например, можно будет подробнее ознакомиться с тем, кто из собственников грузовиков не должен вносить средства по ТН.

Таблица тарифов транспортного налога по регионам на грузовые автомобили:

| Регион | Ставка руб. за 1 л.с. | 0-100 л.с. | 100-150 л.с. | 150-200 л.с. | 200-250 л.с. | 251-более л.с. |

| Республика Адыгея | 15 | 25 | 40 | 60 | 80 |

| Республика Башкортостан | 25 | 40 | 50 | 65 | 85 |

| Республика Бурятия (возраст авто): до 5 лет; от 5 до 10; от 10 лет | 16,7; 15,1; 13,7 | 33,4; 30,2; 27,5 | 38,9; 35,2; 32 | 44,4; 40,3; 36,6 | 59,5-61,2; 53,2-55,4; 48,1-50,4 |

| Республика Алтай | 15 | 20 | 25 | 30 | 40 |

| Республика Дагестан | 14 | 20 | 27 | 40 | 50 |

| Республика Ингушетия | 5 | 8 | 10 | 13 | 15 |

| Кабардино-Балкарская Республика | 7 | 15 | 20 | 25 | 35 |

| Республика Калмыкия | 20 | 27 | 38 | 60 | 71 |

| Карачаево-Черкесская Республика | 10 | 16 | 20 | 30 | 50 |

| Республика Карелия | 25 | 40 | 50 | 65 | 85 |

| Республика Коми | 20 | 30 | 50 | 65 | 85 |

| Республика Марий Эл | 25 | 40 | 50 | 65 | 85 |

| Республика Мордовия | 25 | 40 | 50 | 65 | 85 |

| Республика Саха (Якутия) | 25 | 40 | 50 | 65 | 85 |

| Республика Северная Осетия — Алания | 10 | 16 | 20 | 27 | 37 |

| Республика Татарстан (Татарстан) | 25 | 40 | 50 | 65 | 85 |

| Республика Тыва | 6 | 12 | 15 | 25 | 45 |

| Удмуртская Республика | 25 | 40 | 50 | 55 | 85 |

| Республика Хакасия | 15 | 25 | 33 | 45 | 85 |

| Чеченская Республика | 9 | 15 | 19 | 26 | 34 |

| Чувашская Республика | 25 | 40 | 50 | 65 | 85 |

| Алтайский край | 25 | 40 | 50 | 65 | 85 |

| Краснодарский край | 15 | 30 | 50 | 60 | 80 |

| Красноярский край | 15 | 26 | 33 | 58 | 85 |

| Приморский край: до 3 лет; 3 — 10 лет; > 10 лет | 25; 18; 9,6 | 40; 32,5; 13 | 50; 42; 28 | 65; 45; 30 | 75; 60; 45 |

| Ставропольский край | 10 | 20 | 25 | 30 | 50 |

| Хабаровский край | 25 | 40 | 50 | 62 | 67 |

| Амурская область | 15 | 24 | 30 | 65 | 85 |

| Архангельская область | 25 | 40 | 50 | 65 | 85 |

| Астраханская область | 14 | 32 | 40 | 52 | 68 |

| Белгородская область | 25 | 40 | 50 | 65 | 85 |

| Брянская область | 15 | 20 | 40 | 50 | 60 |

| Владимирская область | 25 | 40 | 50 | 60 | 80 |

| Волгоградская область | 16 | 32 | 50 | 63 | 75 |

| Вологодская область | 25 | 40 | 50 | 65 | 85 |

| Воронежская область | 25 | 40 | 50 | 65 | 85 |

| Ивановская область | 20 | 22 | 25 | 43 | 55 |

| Иркутская область | 15 | 25 | 35 | 50 | 85 |

| Калининградская область | 25 | 40 | 50 | 65 | 85 |

| Калужская область | 11 | 18 | 24 | 34 | 50 |

| Камчатский край | 23 | 40 | 50 | 65 | 85 |

| Кемеровская область | 25 | 40 | 50 | 65 | 85 |

| Кировская область | 25 | 40 | 50 | 65 | 85 |

| Костромская область | 25 | 40 | 50 | 65 | 81 |

| Курганская область | 25 | 40 | 50 | 65 | 85 |

| Курская область | 25 | 40 | 50 | 65 | 85 |

| Ленинградская область | 25 | 40 | 50 | 65 | <3 лет: 85; 3 — 5 лет: 65; >5 лет: 45 |

| Липецкая область | 25 | 40 | 50 | 65 | 85 |

| Магаданская область | 25 | 40 | 50 | 65 | 68 |

| Московская область | 20 | 25 | 33 | 45 | 58 |

| Мурманская область | 12 | 19 | 24 | 24 | 24 |

| Нижегородская область | 22,5 | 36 | 45 | 58,5 | 76,5 |

| Новгородская область | 25 | 40 | 50 | 65 | 85 |

| Новосибирская область: до 5 лет; от 5 до 10 лет; свыше 10 лет | 25 | 40 | 50 | 65 | 85 |

| Омская область | 20 | 30 | 40 | 50 | 60 |

| Оренбургская область | 25 | 40 | 50 | 65 | 85 |

| Орловская область | 25 | 40 | 50 | 65 | 85 |

| Пензенская область | 25 | 40 | 50 | 65 | 85 |

| Пермский край | 25 | 40 | 48 | 58 | 58 |

| Псковская область | 25 | 40 | 50 | 65 | 85 |

| Ростовская область | 15 | 25 | 30 | 35 | 55 |

| Рязанская область | 23 | 32 | 40 | 60 | 85 |

| Самарская область | 24 | 40 | 50 | 65 | 85 |

| Саратовская область | 22 | 37 | 50 | 65 | 85 |

| Сахалинская область | 25 | 40 | 50 | 65 | 85 |

| Свердловская область | 7,3 | 11,7 | 14,7 | 19,1 | 56,2 |

| Смоленская область | 20 | 31 | 39 | 47 | 52 |

| Тамбовская область | 25 | 40 | 50 | 65 | 85 |

| Тверская область | 25 | 40 | 50 | 65 | 85 |

| Томская область | 20 | 30 | 40 | 55 | 70 |

| Тульская область | 25 | 40 | 50 | 65 | 85 |

| Тюменская область | 25 | 40 | 50 | 65 | 85 |

| Ульяновская область | 25 | 40 | 45 | 65 | 85 |

| Челябинская область | 25 | 40 | 50 | 65 | 85 |

| Забайкальский край | 13 | 19 | 26 | 32 | 52 |

| Ярославская область | 25 | 38 | 46 | 60 | 73 |

| Москва | 15 | 26 | 38 | 55 | 70 |

| Санкт-Петербург | 25 | 40 | 50 | 55 | <3 лет: 45; 3 — 5 лет: 65; ≥5 лет: 85 |

| Еврейская автономная область | >0,5 тонн: 13; 0,5 — 1,5 тонн: 17,4; ≥1,5 тонн: 18 | >130 л.с.: 20; 130-150 л.с.: 40 | 50 | 65 | 85 |

| Ненецкий автономный округ | 15 | 24 | 30 | 45 | 60 |

| Ханты-Мансийский автономный округ (Югра) | 20 | 40 | 50 | 65 | 85 |

| Чукотский автономный округ | 5 | 8 | 10 | 13 | 17 |

| Ямало-Ненецкий автономный округ | 25 | 40 | 50 | 65 | 85 |

| Республика Крым | 12 | 20 | 25 | 30 | 40 |

| Севастополь | 5 | 8 | 10 | 13 | 17 |

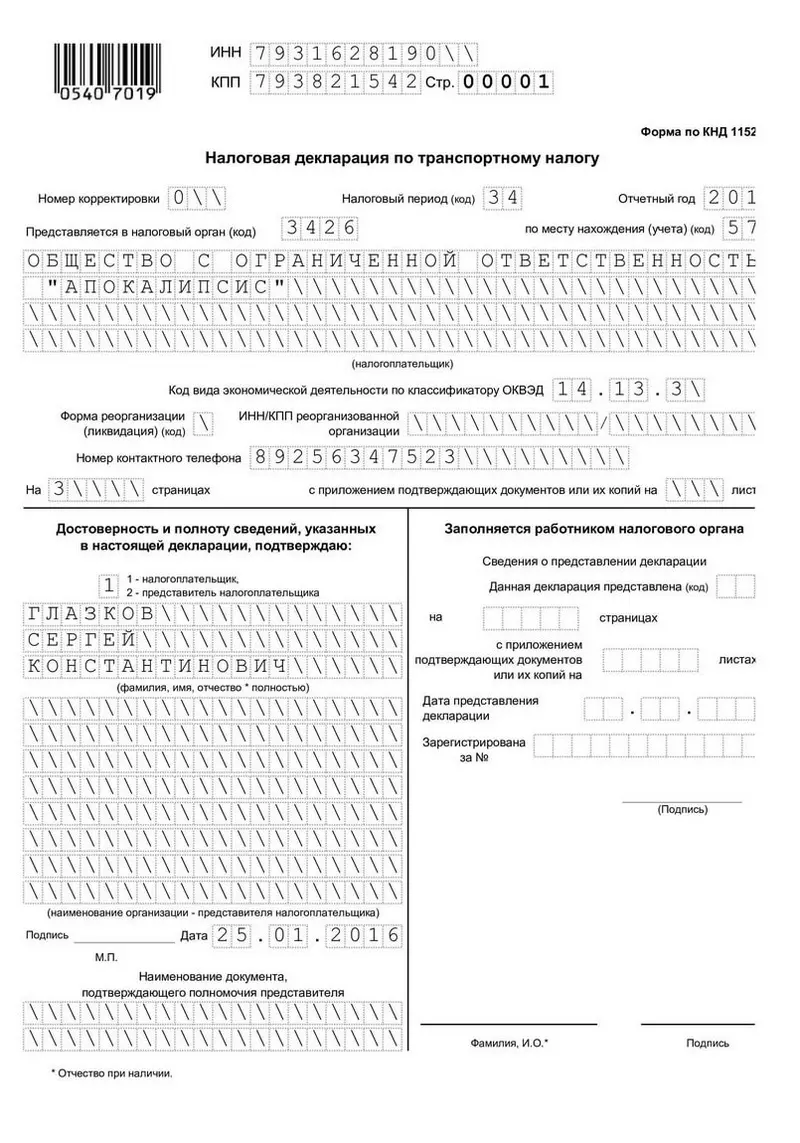

Образец заполнения налоговой декларации по транспортному налогу

Декларация по ТН состоит из 3 частей:

-

Титульный лист;

-

Раздел 1;

-

Раздел 2.

Порядок заполнения декларации указан в Приказе ФНС России от 05.12.2016 N ММВ-7-21/668@. Ссылку на него мы давали выше. Помните, что в 2021 году следует использовать формат нового образца.

Как заполнить декларацию по транспортному налогу за 2021 год на примере:

1Титульный лист.

Правилам заполнения титульного листа посвящен раздел III Приказа ФНС России от 05.12.2016 N ММВ-7-21/668@. Как его заполнить:

-

Вверху страницы укажите ИНН и КПП организации. Номера дублируются на каждом листе декларации.

-

Номер корректировки — напишите «0—«, если документ представляется первый раз. Если вы направляете его повторно с исправлениями, напишите «1—«.

-

Налоговый период — если вы отчитываетесь за год, напишите «34». Если за последний налоговый период (напр., в случае ликвидации) — «50».

-

Укажите номер налогового органа, в который направляете декларацию;

-

Код по месту нахождения (учета) — напишите «260», если декларируете ТН по месту нахождения авто;

-

Напишите полное название организации в блоке «Налогоплательщик».

-

Напишите кол-во страниц декларации и прилагаемых документов.

-

В левом нижнем блоке поставьте цифру 1, если вы являетесь руководителем компании, или 2 — если вы его представитель, и напишите свои Ф.И.О.

-

Поставьте дату и подпись.

Блок справа заполняется сотрудником налоговой. Его оставьте пустым.

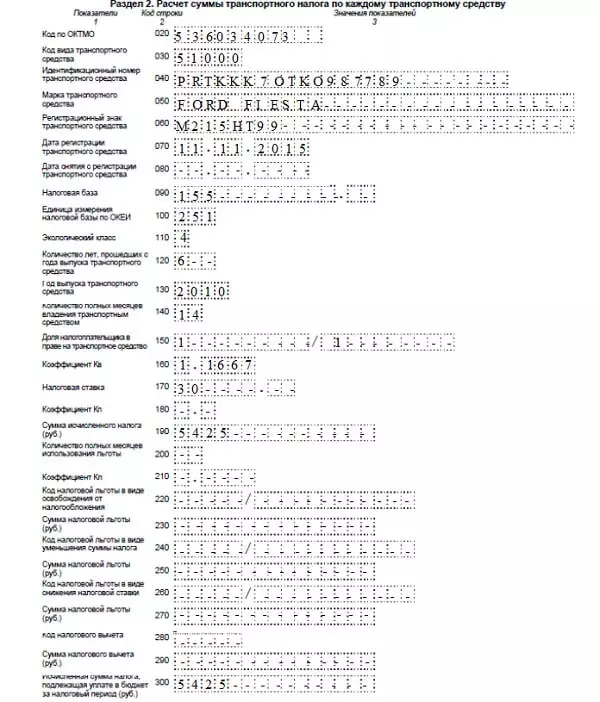

2Раздел 2

Второй раздел посвящен расчету суммы налога, поэтому заполните его следующим. Давайте разберемся, что следует писать в каждой строке раздела:

-

030 — вид ТС (смотреть в Приложении №5 Приказа);

-

040 — ВИН-код автомобиля (смотреть в СТС или ПТС);

-

050 — марка;

-

060 — гос. номер;

-

070 — дата регистрации ТС;

-

080 — дата снятия учета (только если авто было снято с регистрации в этом году);

-

090 — кол-во лошадиных сил;

-

100 — код для л.с. — «251»;

-

110 — экологический класс;

-

120 — кол-во лет с даты выпуска авто (только в случае, если этот показатель нужен для расчета налога в вашем регионе);

-

130 — год выпуска авто (смотреть в ПТС);

-

140 — кол-во полных месяцев владения ТС;

-

150 — доля владения ТС (если автомобиль принадлежит компании полностью напишите 1/1);

-

160 — разделите кол-во полных месяцев владения авто на 12 и напишите результат десятичной дробью.

-

170 — налоговая ставка в вашем регионе;

-

180 — если авто стоит более 3 млн руб., укажите коэффициент Кп.

-

190 — размер налога на автомобиль — перемножьте показатели строк 090, 150, 160, 170 и 180 и запишите результат.

-

300 — если на авто не распространяются льготы продублируйте здесь результат строки 190.

Рассчитывать налог следует по каждому ТС отдельно. Так, если на компанию зарегистрированы 3 авто, то данный раздел будет состоять из 3 страниц.

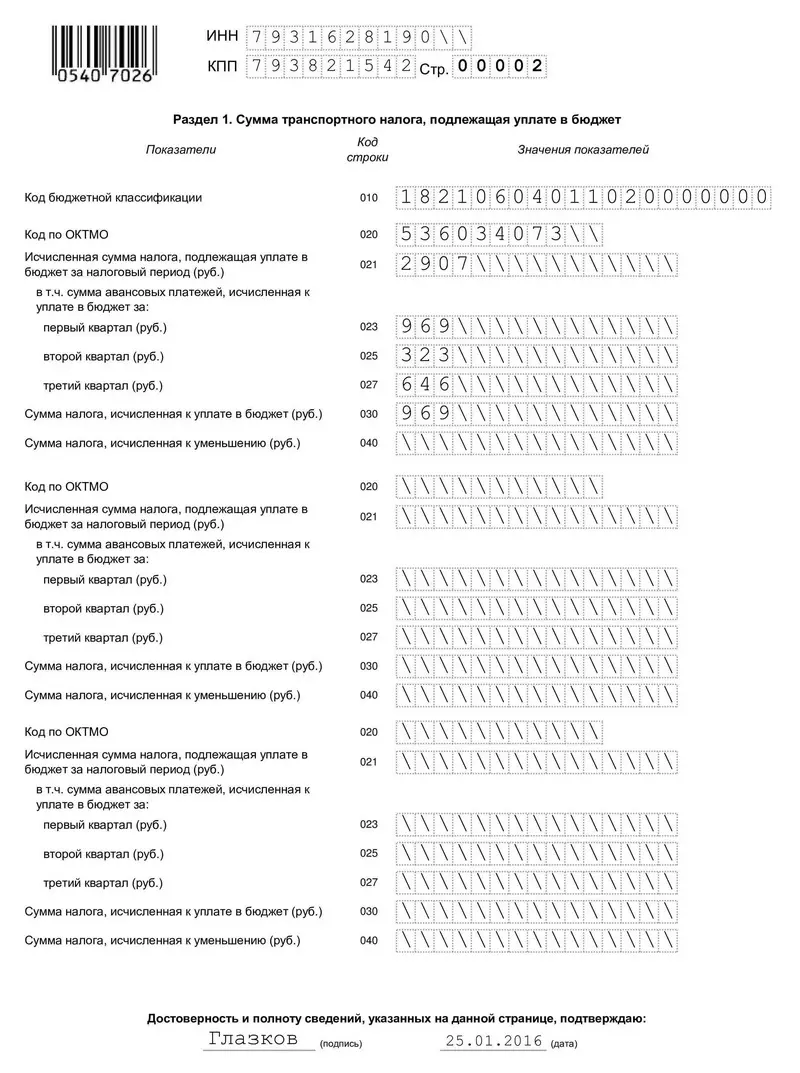

3Раздел 1

В первом разделе приводятся окончательные результаты расчетов налога на автомобиль. Пример заполнения раздела:

-

020 — напишите код ОКТМО;

-

021 — сложите значения строк «300» второго раздела всех ТС с таким же кодом ОКТМО и напишите результат.

-

023, 025, 027, — Если в вашем регионе организации обязаны выплачивать аванс укажите суммы авансов за каждый период.

-

030 — вычтите из числа в строке 021 все авансы и запишите результат.

-

Напишите свою фамилию и дату внизу документа.

Оформляя декларацию, придерживайтесь таких правил:

-

Если в строке осталось свободное место — поставьте в каждой ячейке прочерк.

-

Пишите только заглавными буквами. Придерживайтесь печатного стиля;

-

Используйте чернила темно-синего, фиолетового или черного цвета.

-

Все расчеты должны производиться в полных рублях. Суммы в 50 копеек и выше округляются до рубля.

-

Закрепляйте страницы декларации только такими способами, которые не повреждают бумагу.

Производство расчётов

Налог на ТС считается по стандартной формуле – (налоговая ставка) * (налоговая база) * (коэффициент владения ТС в году) * (повышающий коэффициент для дорогих авто). Данная калькуляция основана на 28-ом параграфе Налогового Кодекса Российской Федерации. При этом НК РФ не даёт чётких указаний по налоговой ставке. Каждый субъект РФ (регион) самостоятельно устанавливает налоговую ставку. Она зависит от времени выпуска автомобиля, от внутреннего объёма двигателя, класса по экологической безопасности и др. Поэтому перед первой уплатой налога на ТС необходимо узнавать эту информацию в своём регионе. Налоговая база – это сумма лошадиных сил, или мощность ТС.

Для физических лиц

Калькулятор расчета налога на ТС выглядит следующим образом:

Региональная налоговая ставка умножается на налоговую базу. Узнать налоговую ставку для своего места регистрации ТС можно в региональной налоговой службе или по Интернету.

Но полученная величина транспортного налога иногда требует уточнения. В формуле присутствует понятие «владение месяцев в году». На это число необходимо умножить полученную сумму, чтобы получить окончательный вариант. Также сумма транспортного налога умножается на повышающий коэффициент, если стоимость автомобиля больше 3 000 000 руб. Это т.н. «налог на роскошь». В рамках данного вопроса полезно почитать про исчисление сроков в гражданском праве.

Пример калькуляции налога на ТС:

Авто имеет мощность 200 л/с. Налоговая ставка в регионе – 75 руб. Количество месяцев владения в году – 6. Авто стоит дешевле 3 млн. руб. В итоге получаем следующую формулу:

75*200*(6/12)*1 = 7 500 рублей налога на ТС. Если во время расчета имеют место быть дробные числа, то они округляются до целых рублей.

Происходит это на основании регистрационных данных. Поэтому ваши данные могут не совпадать с теми, которые пришли вам для уплаты транспортного налога.

Возможно вам так же будет интересно узнать всё про налоговые льготы для пенсионеров по транспортному налогу.

На видео-как считается транспортный налог:

Для юридических лиц

Формула расчета транспортного налога для организаций такая же точно, как и для отдельных граждан. При этом каждый регион имеет свой расчет налоговой ставки. В одних субъектах РФ в него включают возраст ТС, вид транспорта и его экономический класс. В других к этим показателям могут добавить какие-то свои параметры. Данное явление регулируется ст.361 НК РФ.

Срок уплаты налога на ТС для юридических лиц имеет крайнюю дату 1 февраля следующего года за отчетным периодом. Как для юридических, так и для физических лиц возможна оплата авансовым платежом поквартально. Определенные категории транспорта имеют налоговые льготы, в зависимости от региона РФ.

Если физические лица получают от налоговой службы уведомление о размере уплат, то организации обязаны сами производить расчет налога на ТС.

Авансовые платежи

Авансовые платежи можно вносить не по окончанию отчётного периода, а во время него. Эта возможность есть только у юридических лиц. Граждане уплачивают налог согласно закону единовременно не позднее 1 октября следующего года.

Авансовый платеж выплачивается поквартально и равен ¼ от всей суммы транспортного налога. Не требуется предоставлять отдельную декларацию на каждый авансовый платеж. Все они будут отражены в общей сумме декларации. Оплата происходит за первый, второй, третий кварталы и в означенный период за отчетным годом.

- Первый квартал – до 30 апреля;

- Второй квартал – до 31 июля;

- Третий квартал – до 31 октября.

Некоторые регионы не признают авансовых платежей для определенных категорий организаций и транспорта. Чтобы узнать, можно ли платить транспортный налог авансом, нужно обратиться в свою региональную налоговую службу.

На мотоцикл

Физическим лицам расчет транспортного налога на мотоцикл, как и на любое другое ТС, нужен лишь в качестве рекомендации. Налоговая служба сама рассчитывает сумму на основании данных из ГИБДД. Тем не менее, всегда хочется знать, во сколько вам обойдётся содержание вашего «железного коня».

Каждый регион устанавливает свою налоговую ставку в зависимости от мощности двигателя. Приведем пример, как посчитать сумму налога на мотоцикл в Московской обл.

В Московской области действуют следующие тарифы налоговой ставки:

- Мощность меньше 20 л.с. – 7 рублей с одной лошадиной силы;

- Мощность от 20 до 35 л.с. – 15 руб./л.с.;

- Мощность 35 л.с. – 50 руб./л.с.

Таким образом, по стандартной формуле расчета налога на мотоцикл получаем:

(налоговая ставка)*(количество л.с.)*(период владения ТС) = сумма налога. Например, если есть мотоцикл с мощностью двигателя 25 л.с., которым вы владеете полгода, то получается:

15*25*0.5 = 188 рублей.

Объект и ставка по налогу

^К началу страницы

Налоговые ставки устанавливаются законами субъектов Российской Федерации соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортного средства в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну,одну еденицу валовой вместимости транспортного средства или одну единицу транспортного средства.

|

Наименование объекта налогообложения |

Налоговая ставка (в рублях) |

|

Автомобили легковые с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 100 л.с. (до 73,55 кВт) включительно |

2,5 |

|

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно |

3,5 |

|

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно |

5 |

|

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно |

7,5 |

|

свыше 250 л.с. (свыше 183,9 кВт) |

15 |

|

Мотоциклы и мотороллеры с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 20 л.с. (до 14,7 кВт) включительно |

1 |

|

свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно |

2 |

|

свыше 35 л.с. (свыше 25,74 кВт) |

5 |

|

Автобусы с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 200 л.с. (до 147,1 кВт) включительно |

5 |

|

свыше 200 л.с. (свыше 147,1 кВт) |

10 |

|

Автомобили грузовые с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 100 л.с. (до 73,55 кВт) включительно |

2,5 |

|

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно |

4 |

|

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно |

5 |

|

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно |

6,5 |

|

свыше 250 л.с. (свыше 183,9 кВт) |

8,5 |

|

Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу (с каждой лошадиной силы) |

2,5 |

|

Снегоходы, мотосани с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 50 л.с. (до 36,77 кВт) включительно |

2,5 |

|

свыше 50 л.с. (свыше 36,77 кВт) |

5 |

|

Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 100 л.с. (до 73,55 кВт) включительно |

10 |

|

свыше 100 л.с. (свыше 73,55 кВт) |

20 |

|

Яхты и другие парусно-моторные суда с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 100 л.с. (до 73,55 кВт) включительно |

20 |

|

свыше 100 л.с. (свыше 73,55 кВт) |

40 |

|

Гидроциклы с мощностью двигателя (с каждой лошадиной силы): |

|

|

до 100 л.с. (до 73,55 кВт) включительно |

25 |

|

свыше 100 л.с. (свыше 73,55 кВт) |

50 |

|

Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны или единицы валовой вместимости в случае, если валовая вместимость определена без указания размерности) |

20 |

|

Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) |

25 |

|

Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) |

20 |

|

Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) |

200 |

- Указанные налоговые ставки могут быть увеличены (уменьшены) законами субъектов Российской Федерации, но не более чем в десять раз.

При этом данное ограничение размера уменьшения налоговых ставок законами субъектов Российской Федерации не применяется в отношении автомобилей легковых с мощностью двигателя (с каждой лошадиной силы) до 150 л.с. (до 110,33 кВт) включительно.

- Допускается установление дифференцированных налоговых ставок в отношении каждой категории транспортных средств, а также с учетом количества лет, прошедших с года выпуска транспортных средств, и (или) их экологического класса.

Количество лет, прошедших с года выпуска транспортного средства, определяется по состоянию на 1 января текущего года в календарных годах с года, следующего за годом выпуска транспортного средства.

Показать подробности

Закон о транспортном налоге

Законодательно все, что касается транспортного налога регулируется налоговым кодексом РФ, а в частности главой 28, которая так и называется — «Транспортный налог». Эта глава была введена федеральным законом 110 от 24 июля 2002 года. В этой главе находятся 10 статей, которые полностью регулируют сумму транспортного налога, порядок уплаты и сроки. Теперь по порядку. Я буду указывать только выжимку из статей, кому надо тот прочитает оригинал.Статья 356. Общие положения. В статье говорится о том, что налог обязателен к уплате и что все налоговые ставки определяют органы управления в субъектах РФ, а также льготы.Статья 357. Налогоплательщики. О том, кто должен уплачивать транспортный налог. Тут все стандартно — все физические лица, на которых зарегистрирован автомобиль, кстати сказать если авто принадлежит Вам по доверенности, то именно вы должны уплачивать транспортный налог, а не фактический собственник авто, причем вы должны сами уведомить об этом налоговые органы.Статья 358. Объект налогообложения. Обкладываются налогом практически все транспортные средства. К ним относятся :

- Автомобили

- Мотоциклы

- Мотороллеры

- Автобусы

- Самоходные машины

- Механизмы на пневматическом ходу и гусеничной основе

- Самолеты

- Вертолеты

- Теплоходы

- Яхты

- Парусные суда

- Катера

- Снегоходы

- Мотосани

- Моторные лодки

- Гидроциклы

Не облагаются налогом

- Лодки на веслах и с двигателем меньше 5 лошадиных сил

- Легковые автомобили для инвалидов, а также автомобили с мощностью до 100л.с., полученные через органы соц.защиты

- Промысловые суда

- Водные и воздушные суда, принадлежащие ИП, основным видом деятельности которых являются пассажирские перевозки

- Техника сельхоз товаропроизводителей.

- Техника принадлежащая исполнительным органам или военным.

- Техника , находящаяся в розыске

- Техника санитарной авиации и медицинских служб

- Суда из Российского международного реестра судов

- Плавучие платформы

Статья 359. Налоговая база. Налоговая база напрямую влияет на сумму налога. Для автомобилей с двигателем — это количество лошадиных сил. Для самолетов и т.п. — это тяга реактивного двигателя в килограммах силы. Для буксируемых водных транспортных средств — вместимость в регистровых тоннах. В отношении остальных машин налоговая база определяется отдельно.Статья 360.Налоговый период. Налоговый период -это периодичность уплаты налога налогоплательщиком. Сейчас она составляет календарный год. Для организаций — 1,2 и 3 кварталы.Статья 361.Налоговые ставки. О них уже неоднократно упоминал выше. Ставки в соответствии с законом определяются субъектами РФ. Калькулятор сам учитывает их при расчете.Примером ставки ставок по транспортному налогу могут служить данные из таблицы ниже.

Подчеркиваю, что это только пример, в реальности ставки могут быть как увеличены, так и уменьшены в любом из субъектов РФ.Статья 361.1.Льготы. Налогом не облагаются транспортные средства, которые оплачивают налог за использование дорог(для автомобилей с грузоподъемностью свыше 12 тонн), а также физические лица, которые имеют право на льготу.Такие как ветераны ВОВ, инвалиды и т.п.Статья 362.Порядок исчисления налога. Для начала организации рассчитывают сумму налога самостоятельно, после чего уплачивают его в налоговую. Физическим же лицам сумму налога рассчитывает налоговая. Сумма налога по окончанию налогового периода определяется, как произведение налоговой базы на налоговую ставку. По окончании налогового периода все организации выплачивают государству сумму налога за вычетом авансовых платежей.Налог на роскошь Налог на роскошь применяется в виде повышающего коэффициента на сумму транспортного налога.Ниже преставлены повышающие коэффициенты и условия их применнения. 1.1 — для авто стоимостью от 3 до 5 млн. рублей и возрастом от 2 до 3 лет 1.3 — для авто от 3 до 5 млн. рублей и возрастом от 1 до 2 лет 1.5 — для авто от 3 до 5 млн. рублей и возрастом менее 1 года. 2 — для авто стоимостью от 5 до 10 млн. рублей и возрастом до 5 лет. 3 — для машин стоимостью от 10 до 15 млн. рублей и моложе 10 лет 3 — для авто стоимостью выше 15 млн. рублей и возрастом до 20 лет.

Тут встает вопрос о том, как определить, что средняя стоимость авто превышает 3 млн. рублей. Для этих целей ежегодно правительством выпускается список автомобилей средняя стоимость которых превышает 3 млн. Так что если Ваше авто есть в этом списке, то вы платите повышенный налог на роскошь. Также регулируются моменты, когда вы поставили и сняли автомобиль с учета в течение одного налогового периода, введением дополнительного коэффициента, который определяется как отношение числамесяцев владения автомобилем к 12, то есть к полному числу месяцев в налоговом периоде.

Полный текст 28 главы Налогового кодекса

Заключение

Перед расчётом налоговой ставки на транспорт важно учесть имеющиеся льготы. Если они доступны, нужно подать заявление в налоговый орган

Далее налог рассчитывается с помощью специального калькулятора. Если полученная сумма не совпадает с указанной в налоговом оповещении, можно обратиться в налоговую инспекцию посредством специального сервиса. Исходя из обращения, сумму могут пересчитать.

Автовладельцы должны постоянно проверять поступающие уведомления о внесении налоговых взносов, чтобы успеть их погасить в срок. Если уведомления нет, его можно получить в налоговом органе. Если не заплатить задолженность вовремя и игнорировать оповещения налоговой инспекции, ФНС подаст на налогоплательщика в суд.