Какие документы нужны для вычета на иис

Содержание:

- Стоимость обслуживания брокерского счета

- Как задействовать налоговый вычет типа «Б»

- Что такое индивидуальный инвестиционный счет (ИИС)?

- Декларация 3-НДФЛ

- Как получить налоговый вычет

- Что такое инвестиционный налоговый вычет

- Варианты предоставления и примеры

- Инвестиционный вычет в сумме денежных средств, внесенных на индивидуальный инвестиционный счет

- Особенности использования ИИС для оформления льготы

- Когда выбирается тип ИИС

Стоимость обслуживания брокерского счета

Тариф «Мой Онлайн» предусматривает полностью бесплатное обслуживание счета. На остальных тарифных планах плату за обслуживание не списывают при отсутствии сделок в течение месяца, а если была хотя бы 1 сделка она составит 150 р. Отдельно платить за депозитарное обслуживание не надо.

Для акционеров ВТБ цена обслуживания брокерского счета меньше и зависит от количества акций ВТБ на счету:

- при наличии до 1.5 млн акций ежемесячная плата составит 105 р.’

- если имеется от 1.5 до 45 млн акций за обслуживание ежемесячно надо платить по 60 р.;

- если на счете больше 45 млн акций, то комиссия составит 30 р. в месяц.

Минимальная сумма для вложения

Возможность начать делать инвестиции ВТБ для физических лиц предлагает без каких-либо условий по минимальной сумме. Некоторые инвесторы начинают буквально с 1000 р. При операциях с валютой минимальная сумма сделки – 1 доллар или евро.

Единственное ограничение, которое надо учитывать — размер 1 лота. Он не зависит от ВТБ и устанавливается биржей. Не все ценные бумаги можно покупать по 1 шт.

Пополнение и вывод денежных средств

Пополнить счет бесплатно можно банковским переводом в системе ВТБ-Онлайн или из другого банка. Комиссии не будет также при пополнении с карты ВТБ через приложение. При зачислении средств через инвестиционное приложение ВТБ комиссия составит 0.4-0.5% от суммы (мин. 10 р.).

Вывод средств осуществляется бесплатно. Исключение – вывод средств, полученных по операциям с валютами в сумме от 300 тыс. р. за месяц. Комиссия по таким операциям 0.2% от положительной разницы, полученной при операциях.

Маржинальная торговля

Маржинальная торговля широко применяется при использовании спекулятивной модели заработка на бирже и внебиржевых инструментах. Фактически этот инструмент позволяет брать в кредит различные активы и совершать с ними сделки. При этом на счете инвестора не требуется наличие всей суммы для проведения сделок.

Условия инвестиций через ВТБ предусматривают кредитование в течение торгового дня бесплатно. При переносе маржинальной позиции на следующий день взимается вознаграждение в размере до 16.8% годовых.

Индивидуальный инвестиционный счет (ИИС)

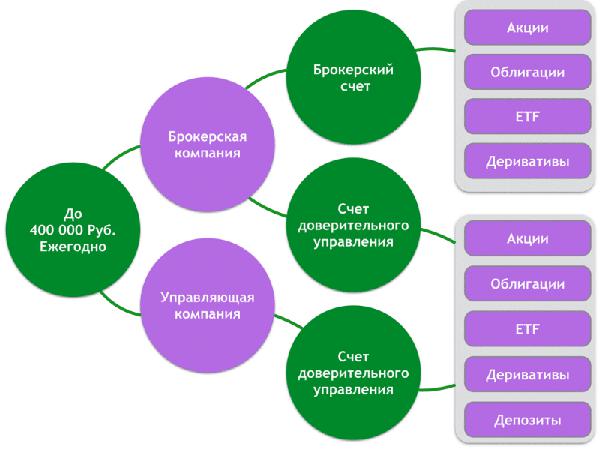

В приложение ВТБ Инвестиции для частных лиц – налоговых резидентов РФ доступен специальный вид брокерского счета – индивидуальный инвестиционный счет (ИИС). Он был создан по инициативе государства для привлечения интереса населения к вложению средств в ценные бумаги. Фактически ИИС – обычный брокерский счет с преференциями по налогам в виде возможности получить вычет.

На выбор по ИИС доступны 2 варианта вычета. Первый предусматривает освобождение от НДФЛ всего дохода, полученного по ИИС. А второй вариант предусматривает ежегодный вычет на сумму взноса. Вычет с внесенных средств предусматривает ограничение по сумме в 400 тыс. р. в год, т. е. по нему нельзя вернуть больше 52 тыс. р. за год.

Особенности ИИС, о которых должен знать инвестор:

- Данный тип счетов недоступен тем, кто не является налоговым резидентом РФ.

- Если вывести средства с ИИС раньше, чем через 3 года, то право на вычет будет утеряно, а средства, уже перечисленные из бюджета, придется вернуть.

- Нельзя иметь больше 1 ИИС одновременно.

- Максимальная сумма взноса на ИИС за год (при любом типе вычетов) – 1 млн р.

ИИС можно использовать совместно с ОФЗ-н для одновременного получения дохода с минимальными рисками и налоговых преференций. Особенно этот вариант интересен инвесторам, которые имеют доход, облагаемый НДФЛ по ставке 13%, например, людям, получающим «белую» зарплату.

Как задействовать налоговый вычет типа «Б»

Оформлять вычет нужно после того, как вашему счету исполнится три года.

Чтобы сделать вычет через брокера:

- Возьмите в налоговой справку о том, что вы не получали деньги по вычету типа «А». Сделать это можно в инспекции по месту регистрации. Справку пришлют в течение месяца.

- Напишите заявление на закрытие счета у брокера и приложите полученную справку. Укажите, что вы хотите применить вычет типа «Б». Обычно это делают в офисе брокера или, если такая возможность предоставляется, через личный кабинет на сайте.

- После брокер закроет счет и перечислит деньги на ваш банковский счет без удержания налога за совершенные прибыльные сделки.

Еще можно оформить вычет через налоговую инспекцию. В таком случае при закрытии счета с вас удержат НДФЛ, а после вы сможете его вернуть через налоговую.

Алгоритм возврата практически такой же, как и с вычетом типа «А»:

- Собираете документы: договор на обслуживание счета, справку о зачислении средств, справку о доходах.

- Заполняете декларацию 3-НДФЛ и заявление о возврате налога.

- Ждете, пока пройдут три месяца камеральной проверки документов и после — один месяц на зачисление денег.

Кратко о том, как получить инвестиционный налоговый вычет

- Если вы откроете ИИС, то сможете воспользоваться правом на налоговый вычет. Он бывает двух типов.

- Тип «А». Возвращаете уплаченные за вас НДФЛ — три года подряд максимум по 52 000 руб. Чтобы получить максимальную сумму, нужно в год пополнять счет на 400 000 руб. и столько же зарабатывать, чтобы было с чего платить вычет. Такой вычет можно сделать уже на следующий год после пополнения счета.

- Если закрыть счет раньше, чем через 3 года после открытия, право на вычет исчезает. Если за это время вы уже получили обратно НДФЛ, придется вернуть его в бюджет.

- Еще есть тип «Б». Можно не платить налог на доходы с перепродажи акций. Запросить такой вычет можно через три года после открытия счета.

- Выбирать нужно только один тип вычета.

- Деньги с ИИС без его закрытия снять нельзя.

- Чтобы получить вычет типа «А», нужно заполнить декларацию 3-НДФЛ.

- Чтобы получить вычет типа «Б», нужно или обратиться в налоговую, или попросить брокера не удерживать НДФЛ при закрытии счета.

Что такое индивидуальный инвестиционный счет (ИИС)?

Для начала – немного фактов об инвестиционных счетах, которые могут быть использованы для получения рассматриваемых вычетов.

Жители РФ с 2015 года имеют возможность размещать собственные капиталы на индивидуальных инвестиционных счетах – особых финансовых аккаунтах, позволяющих при содействии брокеров и других компетентных специалистов вкладывать данные капиталы в различные прибыльные активы. Например – акции компаний.

Сколько инвестиционных счетов можно открыть?

Физлицо имеет право заключать с брокером только один договор на ведение ИИС. Если человек заключит хотя бы еще один подобный договор, то предыдущий должен быть аннулирован в течение месяца. При этом, брокер при заключении договора на ведение ИИС должен запросить у физлица письменное заявление, подтверждающее отсутствие иных действующих договоров на ведение ИИС или отражающее обязательство физлица закрыть предыдущие договоры в течение месяца.

Сколько денег можно положить на ИИС?

Максимальный объем капитала, который можно разместить на ИИС по закону — 1 000 000 рублей в течение 1 года. Денежные средства с индивидуального инвестиционного счета могут быть в любой момент сняты физлицом (при этом, договор с брокером аннулируется).

Что будет, если разместить на ИИС больше 1 000 000 рублей?

Брокер будет вынужден — в целях исполнения норм закона, разместить излишек на каком–либо из других финансовых аккаунтов, не являющихся индивидуальными инвестиционными счетами. То, каким образом соответствующие денежные средства будут расходоваться в дальнейшем, может быть закреплено в отдельном договоре между физлицом и брокером.

Принципиальное отличие индивидуальных инвестиционных счетов от иных брокерских аккаунтов — в возможности оформить на основании результатов финансовых операций на данных счетах приличный налоговый вычет.

Собственно, экономический смысл введения ИИС на уровне законодательства, как считают многие эксперты, заключается как раз таки в предоставлении гражданам возможности дополнительно зарабатывать за счет рассматриваемых вычетов.

Декларация 3-НДФЛ

Когда все документы на руках можно приступать к заполнению. Когда вы уже вошли в личный кабинет nalog.ru нужно отыскать вкладку жизненные ситуации, где потребуется выбрать кнопку «Подать 3-НДФЛ». Затем есть два варианта:

- заполнение онлайн в кабинете;

- воспользоваться программой «Декларация».

Первый вариант более простой, программа усложненная. Кроме этого личный кабинет совершенствуют, поэтому может быть не состыковка с опциями.

Далее по шагам приступаете к заполнению документа.

Данные: вписывается личная информация. Указывается год предоставления декларации. Нужно ответить на два вопроса.

Вносится информация о доходах. Здесь два варианта, если работодатель загрузил информацию, тогда нужно нажать на «галочку» и отметить работодателя и кликнуть на «Заполнить из справки», информация подтянется автоматически. Если отчетность не сдана, нужно самостоятельно заполнить данные брать из справки 2-НДФЛ.

Выбор вычета здесь нужно поставить возле «ИИС», также можно выставить другие галочки, сочетая типы вычета.

Вычеты

Здесь вносится информация по сумме инвестиционного вычета и важно не допустить ошибку. Это не сумма, которую вы планируете вернуть, это сумма внесенная на ИИС

Она не может быть выше 400 тыс. рублей. В теории можно положить 1 миллион, но вычет будет рассчитываться с 400 тыс. рублей или из меньшей суммы. Здесь же нужно загрузить подтверждающие документы − справка 2-НДФЛ, договор об открытии ИИС, подтверждающие платежные документы.

Как получить налоговый вычет

Получать вычеты типа А и Б придётся по-разному. Если не хочется заниматься оформлением бумаг, можно заполнить заявку на сайте компании-партнёра ВТБ «Налогия» — её специалисты помогут разобраться с непростыми бюрократическими процессами.

Те, кто хочет получить вычет через налоговую, могут подать документы:

Как получить вычет типа А

Получить вычет типа А можно после окончания календарного года в течение трёх лет со дня уплаты налога. Подавать документы удобнее всего онлайн — через Личный кабинет налогоплательщика. Зайдите в раздел «Мои налоги» и заполните форму заявления о возврате суммы излишне уплаченного налога.

Образец заявления о возврате суммы излишне уплаченного налога

Кроме заявления, для получения вычета понадобятся следующие документы — загрузите их в Личном кабинете налогоплательщика:

-

налоговая декларация по форме 3-НДФЛ — заполнить её нужно по форме;

-

справка о доходах по форме 2-НДФЛ — её даёт работодатель;

-

копия брокерского соглашения клиента с банком — этот и три следующих документа можно получить онлайн, например в личном кабинете на сайте ВТБ;

-

извещение об открытии счёта;

-

брокерский отчёт за календарный год;

-

документ, подтверждающий зачисление денег на ИИС.

После проверки — обычно она занимает 3 месяца — вы увидите сумму о переплате по налогам. Это та сумма налогового вычета, которая поступит на ваш банковский счёт. Нажмите «Распорядиться» → укажите реквизиты вашего счёта для зачисления денег → «Подтвердить» → «Отправить заявление».

Еще через месяц налоговая рассмотрит ваше заявление и вернёт деньги из уплаченных налогов.

Как получить вычет типа Б

Получить вычет типа Б можно только при закрытии ИИС — минимум через три года после открытия счёта. Это можно сделать:

У брокера. Это быстрее, да и документ понадобится всего один. Перед тем как обратиться к брокеру, надо взять в налоговой по месту прописки справку о том, что по этому ИИС вычет типа А не получали. Лучше сделать это заранее — готовить справку могут в течение 30 календарных дней.

В ФНС. При закрытии счёта нужно уплатить НДФЛ — позднее его можно будет вернуть через налоговую. Документы, которые нужны:

-

отчёт брокера об операциях на ИИС;

-

налоговая декларация по форме 3-НДФЛ;

-

заявление на возврат НДФЛ.

Налоговая перечислит деньги в течение 4 месяцев после подачи документов.

Что такое инвестиционный налоговый вычет

Инвестиционные налоговые вычеты — это установленные законодательством нашей страны привилегии, заключающаяся в следующем:

- получение 13% от средств, вносимых для инвестирования;

- получение 13% от выгоды, приобретенной в результате инвестирования после истечения трехлетнего периода;

- возможность не оплачивать 13% от дохода, вырученного в результате инвестирования.

Два первых способа предполагают обязательное наличие данного вклада. Разберем, как получить налоговый вычет с ИИС: для этого гражданину необходимо открыть данный депозит на свое имя. ИИС используется для процессов инвестирования и расходов, с этим связанных. Для этого выбирается подходящая брокерская контора, с которой заключается договор. Минимальный возраст для клиента — 18 лет.

Принципы открытия данного депозита:

- У одного лица не может быть больше 1 ИИС.

- Операция по открытию вклада производится только лицензированной брокерской компанией.

- Льготирование распространяется только на те суммы, размер которых прописан законодательно.

- Депозит является бессрочным по времени.

- Владелец инвестиций вправе время от времени добавлять средства.

Механизм получения льготы подразумевает проведение следующих действий:

- открытие ИИС и внесение средств на него;

- брокерская деятельность, проводимая с данными финансами не менее 3 лет;

- предоставление необходимых документов в Налоговую инспекцию;

- получение заявленных средств.

Предоставление льгот носит заявительный характер. Фискальные органы сами не предлагают воспользоваться таким правом. Кроме этого, владелец счета должен являться налоговым резидентом на момент внесения средств и на момент расторжения договора. Льгота предоставляется после того как налоговые специалисты проверят достоверность информации в приложенных документах.

Право на получение налогового вычета возникает при предъявлении нижеуказанной документации:

- заполненное заявление;

- декларация 3-НДФЛ;

- договор о создании депозита;

- документы о покупке ценных бумаг;

- справка от брокера, что у данного клиента открыт только 1 вклад;

- справка от налоговой, что гражданин не пользовался другим видом инвестиционного вычета;

- копия паспорта;

- документы, выданные брокером и содержащие сведения о внесении финансов на депозит;

- номер вклада, на который поступят возвращенные деньги;

- справка по форме 2-НДФЛ, выданная работодателем.

Вычет по ИИС как возврат части инвестиционного взноса

Вышеназванный налоговый вычет по ИИС применяется чаще всего. При этом необходимо открыть депозит, внести туда сумму, ограниченную 400 тысячами рублей, и предоставить в налоговую все вышеуказанные документы. Средства возвращаются на указанные реквизиты. Эта величина рассчитывается как 13% от внесенных на счет средств в периоде, предшествующем году подачи заявления.

Один важный момент: расторгать соглашение с брокерской конторой не следует до окончания его срока действия, иначе все полученные бюджетные средства предстоит вернуть обратно. Кроме этого, у гражданина должен быть за рассматриваемый год уплачен налог с дохода в сумме, превышающей размер вычета. Получить налоговый вычет по ИИС можно в сумме, ограниченной 52 тысячами.

Вычет по ИИС как неуплата НДФЛ с дохода

Второй вариант предполагает право неуплаты начисленного налога на доходы с денег, полученных от инвестиционных операций. Порядок получения вычета следующий:

- Оформление договора с внесением средств на депозит.

- Запрос справки от налогового органа о том, что вычет ранее не предоставлялся.

- В течение 3 лет совершение инвестиционных действий со своими средствами, не уплачивая при этом налог с получаемого дохода.

Здесь также не рекомендуется раньше времени прекращать договорные отношения, так как в этом случае брокер будет обязан внести в бюджет налог на доходы с полученной гражданином прибыли. Если владелец средств ранее воспользовался первым вариантом возврата финансов, то на второй вариант у него уже нет права. Документы для налогового вычета по ИИС предоставляются такие же, что и в первом случае.

Варианты предоставления и примеры

Право на налоговые вычеты граждане получают в случае наличия у них прибыли от инвестиционной деятельности. Причем использовать эту льготу можно в разных форматах. Больше всего вариантов у лиц, имеющих работу. Тогда вычеты они могут получать не только исходя из прибыли, но и из собственной заработной платы.

Вычет со взносов

Налоговый вычет представляет собой сумму средств, с которой можно вернуть 13%. Чаще всего граждане предпочитают оформлять вычеты с сделанных ими взносов на собственный ИИС. Причем действовать тут можно двумя способами:

- получать вычет каждый год;

- оформить вычет сразу за 3 года.

Применение такого метода предполагает необходимость выполнения инвестором ряда требований:

при исчислении льготы берутся во внимание взносы, сделанные на ИИС за календарный год, в год можно получить вычет на сумму до 400 000 руб., не больше (экономия 52 000 руб. в год);

фактически получение вычета возможно только по истечению 3 лет (на деле получать вычеты можно сразу за каждый год, но если счет вдруг будет закрыт раньше, то все полученные средства по преференции придется вернуть в бюджет);

владелец ИИС не должен иметь никаких других договоров (исключением являются те, по которым активы были переведены на этот ИИС).. Сумма вычета не меняется, если инвестор получает его ежегодно или по истечению 3 лет

Второй вариант подойдет тем, кто не хочет обращаться за вычетом каждый год

Сумма вычета не меняется, если инвестор получает его ежегодно или по истечению 3 лет. Второй вариант подойдет тем, кто не хочет обращаться за вычетом каждый год.

При получении такого вычета нужно помнить, что право на него имеют только официально работающие граждане. То есть, размер преференции может оказаться ниже, если человек получает маленькую зарплату. В этом случае такой формат вычета почти всегда не выгоден.

Вычет с прибыли

Для россиян предусмотрен и другой способ исчисления суммы вычета – исходя из суммы полученной прибыли. Этот формат доступен не только официально работающим гражданам, но и лицам, не имеющим дохода (то есть, не уплачивающим НДФЛ с зарплаты). Получить его можно лишь по истечению 3 лет действия ИИС, раньше – нельзя. Это одна из причин, почему этот способ не так популярен среди работающих граждан. Еще один фактор – незнание размера будущей прибыли. Ведь инвестиционная деятельность и вовсе может оказаться убыточной.

Суть такого действия заключается в том, что налоговый вычет составляет 13% от дохода. Обычно получают его следующим способом:

- гражданин открывает счет;

- по прошествии 3 лет он получает определенную сумму прибыли;

- инвестор предоставляет брокеру справку о том, что вычет он не получал, после чего вся прибыль выплачивается ему в полном размере без удержания 13%.

Как выбрать, какой формат выгоднее?

Начинающим инвесторам довольно сложно сориентироваться, какой формат инвестиционного вычета для них будет более выгодным. Сложность заключается в том, что оценить хотя бы примерный размер вычета заранее невозможно. Поэтому рекомендуется отложить его получение на 3 года – когда можно будет оформить и тот, и другой вычет. Выбрать, имея на руках все бумаги, будет намного проще – достаточно произвести расчеты.

- (300 000 + 400 000*2)*13% = 143 000 руб.

- 560 000*13% = 72 800 руб.

В этом случае получение вычета по взносам очевидно будет более выгодным (почти вдвое). Однако оформить его Мальцев может лишь при условии наличия у него официального места работы.

Если же инвестор закроет свой счет раньше 3 лет, то получить вычет он не сможет. Если он уже успел оформить его по взносам, то уплаченные деньги придется вернуть.

Эти два варианта имеют различия и по бумагам предоставления. Получая вычет по взносам, справка о доходах с места работы становится обязательной. Если же преференция исчисляется из размера прибыли, то она не нужна. Сам процесс оформления во втором случае является более простым, так как по истечению 3 лет инвестору достаточно получить в ФНС справку о том, что он не воспользовался вычетом, и предоставить ее брокеру. В противном случае за получением вычета придется обращаться в налоговую и подтверждать все финансовые операции, связанные с инвестированием, документально.

Инвестиционный вычет в сумме денежных средств, внесенных на индивидуальный инвестиционный счет

^

Общая информация

- налоговый вычет предоставляется в сумме денежных средств, внесенных в налоговом периоде на индивидуальный инвестиционный счет, но не более 400 000 рублей в целом за год;

- налоговый вычет предоставляется налогоплательщику при условии, что в течение срока действия договора на ведение индивидуального инвестиционного счета налогоплательщик не имел других договоров на ведение индивидуального инвестиционного счета (за исключением случаев прекращения договора с переводом всех активов, учитываемых на индивидуальном инвестиционном счете, на другой индивидуальный инвестиционный счет, открытый тому же физическому лицу);

- в случае прекращения договора на ведение индивидуального инвестиционного счета до истечения 3-х лет с момента открытия, сумма налога, не уплаченная налогоплательщиком в бюджет в связи с получением налогового вычета, подлежит восстановлению и уплате в бюджет с взысканием с налогоплательщика сумм пеней;

- налоговым вычетом можно воспользоваться при представлении налоговой декларации за 2015 и более поздние налоговые периоды.

Порядок получения вычета по налоговой декларации (по форме 3-НДФЛ)

Налоговый вычет может быть получен налогоплательщиком при представлении налоговой декларации по итогам налогового периода.

1

Заполнить налоговую декларацию (по форме 3-НДФЛ).

2

Получить справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ.

3

Подготовить копии документов, подтверждающих наличие права на налоговый вычет.

Такими документами могут быть:

- договор на ведение индивидуального инвестиционного счета или;

- договор о брокерском обслуживании / договор доверительного управления в форме единого документа, подписанного сторонами, или

- заявление (уведомление, извещение) о присоединении к регламенту (договору) брокерского обслуживания или доверительного управления*

4

Подготовить копии документов, подтверждающий факт зачисления денежных средств на индивидуальный инвестиционный счет.

Такими документами могут быть:

- платежное поручение, если денежные средства зачислялись с банковского счета, или;

- приходно-кассовый ордер, если денежные средства вносились наличными, или;

- поручение на зачисление денежных средств вместе с отчетом брокера (управляющего) о проведении операции, если денежные средства переводились с другого счета, открытого у брокера(управляющего).

Перечни документов являются открытыми и могут быть изменены в зависимости от конкретных условий или обстоятельств.

Предоставить в налоговый орган по месту жительства заполненную налоговую декларацию с копиями документов, подтверждающих право на получение налогового вычета.

В случае если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета, вместе с налоговой декларацией следует подать в налоговый орган заявление на возврат НДФЛ.

Получение вычета в упрощенном порядке

Инвестиционный налоговый вычет в сумме денежных средств, внесенных налогоплательщиком в налоговом периоде на индивидуальный инвестиционный счет, можно получить по окончании года в упрощенном порядке без представления налоговой декларации (по форме 3-НДФЛ) и документов, подтверждающих право на вычет.

Источником данных, подтверждающих право на вычет, будет информация, имеющаяся в распоряжении налоговых органов, в том числе, полученная налоговыми органами в рамках информационного обмена с внешними источниками – банками, органами исполнительной власти.

При наличии у налогоплательщика права на получение инвестиционных налоговых вычетов за соответствующий налоговый период, заявителю будет направлено в личный кабинет налогоплательщика предзаполненное заявление на получение налогового вычета в упрощенном порядке, для его дальнейшего акцептования.

Особенности использования ИИС для оформления льготы

Тезисно рассмотрим несколько нюансов, связанных с использованием ИИС и получением налогового вычета:

- Ранее открытый брокерский счет нельзя перевести в ИИС. Однако параллельно с инвестиционным можно иметь любое количество брокерских.

- Выводить деньги с индивидуального ИС нельзя, даже частично. При переводе счет сразу закрывается и если с даты открытия не прошло 3 лет, право на льготу утрачивается безвозвратно.

- Оформление налогового вычета по типу «А» не отменяет обязательство выплатить налог с прибыли по ИИС. Считается она на момент закрытия. То есть все три года пользователь не платит налог, а может использовать эти деньги в инвестиционных целях.

- Срок в три года – минимальный период использования счета. По истечении этого времени его не обязательно закрывать и забирать деньги.

- Допустимо закрыть один ИИС, а затем открыть другой и получить вычет по нему. Законодательно ограничений здесь нет. Однако срок, в течение которого следует расторгнуть договор на первый, не может превышать один календарный месяц.

- Для получения НДФЛ нет ограничений на количество или сумму сделок. Счетом можно пользоваться регулярно или один раз за все три года.

- Когда дивиденды и процентный доход зачисляется на счет ИИС брокером, это не считается пополнением, когда с банковского счета инвестором – является. С этих денег физлицо имеет право также получить вычет.

При соблюдении всех условий, проблем с возвратом денежных средств не возникает. Выбор типа счета рекомендуется сделать не сразу, а ближе к закрытию.

Это позволит произвести расчеты и понять, какой из двух вариантов выгоднее.

Когда выбирается тип ИИС

После того, как вы разобрались, какой ИИС выгоднее именно вам, можно выбрать соответствующий тип вычета. Причем вы не обязаны делать это сразу – решение можно принять практически в любой момент. Однако рекомендую окончательно определиться максимум через 2-2,5 года после открытия депозита.

Дело в том, что когда вы подадите заявление на вычет в налоговую, в расчет возьмут последние 3 календарных года. И если, к примеру, вы открыли депозит 5 лет назад, подали заявление в самом конце этого срока, то за первые 2 года вычета не будет. Оптимальный вариант такой: открываете депозит, привыкаете, обучаетесь, торгуете. А уже через 1-2 года вы сами сможете разобраться и выбрать самые выгодные условия по ИИС.