Доверительное управление ценными бумагами. заключение договоров и их особенности

Содержание:

- Стандартная инвестиционная стратегия «Оптимальная»

- Особенности доверительного инвестирования

- Как осуществляется доверительное управление активами — 7 главных этапов

- Сколько инвестировать, и есть ли гарантии?

- Наши публикации по теме:

- Плюсы и минусы доверительного управления имуществом

- Где найти и как оценить управляющего

- Как инвестировать в доверительное управление деньгами — пошаговая инструкция для новичков

- Кто предлагает выгодные условия сотрудничества — обзор ТОП-5 компаний по предоставлению услуг

- Доверительное управление ценными бумагами

- «Уралсиб»

- Процедура передачи средств в доверительное управление

- Примеры инвестиционных стратегий

- Стандартная инвестиционная стратегия «Накопительная Plus 2.0»

- Стандартная инвестиционная стратегия «Энергия»

- Понятие доверительного управления

Стандартная инвестиционная стратегия «Оптимальная»

Описание

Стратегия нацелена на обеспечение сохранения капитала, переданного в доверительное управление, на установленном уровне максимальных потерь на периоде инвестиционного горизонта, и получение дополнительного дохода за счет операций с фьючерсными контрактами. В рамках управления портфелем могут открываться как длинные, так и короткие позиции в используемых фьючерсных контрактах. Активы стратегии не могут быть инвестированы в опционы.

|

КРАТКОЕ ОПИСАНИЕ |

|

|

Средняя ожидаемая доходность |

40% |

|

Допустимый риск портфеля |

20% |

|

Инвестиционный горизонт |

1 год |

|

Инвестиционный профиль стратегии |

Умеренно-агрессивный |

|

СРЕДНЕМЕСЯЧНЫЙ ПРИРОСТ ПО СТРАТЕГИИ |

|

|

Показатель |

Значение |

|

Количество месяцев с даты основания стратегии |

3 |

|

Среднемесячный прирост, % годовых |

-38,1917 |

|

Среднемесячный прирост, % |

-3,2088 |

| ЕЖЕМЕСЯЧНЫЙ ПРИРОСТ ПО СТРАТЕГИИ, % АБСОЛЮТНЫЕ | |

|

ПЕРИОД |

ПРИРОСТ %, абс, руб. |

|

Март 2021 |

-3,91% |

|

Апрель 2021 |

-3,40% |

|

Май 2021 |

-2,30% |

Особенности доверительного инвестирования

К сожалению, российские реалии таковы, что, как правило, первый опыт доверительного управления вложениями на фондовом рынке практически у всех неопытных инвесторов является негативным. Довольно часто это происходит из-за неправильной расстановки приоритетов. Как правило, частным инвесторам хочется получить все и сразу: и высокий доход, причем регулярный, и 100% гарантию вложений, и низкий уровень риска, и все это за короткий срок. Но законы инвестиционного управления (и инвестирования в принципе) таковы, что все это вместе невозможно. Попытки объять необъятное приводят к разочарованию. Большинство наших состоятельных соотечественников после этого предпочитают размещать капитал за рубежом, исключительно в консервативных продуктах (в таких, как депозиты в иностранных банках или зарубежная недвижимость).

Однако профессиональное доверительное управление способно принести гораздо более эффективные результаты и решить многие финансовые задачи. К примеру, грамотное управление деньгами, ценными бумагами и другими активами позволяет частным лицам успешно решать следующие задачи:

- обеспечение стабильных дивидендов, которые позволят покрывать финансовые потребности вашей семьи и обеспечивать её денежными средствами без «проедания» накоплений;

- составление долгосрочной программы приумножения денежных средств, которая обеспечит вам достойную старость;

- гарантирование надежной финансовой «подушки безопасности» для вас и ваших детей и т. д.

Как осуществляется доверительное управление активами — 7 главных этапов

Развитие рассматриваемого нами финансового механизма позволяет не только крупным компаниям, но и физическим лицам передавать свободные денежные средства в доверительное управление и получать прибыль с минимальными рисками.

Чтобы более детально разобраться во всех аспектах доверительного управления, остановимся на главных этапах этого процесса.

Этап 1. Выбор управляющей компании

По вполне очевидным причинам выбор управляющей компании без преувеличения можно назвать самым важным вопросом, который должен ставить здравомыслящий человек, желающий заработать на фондовом рынке.

При выборе финансового партнёра обращайте внимания на опыт работы на рынке, отзывы реальных клиентов компании, репутацию фирмы в деловых кругах.

Этап 2. Подготовка документов

В ходе подготовки документов определяется инвестиционные цели клиента и его профиль. Далее составляется инвестиционная декларация, которая соответствует пожеланиям и предпочтениям клиента. В документе указывается список объектов доверительного управления и структура портфеля активов.

Этап 3. Оплата услуг

Услуги компании оплачиваются в соответствии с договором, который обычно заключается на год. Управляющие берут с клиента либо заранее определённый процент с прибыли, либо, что встречается реже, фиксированную сумму за свои услуги.

Этап 4. Заключение договора

Договор доверительного управления – это основополагающий документ, на основании которого регулируются отношения между инвестором (клиентом) и управляющим (управляющей компанией). В документе чётко указываются направления инвестирования и размер ожидаемого дохода.

Заключая договор, следует внимательно перечитывать все его пункты. А ещё лучше — показать его профессиональному юристу или специалисту по финансовым вопросам.

Этап 5. Формулирование начального плана

Необходимо четко сформулировать первоначальный план инвестирования. Как уже говорилось выше, в договоре обязательно указываются направления инвестирования и желаемая прибыль. Кроме того, выбираются конкретные инструменты формирования инвестиционного портфеля.

Этап 6. Реализация плана

На этом этапе важен постоянный мониторинг рынков и инвестиционного портфеля, а также его пересмотр в зависимости от изменения рыночных условий. Успех реализации первоначального плана зависит от профессионализма и опыта управляющей компании.

Этап 7. Оценка результата

На заключительном этапе проводится системный анализ проделанной работы, определяются успешные направления и выявляются просчеты. Формулируются также направления дальнейшей деятельности.

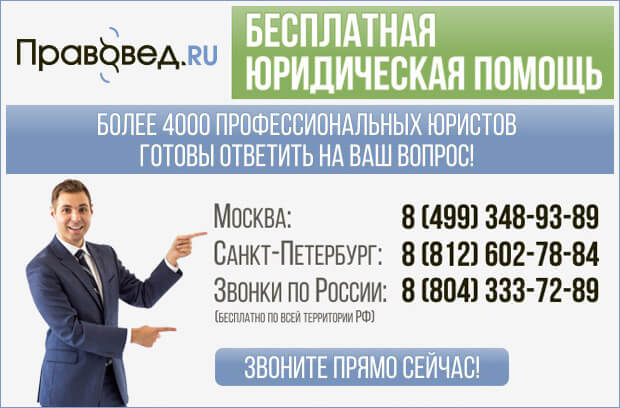

Если вы окончательно определились и приняли решение зарабатывать на фондовых рынках, никогда не следует забывать о возможных рисках. Чтобы не потерять бдительность в бурном водовороте событий и нескончаемом потоке информации, вам нужна своевременная юридическая консультация.

Вашими верными друзьями и надежными помощниками станут сотрудники компании Правовед.ru. На просторах портала вы можете получить исчерпывающие ответы онлайн на все интересующие вас правовые вопросы, а также получить необходимый для работы документ.

На сайте задействованы только квалифицированные специалисты в различных областях права. Постоянно в онлайне находится 700 юристов. Общее количество профессионалов, работающих через сайт — около 16 тысяч. При желании вы можете найти через этот ресурс специалиста из своего города.

Сколько инвестировать, и есть ли гарантии?

Правило «10% от дохода – в инвестиции» родилось не случайно. Именно с десятой частью дохода любой человек может безболезненно расстаться и не испытывать впоследствии финансовых проблем, даже если эта сумма окажется потеряна в результате неудачного вложения. При этом 10% от дохода вполне достаточно, чтобы прибыль от успешных инвестиций была достаточно значимой для владельца средств.

Разумеется, это всего лишь рекомендации. Определение размера инвестиций каждый производит самостоятельно, исходя из своих возможностей и желаний. Однако существует несколько главных правил:

- Не вкладывайте в акции или валюту все свободные деньги, средства, отложенные «на черный день» и т.д. – потеря депозита может существенно ухудшить ваше финансовое положение;

- Если суммы инвестиций достаточно велики, то лучше разделить их на несколько направлений – например, приобрести паи в нескольких ПИФах, сотрудничать с 2-3 управляющими. В результате риск потерь существенно снижается;

- Часть инвестиций должна быть направлена на стабильные активы – недвижимость, «голубые фишки», банковские депозиты;

- Начинать лучше с небольших сумм – например, для начала сотрудничества с инвестиционным фондом приобрести несколько недорогих паев. Так вы освоитесь в роли инвестора при маленьких рисках;

- Инвестиции не должны быть очень малы, иначе вы просто не почувствуете положительный эффект от вложений, а комиссии за обслуживание перекроют полученный доход.

Определяя сумму инвестиций, сразу же просчитывайте риск возможных потерь всей суммы. К сожалению, от ошибок не застрахован даже самый успешный управляющий, а заключенный договор обезопасит вас только от мошенничества с его стороны. Если же деньги потеряны в результате неправильной стратегии, возвращать вам сумму вклада трейдер не должен – при оформлении соглашения вы соглашаетесь на риски в этой сфере.

Единственным максимально надежным вариантов является банковский депозит с гарантированной доходностью – даже если финансовое учреждение закроется, АСВ вернет вам средства. Но доходность такого инструмента крайне мала, и депозиты можно использовать только для накопления средств, но никак не для роста капиталов.

Сколько же можно заработать при доверительном управлении? Здесь все зависит от стратегии УК, ее готовности идти на риск и используемых финансовых инструментов:

- Низкая доходность до 10% гарантируется по вкладам, наименее рискованным инвестициям;

- Средняя доходность (10-15%) достигается при формировании портфеля из акций крупных компаний и государственных облигаций, при управлении имуществом и недвижимостью;

- Доходность выше средней (15-20%) – у сбалансированных портфелей акций, включающих ценные бумаги разной рискованности;

- Доходность от 20-25% и до бесконечности (100, 1000% годовых) достигается по высокорискованным активам, при игре на Форексе, при покупке акций быстрорастущих компаний. Однако в этом случае существует огромная вероятность потери вложений.

Наши публикации по теме:

|

Инвестиции в ценные бумагиУ каждой компании, специализирующейся на операциях с инвестициями, есть своя история. Не дата ее создания или основные вехи развития, а то, в какие ценные бумаги, как и когда она вкладывает деньги клиентов. Здесь существует множество возможностей: кто-то предоставляет услуги доверительного финансового управления, оперируя теми или иными ценными бумагами российского сектора и инвестируя в акции отечественных компаний, кто-то берет шире и направляет деньги инвесторов в развивающиеся страны всей Европы. Каковы особенности нашего доверительного финансового управления и в какие конкретно доходные бумаги мы размещаем средства клиентов? |

|

Доверительное управление: с отзывами и безСреди российских инвесторов (особенно представителей среднего класса и более состоятельных граждан) постоянно растет потребность в услуге управления активами. Но как выбрать, какому управляющему доверить доходные бумаги? Работая с потенциальными клиентами, мы постоянно убеждаемся, что найти квалифицированного и по-настоящему независимого специалиста по управлению ценными бумагами до сих пор является проблемой. Ведь даже получение отзывов о консультанте – непростая задача. Состоятельные инвесторы не любят афишировать свои компании по управлению ценными бумагами или финансовых консультантов. |

|

Зарубежный рынок ценных бумаги: дальше положишь — ближе возьмешьНесмотря на развитый отечественный фондовый рынок, многие россияне не прочь прикупить иностранных акций. Самая распространенная причина — желание иметь «заначку», предохраняющую от нашей политической нестабильности. Впрочем, есть и такие умельцы, которые, сидя в Москве, ухитряются зарабатывать на американском фондовом рынке до 300% в месяц. Как это возможно? Какие нюансы нужно знать для успешных инвестиций в зарубежные ценные бумаги? Как выбрать, кто станет для вас лучшим доверительным управляющим? |

|

Управление инвестициями и оценка эффективностиВы уже совершили передачу своих ценных бумаг в доверительное управление? Тогда компания FCP(FinancialManagement)Ltdготова предложить вам услугу «второе мнение». За последние 15-20 лет многие состоятельные россияне стали клиентами компаний, специализирующихся на доверительном управлении инвестициями, или же доверили покупку ценных бумаг инвестиционным отделам престижных банков. Но насколько эффективно подобное управление акциями? Работают ли ваши деньги на полную мощность? Надежно ли защищены доходные бумаги? Все это можно узнать у наших специалистов по финансовому управлению. |

Поделиться материалом:

Плюсы и минусы доверительного управления имуществом

Плюсы

Основное преимущество этой сделки: вы сами можете обговорить всё, чем будет заниматься управляющая компания. При этом можно ограничиться минимальным набором услуг — поиск квартирантов и заключение с ними договора найма жилого помещения.

Безусловно, это далеко не все проблемы, с которыми приходится сталкиваться арендодателю. Зачастую головные боли начинаются уже после заселения квартирантов. Это ремонт, несвоевременные платежи за аренду, просроченные квитанции за коммунальные услуги. Поэтому хорошие управляющие агентства, учитывая запросы арендодателей, предлагают следующие услуги:

- Обеспечение получения платы за аренду к определенному сроку. Очень часто квартиранты задерживают выплаты. В случае доверительного управления вам не придется самостоятельно требовать с них деньги, всё это сделает за вас доверительный управляющий, который гарантирует своевременную оплату.

- Перевод денежных средств на ваш счет в любой точке мира. В какой бы стране вы ни находились, доверительная компания обязана перевести вам деньги.

- Проверка оплаты счетов за коммунальные услуги, телефонные переговоры.

- Если квартирант съехал раньше установленного срока, доверительные агентства готовы оплатить все убытки за непрожитые дни, а также найти других нанимателей.

- Ремонт бытовой техники и сантехники. Во время вашего отдыха квартиранты не будут тревожить вас по всякому поводу. Все вопросы с бытовой и сантехникой решит доверительный управляющий.

- Ответственность за сохранность квартиры и всего имущества, находящегося в ней (на основе ранее составленной описи).

- Оформление страхования квартиры.

- В случае наступления страхового случая — ведение переговоров со страховой компанией.

Кроме этого доверительный управляющий может платить за вас налоги, если вы сделаете компанию своим уполномоченным представителем в соответствии со ст. 35 Налогового кодекса Республики Казахстан. Этот пункт стоит обязательно включить в договор. Согласно п. 4 ст. 36 НК РК учредитель доверительного управления (в данном случае — собственник) имеет право не регистрироваться в качестве индивидуального предпринимателя, если по договору доверительного управления имуществом исполнение налогового обязательства учредителя полностью возложено на доверительного управляющего.

Как следует из вышеизложенного, преимуществ доверительного управления недвижимостью более чем достаточно. И если правильно составить договор, вы можете ни о чем не волноваться.

Минусы

Что касается минусов доверительного управления, то их довольно мало. Могут возникнуть какие-либо спорные вопросы. К примеру, доверительный управляющий, вопреки договору, сдает квартиру посуточно, ведь известно, что таким образом можно получить в два, а иногда и в три раза больше дохода, чем обычная ежемесячная арендная плата. Поэтому, сдав квартиру через доверительное управление, лучше лишний раз перепроверить, используется ли она по назначению и согласно условиям договора.

Есть еще один минус. Допустим, квартира, сдаваемая через доверительное агентство, затопила квартиру этажом ниже, или возник небольшой пожар, из-за которого причинен материальный ущерб соседям. Чья вина в этом случае? Кто будет возмещать убытки? Квартирант, собственник квартиры или доверительный управляющий? На этот счет существуют разные мнения:

Директор компании «Астана RENT» Денис Лесников отмечает, что всё здесь зависит от ситуации. «Если это связано с затоплением, не во всех случаях несет ответственность арендодатель. В первую очередь, составляется акт сотрудником КСК, выясняется причина случившегося. И только потом устанавливается, кто виноват — тот и должен заплатить. Если это форс-мажор, то, конечно, доверительное агентство ни в чем не виновато», — говорит Денис Лесников.

Юрист Жанель Аманжолова приводит выдержки из законодательства: «Согласно ст. 888 ГК РК, «обязательства по сделке, совершенной доверительным управляющим с превышением предоставленных ему правомочий или с нарушением установленных для него ограничений, несет доверительный управляющий за счет своего имущества», а также, согласно п. 1 ст. 890 ГК РК, «ответственность доверительного управляющего», в случае ненадлежащего управления имуществом учредитель или выгодоприобретатель может предъявить в суде требование о прекращении доверительного управления и возмещении убытков.

При этом доверительный управляющий предполагается виновным в ненадлежащем исполнении обязанностей, если не докажет, что принял все зависящие от него меры для надлежащего исполнения обязанностей. Если в договоре обязательства доверительного управляющего не оговорены, то ответственность за него понесет собственник».

Где найти и как оценить управляющего

Каким же образом выбрать достойного управляющего, который разумными действиями преумножит ваши средства? Существует несколько важных факторов:

- Репутация и отзывы. Идет речь о крупном фонде или частном трейдере, стоит выбирать только тех, кто успел себя зарекомендовать в качестве надежного управляющего.

- Официальная регистрация и публикация необходимых документов свидетельствуют об открытости компании.

- Место в рейтингах. Сегодня существует множество независимых агентств, которые на своих порталах публикуют объективную информацию о доходности, уровне риска, капитале и количестве клиентов у брокеров и инвестиционных групп. Пользуясь такими сведениями, очень легко определить ведущих игроков рынка.

- Срок работы. Так как последние два десятилетия в России ознаменовались чередой финансовых кризисов, то компания, созданная еще до 1998 года, производит наиболее благоприятное впечатление – ведь ей удалось «пережить» несколько серьезных спадов в экономике страны;

- Число клиентов прямо свидетельствует о доходности компании и уровне доверия к ней;

- Предлагаемые сервисы, облегчающие инвестору контроль над состоянием счета, предоставление аналитических материалов.

- Прозрачность работы – вы в любой момент должны иметь возможность получить обратную связь и комментарии по управлению вашими капиталами.

Как мы видим, наиболее надежными, учитывая приведенные выше критерии, являются крупные инвестиционные группы, много лет работающие на рынке, в идеале имеющие в составе солидные банки. Такими, например, являются управляющие компании Сбербанк, ВТБ24, Открытие, Церих и т.д., на постоянной основе лидирующие в специализированных рейтингах. Однако есть тут и минус – большинство таких фондов заботятся в первую очередь о прочности финансового положения, поэтому редко связываются с высокодоходными, но при этом рискованными инструментами. Поэтому вы можете рассчитывать только на средний уровень прибыли (до15-20% годовых). Вместе с тем, и риск потери вложений существенно снижается. Сотрудничество с менее солидным брокером может принести гораздо больший доход, однако и степень риска соответственно возрастает.

Чтобы найти подходящего управляющего, вам необходимо изучить рейтинги аналитических агентств, а также информацию на профессиональных форумах – как правило, многие инвесторы делятся информацией и отзывами о конкретных компаниях и трейдерах, дают личную оценку сотрудничеству.

Как инвестировать в доверительное управление деньгами — пошаговая инструкция для новичков

Доверительное управление деньгами — процесс, состоящий из нескольких важных моментов. Чтобы инвестировать правильно, воспользуйтесь нашими советами.

Шаг 1. Выбираем управляющего

Выбор управляющего — самый важный шаг в процессе доверительного управления деньгами.

Советуем обратить внимание на:

- профессионализм трейдера;

- уровень просадки (для ПАММ-счетов);

- наличие системы клиентской поддержки;

- использование различных систем ввода/вывода денег;

- прозрачность схем инвестирования.

Шаг 2. Обсуждаем условия инвестирования

Профессиональный управляющий перед заключением договора в обязательном порядке обсуждает с инвестором основные моменты сотрудничества

Здесь важно понимать то, каким инвестором вы собираетесь стать: индивидуальным (располагаете более 200 тыс. руб.) или планируете участвовать в коллективном инвестировании (ПАММ-счета)

Обязательные к обсуждению условия инвестирования:

- предполагаемый срок инвестирования;

- ожидаемый доход от вложений;

- максимально допустимый уровень просадки;

- отношения инвестора к риску.

Шаг 3. Открываем торговый счет

Если вы индивидуальный инвестор (имеете в распоряжении более 200 тыс. руб.), то после того, как условия управления вашим капиталам оговорены, наступает черед открытия специального торгового счета у выбранного брокера.

После его открытия на указанную вами почту придет письмо с вашим логином, основным паролем и паролем инвестора.

Если мы говорим о доверительном управлении для инвесторов с небольшим капиталом, то наиболее популярный способ инвестирования таких сумм — ПАММ-счета. Средняя сумма начальных вложений — 100$.

Принцип работы ПАММ-счета можно рассмотреть на рисунке.

Шаг 4. Пополняем личный кошелек

Пополнить личный кошелек можно различными способами.

Пополнить личный кошелек можно различными способами (как наличными, так и безналичными).

Способы пополнения кошелька:

- с банковской карты;

- с помощью денежного перевода;

- через интернет-банк;

- электронными деньгами (Яндекс-деньги, WebMoney и т.п.);

- наличными, через банковский терминал.

Будьте внимательны – возможны комиссии!

После зачисления ваших средств в систему вашей УК или на счет вашего доверительного управляющего понадобится еще некоторое время (до 1 дня) для их внутренней обработки, после чего они поступят в управление.

Шаг 5. Заключаем договор

Выбрав компанию или управляющего для своего капитала, обсудив основные условия сотрудничества, заключите договор на доверительное управление.

Договор ДУ включает в себя: сумму инвестиций, срок инвестирования, обязанности и права инвестора и управляющей компании. Договор ДУ заключается на срок не более 5 лет.

Вы можете ознакомиться с образцом договора на ДУ с трейдером и образцом договора с банком на ДУ деньгами.

Шаг 6. Передаем управление трейдеру

Договор заключен, счет пополнен — можно передавать основной пароль для доступа к счету через терминал системы (в случае, если вы индивидуальный инвестор).

В случае, если вы инвестируете в ПАММ-счета, то трейдер начинает управление активами (вашими деньгами) сразу после их поступления на счет на условиях заключенного договора.

Шаг 7. Выплачиваем вознаграждение управляющему

Величина вознаграждения определяется управляющим и прописывается в договоре. При индивидуальном ДУ она может состоять из двух частей — платы за управление и премии за успех.

При ДУ в пулах вознаграждение — это фиксированный процент, который зависит от величины вложенного капитала и условий инвестирования.

При всей кажущейся простоте процесса передачи денег в доверительное управление может случиться, что вам понадобится профессиональная юридическая помощь. Советуем в этом случае обзавестись надежным партнером.

Кто предлагает выгодные условия сотрудничества — обзор ТОП-5 компаний по предоставлению услуг

Предлагаем вам ознакомиться с пятеркой топовых инвестиционных компаний, которые предлагают услуги доверительного управления на выгодных условиях.

1) Альпари

«Альпари» — один из крупнейших Форекс-брокеров в мире, работающий на рынке более 17 лет. Надежность компании подтверждена клиентской базой более 1 млн человек со всего мира. «Альпари» имеет 3 международных лицензии и по версии Интерфакс считается брокером №1.

Некоторые преимущества «Альпари»:

- 63 финансовых инструмента;

- максимальное кредитное плечо (1:1000);

- быстрый и удобный ввод/вывод средств;

- наличие мобильных и веб-платформ;

- собственная инвестиционная академия.

На сайте компании желающие найдут много полезной информации: аналитики, обучающих материалов, обзоров.

2) ИнстаФорекс

Компания была создана в далеком 2007. ГК «ИнстаФорекс» предоставляет своим клиентам полный спектр услуг.

Услугами организации пользуются более 2 млн трейдеров, ежедневно в её подразделениях открывается свыше 1 тыс. счетов.

Преимущества компании:

- большой выбор финансовых инструментов;

- выбора кредитного плеча от 1:1 до 1:1000;

- возможность торговать в один клик;

- самые современные Forex-сервисы;

- обучающие программы и вебинары.

ГК «ИнстаФорекс» на протяжении многих лет подряд признана лучшим Форекс-брокером Азии, в ее арсенале имеются многочисленные грамоты и дипломы престижных специализированных выставок.

3) Открытие Брокер

«Открытие Брокер» состоит в Финансовой группе «Открытие», которая предоставляет брокерские услуги с 1995. У компании более 72 тыс. клиентов. По состоянию на конец 2015 года совокупный объем операций на Московской бирже составил более 18 трлн руб.

Надежность компании с 2010 года подтверждается максимальным рейтингом АА+. Компания имеет широкую филиальную сеть — 37 филиалов по всей стране.

4) Церих

АО «ЦЕРИХ Кэпитал Менеджмент» работает на рынке инвестиций, член Национальной ассоциации участников фондового рынка.

Компания предлагает свои клиентам полный комплекс брокерского обслуживания и доверительного управления. «ЦЕРИХ Кэпитал Менеджмент» присвоен рейтинг надежности АА+.

Отличительные особенности компании:

- консервативный подход к управлению рисками;

- стратегическая ориентация на сохранении высокого уровня надежности;

- отсутствие долговой нагрузки;

- стабильная динамика клиентской базы.

5) Риком

Финансовая группа «Риком» ведет деятельность на фондовом рынке с 1994. В составе «Риком» 3 компании: инвестиционная, управляющая и консалтинговая.

Такая структура позволяет предложить клиентам широкий спектр консалтинговых, брокерских услуг и услуг по доверительному управлению на всей территории РФ и международном рынке.

Сильные стороны компании:

- самое современное IT-сопровождение;

- формат работы — «финансовый бутик»;

- актуальные финансовые продукты;

- профессиональная команда.

Доверительное управление ценными бумагами

Это самая популярная разновидность услуг по доверительному управлению в РФ, и у неё неплохие перспективы. Россияне только начинают всерьёз задумываться о том, как грамотно хранить и инвестировать свои средства, чтобы накопить на пенсию, обучение детей, покупку жилья и другие крупные траты.

Однако при всём своём желании быть инвестором далеко не все готовы становиться профессиональными финансистами, читать книги и проходить специальные курсы. Поэтому они обращаются к фирмам, специализирующимся на доверительном управлении акциями и другими ценными бумагами. Главное, чтобы у компании была соответствующая лицензия.

Пассивное участие в инвестировании возможно в трёх вариантах:

-

Вложение денег в паевые инвестиционные фонды (ПИФы). Ваши средства объединяются со средствами других инвесторов, а образовавшимся фондом руководит УК. Она может приобретать облигации, акции, движимое и недвижимое имущество. Клиенту достаётся процент прибыли от увеличения совокупного портфеля, и он является владельцем небольшой части инвестиционной корзины.

-

Открытие индивидуального инвестиционного счёта (ИИС) с доверительным управлением — брокерского счёта, обладающего налоговыми льготами. Клиент может покупать ценные бумаги сам, и тогда ему не потребуются услуги УК, но может и поручить это ей. Обычно управляющие компании предоставляют инвесторам выбор из нескольких стратегий инвестирования (к примеру, покупка облигаций ОФЗ или ценные бумаги крупнейших и наиболее ликвидных российских компаний).

-

Программы индивидуального страхования жизни (ИСЖ). Они включают в себя, помимо собственно страхования, также и доверительное управление средствами клиента, ежегодно переводимыми на счёт страховой. Она приобретает на эти деньги акции “голубых фишек”, гособлигации, а клиент по истечении срока договора страхования получает все свои вложенные деньги плюс инвестиционный доход с них за все прошедшие годы (если он преждевременно умрёт, эти средства перейдут его наследникам).

Есть УК, специализирующиеся на доверительном управлении крупными капиталами — от нескольких миллионов рублей. Они ищут подходящего клиента, формируют ему инвестиционный портфель, выбирают соответствующие инструменты инвестирования и занимаются управлением портфелем.

«Уралсиб»

УК «Ураслсиб» вывела на рынок широкую линейку ПИФов. Действующие стратегии предполагают инвестирование в акции и облигации российских и иностранных компаний, развивающиеся, сырьевые рынки и недвижимость. Стоимость одного пая колеблется в диапазоне от 5 до 29 тыс. руб.

За последний год лидерами по доходности стали фонд глобальных инноваций (33,5%) и глобальных акций (27,6%). В аутсайдерах энергетический сектор (убыток 5%) и драгоценные металлы (убыток 3%). Динамику изменения стоимости пая и доходности инвестиций можно отслеживать в режиме онлайн на официальном сайте компании.

Процедура передачи средств в доверительное управление

При решении инвестора перейти на доверительное управление Форекс, необходимо решать этот вопрос поэтапно:

Управление капиталом на Форекс начинается с поиска управляющего. Им может стать как отдельный трейдер, так и целая группа трейдеров, работающая под одним именем.

На втором этапе управление капиталом Форекс обговаривают условия инвестирования, где в первую очередь обговаривают вознаграждение управляющего

Важно также обсудить максимальный лимит «просадки», по достижению которого торговля прекращается. Это обезопасит инвестора от существенной потери денежных средств

Этот вопрос очень важен, поскольку инвестиции в Форекс это всегда риск, который должен быть продуман до мелочей.

Когда все детали Форекс доверительного управления обговорены и прописаны в договоре, необходимо выбрать брокера, у которого будет обслуживаться ПАММ-счет. После открытия счета, инвестор получит логин и пароль для мониторинга торговых операций. Управляющий получит свои реквизиты на вход в торговый терминал, где будет производить торговые операции.

Далее, чтобы доверенному лицу начать торговлю, необходимо пополнить счет на сумму, которая изначально была обговорена, после чего управляющий может приступать к торговле.

Инвестору после прохождения предыдущих этапов остается только отслеживать деятельность управляющих и вовремя выплачивать вознаграждение.

Примеры инвестиционных стратегий

Финансовая организация предлагает клиентам подключение к следующим стратегиям:

- «Китайские акции». Это вложения в крупнейшие компании Поднебесной. Минимальный порог входа — 1000 руб.

- «Технологии 100». Вложения в высокотехнологичный сервис. Инвестиции в долларах.

- «Европа 600. Евро». Инвестирование в 600 компаний Европы. Паи котируются в евро.

- «БПИФ S&P 500». Вложения осуществляются в предприятия, входящие в американский индекс S&P500.

«Альфа Европа 600. Евро» — пример инвестиционной стратегии.

«Альфа Европа 600. Евро» — пример инвестиционной стратегии.

Клиент банка сам выбирает стратегию, ориентируясь на ожидаемый уровень доходности и склонности к риску.

Стандартная инвестиционная стратегия «Накопительная Plus 2.0»

Описание

Стратегия нацелена на получение абсолютной доходности в любых рыночных условиях за счет инвестирования во фьючерсные контракты срочного рынка Московской биржи. Стратегия рассчитана на инвестора, стремящегося получить максимальный доход в евро, путем использования преимуществ алгоритмических методов управления портфелем.

|

КРАТКОЕ ОПИСАНИЕ |

|

|

Средняя ожидаемая доходность |

70% |

|

Допустимый риск портфеля |

40% |

|

Инвестиционный горизонт |

1 год |

| СРЕДНЕМЕСЯЧНЫЙ ПРИРОСТ ПО СТРАТЕГИИ | |

| Показатель | Значение |

| Количество месяцев с даты основания стратегии | 7 |

| Среднемесячный прирост, % годовых | -38,971 |

| Среднемесячный прирост, % | -3,2336 |

| ЕЖЕМЕСЯЧНЫЙ ПРИРОСТ ПО СТРАТЕГИИ, % АБСОЛЮТНЫЕ | |

| ПЕРИОД | ПРИРОСТ %, абс, руб |

|

Ноябрь 2020 |

-4,62% |

|

Декабрь 2020 |

7,26% |

|

Январь 2021 |

-5,84% |

|

Февраль 2021 |

0,91% |

|

Март 2021 |

-6,10% |

|

Апрель 2021 |

-8,39% |

|

Май 2021 |

-5,00% |

Стандартная инвестиционная стратегия «Энергия»

|

КРАТКОЕ ОПИСАНИЕ |

|

|

Средняя ожидаемая доходность |

70% |

|

Допустимый риск портфеля |

40% |

|

Инвестиционный горизонт |

1 год |

|

Инвестиционный профиль стратегии |

Агрессивный |

|

СРЕДНЕМЕСЯЧНЫЙ ПРИРОСТ ПО СТРАТЕГИИ |

|

|

Показатель |

Значение |

|

Количество месяцев с даты основания стратегии |

53 |

|

Среднемесячный прирост, % годовых |

46,9368 |

|

Среднемесячный прирост, % |

3,9112 |

| ЕЖЕМЕСЯЧНЫЙ ПРИРОСТ ПО СТРАТЕГИИ, % АБСОЛЮТНЫЕ | |

|

ПЕРИОД |

ПРИРОСТ %, абс, руб. |

|

Январь 2017 |

-5,18% |

|

Февраль 2017 |

5,13% |

|

Март 2017 |

0,01% |

|

Апрель 2017 |

8,99% |

|

Май 2017 |

18,27% |

|

Июнь 2017 |

1,75% |

|

Июль 2017 |

8,30% |

| Август 2017 |

-4,29% |

| Сентябрь 2017 |

-6,04% |

| Октябрь 2017 |

-0,25% |

| Ноябрь 2017 |

10,39% |

| Декабрь 2017 |

-9,32% |

| Январь 2018 |

25,25% |

| Февраль 2018 |

32,72% |

|

Март 2018 |

-8,42% |

|

Апрель 2018 |

44,24% |

|

Май 2018 |

-11,42% |

|

Июнь 2018 |

4,93% |

|

Июль 2018 |

5,24% |

|

Август 2018 |

8,63% |

|

Сентябрь 2018 |

21,62% |

|

Октябрь 2018 |

-5,63% |

|

Ноябрь 2018 |

31,45% |

|

Декабрь 2018 |

-18,97% |

|

Январь 2019 |

7,59% |

|

Февраль 2019 |

7,66% |

|

Март 2019 |

-1,43% |

|

Апрель 2019 |

7,99% |

|

Май 2019 |

1,85% |

|

Июнь 2019 |

10,32% |

|

Июль 2019 |

-15,25% |

|

Август 2019 |

1,53% |

|

Сентябрь 2019 |

10,71% |

|

Октябрь 2019 |

0,50% |

|

Ноябрь 2019 |

-7,89% |

|

Декабрь 2019 |

19,73% |

|

Январь 2020 |

9,07% |

|

Февраль 2020 |

12,71% |

|

Март 2020 |

19,72% |

|

Апрель 2020 |

4,28% |

|

Май 2020 |

-1,58% |

|

Июнь 2020 |

0,21% |

|

Июль 2020 |

-6,40% |

|

Август 2020 |

-3,47% |

|

Сентябрь 2020 |

14,34% |

|

Октябрь 2020 |

15,70% |

|

Ноябрь 2020 |

8,65% |

|

Декабрь 2020 |

5,41% |

|

Январь 2021 |

-8,83% |

|

Февраль 2021 |

-1,78% |

|

Март 2021 |

-7,85% |

|

Апрель 2021 |

-9,24% |

|

Май 2021 |

-7,22% |

Понятие доверительного управления

Альфа-Банк дает возможность инвестировать в фондовый рынок.

Альфа-Банк предоставляет клиентам возможность инвестировать в фондовый рынок в рамках программы доверительного управления. Трейдеры обеспечивают высокую доходность, эффективно управляют капиталом. Специалисты учитывают рыночные факторы, управляют рисками.

Для получения дохода по ценным бумагам клиенту нужно открыть инвестиционный счет. Физические лица передают портфельному управляющему сумму и получают прибыль. Доходность напрямую зависит от правильного выбора стратегии.

Несмотря на это, Альфа-Банк предлагает несколько инвестиционных стратегий. Основная цель — вложения в малые, средние и крупные предприятия путем покупки ценных бумаг и других активов.

Принцип работы

Передача капитала финансовой организации в доверительное управление состоит из следующих шагов:

- Инвестор определяет, какую сумму может передать банку. Он формулирует цель, выбирает срок сотрудничества и допустимую степень риска.

- Портфельный управляющей торгует, реализуя заявленную стратегию.

- Клиент получает отчет. Он формируется ежеквартально. На счете накапливается прибыль.

Инвестор выбирает стратегию и следит за финансовым результатом.

Дистанционный формат обслуживания удобен для клиентов. Им не нужно следить за рынком, заключать сделки. Всю работу берет на себя портфельный управляющий.

Передать деньги финансовой организации можно, открыв инвестиционный счет. Это делают онлайн или в отделении.