Кредитная задолженность: что это, виды и взыскание

Содержание:

- Если у вас много мелких долгов

- Как банки узнают о кредитах заемщиков

- Как проверить наличие задолженности по кредиту — 4 проверенных способа

- Особенности кредитования

- Просроченная задолженность по кредиту: 4 выхода из ситуации

- Задолженность по кредитным платежам

- Когда можно не платить долг, опираясь на срок исковой давности по кредиту?

- Что такое задолженность по кредиту и почему она возникает?

- Способ 3: с помощью терминала либо банкомата

- Причины формирования долгов по платежам в счет погашения кредита

- Проверенные способы

- Что делать, если есть долги по кредитам

- Обратиться в сервисы онлайн-проверки кредитной истории

- Возможность узнать о задолженностях онлайн через интернет

- Как проверить задолженность по старым кредитам

- Законодательная база

- Как узнать свой долг по кредиту, обратившись в банк

- 4 ответa на вопрос от юристов 9111.ru

- Что за задолженность по кредитным платежам (кроме ипотеки): 12920.86 руб?

- Заключение

Если у вас много мелких долгов

Большие долги перед банками могут состоять из нескольких небольших просроченных кредитов, которые оформлены в разных банках. Если вы не платите несколько кредитов одновременно, то вам придется вести диалог с каждым банком отдельно.

Если же есть кредиты, которые вы пока что выплачиваете, то лучше договориться с обслуживающими банками о реструктуризации. При отсутствии просрочек договориться гораздо проще. Тогда у вас останется больше свободных средств, чтобы разобраться с уже просроченными кредитами.

Вообще, если долгов действительно много, то, как это ни парадоксально, порой выгоднее просто пустить все на самотек. Ждать пока банки подадут на вас в суд, а дальше вести диалог с приставами.

Недавно вступил в силу Закон о банкротстве физических лиц. Изучите его. Возможно, объявление себя банкротом подходит вам в качестве избавления от долгов. Но Закон этот имеет массу нюансов, лучше получить консультацию юриста по этому поводу.

Как банки узнают о кредитах заемщиков

Перед тем, как одобрить заявку на займ, банки тщательно проверяют заемщика по различным критериям. В этот список входит процент закредитованности и порядок соблюдения графика платежей.

В первом случае банк оценивает вероятность возникновения проблем с платежами – если у клиента много займов, на их оплату уходит определенная часть дохода. Если ежемесячный объем расходов превышает 60%, решение по заявке будет отрицательным.

Во втором случае оценивается надежность и добросовестность клиента по кредитной сделке. Если он систематически допускает просрочки или вносит платежи в последний день платежа – это создает негативное впечатление и ведет к отказу по заявке.

Перечисленные сведения банки получают от БКИ. Первое, что делает финансовая организация после поступления заявки на займ – делают запрос в Бюро и смотрят на скоринг балл (уровень кредитоспособности). Если он низкий, сразу отклоняют заявку, если удовлетворительный, проводят дальнейшую проверку, изучая финансовое прошлое клиента.

Таким образом, есть разные способы узнать о наличии задолженности по займу. Рекомендуется регулярно проверять наличие долгов, так как просрочка грозит проблемами с получением последующих займов в банковских организациях

При этом важно учитывать, что она может возникнуть случайно – например, если клиент произвел платеж в последний день графика, но он не дошел сразу из-за технических проблем. Чтобы свести риск появления кредитной задолженности желательно вносить ежемесячный платеж заранее – не позднее, чем за 3 дня до даты списания средств со счета

Как проверить наличие задолженности по кредиту — 4 проверенных способа

Есть множество способов узнать о наличии задолженности по кредиту и ее размере.

Я предлагаю ознакомиться с четырьмя наиболее точными и надежными.

Способ 1. Обращение напрямую к кредитору

Самый простой способ — обратиться напрямую в банк. На первый взгляд, такой шаг может показаться излишним, так как на руках заемщика всегда есть график платежей, где прописан остаток на дату платежа.

Но дело в том, что:

- Этот остаток будет соответствовать фактическому лишь в том случае, если заемщик производит оплату ежемесячных кредитных платежей строго в дату, указанную в графике, и ровно в той сумме, какая прописана там же. На практике так бывает не всегда. Очень часто заемщики делают платежи в больших суммах, для того, чтобы быстрее рассчитаться по кредиту. Да и дата платежа не всегда совпадает с графиком. Один день раньше-позже — частое явление.

- Даже если заемщик оплачивает все строго по графику, остаток может ему не соответствовать, так как банк вправе из суммы платежа списать, например, штраф, о котором вы даже не знали.

Уверена, что этот пример убедил вас, уважаемые читатели, что в банк-кредитор нужно обращаться почаще, чтобы узнавать о фактическом положении ваших кредитных дел.

Способ 2. Проверка через бюро кредитных историй

Первые бюро кредитных историй начали появляться в России в далеком 2006 после вступления в силу закона «О кредитных историях». Сейчас в России действует более 30 подобных бюро, в которых накоплено более 30 млн кредитных историй граждан РФ.

Каждый россиянин может по своей инициативе один раз в год бесплатно проверить свою кредитную историю. Для этого необходимо лично с паспортом обратиться в то бюро, где она размещена, либо направить официальный запрос, заверенный нотариусом. Срок исполнения запроса 10 дней.

Чтобы определить место размещения конкретной кредитной истории, необходимо знать ее код, который присваивает банк. Если у вас несколько кредитов, то и кодов будет несколько.

Если вы не знаете, где искать свою кредитную историю, можно направить запрос через банк, любое бюро кредитных историй (БКИ) или самостоятельно в Центральный каталог кредитных историй при Банке России. Стоить это будет порядка 500 руб.

Кроме того, у некоторых бюро появилась платная услуга по предоставлению таких сведений. В общем, вариантов несколько, выбирать вам!

Получив сведения и сверив их с вашими фактическими данными, в случае обнаружения каких-либо расхождений вы можете обратиться в БКИ с заявлением о перепроверке своей кредитной истории с учетом представленных вами сведений. Для экономии времени вы можете воспользоваться перечнем БКИ.

БКИ обязаны принять заявление, перепроверить данные и в 30-дневный срок либо подтвердить их и внести изменения, либо представить мотивированный отказ.

Такие услуги лучше заказывать в официально зарегистрированных антиколлекторских фирмах с безупречной репутацией.

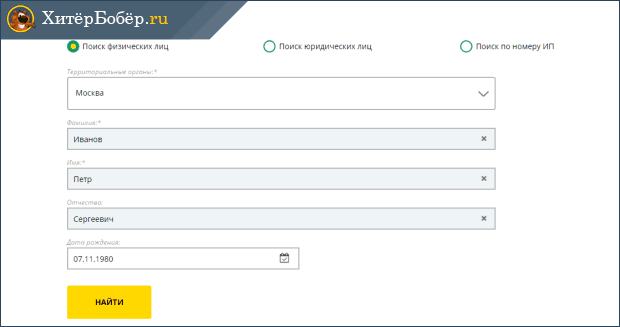

Способ 3. На сайте судебных приставов

Свою задолженность заемщик может узнать и на сайтах судебных приставов (например fssprus.ru). Для этого необходимо в разделе «Банк данных исполнительных производств» в онлайн-режиме заполнить предлагаемую форму. Пример ее заполнения представлен на рисунке ниже.

Если на вас нет исполнительных производств, то на экране появится надпись: «По вашему запросу ничего не найдено», в противном случае на экране будет представлен список со всеми вашими долгами, которые находятся в производстве у судебных приставов.

В списке имеются следующие данные:

- ФИО судебного пристава, ведущего это дело;

- адрес службы судебных приставов;

- номер и дата возбуждения исполнительного производства;

- реквизиты исполнительного документа (вид, дата, номер);

- предмет исполнения;

- сумма непогашенной задолженности.

Как правило, таким способом можно узнать о долгосрочной задолженности (просрочка около года).

Способ 4. С помощью банкомата или терминала

Еще один распространенный способ узнать свой кредитный долг — это воспользоваться банкоматом или терминалом.

При использовании для этих целей банкомата вы вставляете в него свою банковскую карту и в одном из разделов запрашиваете выписку по вашему кредитному счету.

Использовать терминал для получения подобных сведений можно либо с помощью банковской карты, «привязанной» к вашему кредитному договору (алгоритм аналогичен получению выписки с банкомата), либо с помощью уникальных данных, которые вам необходимо ввести в запрашиваемые ячейки в меню на экране устройства.

Особенности кредитования

Из-за жесткой конкуренции на рынке кредитования, банки прилагают максимум усилий, чтобы привлечь большее количество клиентов, в том числе и переманивая их от других компаний. Некоторые соотечественники уже имеют по 5-6 займов на семью, и, как результат — испорченное кредитное досье. Банк, обслуживающий подобных клиентов, также начинает сталкиваться с некоторыми проблемами.

В практике судебных приставов имеется такая формулировка, как «задолженность по прочим платежам помимо ипотеки». Она означает, что россияне имеют не только жилищные ссуды, но и целый ряд других обязательств — это могут быть потребительские займы, автокредиты, прочее.

Просроченная задолженность по кредиту: 4 выхода из ситуации

Если возникла задолженность банку по кредиту, рекомендуется выяснить точную сумму задолженности, время просрочки и срок, до которого нужно внести деньги. Только после этого можно выбрать способ выхода из ситуации.

Рефинансирование или реструктуризация кредита в банке

Если просрочка по платежам не превышает 2 месяца, рекомендуется обратиться в банк с просьбой о рефинансировании или реструктуризации займа.

Погашение займа с помощью страховки

Такой способ выхода из ситуации актуален только в том случае, если при получении денег в долг была оформлена страховка, а финансовая несостоятельность должника входит в страховой случай.

Чаще всего это увольнение или потеря трудоспособности из-за возникновения заболевания. Если же страховая компания отказывается выделять деньги на погашение кредита, рекомендуется обратиться в суд.

Аннулирование кредитного соглашения в судебном порядке

Если нет средств на погашение кредита, можно попробовать аннулировать кредитное соглашение через суд. Однако, как показывает судебная практика, добиться такого результата очень сложно.

Дело в том, что договор в банке составляют опытные юристы, поэтому сложно его опротестовать. Исключение составляют соглашение на займ в МФО, где установлены условия, заранее невыгодные для клиента.

Уменьшение начислений через суд

Чтобы снизить долговое бремя, не обязательно через суд аннулировать кредитное соглашение. Лучше всего – попытаться уменьшить проценты, а также избавиться от пени и штрафов. Суд может встать на сторону заявителя только в том случае, если должник приведет серьезные аргументы в свою пользу.

Задолженность по кредитным платежам

- Некоторые организации позволяют своим клиентам не платить в течение некоторого срока. Речь идет, как правило, о 3 месяцах.

- Принимая решение об отсрочке, банк учитывает статус заемщика.

Обычно привилегии предоставляются беременным женщинам, тяжело заболевшим клиентам, утратившим трудоспособность и лицам, которые потеряли источник дохода по независящим от них причинам. Реструктуризация долга Банки, не желая доводить дело до суда, часто предлагают клиентам услуги по реструктуризации долга.

Это означает, что в действующий кредитный договор будут внесены изменения, улучшающие положение неплательщика.

Когда можно не платить долг, опираясь на срок исковой давности по кредиту?

Срок исковой давности по кредиту вызывает интерес многих кредитных должников. Сначала хочу дать основное определение.

В случае с кредитным долгом этот срок равен 3 годам. Если он истек, банк не имеет права предъявлять требования к заемщику через суд по уплате кредитного долга.

Однако здесь важно правильно определить точку отсчета срока давности. Исходя из практики судов различных инстанций, срок следует начинать исчислять с момента последнего зачисления по кредитному счету заемщика

Важно знать, что может пресечь срок исковой давности. Его может прервать любой контакт заемщика и банка, например — заемщик направлял в банк письмо с просьбой о реструктуризации или банк представлял заемщику отсрочку платежа и т.п

Что такое задолженность по кредиту и почему она возникает?

Каждый, кто хоть раз брал банковский займ, знаком с понятием задолженности по кредиту.

Определение в словаре звучит так:

В зависимости от вида задолженности можно говорить и о причинах ее возникновения. Обсудим этот момент подробнее.

Остаток основного долга с процентами — это текущая задолженность, и образовалась она сразу же, как только заемщик получил кредит. Понятно, что чем больше заемщик возвращает долг, тем сумма задолженности становится меньше и наоборот.

Очень часто в силу различных жизненных обстоятельств появляется просроченная задолженность, то есть сумма основного долга не выплачивается своевременно, в установленные кредитным договором сроки.

Как показывает банковская практика, основные причины просроченной задолженности следующие:

- сложные жизненные ситуации должника (болезнь, потеря работы и т.п.);

- преднамеренные мошеннические действия заемщика;

- элементарная забывчивость должника.

Вот тут-то и появляются пени и штрафы за просрочку платежа, которые в значительной степени увеличивают сумму общей задолженности.

Нередко просрочка по кредиту появляется у человека, который сам лично кредит не получал, но выступал поручителем при оформлении кредита родственником, коллегой или знакомым.

Помните! Поручитель отвечает по кредиту наравне с заемщиком. Не забывайте держать на контроле состояние задолженности даже по кредитам, по которым вы поручитель.

Способ 3: с помощью терминала либо банкомата

При погашении кредита, на телефон заемщика поступает сообщение, с указанным остатком по кредиту. Это очень удобно, поскольку всегда можно контролировать остаток.

Несмотря на то, что данная услуга является платной, она пользуется огромной популярностью среди всех клиентов банков.

С их помощью можно проверить задолженность по кредиту. Для этого достаточно:

- Вставить кредитку и ввести пин-код;

- Проверить задолженность, следуя подсказкам на мониторе.

Единственное, что нужно учитывать: проверка сведений в терминале не своего банка может быть весьма накладной для такой услуги.

Можно ли узнать задолженность по своей кредитной карте, если в терминал вставить дебетовую карту? Да, терминалы многих банков позволяют выйти в личный кабинет, где можно выбрать информацию по любой из своих карт.

Поскольку действия, признанные мошенничеством, возрастают, клиент, хотя бы однажды воспользовавшийся услугами определенного банка, может быть подвергнут обману.

Причины формирования долгов по платежам в счет погашения кредита

Подобные санкции применяются в течение месяца после образования задолженности.

- Условиями договора нередко предусматривается право банка потребовать досрочного погашения всей суммы долга, если просрочки возникали не менее 3 раз в течение одного года.

- Отсутствие перечислений в течение 3 месяцев и больше может означать право банка на решение спора при помощи судебных органов. Руководство кредитной организации может требовать оплатить долг за счет имущества должника, в том числе и залогового.Остаток средств после погашения всех финансовых обязательств перечисляется задолжнику.

- В целях получения обратно заемных средств банки нередко обращаются и к коллекторским агентствам.

Проверенные способы

Проверить наличие задолженностей по кредитам, алиментам, штрафам и др. можно несколькими способами. Например, если есть действующий кредит или карта с лимитом, для сверки лучше обратиться в банк, а для долгов, по которым начато исполнительное производство, можно воспользоваться сайтом ФССП.

Бюро кредитных историй

Чтобы проверить КИ, сначала нужно узнать, в каких БКИ хранится информация. Для этого следует отправить запрос в Центральный каталог Банка России.

Это можно сделать несколькими способами:

- Через «Госуслуги». Нужно перейти в раздел «Налоги и финансы» и выбрать «Сведения о БКИ, в котором (которых) хранится кредитная история субъекта кредитной истории». Отчет будет доступен в «Личном кабинете».

- На сайте ЦБ РФ. Потребуется код субъекта — номер, присвоенный физическому лицу для идентификации в системе кредитования. Его можно найти в кредитном договоре или узнать в банке, где был оформлен заем. Затем требуется заполнить анкету на сайте ЦБ (нужна подтвержденная учетная запись портала «Госуслуг»). Перечень БКИ будет отправлен на электронную почту, указанную при регистрации.

Для получения доступа к КИ нужно обратиться в каждое БКИ из списка с сайта «Госуслуг» или письма, сформированного Банком России. Это можно сделать онлайн, по почте или лично.

Обращение в БКИ через Госуслуги.

Если КИ нужна чаще, чем 2 раза в год, то можно получить доступ к документу платно, через посредников.

Порядок действий следующий:

База данных не обновляется сразу же после погашения кредита. Банки передают информацию о любых событиях, которые должны быть занесены в документ, в течение 10 дней.

Задолженность через БКИ.

Судебные приставы

На сайте ФССП можно проверить задолженности по налогам, штрафам, алиментам, услугам ЖКХ и просроченным кредитам (при условии, что есть решение суда и начато исполнительное производство).

Для этого нужно выбрать регион регистрации, ввести Ф.И.О. и дату рождения. Также проверить наличие этих долгов можно на «Госуслугах».

База судебных приставов.

В банке

В кредитно-финансовой организации можно запросить справку о наличии/отсутствии задолженности и закрытии кредитного договора. Посещать отделение необязательно.

Сумму долга можно узнать дистанционно:

- в «Личном кабинете» на сайте или в мобильном приложении;

- в службе поддержки (по телефону горячей линии, СМС или в онлайн-чате).

Порядок выдачи справки, сроки и стоимость в разных кредитно-финансовых организациях различаются.

По номеру карты

Способы проверки баланса кредитной карты:

- Через интернет-банкинг. Сервис позволяет просматривать историю операций и отслеживать баланс круглосуточно в режиме онлайн.

- С помощью СМС-информирования. Если услуга подключена, по любой операции клиент будет получать сообщение с кратким отчетом.

- Через банкомат. Опция называется «Баланс счета».

- По телефону. Номер горячей линии указан на обратной стороне карты. Для идентификации клиента сотрудник колл-центра запросит номер карты и специальное кодовое слово.

При наличии задолженности баланс будет отрицательным.

Проверка баланса через банкомат.

По номеру кредитного договора

Самый простой способ узнать о состоянии кредита по номеру договора — позвонить на горячую линию банка, который выдал ссуду, зайти в мобильное приложение или в «Личном кабинете» на сайте. Можно посетить отделение (лучше иметь при себе паспорт и кредитный договор).

Что делать, если есть долги по кредитам

Ссуду берут не на один год. Ипотека на квартиру растягивается на 30 лет. Ежемесячный взнос составляет весомую часть в бюджете семьи. Получается, в этот период заемщик работает не на себя, а на финансовую организацию, одолжившую необходимую сумму. Кредитные платежи становятся неподъемной ношей, когда главные добытчики семьи теряют работу.

Если не заплатить вовремя, появится задолженность. Банки не стремятся финансово уничтожить клиента. Основная задача вернуть с процентами вложенное. С ними можно договориться. Успешно рассчитавшийся должник, видя хорошее отношение со стороны кредитора, придет сюда в следующий раз.

Варианты выхода из ситуации при временной потере платежеспособности:

- Реструктуризация долга. Заключается в уменьшении регулярных выплат путем увеличения срока кредитования.

- Предоставление финансовой организацией отсрочки очередного платежа без начисления штрафа. За это время необходимо найти новое рабочее место, чтобы в будущем исправно погашать долг.

Банкиры охотно идут навстречу клиентам. Судиться они не любят, страдает репутация. Учреждение, погрязшее в судебных разбирательствах, не заинтересует потенциального заемщика. Если отбросить сомнения и вооружиться весомыми доводами, достичь взаимопонимания с кредитором несложно.

Кому нравятся должники? Банки тоже их не любят. Однако в этой категории часто оказываются люди, временно попавшие в сложную ситуацию. Они не платят, так как не могут. Финансисты это отлично понимают и всячески стараются помочь, ищут компромиссы. Однако часть граждан не возвращает деньги и осознанно избегает контактов с представителями финансовой организации.

Обратиться в сервисы онлайн-проверки кредитной истории

Помимо официальных ресурсов – сайта Центробанка или портала ЕПГУ Госуслуги, информация о состоянии кредитной истории заемщика предоставляется многочисленными онлайн-сервисами. Их количество постоянно увеличивается, что наглядно демонстрирует актуальность рассматриваемой проблемы.

Найти подобные интернет-ресурсы несложно – для этого достаточно вбить в строку любого поискового сервиса запрос «получить кредитную историю» или аналогичный по смыслу. Программа отыщет самые популярные сайты, предоставляющие подобные услуги. При этом необходимо учитывать, что многие из них предусматривают взимание платы, независимо от количества и периодичности обращений конкретного клиента.

Важно отметить, что для онлайн-проверки текущей задолженности целесообразно использовать личный кабинет микрокредитной компании, с которой человек уже сотрудничал. Доступ к интернет-ресурсу предоставляется МФО в обязательном порядке

Единственный минус такого способа – наличие информации только о долгах перед конкретной микрофинансовой организации. С другой стороны, не составляет труда посетить сайты всех МФО, с которыми конкретное физлицо работало ранее.

Возможность узнать о задолженностях онлайн через интернет

Большинство банков, микрофинансовых организаций, БКИ и госслужб позволяют получать информацию о наличии задолженностей дистанционно.

«Госуслуги»

На портале «Госуслуг» можно проверить судебную и налоговую задолженность, запросить список бюро, в которых хранится КИ.

Для этого нужно подтвердить учетную запись:

- указать СНИЛС и данные паспорта, дождаться окончания проверки;

- подтвердить личность: онлайн (доступно для клиентов Сбербанка, Тинькофф Банка, Почта Банка), лично при обращении в МФЦ, по «Почте России».

Сумма судебной задолженности через Госуслуги.

ФССП

Алгоритм действий для проверки долгов на сайте ФССП:

- Перейти в раздел «Банк данных исполнительных производств», нажать «Узнай о своих долгах».

- Заполнить форму и ввести капчу — код с картинки.

- Получить информацию. Если есть долги, их можно оплатить онлайн удобным способом.

Другие web-ресурсы БКИ

КИ может храниться в нескольких бюро. Чтобы получить все данные, нужно сделать несколько запросов. Чаще всего запросить КИ можно онлайн, с подтверждением личности через идентификацию на «Госуслугах».

Как проверить задолженность по старым кредитам

Собственно, это не имеет большого значения – старый кредит или новый. Все незакрытые, невыплаченные кредиты для банка «текущие», а значит, находятся в работе и подлежат обслуживанию.

Таким образом, все перечисленные выше приёмы можно использовать для получения задолженности. Другое дело, что под «старым» кредитом понимается и попутно – большой долг, который не обслуживался ещё от «царя Гороха». В этой ситуации резонно будет, как раз, обратиться к информации в БКИ, хотя бы, чтобы попутно узнать, а не оказались ли вы в этих «черных списках» злостных неплательщиков, «неблагонадёжных», как называет таких клиентов глава Центробанка Эльвира Набиуллина.

Поэтому общий вывод такой – не стоит затягивать с выплатой кредитов, не стоит превращать его в «старый». Как только возникла задолженность по кредиту, её необходимо в самое кратчайшее время ликвидировать, а так, глядишь, ты уже на карандаше у коллекторов, а эта лихая братия шутить не любит. В последнее время она немного присмирела, находясь под «топором» полного закрытия, но в нужный момент обязательно себя проявит. Не хотелось бы, чтобы объектом её назойливого внимания стали именно вы.

Законодательная база

Порядок предоставления информации по кредиту физического лица определяется следующими правовыми документами:

- ФЗ №353 (ст. 10). Кредитор обязан на бесплатной основе уведомлять заемщика об остатке долга, размере и дате предыдущего и следующего платежей как минимум 1 раз в месяц. Это конфиденциальные данные, доступ к которым может получить нотариус в случае открытия дела о наследстве, доверенное лицо при наличии доверенности или судебные приставы, если есть приказ или решение суда.

- ФЗ №218. Физическое лицо может 2 раза в год бесплатно узнать кредитную историю в одном или нескольких БКИ. Банки и МФО получают доступ к информации только с письменного согласия субъекта КИ.

Как узнать свой долг по кредиту, обратившись в банк

Проверить наличие и величину кредитных обязательств можно традиционным способом – при обращении в финучреждение, где они оформлялись:

- лично посетив отделение банка;

- позвонив по телефону «горячей линии».

1.1. В отделении банка

Для визита в банк потребуется паспорт или другое удостоверение личности. По нему операционист идентифицирует клиента, отыщет информацию в базе и сообщит сведения о сумме обязательств по кредитам. По желанию заявителя будет предоставлена справка о задолженности.

1.2. По телефону клиентской поддержки

При звонке на телефон «горячей линии» обычно клиенты попадают в голосовое меню. Так проще всего получить сведения по типовым запросам. Переход по пунктам голосового меню производится путём нажатия клавиш мобильного телефона, следуя указаниям автоинформатора. Среди этих пунктов может встретиться и нужный, по которому заёмщик узнает о наличии долгов по кредитам.

Если сведения о задолженности получить через автоинформатор нельзя, нужно выйти на «живого» оператора и адресовать этот вопрос ему.

Идентификация обратившегося производится по номеру мобильного телефона, кодовому слову или другой информации. После идентификации специалист сообщит клиенту, каков остаток долга по займу.

4 ответa на вопрос от юристов 9111.ru

Обращайтесь к приставам, а лучше сразу в суд, вынесший решение, пишите заявление о восстановлении сроков в связи с отсутствием уведомления и возражение, судебный приказ отменят.

Всего Вам наилучшего!

Судебный приказ выносится без вызова сторон и судебного разбирательства. У Вас есть право отменить этот Судебный приказ. Для этого нужно написать свое возражение и отправить его в суд, выдавший Судебный приказ.

Если я правильно понимаю, эти данные Вы нашли на сайте УФССП? Их вполне достаточно для отмены Судебного приказа и больше ничего искать не нужно!

В соответствии со ст. 129 ГПК РФ судья отменяет судебный приказ, если от должника в установленный срок поступят возражения относительно его исполнения.

Если все сделать правильно, он будет обязательно отменен. Отменять Судебный приказ нужно обязательно, иначе получите не понятно кем и как рассчитанный долг. Только не пытайтесь самостоятельно отменить Судебный приказ. Ошибетесь в чем-нибудь и поправить будет ничего нельзя!

Статья написана по материалам сайтов: sbank-gid.ru, strahovanie58.ru, www.9111.ru.

Что за задолженность по кредитным платежам (кроме ипотеки): 12920.86 руб?

Ответ юриста на вопрос : люблинский суд Обратитесь к приставам сперва, выясните, какой у Вас долг и какие ограничения наложены. видимо, Вы не проживаете по адресу, указанному в исполнительном листе. что с этим делать и где вас искать — это в данном случае проблема взыскателя, а не ваша 02 Ноября 2015, 21:40 Уточнение клиента Ну когда то же найдут. Я не прячусь, по прописке живу и т.д. «Знаю, что сумма долга по кредиту у меня осталась.

К чему меня могут обязать?» Операция «Новогодний герой» На базарах, соседствующих с мечетью Омейя (Дамаск), торговцы наперебой предлагают значки, брелки, кофейные чашки и майки с изображением российского лидера. Хотя последний западный турист давно уже покинул сирийскую столицу, группы паломников-шиитов расхватывают на ура сувениры, посвященные новому триумвирату Асад-Путин-Насралa.

Заключение

Само наличие текущего кредитного долга является обычной практикой, сегодня за кредитами обращаются многие совершеннолетние граждане. Главное не допускать образования просроченных долгов, обеспечивать его своевременное и качественное обслуживание.

В случае образования просроченного долга не следует прятаться от кредитора, лучше идти с ним на контакт, выработать совместное решение по выходу из сложившейся ситуации. Банк заинтересован в этом не меньше заемщика.

Просроченные кредитные долги влекут за собой неприятные последствия, которые сказываются на качестве жизни не только должника, но и его родственников.