3-ндфл в 2017 году: что изменилось

Содержание:

- Скачать 3-НДФЛ 2020 для подачи в 2021 году

- Как заполнить, если в 2020 году продано жилье в собственности менее 3 (или 5) лет?

- Как подать декларацию 3-НДФЛ

- Проверка декларации

- Какие изменения внесены в 3-НДФЛ в 2020 году?

- Налоговая декларация по НДФЛ (форма 3-НДФЛ) (КНД 1151020)

- Какую форму 3-НДФЛ использовать для подачи в 2021 году?

- Утверждена новая форма 3-НДФЛ для ИП на ОСН и физических лиц

- Основные правила заполнения декларации

- Новая форма 2-НДФЛ в 2020 году

- Программа для заполнения декларации

- Зачем скачивать

Скачать 3-НДФЛ 2020 для подачи в 2021 году

Срок подачи 3-НДФЛ за 2020 год (для тех лиц,

кому подавать декларацию обязательно)

до 30 апреля 2021 года.

Однако подать декларацию 3-НДФЛ для получения налогового вычета можно и после этого срока.

Где скачать декларацию 3-НДФЛ с двухмерным штрихкодом?

Для того чтобы распечатать декларацию 3-НДФЛ с двухмерным штрихкодом

нужно воспользоваться специальными программами. Поскольку двухмерный

штрих-код может быть связан с данными в декларации и изменяется в зависимости

от них, то скачать форму с двухмерным штрихкодом для незаполненной декларации не имеет смысла.

Так же нет смысла пытаться сформировать двухмерный штрихкод самостоятельно, для этого есть специальные программы.

Например, можно заполнить декларацию 3-НДФЛ в 1С.

В 1С в декларацию по налогу на доходы физических лиц (форма 3-НДФЛ) за 2020 год добавлена возможность

печати машиночитаемой формы с двухмерным штрихкодом PDF417. Или для того

чтобы заполнить 3-НДФЛ можно использоваться программы,

которые специально разрабатывает ГНИВЦ ФНС России.

Как заполнить, если в 2020 году продано жилье в собственности менее 3 (или 5) лет?

Продавец квартиры, ее доли, дома, комнаты должны заполнить такие листы декларации 3-НДФЛ:

- титульный;

- раздел 1;

- раздел 2;

- приложение 1 и расчет к нему;

- приложение 6.

То есть в декларации должны быть оформлены шесть листов. Распечатывать нужно только их, пустые листы подавать не нужно. Каждый лист нужно пронумеровать по порядку, на каждом вверху указывается ИНН физического лица, а внизу — личная подпись и дата ее постановки.

При заполнении на компьютере или вручную нужно придерживаться общих правил оформления деклараций — прочитать правила.

Начать оформление можно с указания сведений о полученном доходе от продажи в приложении 1, далее указать сведения о проданной квартире в расчете к прил. 1 и внести размер имущественного вычета в прил. 6.

На основе введенных данных рассчитывается налог к уплате в разделе 2 и подводятся итоги в разделе 1.

В последнюю очередь заполняется первый титульный лист, где приводятся общие сведения о декларации и декларанте.

Инструкция по заполнению

Ниже в таблице даны пояснения, какие именно строки и поля нужно заполнить при подаче 3-НДФЛ в связи с продажей квартиры:

|

Поле декларации |

Инструкция по заполнению |

|

Титульный лист |

|

|

№ корректировки |

Показывает, в который раз подается декларация в отношении конкретной сделки по продаже квартиры.

Если в первый раз – то ставится 0. Если 3-НДФЛ корректируется и подается повторно – то порядковый номер внесения изменений в форму. |

|

Код периода |

34 – 12 месяцев. |

|

Год |

2020 – год, когда продана квартира. |

|

Код ФНС |

Четырехзначный номер отделения налоговой, которая соответствует месту жительства декларанта и куда сдается декларация. |

|

Сведения о продавце квартиры |

Код страны – 643 для российских граждан.

Категория налогоплательщика – 760 для граждан, получивших доход от продажи имущества. ФИО, сведения о рождении – как в паспорте. Телефон – обязательно действующий. Количество страниц декларации – считается общее число заполненных листов 3-НДФЛ. |

|

Сведения о документе |

Обычно в качестве документа выступает паспорт, указывают его реквизиты. |

|

Достоверность… |

Если декларацию сдает сам налогоплательщик, то ставится «1», подпись.

Если 3-НДФЛ передается через доверенное лицо, то ставится «2», вписывается ФИО доверенного лица, реквизиты доверенности и его подпись. |

|

Раздел 1 |

|

|

010 |

Если нужно заплатить налог, то ставится «1».

Если налог равен нулю из-за применения вычета, то ставится «3». |

|

020 |

КБК — 182 1 01 02030 01 1000 110. |

|

030 |

ОКТМО – узнать можно здесь. |

|

040 |

Налог от продажи квартиры к уплате – если нужно заплатить.

Если не нужно, то ставится 0. |

|

Раздел 2 |

|

|

001 |

13 процентов – ставка, по которой рассчитывается налог с проданного жилья. |

|

002 |

3 – иной доход. |

|

010 |

Полученный доход с проведенной сделки – переносится из строки 070 Приложения 1. |

|

040 |

Поле заполняется, если продавец квартиры выбрал в качестве вычета 1 млн.руб. – переносится из строки 010 Приложения 6. |

|

050 |

Поле заполняется, если выбран вычет в виде расходов на покупку квартиры (при наличии подтверждающих документов) – переносится из строки 020 Приложения 6. |

|

060 |

База для исчисления налога – доход минус вычет (разность строк 010 и 040/050). |

|

070 |

Налог, рассчитанный от базы = показатель строки 060 умножить на ставку из 001. |

|

Приложение 1 к Разделу 2 |

|

|

010 |

13 процентов – ставка, по которой облагается доход с продажи квартиры. |

|

020 |

Если налог рассчитывается с цены продажи, то ставится 01; если с кадастровой стоимости, умноженной на 0.7, то ставится 02. |

|

030, 040, 050 |

Не заполняются. |

|

060 |

ФИО лица, купившего квартиру |

|

070 |

Доход от продажи – из строки 050 Приложения 1. |

|

080 |

Не заполняется. |

|

Расчет к Приложению 1 |

|

|

010 |

Вносится кадастровый номер объекта — узнать на сайте Росреестра. |

|

020 |

Кадастровая стоимость на 01.01.2020 — узнать на сайте ФНС. |

|

030 |

Цена продажи по договору. |

|

040 |

Кадастровая стоимость * 0.7 – если она указана в поле 020. |

|

050 |

Указывается сумма, с которой будет считать налог – выбирается большая сумма из строк 030 и 040 и вписывается в это поле.

По закону налог платится с 70% от кадастровой стоимости, если это значение оказывается больше продажной цены. |

|

Приложение 6 |

|

|

010 |

Вносится 1 000 000 – если продавец решил в качестве имущественного вычета принять фиксированную сумму. |

|

020 |

Вносятся затраты на приобретение жилья – если продавец решил их принять в качестве вычета. |

|

030 и 040 |

Поля заполняются по аналогии с 010 и 020 в случае, если продана доля в квартире. |

Налог для уплаты = (1 500 000 — 1 200 000) * 13% = 39 000.

Видео инструкция

Заполнение 3-НДФЛ при продаже квартиры в личном кабинете налогоплательщика:

Как подать декларацию 3-НДФЛ

Налогоплательщики обязаны представить налоговую декларацию 3-НДФЛ за минувший год не позднее 30 апреля 2021 года (п. 1 ст. 229 НК РФ). При этом в случае прекращения деятельности ИП декларация 3-НДФЛ со сведениями о фактически полученных в текущем налоговом периоде (в 2021 году) доходах, представляется в 5-дневный срок со дня прекращения такой деятельности.

Декларация может представляться на бумажном носителе непосредственно в налоговую инспекцию по месту учета налогоплательщика либо через многофункциональный центр предоставления государственных и муниципальных услуг.

Также налогоплательщики могут сдать декларацию в электронной форме по телекоммуникационным каналам связи (ТКС) с применением усиленной квалифицированной электронной подписи. Кроме того, сдать 3-НДФЛ можно через личный кабинет налогоплательщика на официальном сайте ФНС (функционал не доступен для ИП и иных лиц, занимающихся частной практикой).

Заполнение 3-НДФЛ в «1С:Бухгалтерии 8» ред. 3.0 и ее прием на сайте ФНС

В «1С:Бухгалтерии 8» редакции 3.0 декларация по форме 3-НДФЛ (утв. приказом ФНС от 28.08.2020 № ЕД-7-11/615@) включена в состав форм регламентированной отчетности начиная с версии 3.0.88.

Декларация 3-НДФЛ в программе заполняется автоматически с учетом разъяснений, изложенных в письме ФНС России от 14.01.2021 № БС-4-11/148@. Декларацию можно выгрузить в файл электронного представления или отправить в ФНС напрямую из программы через сервис 1С-Отчетность.

Обращаем ваше внимание, что до недавнего времени на сайте ФНС возникали временные технические сложности с приемом деклараций 3-НДФЛ. В случае, если предприниматель декларирует только доходы от предпринимательской деятельности, то заполняется пункт 2 раздела 1, при этом пункт 1 раздела 1 остается пустым

При отправке заполненной таким образом декларации пользователи могли получить от ФНС отказ в приеме декларации. Суть отказа сводилась к одному: не заполнен раздел 1.

Приводим текст сообщения об ошибке:

— Код: — Описание:КОНТРОЛЬ ВВОДА. Отсутствуют строки в Разделе 1. Раздел 1 обязателен к заполнению./КОНТРОЛЬ ВВОДА. По данным ДокПредст в декларации 09 — ФЛ, зарегистрированное в качестве индивидуального предпринимателя. Проверьте наличие КБК = 18210102020011000110 в Разделе 1

— Код: — Описание:КОНТРОЛЬ ВВОДА. По данным ДокПредст в декларации 09 — ФЛ, зарегистрированное в качестве индивидуального предпринимателя. Проверьте наличие КБК = 18210102020011000110 в Разделе 1

— Код: — Описание:КОНТРОЛЬ ВВОДА. Отсутствуют строки в Разделе 1. Раздел 1 обязателен к заполнению.

— Код: 0000000001 Описание:КОНТРОЛЬ ВВОДА. По данным ДокПредст в декларации 09 — ФЛ, зарегистрированное в качестве индивидуального предпринимателя. Проверьте наличие КБК = 18210102020011000110 в Разделе 1

— Код: 0000000001 Описание:КОНТРОЛЬ ВВОДА. Отсутствуют строки в Разделе 1. Раздел 1 обязателен к заполнению.

Если пользователь ранее получил отказ в приеме 3-НДФЛ из-за ошибки такого рода, беспокоиться не стоит: декларация в программе заполнена корректно. В настоящее время ошибка на стороне ФНС исправлена, поэтому можно смело отправлять отчет.

Самостоятельно проверить правильность формирования показателей в 3-НДФЛ можно с помощью контрольных соотношений для новой формы налоговой декларации, которые приведены в письме ФНС от 08.02.2021№ БС-4-11/1438@. В программах 1С указанные контрольные соотношения поддерживаются с выходом очередных версий.С их помощью налогоплательщики могут самостоятельно проверить правильность формирования показателей в отчетности.

Проверка декларации

Перед сохранением декларации надо проверить корректность ее заполнения. Для этого надо выбрать в верхней вкладке «Декларация» пункт меню «Проверить». Программа самостоятельно осуществляет проверку всех внесенных данных. После ее завершения появится сообщение с результатами проверки.

От себя вам посоветую обязательно пользоваться этой функцией. Поверьте, даже если вы уверены, что все заполнили правильно, лучше еще раз убедиться в этом. В прошлом году я из-за своей лени и невнимательности была вынуждена 2 раза подавать декларацию, так как допустила ошибку. А если бы я сразу проверила то, что заполнила, то сэкономила бы себе целый день, который потратила на посещение отделения ФНС.

После этого можно сохранить декларацию и распечатать. Для этого надо использовать пункты верхнего меню.

Какие изменения внесены в 3-НДФЛ в 2020 году?

Какие изменения внесены в 3-НДФЛ за 2020 год, по сравнению с предыдущей формой прошлого года? Какие изменения внесены в 3-НДФЛ в 2020 году?

Форма 3-НДФЛ за 2020 год изменилась по сравнению с формой

прошлого года. Для заполнения в 2021 году Федеральная налоговая служба утвердила

новую форму налоговой декларации по НДФЛ (форма 3-НДФЛ). Относительно

прошлогодней формы в декларацию добавлены два новых листа, в некоторые листы внесены изменения,

изменены штрих-коды на всех листах, на некоторых листах изменен состав реквизитов, на некоторых листах изменения незначительные.

В первую очередь следует отметить, что в 2020 году в декларации появился новый лист

Приложение к Разделу 1 «Заявления о зачете (возврате) суммы излишне уплаченного налога на доходы физических лиц».

Раньше, в случае возврата налога,

необходимо было дополнительно к декларации заполнять отдельное заявление на возврат.

Теперь, начиная с декларации за 2020 год, указать реквизиты для возврата налога

можно в самой декларации. Так же появилась возможность зачета налога.

Еще один новый лист в декларации 3-НДФЛ за 2020 год — это

Расчет к Приложению 3 «Расчет авансовых платежей, уплачиваемых в соответствии с пунктом 7 статьи 227 Налогового кодекса РФ».

Таким образом, по сравнению с прошлогодней формой, состав листов

декларации увеличился, добавились два новых листа.

Кроме этого изменился состав реквизитов на листах:

- Раздел 1. «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета» к Декларации.

- Приложение 4. «Расчет суммы доходов, не подлежащей налогообложению» к Декларации.

Налоговая декларация по НДФЛ (форма 3-НДФЛ) (КНД 1151020)

Декларацию можно сдать:

- в электронной форме;

- на бумажном носителе (лично или по почте).

Срок сдачи для граждан, которые обязаны сдавать декларацию (предприниматели, продавцы имущества, квартиросдатчики и т.д.) — не позднее 30 апреля года, следующего за отчетным.

Если декларация предоставляется с целью возврата удержанного работодателем налога, то подать ее можно в течение трех лет. Например, в 2021 году можно сдавать декларации за 2020, 2019 и 2018 годы.

-

в формате Excel (~ 630 Кб);

-

в формате PDF (~ 530 Кб)

В декларацию внесли следующие изменения:

-

изменены штрих-коды страниц;

-

в титульном листе удалены строки с адресом налогоплательщика (адрес места жительства, почтовый индекс, район, город, населенный пункт, улица, номер дома, адрес места жительства за пределами РФ);

-

в листе Д1 удалены две строки, в которых отражается размер остатка имущественного налогового вычета, перешедший с предыдущего налогового периода – по займам и процентам;

-

в листе Е1 удалена строка, отражающая количество месяцев, по итогам которых общая сумма дохода, полученного с начала года, не превысила 350 000 руб.;

-

в связи с введением социального налогового вычета в сумме, уплаченной за прохождение независимой оценки своей квалификации на соответствие требованиям к квалификации в п. 3 листа Е1 добавлена строка «Сумма, уплаченная за прохождение независимой оценки своей квалификации на соответствие требованиям к квалификации в организациях, осуществляющих такую деятельность в соответствии с законодательством РФ» и другие изменения;

-

для заявления инвестиционного налогового вычета в размере положительного финансового результата, полученного налогоплательщиком в налоговом периоде от реализации (погашения) ценных бумаг, обращающихся на организованном рынке ценных бумаг;

-

для установления особенностей налогообложения доходов физических лиц, полученных в результате продажи недвижимого имущества.

В результате этих изменений для подачи сведений о доходах за 2016 год используется новая форма 3-НДФЛ, которую можно скачать:

-

в формате Excel (~ 720 Кб);

-

в формате PDF (~ 1 Мб)

Изменения в форму декларации связаны с ее приведением в соответствие с действующей редакцией НК. Изменения коснулись:

-

расширения перечня лиц, которые обязаны сдавать налоговую декларацию;

-

размера стандартного налогового вычета на детей;

-

учета убытков, исчисления и уплаты налога по операциям, учитываемым на индивидуальном инвестиционном счете;

-

налогообложения физических лиц, получающих доходы в виде дивидендов от контролируемых иностранных компаний.

В результате этих изменений для подачи сведений о доходах за 2015 год используется новая форма 3-НДФЛ, которую можно скачать:

-

в формате Excel (~ 580 Кб);

-

в формате PDF (~ 2,4 Мб)

Эта форма декларации применяется для подачи сведений о доходах за 2015 год.

Для лиц, обязанных декларировать свой доход, срок сдачи декларации не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Примечание: лица, у которых нет обязанности подавать декларацию за прошлый год (к примеру, которые хотят получить вычет на покупку недвижимости и (или) по расходам на лечение и (или) обучение) вправе подать декларацию в любое время (т.е. как до, так и после 30 апреля).

-

порядок заполнения титульного листа налоговой декларации 3-НДФЛ;

-

порядок заполнения листа А налоговой декларации 3-НДФЛ;

-

порядок заполнения листа Д1 налоговой декларации 3-НДФЛ (расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества);

-

порядок заполнения листа Д2 налоговой декларации 3-НДФЛ (расчет имущественных налоговых вычетов по доходам от продажи имущества);

-

порядок заполнения листа Е1 налоговой декларации 3-НДФЛ (расчет стандартных и социальных налоговых вычетов).

-

порядок заполнения листа Е2 налоговой декларации 3-НДФЛ (расчет социальных налоговых вычетов, установленных подпунктом 4 и подпунктом 5 пункта 1 статьи 219 Налогового кодекса Российской Федерации).

Какую форму 3-НДФЛ использовать для подачи в 2021 году?

Заполнить и подать декларацию по форме 3-НДФЛ в 2021 году должны следующие категории граждан:

- продавшие имущество в 2020 году — недвижимость и транспорт;

- получившие налогооблагаемый доход в прошлом году, с которого не был удержан НДФЛ;

- желающие оформить налоговые вычет и вернуть часть потраченных средств;

- физические лица, оформленные как индивидуальные предприниматели на общей системе налогообложения (ОСНО), для отчета о своей деятельности за прошедший год;

- Главы КФХ для декларирования дохода за 2020 год.

Все указанные лица заполняют 3-НДФЛ в 2021 году по форме, утвержденной Приказом ФНС от 28.08.20 № ЕД-7-11/615@. Это новый бланк, в который внесены существенные изменения по сравнению с действующим ранее.

Скачать обновленную форму декларации в формате excel можно в данной статье, опустившись в самый ее низ.

Если 3-НДФЛ формируется с использованием программы или личного кабинета налогоплательщика, то необходимость поиска и проверки актуальной формы декларации отпадает.

Полный перечень изменений в налоговой декларации

В таблице ниже собран список тех корректировок, которые были внесены в отчет, действующий с 1 января 2021 года, по сравнению с прежним бланком 3-НДФЛ.

Таблица изменений:

|

Страница 3-НДФЛ |

Что изменилось? |

Кто заполняет? |

|

Титульный лист |

Кроме обновления штрих-кода, никаких изменений не внесено. | Все. |

|

Раздел 1 (итоговые данные) |

В новом бланке разделили ИП и прочих граждан.

Появились два подраздела:

|

Все. |

|

Приложение к Разделу 1 (заявление на возврат налога) |

Появился новый лист, который позволяет формировать заявление на возврат налога – его заполняют те граждане, которые желают получить налоговый вычет и вернуть часть ранее уплаченного НДФЛ.

При этом отдельно составлять такое заявление не нужно, оно уже включено в новый бланк 3-НДФЛ. |

Граждане, рассчитывающие на возврат НДФЛ. |

|

Раздел 2 (Расчет базы и налога) |

Не изменился. | Все. |

|

Приложение 1 (доходы от российских лиц) |

Не изменилось. | Физические лица, продавшие движимое и недвижимое имущество российским лицам.

Граждане получающие налоговый вычет для указания дохода от российских работодателей. |

|

Приложение 2 (доходы от зарубежных лиц) |

В строку 074, где указывается порядок определения прибыли контролируемой иностранной компании, добавился еще один вариант – по правилам для российских организаций. | Физические лица, получившие доход от иностранных лиц. |

|

Приложение 3 (итоги предпринимательской деятельности) |

Не изменилось. | ИП, частнопрактикующие лица, главы КФХ. |

|

Приложение 4 (поступления, освобождаемые от подоходного налога) |

Добавлено поле 090 для указания вида дохода, освобождаемого от налогообложения — материальная помощь от образовательных учреждений учащимся. | Лица, получившие доход, не облагаемый НДФЛ. |

|

Приложение 5 (для возврата налога за лечение, обучение, детей и т.д.) |

Не изменилось. | Граждане, желающие получить стандартный, социальный, инвестиционный вычет. |

|

Приложение 6 (для расчета имущественного вычета с продажи имущества) |

Граждане, продавшие имущество. | |

|

Приложение 7 (Для возврата налога в связи с покупкой имущества) |

Физические лица, купившие недвижимость. | |

|

Приложение 8 (для расчета вычета по ценным бумагам) |

Граждане, желающие получить вычет по ценным бумагам, ПФИ. | |

|

Расчет к прил.1 (показываются сведения о проданном имуществе) |

Изменилась формулировка полей 020 и 040, что не сильно влияет на процесс заполнения новой формы 3-НДФЛ. | Лица, продавшие недвижимость. |

|

Расчет к прил.3 (рассчитываются авансы ИП) |

Новая страница декларации, где ИП отдельно проводят расчет авансовых платежей по налогу для последующего переноса в подраздел 2 раздела 1. | ИП, частнопрактикующие лица |

|

Расчет к прил.5 (возврат налога в связи с уплатой взносов) |

Не изменился. | Граждане, получающие социальный вычет по уплате добровольных пенсионных взносов. |

Инструкции по оформлению

Пошаговые инструкции по оформлению декларации в различных ситуациях:

- при продаже машины;

- при продаже квартиры;

- на вычет за лечение;

- на вычет за обучение;

- на вычет при покупке квартиры.

- на вычет по ипотеке.

Утверждена новая форма 3-НДФЛ для ИП на ОСН и физических лиц

Без заполнения 3-НДФЛ на имущественный вычет можно обойтись при использовании вычетов по затратам на покупку (или строительство) жилья и проценты по ипотеке.

Допустимо это в ситуациях, когда в год сбора полного пакета документов, необходимого для такого вычета, человек обращается в ИФНС за уведомлением о праве на вычет и на основании этого уведомления и аналогичного документа, ежегодно получаемого в последующие годы, возвращает налог на работе.

Если он использует для возврата НДФЛ по данному основанию только такой алгоритм действий, то декларация 3-НДФЛ для получения имущественного вычета в связи с покупкой жилья ему может вообще не понадобиться.

Установленных законодательно сроков сдачи декларации по вычетам не существует. Сдать ее можно не только на протяжении всего года, непосредственно следующего за отчетным, но и в течение 2 последующих лет, пока не истечет срок давности для возврата налога (3 года).

То есть в 2021 году допустимо также представить декларацию по вычетам за 2019 и 2018 годы, если в силу каких-то причин они не были поданы в ИФНС своевременно. Оформить декларацию нужно за каждый год на том бланке, форма которого действовала в соответствующем году. Формы деклараций 2019 и 2018 годов также можно скачать у нас.

- Узнать вычет по предыдущим годам

- Как узнать номер инспекции

- Как узнать ОКТМО для декларации

- Узнать кадастровый номер

- Как узнать свой ИНН

- Как сохранить Декларацию в PDF

- Как узнать свой номер счета

- Как узнать почтовый индекс

- Что такое налоговый вычет

- Кто имеет право на вычеты

- Срок подачи 3-НДФЛ на вычет

- Сколько ждать налоговый вычет

- Как подать 3-НДФЛ в налоговую

- Как подать за 3 года

- Признак налогоплательщика

- Способ приобретения

- Стоимость объекта (ИВ)

Основные правила заполнения декларации

Приступая к заполнению декларации, которую надо составлять, если на предприятии действует упрощенная система налогообложения, независимо от разновидности используемой системы, начинать вносить данные рекомендуется во второй раздел отчета.

Это связано с тем, что первый раздел содержит итоговые показатели второго.

Декларация по УСН предусмотрена для заполнения сведения сразу на две ее разновидности, а также для отражения информации по торговому сбору. Поэтому, компания составляя ее, вносит данные только в те листы, которые ей необходим, а остальные исключает из состава налогового отчета.

При заполнении декларации необходимо учитывать следующее:

- Надо помнить, что страница с титульным листом декларации заполняется всегда. Налогоплательщик, находящий на системе УСН доходы, прикладывает к нему листы разделов 1.1, 2.1.1., а также уплачивающий торговый сбор (существует в некоторых регионах страны), еще и раздел 2.1.2.

- Применяющие систему УСН доходы-расходы, субъекты должны заполнять листы разделов.2, 2.2.

- В состав отчета входит еще и раздел 3, который предназначен для отражения сведений о целевых поступлениях на предприятие, благотворительных взносов и т.д.

- По этим причинам осуществлять нумерацию листов в декларации рекомендуется после того как, все листы, включаемые в нее, будут заполнены. Если производится составление отчета в программе, нумерация выполняется автоматически.

- Указывая стоимостные показатели в отчете, следует исходить из правила, согласно которому в графах должны проставляться только целые числа. Поэтому данные предварительно нужно округлять по правилам математики — более 0,5 копеек считаются как 1 рубль, а менее — отбрасываются.

- При заполнении бумажных форм от руки, для внесения сведений необходимо брать чернила исключительно черного, фиолетового или же синего цветов.

- Буквенные символы нужно вносить печатным прописным шрифтом.

- Если налогоплательщик формирует декларацию с использованием компьютера, то он должен придерживаться правила, согласно которому применяется Courier New 16-18 пунктов.

- Декларацию не надо скреплять скобами от степлера, сшивать нитками и т. д. Рекомендуется листы соединить просто канцелярской скрепкой.

- Если при заполнении отчета остаются незаполненные клетки, то в них нужно проставить символ «-». Данное правило распространяется на случаи, когда клетка должна содержать значение показателя «0».

Внимание! Ответственное лицо может допустить ошибку при заполнении отчета, однако, никаких исправлений в декларации не должно быть. Поэтому в этом случае ему надо будет пройти процедуру внесения данных в отчет заново.

Новая форма 2-НДФЛ в 2020 году

Главная / Прочее

Данный нормативный акт утвердил совершенно новую форму справки 2-НДФЛ, а также порядок ее заполнения и представления в органы ФНС.

С момента вступления в силу нового Приказа (с 01.01.2020) прекращают действовать:

- приказ ФНС РФ от 30.10.2015 № ММВ-7-11/485 в ред. от 17.01.2018, которым был утвержден старый бланк справки, а так же порядок его заполнения;

- приказ ФНС РФ от 16.09.2011 № ММВ-7-3/576, закреплявший регламент представления сведений в налоговые органы.

Что изменилось?

Предусмотрены разные формы справок для представления в налоговую инспекцию и выдачи по запросу работника:

- Форма 2-НДФЛ КНД 1151078 (Приложение № 1 к Приказу);

- Справка о доходах и суммах налога физического лица (Приложение № 5 к Приказу).

Изменено наименование, структура и содержание справки для ФНС:

- скорректировано несоответствие названия и содержания документа, которое наблюдалось ранее (теперь бланк именуется «Справка о доходах и суммах налога физического лица»);

- новая форма содержит меньше разделов (3 вместо 5), но располагается на двух листах: «старый» раздел 3 вынесен на отдельную страницу в приложение «Сведения о доходах и соответствующих вычетах по месяцам налогового периода»;

- к информации о реквизитах уведомления о предоставлении вычетов теперь добавился код: «1» – предоставление налогоплательщику имущественного вычета, «2» – социального вычета, «3» – уменьшение НДФЛ на сумму фиксированных авансовых платежей (ранее указывался только номер документа и дата его выдачи).

К Приказу также прилагается новый бланк реестра справок 2-НДФЛ (приложение № 1 к приложению № 4 Приказа), дополненный строками для внесения реквизитов (признаков представленных справок) реорганизованных юридических лиц.

Кроме того, из правил подачи отчетности в ФНС исключена возможность представления 2-НДФЛ на электронных носителях (флешках, дисках и т.д.). А при сдаче формы по каналам ТКС отменено ранее действующее ограничение: 3 000 справок в одном файле.

Справка, которая будет выдаваться работникам, внешне практически идентична пока еще действующей форме 2-НДФЛ. Из нее удалена строка о признаке, номере корректировки и коде ИФНС, а также реквизиты уведомления о предоставлении вычета. В остальном порядок заполнения остался прежним.

Образец справки о доходах и суммах налога физлица

Читайте более подробно: Новая справка 2-НДФЛ

Обсуждение: 3 комментария

- Светлана: 16.02.2018 в 15:42

А для работников при увольнении тоже надо предоставлять такую же справку или форма немного другая? Зачем для них поля”признак” или “номер корректировки?

Ответить

Алексей:

19.02.2018 в 00:39

Здравствуйте. На руки работнику выдается стандартный бланк справки, никакой отдельной формы для такого случая не предусмотрено (п. 3 ст. 230 НК РФ).

Порядок заполнения полей «признак» и «номер корректировки» подробно описан в инструкции по заполнению справки 2-НДФЛ (ссылка есть в самом начале статьи).

Ответить

Анка:

20.02.2019 в 13:27

2-НДФЛ за 2020 год- в штрих коде зашифрованы номер страницы и задвоенный доход по сотрудникам с доходом более 15 штук в год?

Ответить

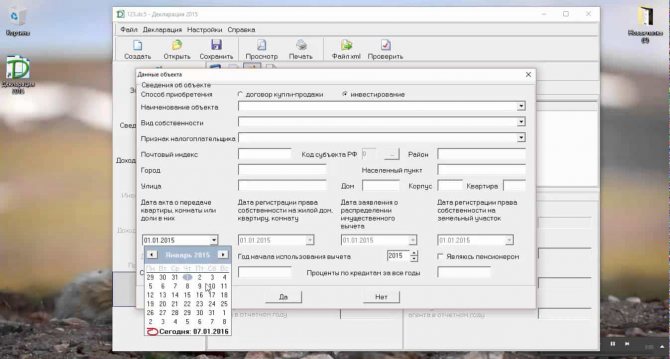

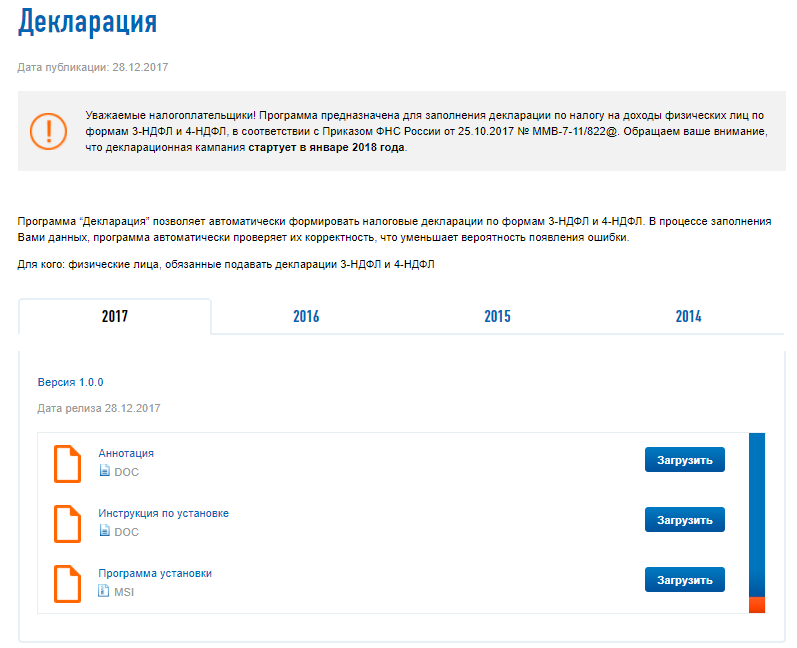

Программа для заполнения декларации

В 2015 году многие налогоплательщики предпочитают пользоваться программным обеспечением для оформления 3-НДФЛ. Открыв программу, физическое лицо увидит на самой верхней панели название документа («Декларация 2015»). Чуть ниже расположены четыре следующие вкладки — «файл», «декларация», «настройки», «справка», на вторую из которых нужно нажать, а еще ниже панель инструментов, позволяющая сохранять и открывать документ, а также производить с ним целый ряд других действий.

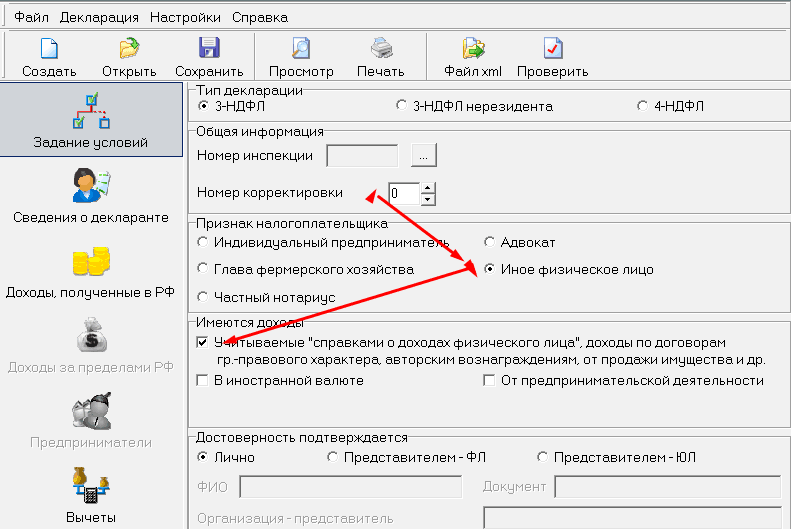

Как правильно задать условия

Первым делом претенденту на получение любого вида вычета понадобится задать определенные условия, касающиеся как самой декларации, так и налогоплательщика. Для того чтобы открылась соответствующая страница на вертикальной панели, расположенной с левого края окна, нужно нажать вкладку «задать условия». Страница, которая появится в результате данных действий, разделена на пять блоков:

- Форма декларации.

На этой панели физическое лицо должно отметить, заполняет ли оно форму 3-НДФЛ, предназначенную для граждан Российской Федерации либо для не резидентов, или вообще пользуется формой 4-НДФЛ.

- Общие данные.

Здесь нужно проставить два параметра — номер налоговой службы и корректировки. Найти номер налоговой инспекции по адресу данного органа можно в специальном справочнике, а поле для второго показателя, как правило, нужно оставить заполненным по умолчанию.

- Признак налогоплательщика. Поскольку размер налоговой ставки зависит от того, с помощью какой сферы деятельности физическое лицо получает прибыль, в документе обязательно нужно отметить определенный род занятий, так называемый признак налогоплательщика.

- Данные о доходах. На этой панели заявителю на вычет следует поставить галочку рядом с первым вариантом, если вся его прибыль учтена в справке по образцу 2-НДФЛ и получена либо по договору гражданско-правового характера, либо в результате присуждения авторских вознаграждений, либо вследствие продажи имущественных объектов. Второй вариант необходимо выбирать физическим лицам, получающим доход в иностранной валюте, а третий — индивидуальным предпринимателям.

- Достоверность. Как известно, за недействительность написанной в бланке декларации информации в некоторых случаях физические лица могут понести административное наказание. В связи с этим необходимо отметить, кто несет ответственность за написанные данные — сам заявитель на вычет, представитель физического лица или представитель юридического лица. Если это представитель, то дополнительно должна быть прописана его фамилия вместе с именем и отчеством.

Как указать сведения о заявителе на вычет

Для того чтобы приступить к внесению в программу сведений о физическом лице, претендующем на налоговую скидку, необходимо щелкнуть на вторую вкладку на вертикальной панели закладок. В появившемся окне налогоплательщику потребуется написать данные в таких блоках:

- Ф.И.О.

В первую очередь, пишется фамилия претендента на налоговый вычет, затем в отдельной строке, находящейся ниже, имя, а потом отчество. Помимо того, в данном блоке указывается еще название города, в котором родился налогоплательщика, его идентификационный номер и дата рождения.

- Данные о гражданстве.

Также физическое лицо обязательно должно проставить отметку, свидетельствующую о том, есть ли у него гражданство определенной страны или нет. Если налогоплательщик является гражданином какого-то государства, то указать его название и код.

- Паспортные сведения.

Обычно большинство физических лиц для удостоверения своей личности пользуются паспортом. Однако иногда используются и другие документы. Для начала пишется какой это документ (например, паспорт), а затем уже его реквизиты — номер и серия, а также число выдачи и название органа, который это сделал.

Какие еще страницы нужно заполнять

Все остальные (кроме первых двух) вкладки налоговой декларации должны быть оформлены только в определенных ситуациях. Если материальные средства физическое лицо в течение налогового периода получило на территории России, то ему нужно внести информацию в страницу под названием «Доходы, полученные в РФ», а если за границей — «Доходы за пределами РФ». Однако в любом случае абсолютно все источники прибыли заявителя на налоговый вычет должны быть зафиксированы в документе.

Также в программе имеется отдельная вкладка, предназначенная только для заполнения предпринимателями. А последняя вкладка посвящена вычетам. После нажатия на нее налогоплательщику нужно будет кликнуть на тот вид налоговой компенсации, которую он хочет получить (например, стандартный вычет), а потом уже внести в появившуюся страницу все требующиеся данные и нажать на сохранение.

Зачем скачивать

Тем, кто обязан самостоятельно сообщать налоговикам о своих облагаемых доходах, действующее налоговое законодательство позволяет выбирать:

- Заполнить декларацию 3-НДФЛ на бумаге от руки или с помощью компьютера и отнести ее в свою налоговую инспекцию (либо воспользоваться услугами почты для этого);

- Оформить отчет в электронном виде онлайн в личном кабинете физлица на официальном сайте ФНС России www.nalog.ru и здесь же отправить файл в налоговую;

- Либо установить программу для 3-НДФЛ за 2021 год, которая сама поможет правильно заполнить декларацию.

Разумеется, всё большее число физлиц – плательщиков НДФЛ выбирают последние 2 варианта, поскольку они более быстрые и надёжные.

Также см. «Скачиваем программу для заполнения 3-НДФЛ за 2021 год».

Вот какой функционал имеет программа «Декларация»:

- ввод информации из других документов физлица;

- расчет производных и итоговых показателей;

- арифметический контроль данных;

- проверка правильности расчета льгот и вычетов по НДФЛ;

- анализ корректности расчета базы и суммы подоходного налога;

- формирование XML-файла с данными декларации;

- формирование заполненных бланков с данными декларации и штрих-кодом.