Открытие брокерского счета в сбербанке: пошаговая инструкция и тарифы

Содержание:

- Что такое брокерский счет в Сбербанке?

- Чем отличается брокерский счет от ИИС

- Работа с брокером

- Способы пополнения

- Тарифные планы и комиссии

- Стоит ли открывать счет для торгов на фондовой бирже в Sberbank физическим лицам?

- Условия обслуживания и тарифы Сбербанка КИБ

- Преимущества использования

- Работа с брокером

- Как открыть брокерский счет

- Заключение

Что такое брокерский счет в Сбербанке?

Предстоящее открытие брокерского счета должно проходить осознанно. Игра на бирже не обходится без риска, легко увеличить собственный заработок и потерять средства из-за неудачного вложения.

- Брокерский счет внешне работает как стандартный депозит. Владелец из клиента превращается в инвестора, готового вкладывать деньги для умножения капитала с помощью спекулятивных операций.

- Положенные средства будут проходить через брокера в лице Сбербанка. Крупнейшая финансовая организация давно обладает соответствующей лицензией и безупречной репутацией.

- Инвестор фактически отдает приказы брокеру, имеющему право работать на биржах и фондовом рынке. Риски берет на себя клиент, брокерские услуги оплачиваются по установленным тарифам.

- Выбранная программа инвестирования приводит к регулярному обороту средств. Производят пополнение баланса или вывод на другой счет и карточку после проведенной сделки.

- Посещение офисов необязательно, действия удобней осуществлять в зарегистрированном личном кабинете или с помощью смартфона. Отслеживается финансовое состояние, история и информация о проведенных операциях.

- Специалисты аналитического центра досконально просчитывают варианты, отслеживают ситуацию и делают прогнозы на ближайшую перспективу. Отсутствие опыта не мешает зарабатывать приличные суммы после консультации и брать на заметку выдвинутые идеи.

- Сумма инвестирования начинается с 1000 рублей. Доходность в среднем составит 12.3 процента.

Незаметно вырастает потенциальный инвестор, получающий постоянную поддержку. Брокерский счет для физического лица становится необходим, поскольку статус не дает возможности самостоятельно выступать на рынке в качестве игрока. Это дозволено юридическим лицам с действующей лицензией.

Чем отличается брокерский счет от ИИС

Ключевое отличие тоже, что и в случае с депозитом – вы можете получить налоговый вычет, либо отказаться от уплаты НДФЛ. При этом стандартный брокерский счет позволяет только вести торговлю активами. При этом возможности вернуть 13% НДФЛ нет. Придется платить налог.

Стандартный брокерский счет – это по сути депозит, который открыт инвестором у брокера с целью проведения биржевых операций. На брокерском счете отображаются все биржевые транзакции, проведенные с целью получения прибыли.

Инвестор может использовать для этого акции, облигации, ПИФы и другие активы. В данном случае брокер считается налоговым агентом, поэтому инвестор получает прибыль, которая уже уменьшена на 13% НДФЛ.

Индивидуальный инвестиционный счет открывается с той же целью, и отличается только налоговыми привилегиями, а также некоторыми ограничениями. Благодаря возможности получать налоговые вычеты инвестор может сэкономить достаточно ощутимую сумму.

Отложенное налогообложение – это плюс ИИС. Владелец счета может платить налоги только после завершения трехгодичного периода. При стандартной работе с рынком через брокера, отчитываться нужно каждый год. Такая схема позволяет вкладывать деньги в любые активы на фондовом рынке в течение 3 лет без уплаты налогов.

А при закрытии ИИС до истечения 3-летнего периода, вы должны будете вернуть все вычеты, которые получили. Если ликвидация счета была проведена ранее чем через год с момента его открытия, то никаких денег от государства не будет получено.

Если вы пожелаете вывести деньги с брокерского счета таких проблем не возникнет. Он остается активным даже при нулевом балансе.

Также трейдер не сможет внести на индивидуальный счет более 1 млн. руб. в год. Все переводы должны быть только в национальной валюте. Такие условия ограничивают потенциальный доход.

В случае с ИИС в течение первых трех лет можно выводить дивиденды по акциям и купоны по облигациям.

Инвестор может использовать единый брокерский счет для перевода любых видов активов и работы с разными ценными бумагами. С ИИС доступна только торговля с инструментами в рамках российского рынка.

Плюсы и минусы ИИС

Несмотря на имеющиеся ограничения, индивидуальные инвестиционные счета становятся все более востребованными среди российских трейдеров. Рост популярности ИИС обусловлен его ощутимыми преимуществами:

- Нет минимального порога для инвестирования. Начинать можно с небольшого вклада.

- Доступны налоговые льготы от государства. Есть возможность вернуть уплаченный подоходный налог.

- Баланс можно пополнять постепенно. Это очень удобно, если нет возможности сразу завести крупную сумму.

- Допускается смена управляющей компании без закрытия счета. Если была найдена организация с более выгодными условиями, можно выполнить перевод ИИС под ее управление.

- Открыть индивидуальный инвестиционный счет может даже несовершеннолетний. Для этого потребуется только официальное согласие родителей. То есть подростки могут начинать получать опыт инвестирования еще до наступления совершеннолетия.

Помимо преимуществ у ИИС есть и недостатки, которые необходимо учитывать.

- Длительный срок инвестирования. Нельзя закрывать счет пока не пройдет три года с момента открытия.

- Наличие доступа только к российскому фондовому рынку. Не получится попробовать свои силы на западных площадках.

- Отсутствие гарантий. Если управляющая компания обанкротится, инвестор потеряет все свои деньги.

- Необходимость платить дополнительные комиссии за управление счетом. Управляющая компания не предоставляет свои услуги бесплатно.

- Нельзя снимать часть средств с ИИС. Вы можете получить доступ к своим накоплениям только через 3 года.

- Ограничение суммы инвестирования. Не более 1 млн. ₽ в год. Такое условие ограничивает потенциал заработка.

ИИС является хорошим способом освоить инвестиции для начинающих на российском рынке. Если грамотно пользоваться таким счетом, то можно получать стабильную прибыль, благодаря торговле ценными бумагами и выплаты налоговых вычетов.

Работа с брокером

Взаимодействие с брокером можно разделить на несколько условных этапов:

- регистрация и идентификация данных в «Сбербанк» брокере;

- открытие брокерского счета;

- пополнение средств;

- совершение операций на финансовых рынках.

Регистрация на официальном сайте

Сначала следует открыть счет в Сбербанке и зарегистрироваться в системе «Сбербанк онлайн». Для этого понадобятся стандартные идентификационные данные и их подтверждение документами.

Инструкция по открытию счета

Брокерский аккаунт можно зарегистрировать двумя способами:

- Через «Сбербанк онлайн». В этом случае вся процедура открытия счета у брокера будет проходить через личный кабинет пользователя в приложении.

- Через посещение офиса с инвестиционным отделом. В таком случае необходимо при себе иметь паспорт. Этот способ можно применять, если у потенциального инвестора не подключен личный кабинет.

Пополнение счета и вывод средств

Пополнять и выводить деньги лучше через расчетный счет в «Сбербанке», т.к. в таком случае не будут взиматься комиссии. Если переводы будут проходить через другой банк, то в соответствии с условиями обслуживания будет удерживаться плата.

Пополнить счет можно через:

- кассу в отделении «Сбербанка»;

- личный кабинет в «Сбербанк онлайн».

Запросить вывод денег можно через:

- «Сбербанк онлайн»;

- торговый терминал КВИК;

- приложение «Сбербанк инвестор».

Техническая поддержка

Для связи с техподдержкой по интересующим клиента вопросам «Сбербанк» брокер предлагает такие каналы коммуникации:

- горячая линия;

- электронная почта;

- запрос в личном кабинете.

Способы пополнения

Пополнить брокерский счет можно тремя различными способами:

- С помощью интернет-банкинга.

- Через установленное на смартфоне приложение Сбербанк Онлайн.

- Обратившись в отделение финансовой организации лично.

Необходимо рассмотреть каждый из вышеперечисленных вариантов в отдельности.

Интернет-банкинг

Чтобы воспользоваться этим способом, необходимо иметь доступ к «Личному кабинету» пользователя на сайте Сбербанка.

Порядок действий:

-

Пройти процедуру авторизации, введя логин и пароль от ЛК.

- Подождать, пока на телефон придет одноразовый код, который является подтверждением входа.

- На главной странице найти раздел под названием «Платежи и переводы», а затем нажать на «Брокерские счета».

-

Кликнуть на услугу, позволяющую пополнить счет.

- Определиться с рынком. Всего их три: фондовый (операции с акциями, ОФЗ-н и облигациями), срочный (операции с опционами и фьючерсами), валютный (операции с такими валютами, как доллар и евро).

-

Указать код договора, а затем ввести сумму к оплате.

- Заключительный этап – подтвердить действия. Для этого в соответствующее поле необходимо вписать одноразовый код, полученный в СМС-уведомлении.

Если пользователь все сделает верно, то на квитанции появится печать с надписью «Исполнено»

Важно взять во внимание тот момент, что за сутки счет можно пополнить на сумму до 1 млн рублей

Мобильное приложение

В этом случае порядок действий практически не будет отличаться от того, что указан выше.

Алгоритм:

- Авторизоваться в приложении. Если пользователь открывает его в первый раз, то ему необходимо ввести те же логин и пароль, что используются для входа в ЛК на сайте Сбербанка. Если же нет – то пятизначный код.

- В главном меню найти вкладку «Платежи».

- В предложенных услугах нужного варианта нет, поэтому нажать на «Остальное».

- В поисковую строку ввести слово «Брокер», после чего высветится услуга, позволяющая осуществить пополнение брокерского счета.

- Определиться с рынком. Пользователю на выбор будет представлено два варианта: фондовый рынок и срочный.

- Ввести код брокерского договора.

- Указать сумму зачисления, а также выбрать карту, с которой будут списаны денежные средства.

Использование данного способа также подразумевает наличие лимита в 1 млн рублей за сутки.

Отделение финансовой организации

Граждане, не имеющие доступа к сети Интернет, могут лично обратиться в офис Сбербанка для совершения операции

Однако важно знать, что данное действие может осуществить только владелец брокерского счета. Также этот вариант пополнения хорош тем, что можно совершить зачисление на сумму более 1 млн рублей

Это связано с тем, что пополнение счета через банк не предусматривает соблюдение лимитов.

Порядок действий:

- Взять талончик и подойти к окну, указанному на табло.

- Сообщить оператору о намерении осуществить пополнение брокерского счета.

- Огласить всю необходимую информацию, которую затребует сотрудник, а именно: площадку, на которой будут осуществлять торги, код договора.

Все остальные действия совершит оператор. Пополнение брокерского счета любым из вышеуказанных способов не предусматривает уплату комиссионного сбора.

Тарифные планы и комиссии

Обновление в тарификации обслуживания счетов не осуществляется произвольно. Это запланированное мероприятие внутри организации, которое проводится вначале календарного года и работает до декабря. Те, которые представлены на официальном портале финансовой компании, актуальны с 1 апреля 2019 года. Изучить планы и условия программы можно через «Сбербанк Онлайн». Сегодня банк предлагает два варианта тарифного плана: самостоятельный и инвестиционный.

|

Параметры

предложения |

Самостоятельный

тариф |

Инвестиционный тариф |

| Валюта для облигаций | Выставляет клиент | 3 варианта: рубли, доллары, евро. |

| Информационные услуги и предложения | Нет | Клиент регулярно получает рассылку по:

— тенденциям, новостям рынка РФ; -подбор ETF (облигации акционные); — подбор акций по странам (РФ, США, ЕС); -структурированные продукты. Опция от аналитической службы «Sberbank Investment Research» — ежедневные обзоры по: — акциям «CIS Market Daily»>; — сырьевому рынку «Нефть/золото»; — долговым облигационным рынкам; — денежному рынку «FX Beat». |

| Телефонное обслуживание приема заявок, распоряжений | 150 руб. | 150 руб. |

| Операции по депозитам, по остаткам ценных бумаг, размещенных на Торговом разделе счета депо. | 149 руб./мес. | 149 руб./мес. |

Комиссии в соответствии с тарифным планом

| Уровень объема, тип сделок | Самостоятельный тариф | Инвестиционный тариф |

| Не более 1 млн. | 0,060% | 0,3% |

| 1-50 млн. | 0,035% | 0,3% |

| 50-100 млн. | 0,012% | 0,3% |

| Больше 100 млн. | 0,006% | 0,3% |

| Покупка/продажа валюты на Московской бирже (МБ) | 0,2% | 0,2% |

| Совершение сделки на срочном рынке МБ | 0,5% | 0,5% |

| Закрытие позиции на срочном рынке МБ принудительно | 10% | 10% |

| Внебиржевые покупки ценных бумаг (ЦБ) | 0,17% | 1,5% |

| Внебиржевые продажи ЦБ | 0,17% | 0,1% |

| Сделки с ОФЗ-н:

— до 50 тыс.; — 50-300 тыс.; — от 300 тыс. |

1,5%

1% 0,5% |

1,5%

1% 0,5% |

| Сделки с ЦБ:

— ОТС-РЕПО; — СпецРЕПО; — инвестирование свободных; — адресные биржевые РЕПО. |

0,001%

0,0045% 0,001% 0,0045% |

0,001%

0,0045% 0,001% 0,0045% |

Стоит ли открывать счет для торгов на фондовой бирже в Sberbank физическим лицам?

Существенное преимущество Сбербанка — возможность проведения большинства регистрационных процедур и операций в режиме онлайн: заключения договора, регистрации участника торгов, создания кабинета. Когда трейдер открывает личный кабинет, для доступа к интерфейсу на официальном сайте необходимо скачать и установить специализированное ПО для взаимодействия с брокером: приложение «Сбербанк Инвестор» или платформу для трейдинга QUIK. Доступны версии для iOS и Android X.

Существенное преимущество Сбербанка — возможность проведения большинства регистрационных процедур и операций в режиме онлайн: заключения договора, регистрации участника торгов, создания кабинета. Когда трейдер открывает личный кабинет, для доступа к интерфейсу на официальном сайте необходимо скачать и установить специализированное ПО для взаимодействия с брокером: приложение «Сбербанк Инвестор» или платформу для трейдинга QUIK. Доступны версии для iOS и Android X.

Порог для начала торговли сравнительно низок: минимальный депозит — от 1 тыс. руб. Дополнительное удобство — множество возможностей для вывода заработанных средств: на карту или на банковский депозит через любую из востребованных платежных систем, включая интернет-банкинг, мобильные приложения, терминалы Квик и голосовое поручение.

Среди преимуществ работы со Сбербанком — исчерпывающие аналитические и статистические отчеты, предоставляемые брокером. Это позволяет инвестору оперативно отслеживать изменения в рыночной ситуации и вовремя корректировать торговую стратегию.

Возможности для инвестиционных предприятий широки: Сбербанк позволяет частным инвесторам самим выбрать привлекательный рыночный сегмент. На фондовом рынке доступны вложения в ценные бумаги: облигации, акции, депозитарные расписки. Валютный предлагает сыграть на динамике и разнице курсов финансовых пар. Специфика срочного рынка — торговля фьючерсами и бинарными опционами.

Таким образом, благодаря наработанному с годами опыту Сбербанк в качестве брокера предоставляет своим клиентам целый комплекс услуг.

Условия обслуживания и тарифы Сбербанка КИБ

Открыть торговый счёт у Сбербанк брокера можно в любом отделении СБ или онлайн. При открытии брокерского счёта нужно указать реквизиты счёта, на который будут выводиться деньги при их снятии. Удобнее, если он также открыт в Сбербанке. Обычно наряду с брокерским счётом сотрудники банка предлагают еще открыть индивидуальный инвестиционный счёт (ИИС), позволяющий получать налоговые вычеты по одному из типов: А или Б. Открыть такой счёт можно как через ПАО Сбербанк, так и через управляющие компании (Сбербанк КИБ и Сбербанк Управление Активами). Открывать через управляющую компанию не рекомендуется: в этом случае придётся заключать договор доверительного управления и платить комиссию как за открытие счёта, так и за его закрытие. Торговые операции, совершаемые на брокерском счёте и на ИИС, учитываются отдельно.

Одно из главных преимуществ Сбербанк брокера для начинающих инвесторов – отсутствие ограничения минимальной суммы для открытия брокерского счёта. Теоретически начать работу можно при депозите в несколько тысяч рублей. Разумеется, это не относится к инвестированию в ПИФы, а также к услугам доверительного управления. Несмотря на то что география деятельности компании Сбербанк КИБ включает ряд мировых финансовых центров, таких как Нью-Йорк, Лондон и Цюрих, доступ к иностранным активам открыт только для корпоративных клиентов. Вообще заметно, что брокерское обслуживание Сбербанка нацелено скорее на них, чем на частников. Получить исчерпывающую информацию об условиях и тарифах для частников через официальный портал Сбербанк брокера крайне сложно, в некоторые разделы проще попасть через интернет-поиск.

Также не стоит забывать про комиссии депозитария.

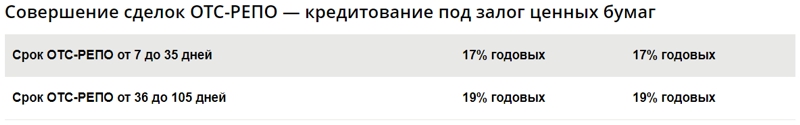

В целом, комиссии брокера Сбербанк не самые низкие на рынке, но вполне терпимые. Вопросы вызывает неожиданно высокая для такого крупного банка стоимость кредитования сделок РЕПО под залог ценных бумаг, причём, для обоих тарифных планов:

В целом, комиссии брокера Сбербанк не самые низкие на рынке, но вполне терпимые. Вопросы вызывает неожиданно высокая для такого крупного банка стоимость кредитования сделок РЕПО под залог ценных бумаг, причём, для обоих тарифных планов:

Однако на практике эта проблема не очень существенна: маржинальные сделки с высоким плечом совершают только квалифицированные инвесторы, а большинство частных клиентов Сбербанк брокера к ним не относятся. Куда более серьёзный недостаток – отсутствие выбора торговой платформы. Единственная площадка, предлагаемая клиентам Сбербанк брокер – QUIK, а ведь у большинства топовых брокеров есть специальные платформы для торговли опционами, позволяющие применять сложные стратегии. Платформа QUIK для этого совершенно не приспособлена.

Преимущества использования

Стабильное финансовое положение заставляет искать пути лучшего вложения средств. Стать инвестором без юридического статуса удастся после приобретения брокерского счета. Клиенты Сбербанка оказываются в выгодном положении.

- Отпадают сомнения в надежности и деловой репутации крупнейшего финучреждения, поддерживаемого государством.

- Филиальная сеть охватывает регионы, и это облегчает доступ к услуге, скорейшее открытие брокерского счета.

- Предусмотрено бесплатное обучение, позволяющее постичь азы и приступить к работе. Постоянно оказывается аналитическая, техническая и консультационная поддержка.

- Программа «Квик» обеспечивает просмотр котировок и сделок. Удается оперативно создать и удалить заявку, изменить статус и выстроить график.

- Мобильная версия инвестора облегчает проведение сделок после ознакомления с положением баланса и котировками.

- Без задержек проходит пополнение и вывод денег на привязанный счет или пластиковую карту. При нехватке средств предоставляется небольшой займ.

- Дополнительный индивидуальный счет принесет гарантированную прибыль и избавит от самостоятельного выбора вложений. Открывается одновременно с брокерским.

Специалисты по инвестициям бережно опекают клиента с брокерским счетом и предостерегают от грубых ошибок. Телефонный режим позволяет поддерживать связь и со временем приобрести ценный опыт работы на рынке с умением самостоятельно зарабатывать средства.

Работа с брокером

Для работы с брокером от Сбербанка физическому лицу необходимо согласовать время и встретиться с менеджером клиентского отдела. Представить документы (копия паспорта, ИНН), заполнить анкету с вариантом услуг и заявление.

Для открытия брокерского счета необходимо заключить соглашение о брокерских услугах и депозитарный договор. Для юридических лиц и нерезидентов список документов отличается.

После подписания документов клиенту предоставляются реквизиты Сбербанк брокера для пополнения счета и контакты.

Совершать торговые операции клиент может посредством

- интернет-трейдинга в установленной программе QUIK;

- через мобильные устройства;

- в браузере (WebQUIK);

- по телефону.

Инструкция по открытию счета

Для открытия счета клиенту Сбербанк брокера необходимо обратиться в подразделение банка, предоставить копию паспорта и ИНН, заполнить анкету, подписать соглашение и договор. После открытия счета клиенту выдаются реквизиты, тарифные планы, карта кодовой таблицы инвестора, копия заявления на брокерское обслуживание, перечень комиссий.

Демо-счет

Клиент Сбербанк брокера может пользоваться учебным счетом после входа в систему. Срок доступности — 1 месяц. В демо-версии доступны выставления заявок, просмотр котировок, чтение инвестиционных идей.

Пополнение счета и вывод средств

Для работы с брокером доступны следующие способы пополнения счета:

- платежные системы;

- банкомат;

- мобильные операторы;

- касса;

- платежный терминал;

- почта;

- офис другого банка.

Для вывода денежных средств доступны следующие способы:

- кассы сторонних банков;

- банкомат;

- касса Сбербанка;

- платежные системы.

Для вывода суммы, превышающей 100 000 рублей, необходимо дополнительно подтверждать вывод по телефону.

Техническая поддержка

По мнению большинства пользователей сети, техподдержка брокера не на высоте. Часто трейдеры Сбербанк брокера не могут получить внятные ответы по программе Quik, о сбоях в работе сервера, как играть на forex .

Как открыть брокерский счет

Открыть брокерский счет в Сбербанке может любой желающий. Сделать это можно дистанционно (через мобильное приложение или Сбербанк Онлайн) или непосредственно в одном из отделений. Первый вариант подходит для тех, кто уже является клиентом банка (имеет карточку или депозит), поскольку по условиям договора деньги могут быть перечислены только на сбербанковские продукты. Вторым вариантом может воспользоваться как тот, кто еще ни разу не пользовался продуктами банка, так и клиент, желающий лично проконсультироваться с сотрудниками структуры.

Если было решено открывать счет в отделении банка, необходимо предварительно узнать, в каком из филиалов осуществляют открытие брокерских счетов, изучить информацию по тарифным планам и условиям сотрудничества. При себе нужно иметь паспорт, ИНН, СНИЛС и банковскую карту (при наличии).

Дистанционно открыть счет можно двумя способами: через мобильное приложение или интернет-ресурс. Пошаговая инструкция открытия брокерского счета через Сбербанк Онлайн:

- Для начала необходимо авторизоваться в личном кабинете (ввести логин, пароль и СМС-код).

- На верхней панели вкладок нужно щелкнуть на «Прочее» и выбрать раздел «Брокерское обслуживание».

- В центре открывшегося окна будет кнопка «Открыть брокерский счет». Необходимо нажать на нее.

- Затем ресурс предложит выбрать интересующие вас сегменты инвестиционного рынка (валютный, фондовый срочный).

- Необходимо указать один из двух предложенных тарифных планов. Новичкам всегда рекомендуется «Инвестиционный».

- Далее следует указать счет для вывода заработанных средств. Это могут быть банковская карта или депозит.

- Ресурс запросит согласие на обработку персональных данных. Чтобы продолжить дальше, нужно поставить галочку напротив строки «Я согласен».

- Затем необходимо согласиться или отказаться от возможности использования заемных средств (поставить галочку или наоборот). Эта услуга позволяет совершать операции по стоимости, превышающей имеющие средства или активы.

- Необходимо ответить на вопрос об открытии ИИС (согласиться или поставить запрет).

- Дальше следует указать цель открытия брокерского счета. Обычно это сохранение капитала и получение дополнительного дохода.

- Затем будут выходить вопросы, касающиеся личных данных пользователя (дата и страна рождения, паспортные данные и т.д.). Где это требуется – нужно ответить, в других местах просто проверить введенные данные.

- Далее нужно будет указать адрес электронной почты и подтвердить свой номер телефона.

- В конце следует дать согласие на заключение договора и отправить заявление на обработку.

В течение 2 дней, отведенных на открытие брокерского счета, на указанный телефон поступит уведомление о решении банка. В случае положительного ответа (что вероятнее всего) в сообщении будут указаны логин и одноразовый пароль, которые вводятся во время входа в личный кабинет.

Второй вариант дистанционной регистрации брокерского счета отличается от первого только в деталях. Для начала необходимо войти в приложении, перейти во вкладку «Инвестиции» и нажать кнопку «Открыть». Далее необходимо следовать инструкциям приложения. По сути, там также надо будет выбирать тарифный план, инструмент вывода, рынки и вводить свои данные. В конце необходимо подтвердить корректность введенных данных с помощью СМС-кода и дожидаться решения банка.

Пользоваться брокерским счетом Сбербанка очень просто. Чтобы его пополнить, достаточно просто зайти в приложение или в онлайн-ресурс. Правда, если нужно внести на счет валюту, все-таки придется прогуляться до отделения банка.

Совершать операции можно в тех же сервисах или скачав приложение «Сбербанк Инвестиции». Оно специально приспособлено для проведения операций на инвестиционном рынке, имеет удобный и интуитивно понятный интерфейс.

Заключение

Биржа — это не казино, поэтому сорвать огромный куш здесь вряд ли получится. К тому же инвестирование — это проект долгосрочный. То есть ждать, что вложив тысячу, через неделю можно будет снять две, не стоит. Поэтому имеет смысл инвестировать только ту сумму, без которой вы обойдетесь в ближайшие пять лет.

Не нужно тратить последние деньги, отложенные на важную покупку или лечение, в надежде на огромные дивиденды. Лучше начать с небольшой суммы, ежемесячно добавляя к ней понемногу. Даже начиная с небольшого депозита, при такой стратегии инвестирования, со временем вы достигнете возможностей, при которых сможете покупать акции крупных компаний, получая хорошую прибыль.