Стоп-лосс и тейк-профит

Содержание:

- Что такое Стоп Лосс

- Зачем надо ставить Тейк Профиты

- Как правильно установить защитные ордера по спекулятивной сделке

- Куда ставить Стоп Лосс и Тейк Профит?

- Выставляем Take Profit правильно

- Скользящий стоп как альтернатива ордеру TAKE PROFIT

- About Take Profit

- Часто задаваемые вопросы

- Почему принято устанавливать стоп лосс и тейк профит в соотношении 1:2 или 1:3?

- Всегда ли необходимо следовать этому соотношению?

- Для того, чтобы определить размер Stop Loss, нам достаточно иметь лишь параметр Take Profit?

- Какой Stop Loss установить?

- Когда нужно устанавливать стоп лосс?

- Всегда ли нужно ждать стоп лосса, если рынок начинает падать?

- Тейк профит и его возможности

- Как установить Стоп Лосс?

Что такое Стоп Лосс

Стоп Лосс или Stop Loss трейдеры нередко называют стоп лимитом. Он используется для фиксации сделки при достижении определенного уровня стоимости актива. Трейдерам нравится его использовать для того чтобы сократить свои убытки. Данный вид инструмента применяется пользователями для обеспечения безопасности торгов на любом из существующих финансовых рынков. Как только уровень сделки дошел до установленной отметки Стоп Лосса, она завершается. В итоге благодаря данному инструменту фиксируется убыток.

На рынке Форекс трейдеры не пренебрегают использованием стоп лосса. Во время каждой сделки имеется риск потерять свои денежные средства. Стоп Лосс помогает сократить такие потери. Он может быть открыт, как в самом начале проводимой сделки или же после открытия позиции.

Стоп Лосс — в переводе с английского Stop Loss — ограничивать убыток. Это инструмент, используемый трейдерами для определения уровня цен активов, когда позиция может быть закрыта. Завершение сделки при достижении стоп лосса осуществляется брокером.

Для чего нужен Стоп Лосс

Многие новички, которые осваивают Форекс для начинающих, ошибочно полагают, что Стоп Лосс является исключительно надежной защитой от потерь. Данный инструмент предназначен главным образом для того чтобы убытки не был большими. Стоп Лосс ограничивает количество финансовых потерь во время сделки. Основными целями использования Stop Loss являются:

- сокращение количества убытков

- сохранение нормального психологического здоровья трейдера.

При открытии позиций Sell или Buy пользователи порой не могу предугадать, какие потери они могут понести. С Стоп Лоссом они будут знать, какими могут быть их максимальные убытки.

Если заранее будет установлена точка выхода с рынка, то эмоциональное состояние трейдера практически не пострадает. И даже, несмотря на то, что инструмент используется для фиксации убытка, нагрузка на его психику будет минимальной. А ведь именно во многом благодаря нормальному психическому состоянию трейдеры в дальнейшем могут и дальше принимать взвешенные и эффективные решения для торговли.

Как установить Stop Loss

Современный валютный рынок предлагает устанавливать Стоп Лосс в качестве страховки от появления слишком больших убытков

И так, как это своего рода страховка, то очень важно правильно воспользоваться. Необходимо обладать знаниями, где его лучше всего установить

Стоп лосс следует располагать следующим образом, если принимать во внимание технический анализ рынка:

- для сделок на продажу стоп лосс устанавливается выше уровня максимальных котировок выбранного инструмента

- для сделок на покупку стоп лосс располагается ниже уровня котировок торгового актива

Разворот тренда обычно производится на максимуме и минимуме. Основной задачей стоп лосса является то, что он должен сработать именно в тот момент, когда рынок уже продемонстрировал, в каком направлении будет двигаться дальше стоимость актива. И это направление отличается от того, которое было предсказано участником рынка. Также еще одним надежным расположением Стоп Лосса станут точки значимых уровней, линий и графиков технического анализа. Если работа производится на платформе MT 4 или MT 5, то есть возможность установить индикатор арт и стоп лосс. После установки всех индикаторов, если сам рынок демонстрирует необходимость в закрытии сделки, то это нужно сделать.

Как посчитать Stop Loss

Для расчета Стоп Лосса сегодня трейдерами используется два способа:

В каждой сделке соблюдается правило соотношения риска к прибыли 1:3. Это означает, что на каждый один пункт стоп лосса должны приходиться три пункта прибыли. В некоторых случаях пользователи поступают следующим образом: берут точку прогнозируемой прибыли и делят этот отрезок на три части. Далее они переходят к установке стоп лосса. Обычно он располагается на противоположном конце от открытия позиции уровня

Если профит составляет сто пунктов, то стоп лосс устанавливается на тридцати пунктах противоположного уровня от открытия сделки.

Стоп Лосс устанавливается по наиболее значимым уровням поведения рынка

При этом очень важно принимать во внимание спред, который форекс брокеры устанавливают при торговле некоторыми валютными парами.

Зачем надо ставить Тейк Профиты

Чтобы фиксировать прибыль. Рынок постоянно находится в движении, ваши сделки не будут все время в плюсе. Если вы вовремя не закроете доходные позиции, тренд может развернуться и ваш «плюс» быстро превратится в «минус».

Фиксировать надо именно через TP. Потому что даже если вы сидите перед монитором, может произойти всякое: интернет заглючит, свет отключат, компьютер зависнет, жена вам скажет: «Вынеси мусор» и так далее.

Если TP стоит, то что бы ни произошло, брокер вашу сделку все равно закроет. И сделает это вовремя.

Еще важный момент. Каждая торговая стратегия создается так, чтобы прибыльные сделки превышали убыточные. Если вы закрываете свои сделки не там, где надо, то есть закрываетесь вручную, а не автоматическими Тейк Профитами – это соотношение может нарушиться. В результате вы вместо прибыльной биржевой игры будете просто выходить в ноль или даже уходить в минус.

Как правильно установить защитные ордера по спекулятивной сделке

Неадекватная постановка защитных ордеров по совершаемой сделке может привести к возникновению у трейдеров ряда типичных проблем:

- Цена не достигает заданного уровня тейк профит, разворачивается и движется в обратную сторону, что приводит к потере прибыли и убыткам по сделке.

- Курс достигает значения тейк профит и продолжает дальнейшее движение по тренду, в результате чего прибыль трейдера по сделке оказывается меньше, чем могла бы быть (недополученная прибыль).

- Слишком часто срабатывает стоп лосс, что позволяет ограничивать потери по сделке, но не способствует получению спекулянтом желаемого объема прибыли.

- Позиционирование трейдером защитных ордеров по совершаемым сделкам регулярно приводит лишь к фиксации убытков.

Как выставлять стоп лосс и тейк профит по спекулятивным сделкам на рынках финансовых активов, чтобы максимизировать прибыль и минимизировать потери? Многолетняя практика Форекс-спекуляций выработала ряд стратегий и подходов к корректной постановке трейдерами защитных ордеров.

Установка фиксированных значений защитных ордеров

Этот способ подразумевает установку трейдером защитных ордеров исключительно при открытии сделки, но без последующего изменения изначально заданных значений. Как бы далее ни складывалась ситуация на целевом рынке, спекулянт не меняет уровни защитных ордеров, предварительно установленные на определенных расстояниях от цены открытия сделки. Метод позволяет трейдеру жестко ограничить конкретный диапазон курсовых колебаний целевого рынка.

Позиционирование защитных ордеров по ценовым экстремумам

Как ставить тейк профит и стоп лосс по сделкам, руководствуясь актуальными данными анализа целевого рынка?

Удобный вариант – ориентироваться по ценовым экстремумам рабочего временного диапазона.

Иначе говоря, позиционировать защитные ордера можно по максимальному и минимальному значениям курса, которые были достигнуты рынком за определенный интервал времени, соответствующий выбранному трейдером горизонту торговли. Такой подход позволяет аналитически обосновать решения по установке и последующей модификации ордеров, предназначенных для ограничения потерь по совершаемым сделкам.

Прочтите также: Независимый рейтинг брокеров форекс по надежности в 2018 году

2018 — 2021, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Куда ставить Стоп Лосс и Тейк Профит?

Ответа нет. Просто нет. Правила установки Стоп Лосса и Тейк Профита зависят от вашей торговой системы. Давайте для примера рассмотрим несколько вариантов.

Если я торгую по тренду, то, скорее всего, выставлю Стоп за предыдущую ценовую впадину. Потому что, если цена пробьёт уровень впадины, тренд сломается, нужно будет остановить торги. Исходя из стремления рынка продолжать ранее начатую тенденцию, а не отказываться от неё, я буду оставаться в плюсе.

Рассмотрим в качестве примера график курса доллара против швейцарского франка. Налицо явный нисходящий или медвежий тренд.

Допустим, что торговля велась бы в начале формирования тенденции. Черчу ценовой канал по телам свечей (о других вариантах поговорим впоследствии). Открываю сделку, когда цена, бросив тень, начинает движение вниз.

Провожу перпендикуляр по свече, от которой открывался, на его пересечении с нижней границей канала устанавливаю Тейк Профит.

Стоп Лосс ставлю за вершину, то есть за тень, брошенную свечой.

Наблюдаю за результатом. Цена движется в нужном направлении, но до Тейк Профита не доходит и откатывает назад. Затем снова пытается опуститься и совсем чуть-чуть не дотягивает. Очередной откат сменяется резким движением вниз, в результате которого пробивается уровень ТР, сделка закрывается с плюсом.

Несмотря на то, что цена, не достигнув линии профита, шла несколько раз в обратном направлении, до уровня Стоп Лосса она не дошла – не нарушила правила формирования тренда и не вынесла меня с убытком.

Теперь, когда цена вновь откатывает к верхней границе канала, я могу открыть новую сделку. Открываюсь, определяю уровень Тейк Профита.

Нарисовав сетку Фибоначчи, я отмечаю отскок рынка от сильного уровня в 50,0, поэтому Стоп Лосс сделаю небольшим – на следующий уровень в 61,8.

Формализованный на графике торговый план выглядит теперь так.

Он успешно отрабатывается, правда, без консолидации не обошлось.

Что я хотел показать на примере двух указанных сделок? Абсолютных критериев выставления Стоп Лосса нет, всё зависит от вашего торгового плана. Если открывать сделки исключительно от трендовых уровней (две наклонные линии красного цвета) – один уровень для Стопа, если пользоваться линиями Фибоначчи – другой уровень, если подключить трендовые индикаторы, горизонтальные уровни, волновой принцип Эллиотта и другие инструменты – появится масса новых критериев (чаще всего на рынок надо смотреть именно через “разные призмы”, делать проверку одного сигнала другими, перерассчитывать риски).

Впоследствии, когда мы детально разберём технический анализ во всех его проявлениях, проблема перестанет казаться сложной, вы со всем освоитесь.

Когда я учился трейдингу, мой первый преподаватель говорил: «Размер прибыли должен минимум в два раза превышать потенциальный убыток, тогда мы будем торговать либо в плюс, либо в ноль». Другой трейдер позднее убедил в обратном: «Есть сделки с потенциальной доходностью в 2, 3, 10 раз больше риска, но это в идеале, столь выгодных сделок не так уж и много. Если Тейк Профит превышает Стоп Лосс на 20 % — уже хорошо, можно открывать торговую позицию».

Завершая разговор о выставлении SL и TP, коснусь скальпинга – стратегий краткосрочной торговли, при которых трейдер ловит малейшие движения цены

Скальпинг привлекает внимание огромного количества людей, его всюду нахваливают, но так ли всё обстоит на самом деле?. Действительно, самые состоятельные трейдеры – именно скальперы

Однако для достижения высокого профессионализма нужно торговать не один год, понимать принципы движения рынка. В каждой сделке скальпер получает очень маленький профит по отношению к возможному убытку. Так что основной недостаток стратегий указанного типа – риск потери всей прибыли, наторгованной в течение дня (десятки сделок!) в одной неудачной позиции. Подумайте не только о деньгах, но и о нервах

Действительно, самые состоятельные трейдеры – именно скальперы. Однако для достижения высокого профессионализма нужно торговать не один год, понимать принципы движения рынка. В каждой сделке скальпер получает очень маленький профит по отношению к возможному убытку. Так что основной недостаток стратегий указанного типа – риск потери всей прибыли, наторгованной в течение дня (десятки сделок!) в одной неудачной позиции. Подумайте не только о деньгах, но и о нервах.

Мне довелось как-то ознакомиться со стратегиями скальпинга от Марата Газизова (трейдер-преподаватель в компании Альпари) – обязательно разберём их, ибо вещь очень стоящая, там Стопы значительно более демократичные, чем обычно.

Выставляем Take Profit правильно

Данный отложенный ордер выставляют, ориентируясь на те же показатели, что и при выставлении Stop Loss, только, если последний нужно разместить на несколько пунктов ниже (выше) уровня, то Take Profit следует устанавливать за несколько пунктов до уровня. Это гарантирует прибыль даже в том случае, если актив отскочит от уровня и пойдет обратно.

Установление Take Profit на важном уровне

В зависимости от направления тренда, Take Profit может устанавливаться на уровне поддержки или сопротивления. Можно также ориентироваться на локальные экстремумы, как и в случае с отложенным ордером Stop Loss.

Установление Take Profit на уровне, предполагающем фиксированный размер прибыли

Некоторые трейдеры предпочитают выставлять фиксированное значение Take Profit, например, в 100 пунктов. Другой вариант – установить отложенный ордер на уровне, который будет превышать размер потенциальных убытков в 2 и более раз. То есть расстояние от открытой сделки до ордера Take Profit должно в 2 (и более) раз превышать расстояние до ордера Stop Loss. При этом все же имеет смысл ориентироваться и на ближайшие уровни, чтобы быть уверенным, что цена пойдет в нужном направлении и рядом не окажется важный уровень, от которого она может отскочить. В таком случае в сделку лучше не входить.

Какие ошибки совершают трейдеры при выставлении отложенных ордеров

Вот несколько типичных ошибок начинающих трейдеров

Прежде всего, важно запомнить, для чего предназначен каждый из них, чтобы не путаться. Нужно понимать, что, по сути, это «разнонаправленные» отложенные ордера с разными функциями

Основными ошибками можно назвать следующие:

Игнорирование Stop Loss, что можно объяснить психологическими моментами. Например, новичку неприятно входить в сделку, заранее «предполагая» убытки, либо он уверен, что сможет лично вести сделку и вовремя выйдет из нее. Такое пренебрежение страховкой в виде Stop Loss может привести к «сливу» всего депозита.

Выставление слишком маленького Stop Loss. Этот момент часто является следствием нежелания трейдера заранее «предполагать» убытки. Ему сложно указывать «слишком большой» размер потенциального убытка, поэтому он устанавливает недостаточный по размеру Stop Loss. В результате малейший скачок цены закрывает отложенный ордер, а трейдер разочаровывается в этом полезном инструменте.

Выставление слишком большого Take profit. Эта проблема аналогична предыдущей, но с противоположным знаком. Если ордер расположен слишком далеко, цена может не дойти до него и отскочить

Поэтому так важно ориентироваться на локальные экстремумы и важные уровни

Руководствоваться эмоциями, а не холодным расчетом. Эта проблема характерна для новичков. Вместо того, чтобы здраво оценить свои возможности, исходя из ситуации на рынке, он устанавливают отложенные ордера, руководствуясь исключительно эмоциями. В результате потери неизбежны и многие разочаровываются в себе как в трейдере.

А что делать, тем трейдерам, которые сомневаются в своих силах? Ведь выставить take-profit и stop-loss бывает сложно? Для этого нужна выдержка и психологическая устойчивость, чтобы следовать ТС и не сдвигать эти ордера. Одним из выходом, полагаем, может стать инвестирование, или другими словами доверительное управление. Долгое время РАММ счета были основным способом для пассивного инвестирования. Сравнительно недавно появился новый формат инвестирования – RAMM-счета. Это новый способ инвестирования имеет все плюсы PAMM, плюс, у него есть свои преимущества. Чтобы не быть голословным вы можете сами попробовать эти инвестиции, скажем, у брокера AMarkets. Минимальный депозит для начала инвестирования тут от $100, т.е, риски минимальные, как вы понимаете.

Если же вы сами торгуете, помните, что рынок функционирует в соответствии с определенными законами, не следовать которым опасно с финансовой точки зрения.

Stop Loss и Take Profit – полезные торговые инструменты, позволяющие контролировать потери и стабильно получать прибыль на рынке. Грамотное использование этих отложенных ордеров значительно облегчает задачу трейдера

Правильное расположение ордеров – половина успеха, ведь на рынке не потерять не менее важно, чем заработать

| Читайте полезные разделы сайта для успешной торговли: | |||||

узнайте больше про торговлю на Форекс и торговлю бинарными опционами на наших сайтах!

Скользящий стоп как альтернатива ордеру TAKE PROFIT

Практически в любом торговом терминале существует возможность установки, так называемого, скользящего стопа – Trailing Stop. Суть этого инструмента сводится к тому, что уровень Stop Loss не стоит на месте, а перемещается вслед за ценой (в том случае, конечно, если цена движется не в убыток, а в сторону профита) на заданном от неё расстоянии.

Механизм скользящего стопа следующий:

- Предположим, что вы установили значение Trailing Stop в 10 пунктов;

- Предположим далее, что цена пошла в “вашу сторону” и позиция начала приносить прибыль (бумажную);

- В тот момент, когда размер бумажной прибыли составит 10 пунктов, Trailing Stop активизируется и выставит ордер Stop Loss в безубыток (на расстоянии в те самые 10 пп);

- Далее при дальнейшем движении цены в профит, ордер Stop Loss будет автоматически передвигаться вслед за ней на заданном расстоянии (в данном случае это всё те же 10 пп);

- Если же цена, вопреки вашим чаяниям, развернётся и пойдёт обратно, то Stop Loss уже никуда не сдвинется (иначе какой был бы в нём смысл?) и закроет позицию едва лишь цена уйдёт от достигнутого ею значения на 10 пунктов.

То есть, в том случае если открытая вами позиция резво рванёт в профит и при этом ни разу не откатится назад на заданное в настройках скользящего стопа количество пунктов, то через некоторое время получится так, что ордер Stop Loss окажется в “зоне прибыли”. Иными словами закрытие по стоп-лоссу будет уже не взятием убытка, а фиксацией прибыли. Именно поэтому его и можно рассматривать в качестве альтернативы тейк-профиту.

Нюансы использования Trailing Stop

При всём удобстве его использования, данный инструмент обладает рядом особенностей которые следует в обязательном порядке учитывать при его использовании:

- Trailing Stop работает только при включенном торговом терминале. Иными словами, если произойдёт обрыв интернет-соединения, или вы выключите компьютер, или случайно закроете окно терминала, то ордер Stop Loss перестанет двигаться и останется на том месте, где он был в момент выключения терминала (обрыва связи);

- Trailing Stop выставляет стоп-ордер не сразу, а только лишь после того как цена сдвинется на определённое количество пунктов в сторону прибыли. Это может быть чревато тем, что если вдруг позиция сразу пойдёт в убыток вы просто-напросто останетесь без защитной остановки. Во избежание такого казуса я рекомендую параллельно со скользящим, устанавливать ещё и обычный стоп-лосс. В этом случае, если позиция сразу пойдёт в минус, то она будет закрыта по этому стоп-ордеру. Ну а в ином случае, если позиция пойдёт в плюс, трейлинг-стоп попросту перенесёт установленный вами вручную стоп на новый уровень, а затем потащит его вслед за ценой.

About Take Profit

Take Profit is an expert platform in which experienced traders offer their recommendations (signals) for investing cryptocurrency, and users can buy and use these recommendations.

For beginners and advanced users

TakeProfit provides professional traders with an opportunity to monetize their skills by directly selling them to their subscribers. Subscribers can earn income using the skills and recommendations of traders. To do this, subscribers get access to indicators of the performance of a specific trader — TakeProfit rating, average yield of signals, frequency of publications, risk level, etc. This allows you to make a rational choice within your market strategy. Such a tool is useful as for a professional, who needs fresh ideas, and for a beginner who does not understand the market trends and is afraid of being deceived.

Free and paid subscription forms

The free subscription form includes the ability to view the history of Trader’s closed publications posted with a delay and the number of published active signals. The paid form in addition to the possibilities of free subscription allows you to see active published signals of the Trader, follow them and make a profit.

No entry threshold for Buyer of signals

For the Buyer of signals there are no entry thresholds. The registration on the platform and the following traders do not require the presence of tokens on the account of the Buyer. For the Trader, the entry thresholds are set. The trader can carry out unpaid activities on the platform in the absence of tokens on a personal account — publish open recommendations (without the cost of subscription) in unlimited quantities. If the Trader decides to enter a paid subscription for his services, then it is necessary to open a deposit.

Часто задаваемые вопросы

Почему принято устанавливать стоп лосс и тейк профит в соотношении 1:2 или 1:3?

Исходя из своего опыта, могу сказать, что такая пропорция считается оптимальной для случаев, когда мы имеем дело со средне- или долгосрочной торговлей. При наличии хорошего тренда именно это соотношение позволяет получить максимальные прибыли и не оказаться в просадке, если рынок неожиданно начнет двигаться не в нашу сторону.

Всегда ли необходимо следовать этому соотношению?

Для тех, кто придерживается стратегии скальпинга, данное соотношение совершенно неактуально по ряду понятных всем нам причин. А вот тем, кто работает с долгосрочными позициями, использует в своей работе данные графического анализа и открывает одновременно не более 4 сделок, соблюдение данного соотношения очень рекомендовано. Причем трейдеру необходимо ждать положительных сигналов от рынка и после входа в него. Если риск при этом также будет находится на минимальном уровне, то пропускать сделку просто запрещено.

Ни одна теоретическая разработка на финансовом рынке не может быть использована в чистом виде

Очень важно, чтобы ее корректировка происходила на основании текущей рыночной ситуации, а только затем воплощалась в жизнь. К примеру, если мы имеем дело с боковым трендом, то наилучшим решением будет установка Stop Loss на одном уровне с Take Profit на границах ценного канала

Причем, если мы при этом наблюдаем длительный тренд с глубокими коррекциями, размер стопа может быть увеличен, исходя из текущей волатильности торгуемого инструмента.

Для того, чтобы определить размер Stop Loss, нам достаточно иметь лишь параметр Take Profit?

Данный подход априори считается неверным

Однако, следует принимать во внимание потенциальные цели и их отдаленность от открытой сделки

Важно, чтобы ордера были привязаны к ценовым уровням. Если вы заметили, что стоп лосс никак не дотягивает до нужного вам уровня, просто увеличьте его размеры вне зависимости от того, какой у вас установлен take profit

Если вы заметили, что стоп лосс никак не дотягивает до нужного вам уровня, просто увеличьте его размеры вне зависимости от того, какой у вас установлен take profit.

Какой Stop Loss установить?

Новичкам я бы советовал пользоваться только фиксированными stop loss, которые не меняют своего первоначального уровня на протяжении всего периода сделки. Необходимость такого мероприятия обусловлена тем, что при срабатывании stop loss можно сразу же начать анализировать, по каким причинам произошла ошибка. И при возобновлении тренда найти еще точку для входа и компенсировать свои убытки. По мере того, как будет накапливаться трейдерский опыт, игрок может постепенно переходить к работе со скользящим стоп лосс, то и дело перемещая его по мере увеличения прибыли и достижения точки безубыточности.

Когда нужно устанавливать стоп лосс?

Начинающим трейдерам я настоятельно рекомендую устанавливать стоп лосс одновременно с открытием позиции.

Более опытные трейдеры могут пренебречь этим правилом технического анализа и установить ордер только по завершении первой ценовой коррекции. Этот подход позволит получить положительные результаты при среднесрочных сделках с инструментами, которые имеют небольшую внутридневную волатильность.

Всегда ли нужно ждать стоп лосса, если рынок начинает падать?

Если вы получаете сигнал о том, то сделку нужно закрыть, незамедлительно закрывайте ее. Вне зависимости от того, успел сработать стоп лосс или нет. Новички часто игнорируют такие сигналы, развивая тем самым вредную привычку «пересиживания убытков».

Подводя итог всему вышесказанному, можно выделить несколько важнейших аспектов по работе со stop loss:

- Выставлять Stop Loss необходимо всегда! Не имеет значения, кто вы – скальпер или трендовый долгосрочник. Все ваши сделки должны быть застрахованы;

- Ждите оптимальных точек для входа, имеющих минимальные риски. Как показывает статистика, именно эти сделки имеют самую высокую прибыльность и показывают наилучшую результативность;

- Давайте прибыли возможность расти, и никогда не пересиживайте убыточные сделки;

- Помните о мани-менеджменте – в течение одной сделки вы не можете рисковать суммой, превосходящей 2-6% от общей стоимости вашего депозита.

Тейк профит и его возможности

Приказ брокеру в виде рыночного исполнения на фиксацию прибыли представляет собой Take Profit, что в переводе с английского означает «брать прибыль». Выполнение данного распоряжения приводит к полному завершению торговой операции.

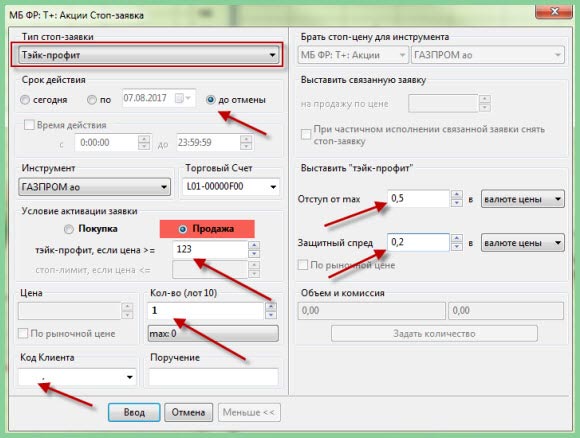

Скользящий трейлинг стоп в квике

При автоматическом перемещении стопа используется Трейлинг – стоп, это когда стоп заявка автоматически двигается за текущей ценой в определенном заданном диапазоне.

Например купили по 119 рублей, поставили TP на 123 с отступом от max 0.5 рубля и защитным спредом 0,2 рубля. Если цена поднимется до 123, то тейк активируется, но не закроет сделку, пока не упадет от максимальной цены на 0,5 рубля.

ТП не может осуществляться без открытой позиции либо отложника, его выдача напрямую связана с открытыми либо рыночными приказами.

Принцип работы финансовых условий Тейк Профита идентичен принципу действия стоп заявок, где указана стоимость активации и условия ее реализации. Отличительной чертой этих ордеров есть их итоговая несоответствие, а так же технология определения их доходности или потерь депозита.

Установка ордера ТП предусмотрена следующими нюансами:

- обязательная установка цены активизации приказа на закрытие операции;

- допустимость (максимум, минимум) цены на выполнения ордера.

Биржевые приказы SL и TP сохраняются на брокерском терминале до указанного трейдером времени (при заполнении ордера я всегда выбираю до отмены) и выполняются в автоматическом порядке.

Расчет Take Profit

TP я обычно рассчитываю либо 1:3, то есть прибыль должна быть в три раза больше предполагаемого убытка, либо ориентируемся по графику и ставим TP за предыдущий исторический максимум.

Что такое тейк-профит в трейдинге?

Это отложенный ордер, который должен исполняться при достижении рыночной ценой определенного уровня. Когда это происходит, на биржу отправляется рыночный ордер, который направлен против открытой позиции, что приводит к ее закрытию.

Например. У вас открыта длинная позиция на рынке нефти, вчера вы купили ее по 40.00. Сегодня цена колеблется около 41.00. Вы отправляете брокеру тейк-профит по 42.00. Это значит, что если завтра котировка достигнет 42.00, на биржу отправится рыночный ордер на продажу. Таким образом тейк-профит сработает, ваши контракты будут проданы, позиция закроется, и вы зафиксируете прибыль от сделки.

Что такое отложенный ордер и рыночный ордер? Чем они отличаются?

Про это есть отдельная статья о сведении ордеров.

Почитайте, если не знаете. Сведение ордеров – важная часть биржевого процесса, она помогает понять, как на самом деле устроена механика трейдинга.

Почему тейк-профит важен?

Фиксация прибыли почему-то – недооцененная важная часть в трейдинге. Выходу из позиции уделяется мало внимания в книгах по трейдингу или обучающих курсах. Но если подумать, точка выхода из рынка имеет такое же значение, как и точка входа в рынок.

Точку выхода из рынка стоит обязательно четко описать в торговом плане, как и все другие пункты торговой системы. Потому что когда трейдер находится в сделке, то подключаются страх, жадность и другие эмоции, и все это сильно влияет на принятие решений. В результате можно не зафиксировать прибыль вовремя, и успешная сделка может превратиться в убыточную.

Так что мы не рекомендуем входить в рынок, если нет понимания, где из него выходить.

Как выставить тейк-профит?

Тейк-профит можно выставить:

- во время открытия позиции или после ее открытия;

- вручную или автоматически;

В торговой платформе ATAS есть защитные стратегии. Там можно настроить тейк-профит так, что он будет выставляться автоматически вместе с открытием позиции на заданном расстоянии.

Как установить Стоп Лосс?

Трейдер определяет по ММ, сколько он готов потерять на сделке в случае неудачи. Стратегия ему говорит, где должен стоять Cтоп.

Установка Стоп Лосс и Тейк Профит на паттерне Пин Бар

Трейдер торгует по стратегии Пин бар. На вершине восходящего импульса сформировался разворотный паттерн Пин бар, и трейдер планирует открыть сделку на продажу. В этом случае Стоп Лосс будет выставляться за максимальное значение сигнальной свечи. Ориентир для Тейк Профита — ближайший уровень поддержки. Соотношение потенциальной прибыли к возможному убытку в данном случае более 3:1. На первом рисунке показано где должен быть установлен Стоп Лосс и Тейк Профит согласно правилам торговой стратегии.

Установка Стоп Лосс — паттерн Пин Бар

Установка Стоп Лосс — паттерн Пин Бар

На втором рисунке результат отработки сигнала на продажу.

Установка Стоп Лосс — паттерн Пин Бар

Установка Стоп Лосс — паттерн Пин Бар

Стоп Лосс обычно рассчитывается в пунктах от точки входа в сделку с учетом суммы допустимого убытка, выраженной в базовой валюте депозита. Следует вычислить стоимость пункта и тогда ставить объем. К примеру, стоп — 40 пунктов, допустимая потеря — 100 USD: 100 USD / 40 пипсов = цена пункта 2,5 USD. Следовательно, объем сделки — 0,25 лота.

С помощью контроля над рисками можно фильтровать сигналы. Например, если поступает сигнал, в котором соотношение Стоп Лосса к Тейк Профиту, скажем, 1 к 1, то стоит дважды подумать, заключать ли эту сделку. Оптимальным соотношением Стоп Лосс и Тейк Профит является 1:3 и более, но не меньше.

Установка Стоп Лосс и Тейк Профит на паттерне Пин Бар — 2

На рисунке мы видим сформированный Пин Бар и, если рассчитать сделку по торговой стратегии мы видим, что ближайший уровень поддержки находится практически на таком же расстоянии что и уровень Стоп Лосса, в данном случае соотношение получается 1:1. Таким образом мы можем отсеять данный сигнал по причине несоответствия ММ.

Установка Стоп Лосс — паттерн Пин Бар

Установка Стоп Лосс — паттерн Пин Бар

Установка Стоп Лосс и Тейк Профит по стратегии 2 MAs + Fractals

Возьмем для очередного примера самую простую стратегию на основании двух Скользящих средних и индикатора Fractals. Трейдеру поступает сигнал на продажу после пересечения двух мувингов, далее после открытия сделки выставляется Стоп Лосс. Целевым ориентиром для Стоп Лосса будет максимальный фрактал (таким образом можно обезопасить сделку от ложных пробоев и движений). Закрыть сделку необходимо в момент, когда Скользящие средние пересекутся в обратном направлении. Учитывая, что место пересечения на момент открытия позиции не известно трейдеру необходимо вручную передвигать Стоп Лосс за ценой при этом удерживать его на определенном расстоянии.

Расстояние рассчитывается исходя из нескольких факторов:

- Таймфрейм, на котором осуществлялся вход в сделку

- Объем открытой позиции

- Риск на сделку, который может позволить себе трейдер исходя из ММ

- Волатильности инструмента, по которому открыта позиция (на высоковолатильных парах маленький Стоп Лосс просто закроет позицию, не достигнув максимальной прибыли).

Установка Стоп Лосс — 2 MAs + Fractals

Установка Стоп Лосс — 2 MAs + Fractals

Если мала вероятность того, что цена сможет пройти в нужном направлении как минимум в 3 раза больше дистанции до уровня Стоп Лосс, то такую сделку лучше пропустить. Ни в коем случае нельзя ставить стоп меньше из-за нехватки средств или из-за желания зайти большим объемом, так как это может привести к «глупому» убытку. Сделка в таком случае может быть преждевременно закрыта перед тем, как пойти в нужном направлении.