Как платить налоги ип и сколько они составляют

Содержание:

- Кассовый аппарат

- Уменьшение налогов ИП

- Есть ли разница в системах налогообложения

- Упрощённая система налогообложения — УСН

- Налоги для УСН

- Где можно оплатить госпошлину ГИБДД за водительское удостоверение?

- Дополнительные платежи и налоги ИП

- Где можно оплатить госпошлину?

- Дополнительные расходы

- Сколько стоит регистрация брака в России и какие документы нужны?

- Регистрация брака в загсе в России

- Для регистрации брака какие документы нужны?

- Госпошлина на регистрацию брака в 2018 году

- Онлайн регистрация брака – как подать заявление?

- Выездная регистрация брака стоимость услуг

- Неторжественная регистрация брака

- Нужны ли при регистрации брака свидетели?

- Регистрация брака с иностранным гражданином в России – документы

- Налоговая база

Кассовый аппарат

Если всё прошло успешно, и вы получили лист записи ЕГРИП, то ещё не факт, что вы готовы начинать бизнес. Чтобы получать от покупателей и клиентов оплату, вам, скорее всего, понадобится кассовый аппарат.

С каждым годом ситуаций, при которых можно работать без кассы, становится всё меньше. Небольшую отсрочку – до 1 июля 2021 года — сделали для ИП без работников, которые оказывают услуги, выполняют работы или реализуют товаы собственного изготовления. Большинству предпринимателей, если их потребителями являются обычные физические лица, кассовый аппарат нужен. Средние затраты на ККТ составят 20 000 рублей, плюс добавьте сюда расходы на подключение интернета и услуги оператора фискальных данных. Это ещё около 5 000 рублей за первый год. Итого, минимальные расходы на установку ККТ – 25 000 рублей.

Уменьшение налогов ИП

В 2020 году ИП по-прежнему может рассчитывать налоги и уменьшать их на обязательные платежи, особенно выгодна в этом плане упрощёнка 6% для предпринимателя без работников. Рассмотрим на примере, как учесть фиксированные платежи, уплаченные при УСН Доходы.

ИП без работников получил за 2020 год такие доходы:

- 1 квартал – 217 000;

- 2 квартал – 338 000;

- 3 квартал – 180 000;

- 4 квартал – 360 000.

Итого, общая сумма дохода составила 1 095 000 р., сумма налога по ставке 6% – 65 700 р. Взносы предприниматель выплачивал поквартально, чтобы сразу уменьшать авансовые платежи по единому налогу.

Сумма взносов ИП за себя по тарифам 2020 года составила: 40 874 р. фиксированных взносов плюс 1% от превышения доходов ((1 095 000 – 300 000 = 795 000) * 1%) = 7 950, итого 48 824 р. Пользуясь возможностью уменьшить рассчитанный налог к уплате за счёт взносов, ИП выплатил в бюджет только (65 700 – 48 824) = 16 876 р.

Уменьшать рассчитанный налог на всю сумму уплаченных страховых взносов могут также ИП на ЕНВД, если у них нет работников. ИП-работодатели, работающие на УСН Доходы и ЕНВД, налог вправе уменьшать не более, чем на 50%. Плательщики УСН Доходы минус расходы, ОСНО и ЕСХН учитывают уплаченные взносы в своих расходах. И только ИП, купившие патент, не могут уменьшить его стоимость за счёт взносов. Таким образом, передача администрирования страховых взносов под контроль ФНС не повлияла на право предпринимателей уменьшать налог к уплате.

Есть ли разница в системах налогообложения

Налоги и сборы – это несколько разные платежи. Так, налоги уплачиваются в налоговый орган и могут не начисляться, если ИП не проводил деятельность в конкретный период времени, то есть не получал никакого дохода. Страховые сборы же направляются в ПФР, предусматривают вложение «на будущее» и обязательны к уплате, даже если предпринимательская деятельность не ведется. Кроме того, налог напрямую зависит от деятельности предпринимателя, а сборы на сегодняшний день – фиксированные.

На сегодняшний день существует один общий режим и четыре специальных, поэтому ИП есть из чего выбрать. Как правило, индивидуальные предприниматели выбирают один из специальных режимов, так как те предназначены для поддержки малого бизнеса и являются более выгодными на начальных этапах развития. Итак, чтобы понять, как платить налоги индивидуальному предпринимателю, необходимо разобраться в каждой системе налогообложения по отдельности.

Упрощённая система налогообложения — УСН

Налоговая ставка: 6 или 8% на системе «Доходы» и 15 или 20% на «Доходы минус расходы»Отчётность: декларация, книга учёта доходов и расходов

УСН называют упрощённой по сравнению с общей системой налогообложения, потому что на ней меньше налогов и легче отчёт. На упрощёнке предприниматель платит только один налог, раз в год сдаёт декларацию, ведёт книгу учёта доходов и расходов. Система удобная, но подходит не для всех видов бизнеса. Например, на ней нельзя работать страховым компаниям и тем, кто продаёт полезные ископаемые, сигареты, парфюм, алкоголь.

Предприниматели могут применять УСН двух типов: «Доходы» или «Доходы минус расходы».

- На системе «Доходы» учитывается исключительно выручка. Это подходит предпринимателям, у которых нет больших расходов — например, редакторам, дизайнерам, бухгалтерам, разработчикам. Такие ИП платят 6% от выручки, если зарабатывают до 150 млн рублей в год и нанимают до 100 человек. Когда доход вырастает до 200 млн рублей, а количество сотрудников — до 130, предприниматели платят 8% в ФНС.

- На системе «Доходы минус расходы» налог платится с разницы между выручкой и затратами. Это выгодно тем, у кого много расходов каждый месяц. Например, поварам, которые готовят десерты — им нужно регулярно закупать продукты. Или парикмахерам, которые тратятся на инструменты, косметику, краску и разные мелочи для ухода. Предприниматель на этой системе платит налог 15%, если доход не превышает 150 млн рублей, а количество сотрудников — 100 человек. Если зарабатывать от 150 млн до 200 млн рублей и нанимать от 100 до 130 специалистов, то ставка будет равна 20%.

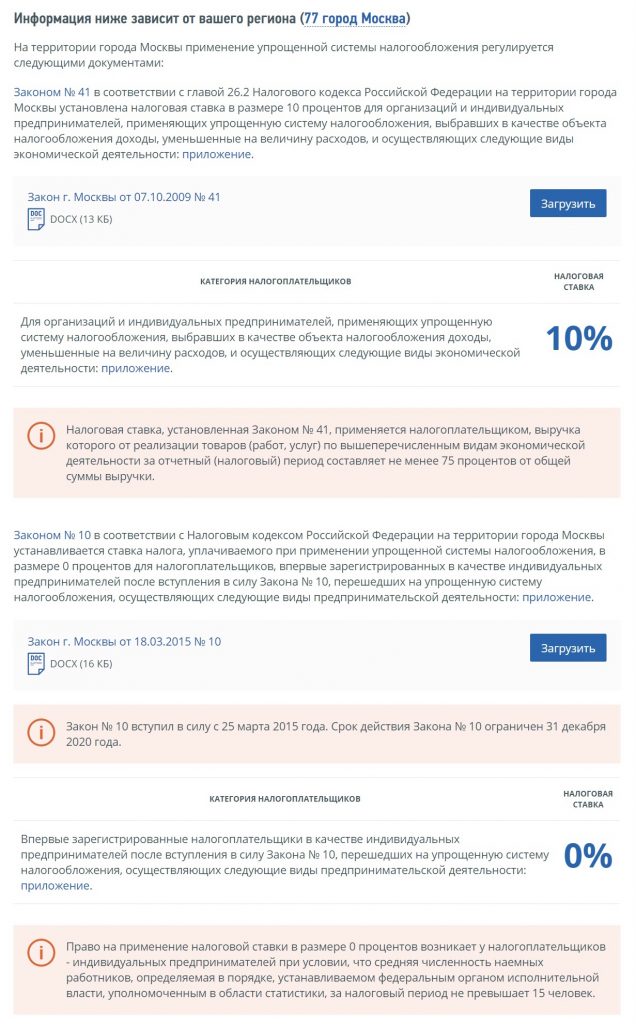

Регионы могут по своему усмотрению снижать ставки для некоторых отраслей. Узнать, какие льготы действуют в вашем субъекте, можно на сайте ФНС — в верхнем поле выберите регион и листайте в конец страницы.

Пониженные налоговые ставки для Москвы.

На УСН налог платится авансом каждый квартал, а декларацию сдают один раз по итогам года. Сроки такие же, как и на ОСН:

- авансовые платежи — до 25 числа месяца, который следует за отчётным периодом;

- итоговый расчёт — до 30 апреля.

Как перейти

Подать уведомление о переходе на УСН можно сразу при регистрации ИП или в течение 30 дней после. Если этого не сделать, то перейти получится только со следующего года. В таком случае уведомление в налоговую нужно отправить до 31 декабря.

Налоги для УСН

Упрощенная система налогообложения для ИП в 2021 году предусматривает уплату лишь одного налога – единого. В связи с этим ИП, применяющие данный режим, освобождены от уплаты НДС, НДФЛ и налога на имущество за некоторыми исключениями.

К таким исключениям относится:

- НДС, уплачиваемый при ввозе товаров на территорию РФ, при выставлении контрагенту счет-фактуры с выделенной суммой налога и в случаях, установленных ст. 160 и 174.1 НК РФ.

- Налог на имущество, уплачиваемый в случае включения недвижимости ИП в региональный перечень. В данном списке власти субъекта РФ указывают объекты, налоговая база по которым рассчитывается исходя из их кадастровой стоимости (ТЦ, административно-деловые центры и помещения в них).

Порядок и особенности расчета налога на УСН в 2021 году зависят от того, какой объект выбран: «Доходы» или «Доходы минус расходы».

УСН 6% (объект «Доходы»)

Индивидуальные предприниматели, выбравшие объект «Доходы», рассчитывают налог исходя из полученного дохода по следующей формуле:

(Доход х 6%) – страховые взносы – уплаченные авансовые платежи

Пример расчета налога для ИП в 2021 году (упрощенка 6 % без работников)

Расчет аванса за 1 квартал

– Доход за 1 квартал – 865 000 р.

– Страховые взносы, уплаченные в 1 квартале – 10 218 р.

Сумма авансового платежа к уплате за 1 квартал: (865 000 х 6%) – 10 218 = 41 682 рублей.

Расчет аванса за полугодие

– Доход за полугодие (1 квартал + 2 квартал) – 1 300 000 р.

– Страховые взносы за полугодие – 20 437 р.

Сумма авансового платежа к уплате за полугодие: (1 300 000 х 6%) – 41 682 – 20 437 = 15 881 рубль.

Расчет аванса за 9 месяцев

– Доход за 9 месяцев – 1 920 000 р.

– Страховые взносы за 9 месяцев – 30 656 р.

Сумма авансового платежа к уплате за 9 месяцев: (1 920 000 х 6%) – 41 682 – 15 881 – 30 656 = 26 981 рубль.

Расчет налога за год

– Доход за год – 2 780 000 р.

– Страховые взносы за год – 40 874 р.

Сумма налога к уплате за год: (2 780 000 х 6%) – 41 682 – 15 881 – 26 981 – 40 874 = 41 382 рублей.

Особенности расчета налога на УСН 6% для ИП в 2021 году:

- Нет дохода – ничего платить не нужно. Если в отчетном периоде у предпринимателя не было никаких доходов, то ничего в бюджет платить не нужно. Связано это с тем, что платеж по УСН рассчитывается исходя из полученного дохода, а раз его нет – платить налог не с чего.

- Расчет платежей производится нарастающим итогом. При расчете налога на УСН доход берется за весь год, а не за отдельный квартал.

- Получен убыток – налог все равно придется уплатить. Если ИП в отчетном период вышел в убыток (расходы превысили доходы) ему все равно придется уплатить 6% от суммы полученного дохода. При этом учесть убыток при расчете налога в следующем году (как это могут ИП на УСН 15%) предприниматель не сможет.

- Страховые взносы можно учесть при расчете налога. Как было сказано выше, налог и авансы по УСН 6% ИП может уменьшить на взносы за себя в полном размере, если в 2021 году он вел деятельность без работников.

Предприниматели, имеющие наемных сотрудников, также могут снизить платеж по УСН на взносы за себя и сотрудников, но не более 50% от суммы налога.

УСН 15% (объект «доходы минус расходы»)

ИП на УСН 15% рассчитывают налог с разницы между доходами и расходами по следующей формуле:

(Доходы – Расходы) х 15%

Пример расчета налога на УСН 15% ИП без работников

Расчет аванса за 1 квартал

– Доход за 1 квартал – 1 250 000 р.

– Расход за 1 квартал – 980 000 р.

Сумма аванса, подлежащая уплате за 1 квартал: (1 250 000 – 980 000) х 15% = 40 500 рублей.

Расчет аванса за полугодие

Сумма аванса к уплате за полугодие: (1 870 000 – 1 400 000) х 15% – 40 500 = 30 000 рублей.

Расчет аванса за 9 месяцев

– Доход за 9 месяцев – 2 620 000 р.

– Расход – 2 120 000 р.

Сумма аванса к уплате за полугодие: (2 620 000 – 2 120 000) х 15% – 40 500 – 30 000 = 4 500 рублей.

Расчет налога за год

– Доход за год – 3 790 000 р.

– Расход – 3 100 000 р.

Сумма аванса к уплате за полугодие: (3 790 000 – 3 100 000) х 15% – 40 500 – 30 000 – 4 500 = 28 500 рублей.

Особенности расчета налога на УСН 15% для ИП в 2021 году:

- Получен убыток – нужно уплатить минимальный налог. Если ИП получил убыток, ему необходимо будет уплатить минимальный налог – 1% с полученного дохода. Сумму убытка и минимального налога предприниматель сможет включить в расходы в следующем году.

- Если рассчитанный налог меньше 1% с дохода, то придется уплатить минимальный налог. Рассчитывая платеж по УСН в обычном порядке (с разницы между доходом и расходом), необходимо всегда сравнивать его с минимальным налогом. Платит ИП на УСН тот платеж, что выше.

- Расчет платежей нарастающим итогом. При расчете налога доходы и расходы берутся за весь год, а не за отдельный квартал.

- Страховые взносы включаются в расходы. При расчете налога на УСН 15% ИП может включить в расходы страховые взносы, уплаченные в 2021 году за себя. Ограничение в 50% в данном случае не действует.

Где можно оплатить госпошлину ГИБДД за водительское удостоверение?

На сегодняшний день существует множество различных способов оплаты государственной пошлины за права. Каждый удобен в той или иной ситуации. Сейчас мы рассмотрим каждый из них.

Оплата в МФЦ

С недавних пор, получить водительское удостоверение можно в многофункциональном центре. Для тех, кто привык обращаться в данную организую, это стало большим плюсом.

Помимо получения самой услуги, в МФЦ расположены специальные терминалы, благодаря которым вы сможете оплатить госпошлину, не выходя из здания. Реквизиты вы всегда сможете уточнить у сотрудника центра, а если возникнут какие-то трудности вам окажут помощь в осуществлении платежа.

Но есть небольшой минус. При оплате через терминал, может взиматься небольшая комиссия сверх суммы пошлины.

Через Госуслуги

Оплата госпошлины в ГИБДД за водительские права через Госуслуги – это не только удобно, но и выгодно. Во-первых, вы дистанционно подадите документы на водительское удостоверение. Во-вторых, за получение или замену водительского удостоверения, предоставляется скидка 30%, следовательно, сумма к оплате составит 1400 рублей. Подробнее о скидке здесь.

Квитанция вам придет на электронную почту, после того как заявление будет принято. Вам останется перейти на портал и провести оплату при помощи банковской карты.

В 2021 году данное правило не будет отменено, поэтому оплатить вы сможете с выгодой для себя.

Через Сбербанк

В Сбербанке вы можете оплатить тремя способами:

-

Через кассу;

-

Через терминал;

-

Через «Сбербанк-Онлайн».

Выбирая первый вариант, будьте готовы к тому, что придется подождать очередь, однако этот способ удобен в том случае, если вы не знаете реквизитов.

Во втором случае, следует обратиться к сотруднику банка, который, как правило находится возле банковских терминалов и всегда готов помочь. Сообщите ему услугу, которую следует оплатить, и он сделает это в течение 5 минут.

Третий способ подходит для тех, кто знает все необходимые реквизиты. Вы можете зайти в «Сбербанк-Онлайн» и осуществить оплату через любое устройство, имеющее выход в интернет.

Обобщая, хочется сказать, что оплачивать госпошлину через Сбербанк удобно лишь в том случае, если вы лично обращаетесь в ГИБДД, не подавая заявления через интернет.

Как оплатить онлайн?

Как мы уже говорили, госпошлина ГИБДД за водительское удостоверение в 2021 году может быть оплачена тремя способами, при этом онлайн, только двумя.

Оплачивая пошлину через Госуслуги, вам не придется даже переживать что платеж может уйти не туда. При подаче заявления, вы выбираете подразделение ГИБДД, в которое вам будет удобнее обратиться. Когда заявление примут, на электронную почту придет письмо, в котором будет сказано вам о том, что необходимо оплатить госпошлину.

Платеж будет автоматически сформирован по необходимым реквизитам, и как только он пройдет, вам будет предложено выслать оплаченную квитанцию на электронную почту. Советуем это сделать, так как у вас могут попросить некоторые реквизиты для идентификации платежа, или, если есть возможность, распечатайте квитанцию.

Теперь разберемся с оплатой через «Сбербанк-Онлайн». Вам необходимо зайти в личный кабинет и перейти в раздел «Налоги, штрафы, пошлины», где следует выбрать «Транспорт, вождение, парковки».

Появятся организации, из них следует выбрать необходимую. Если вы сомневаетесь, то лучше введите в поисковую строку номер расчетного счета получателя, тогда платеж будет направлен туда, куда нужно.

Переходим к заполнению реквизитов, которые вам должны быть известны. В противном случае платеж не сможет быть осуществлен.

Как только все реквизиты заполните, необходимо будет подтвердить платеж при помощи смс-пароля.

Если вы сомневаетесь в точности какого-либо реквизита или в правильности заполненных полей, обратитесь в банк для оплаты или уточните все моменты по проведению платежа.

Дополнительные платежи и налоги ИП

На сегодняшний день существуют некоторые виды предпринимательской деятельности, подразумевающие уплату дополнительных налогов. Среди таких видов деятельности следующие:

- водный налог (за использование водных объектов);

- налог на добычу полезных ископаемых;

- налог за производство (реализацию) подакцизных товаров.

Индивидуальные предприниматели, которые имеют лицензии (специальные разрешения), кроме уплаты налогов должны осуществлять платежи за пользование недрами, оплачивать сборы за пользование объектами водных биологических ресурсов и объектами животного мира.

Где можно оплатить госпошлину?

Произвести оплату госпошлины можно в любом банке, который осуществляет данную услугу. Вторым вариантом для гражданина являются штатные банкоматы. Во всех отделениях ГИБДД такие платежные терминалы установлены.

Для тех, кто пользуется интернетом, имеется возможность осуществить интернет-платеж через онлайн офис банка.

Важно! Некоторые кредитные организации или платежные терминалы взымают комиссию за предоставление услуг. Перед оплатой рекомендуем ознакомиться с этой информацией либо у сотрудников учреждения, либо на самом терминале.. Довольно часто граждане выбирают местом оплаты терминалы Сбербанка РФ

Однако в данном способе есть небольшой нюанс. После того, как будет выбран госорган-получатель, необходимо определиться с назначением платежа.

Вот в этом и заключается проблема: в перечне нет строки о замене или получении водительского удостоверения; можно нажать только на кнопку «За гос.регистрацию транспортных средств и иные юр.значимые действия». Получается, что платеж будет не по назначению и в ГИБДД его не примут?

Довольно часто граждане выбирают местом оплаты терминалы Сбербанка РФ. Однако в данном способе есть небольшой нюанс. После того, как будет выбран госорган-получатель, необходимо определиться с назначением платежа.

Вот в этом и заключается проблема: в перечне нет строки о замене или получении водительского удостоверения; можно нажать только на кнопку «За гос.регистрацию транспортных средств и иные юр.значимые действия». Получается, что платеж будет не по назначению и в ГИБДД его не примут?

Сотрудники автоинспекции знают об этом факте и принимают квитанции с подобными формулировками. Главное – правильно указать сумму. Все дело в том, что реквизиты платежа по всем действиям совпадают и, соответственно, деньги «на сторону» не уйдут.

Дополнительные расходы

Некоторые расходы после регистрации ИП по закону не обязательны, но значительно упрощают работу. Например, такие:

- Заказ печати (от 500 руб.).: закон не обязывает ИП иметь печать, но многие контрагенты относятся с недоверием к документам, оформленным без оттиска печати. Кроме того, печать необходима при найме персонала, без нее невозможно заверять трудовые книжки. Также печать обязательна для оформления бланков строгой отчетности, некоторых видов накладных и путевых листов.

- Открытие банковского счета. ИП вправе работать исключительно с наличными расчетами, но только если сумма расчетов по одному договору не превышает 100 000 руб. Если появится необходимость в проведении более масштабных сделок, вы сможете открыть счет в любой момент после регистрации. Открытие счета часто бесплатно, но в дальнейшем нужно будет оплачивать обслуживание ежемесячно или ежегодно.

Некоторые начинающие предприниматели также обращаются в специализированные компании за подготовкой и подачей регистрационных документов. Примерные затраты в таком случае:

- Услуги по подготовке документов — от 1000 руб.

- Услуги нотариуса — от 1500 руб.

- Курьерские услуги или отправка документов почтой — от 300 руб.

Подготовить и подать документы можно бесплатно. Вы можете автоматически составить заявление за 15 минут и без дополнительных затрат. Если выбрать один из бесплатных способов подачи, на этапе регистрации ваши расходы будут равны 0. При использовании специализированного сервиса вы можете избежать обращения к профессиональным регистраторам.

Сколько стоит регистрация брака в России и какие документы нужны?

За проведение любых регистрационных действий в ЗАГСе установлена официальная госпошлина. Ее размер будет зависеть от вида производимых действий. За государственную регистрацию брака официально установлена сумма госпошлины, которая прописана в налоговом кодексе. Далее мы расскажем, сколько на деле придется оплачивать, и какие для заключения брачных отношений нужны документы.

Регистрация брака в загсе в России

Семейные отношения в нашей стране по форме могут быть двух видов: официальные и неофициальные. Зарегистрировать отношения официально в нашей стране можно только в органах ЗАГСа.

Религиозные и национальные обряды, к сожалению, не берутся в расчет как дополнительные мероприятия.

К так называемым гражданским семьям в РФ не предъявляется практически никаких требований и ограничений, за исключением возрастных и половых.

Для регистрации брака какие документы нужны?

Потребуются паспорта обоих молодоженов, составленное заявление, и квитанция об уплаченной госпошлине. В список документов обязательно должны входить только оригиналы обозначенных документов. К примеру, если паспорт одной из сторон находится на замене, то процедуру надо будет отложить. Тоже самое касается и конечного оформления брачных отношений.

Госпошлина на регистрацию брака в 2018 году

За конечное оформление будущим супругам придется уплатить по 350 рублей. Уплачивается подобная госпошлина один раз. Т.е. в отличие от развода, когда каждый из супргуов уплачивает госпошлину самостоятельно, в данном случае достаточно одного платежа. Квитанцию после этого нужно приложить к документам. Подача документов возможна в любое рабочее время.

Онлайн регистрация брака – как подать заявление?

Для этого один из будущих супругов должен быть зарегистрирован на портале предоставления государственных услуг. Для этого потребуется перйти в раздел услуг ЗАГСа и воспользоваться вкладкой регистрации брака.

Далее нужно выбрать город и конкретное отделение регистрационного органа

Здесь важно заметить, что оформить бракосочетание можно без привязки к постоянному месту жительства — т.е. для граждан России в этом плане имеется своеобразный выбор

После того, как будет выбрано отделение необходимо выбрать день.

Скачать заявление для регистрации брака можно здесь:

Система автоматически покажет свободные дни, из которых вибирается подходящий. В коннце пользовтаелю следует через специальную форму загрузить сканы документов (обоих паспортов) и дождаться ответа о принятии заявки. Принятие обычно проходит через несколько минут. Другие документы для этого не потребуются.

Выездная регистрация брака стоимость услуг

Под данной услугой иммется ввиду выезд сотрудников ЗАГСа на назначенное место бракосочетания

Важно знать, что такие действия являются не официальными — т.е. фиксированного прейскуранта сегодня нет

В Москве по неофициальным данным стоимость может достигать нескольких сотен тысяч рублей.

Неторжественная регистрация брака

В неторжественном виде регистрация проходит с участием обоих супругов и сотрудника ЗАГСа. Для этого нужно взять с собой документы (паспорта) и прибыть в назначенное время на бракосочетание.

Проводится она не сразу, а после подачи заявления. Ее длительность обычно не превышает 15-ти минут. Регистрация брака без торжественной церемонии может проходить без обязательного участия свидетелей.

Нужны ли при регистрации брака свидетели?

Если проводится торжественное бракосочетание, то свидетели обязательно нужны. Это прописсано в действующем СКРФ. В качествених могут выиспать граждане России.

Свидетнли обязаны предоставить свои документы — внутренние паспорта еще при подаче первичного заявления. Т.е. документы в этом случае подаются в общем виде.

Если нет свидетелей, то бракосочетание нужно оформлять в не торжественной обстановке.

Регистрация брака с иностранным гражданином в России – документы

Подобный вопрос сегодня весьма актуален. Гражданка России из документов предоставляет только паспорт и составленное заявление. Гражданин иностранного государства должен предоставить из документов свой паспорт (в нем не будет проставляться штамп) и бумаги, подтверждающие его законное пребывание на территории РФ. Свидетельство о бракосочетании не будет ничем отличаться от стандартного.

https://www.youtube.com/watch?v=CTxuAsZ5yk4

Если у Вас есть вопросы, проконсультируйтесь у юристаЗадать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):

- +7 (499) 404-01-39 — Москва и обл.;

- +7 (812) 494-88-69 — Санкт-Петербург и обл.;

- +7 (499) 404-01-39 — все регионы РФ.

(7 4,71 из 5)Загрузка…

Налоговая база

^

При определении налоговой базы налогоплательщика – физического лица налоговый агент учитывает ВСЕ доходы,

подлежащие налогообложению, источником которых является налоговый агент.

При этом для доходов, в отношении которых предусмотрена налоговая ставка 13%, налоговая база определяется

как денежное выражение таких доходов, уменьшенных на сумму налоговых вычетов.

Исчисление сумм налога налоговым агентом производится нарастающим итогом с начала налогового периода по итогам

каждого месяца применительно ко всем доходам, начисленным налогоплательщику за данный период, с зачетом

удержанной в предыдущие месяцы текущего налогового периода суммы налога.