Регрессивные налоги в рф: пример. налоги прогрессивный, регрессивный, пропорциональный

Содержание:

- Общие сведения

- Использование в психометрии

- Примечания

- Какая система налогообложения наиболее приемлема для современных условий экономики

- Сфера применения системы

- Пропорциональные налоги

- Понимание регрессивных налогов

- Эффективность системы

- Пропорциональные налоги

- Характеристики регрессивной системы налогообложения

- Регрессивная система налогов: хорошо или плохо?

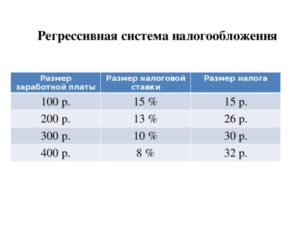

- Основные параметры регрессивной системы налогообложения

- Регрессивная система уплаты налогов: примеры

- Регрессивная налоговая ставка в истории системы фискальных платежей в РФ

- Экономические эффекты

- Достоинства и недостатки системы

- Регрессивная налоговая ставка в истории системы фискальных платежей в РФ

- Итоги

Общие сведения

Для людей с низким материальным достатком регрессивные налоги можно сравнить с ярмом на шее, чего не скажешь о богатых. Вновь сюда войдут косвенные налоги. Их уплата касается того, кого относят к конечной группе потребителей, т.е. вновь не богатых людей. Доля НДС от заработка у бедных тоже выше.

Поэтому при всей продуманности налоговой системы регрессивная система налогообложения имеет и положительные стороны, и отрицательные.

Если покупатель приобрёл товар или оплатил услугу, то с него взымается налог, который уже вошёл в стоимость его покупки. Но такой регрессивный налог даёт возможность подумать и сделать выбор либо в сторону приобретения товара, либо отказаться от него. Ведь чем выше стоимость, тем выше налог. Люди могут контролировать свои покупки и пользование услугами, если хотят меньше платить налогов.

Применяют регрессивный налог для сдерживания населения от употребления продукции, относящейся к категории вредных. В эту группу входят не только алкогольная и табачная продукция, но и порнографические фильмы, журналы. Сумма налога, которая повлияет на стоимость перечисленных объектов, будет сдерживать их потребление. Но такое налогообложение не должно отразиться на доходах в бюджет муниципалитетов.

Использование в психометрии

Используя различные шкалы, можно производить различные психологические измерения. Самые первые методы психологических измерений были разработаны в психофизике. Основной задачей психофизиков являлось то, каким образом определить, как соотносятся физические параметры стимуляции и соответствующие им субъективные оценки ощущений. Зная эту связь, можно понять, какое ощущение соответствует тому или иному признаку. Психофизическая функция устанавливает связь между числовым значением шкалы физического измерения стимула и числовым значением психологической или субъективной реакцией на этот стимул.

Примечания

- Журавлев Ю.И., Рязанов В. В., Сенько О. В. «Распознавание». Математические методы. Программная система. Практические применения. — М.: Фазис, 2006. ISBN 5-7036-0108-8.

- ↑ Анфилатов В. С., Емельянов А. А., Кукушкин А. А. Системный анализ в управлении. — М. Финансы и статистика, 2002. — 368 с.

- Перегудов Ф. И., Тарасевич Ф. П. Введение в системный анализ. — М.: Высшая школа, 1989. — 367 с.

- ↑ Бахрушин В.Є. Методи аналізу даних. — Запоріжжя, КПУ, 2011

- ↑

- Wolman, Abel G. Measurement and meaningfulness in conservation science (англ.) // Conservation biology : journal. — 2006.

- . Institute for Digital Research and Education. University of California, Los Angeles. Дата обращения: 7 февраля 2016.

- Суппес П., Зиннес Д. Основы теории измерений // Психологические измерения. М.: 1967. С. 9-110.

Какая система налогообложения наиболее приемлема для современных условий экономики

В настоящее время наше государство испытывает некоторый дефицит бюджета, который можно частично закрыть налоговыми платежами. В связи с этим экономисты тщательно продумывают новую модель налогового режима, которая будет идеально подходить к условиям современного бизнеса.

Регрессивная шкала налогообложения в такие времена не совсем приемлема, так как она не способна восстановить довольно большой недобор. В связи с этим законодатели разработали законопроект, имеющий прогрессивный многоступенчатый характер начисления сборов. В его основе заложены строго определённые нормативы, по которым будут определяться налоговые ставки. Затрагивать такое налогообложение будет подоходный налог граждан. Если углубиться в реальные числа модели, то можно увидеть, что предлагаемая система имеет довольно низкую стартовую ставку налога (5%). В какой-то мере это даже напоминает регрессию по сравнению с действующим режимом.

Разрабатываемая система пока не находит общего согласия законодателей, и поэтому отложена до лучших времён. Возможно, в связи с изменением экономической ситуации в стране такой законопроект получит свою путёвку в жизнь.

Налоговые системы служат для официального изъятия части дохода в пользу государственного бюджета. От того, насколько действующая модель вызывает доверие населения, зависит размер поступающих взносов. Регрессивное налогообложение зарекомендовало себя как стимулирующая модель легализации дохода, но тем не менее система создана для определённого экономического курса и не может применяться в условиях выхода из кризиса.

Сфера применения системы

Уникальная регрессивная система налогообложения применяется очень часто в Германии, а именно для тех налогоплательщиков, чей доход в течение одного года не превысил 60 тыс. марок. Они должны уплачивать налог на добавленную стоимость не в общем размере, а 80 процентов от общей суммы.

Многие специалисты, а также руководители новых и маленьких фирм, которые только начинают свою деятельность, в результате чего не обладают достаточным доходом, считают регрессивную систему несправедливой. Ведь фирмам и простым гражданам, доход которых является небольшим, приходится уплачивать налоги в достаточно большом размере, который больше, чем налог состоятельных людей или крупных и доходных организаций. Однако на самом деле именно такая система налогообложения считается хорошей мотивацией для каждой фирмы стараться добиться хороших результатов своей работы. Также она способствует тому, чтобы официальные заработные платы не скрывались. Ведь чем больше доход, тем меньше налог.

Пропорциональные налоги

Система пропорционального или фиксированного налога устанавливает одинаковую ставку налога для всех, независимо от дохода или богатства.Эта система предназначена для обеспечения равенства между предельными налоговыми ставками и средними уплаченными налоговыми ставками.С 2020 года эту систему подоходного налога используют девять штатов: Колорадо, Иллинойс, Индиана, Кентукки, Массачусетс, Мичиган, Северная Каролина, Пенсильвания и Юта.

К другим примерам пропорциональных налогов относятся налоги на душу населения, налоги с валовой выручки и налоги на профессии.

Сторонники пропорциональных налогов считают, что они стимулируют экономику , побуждая людей работать больше, потому что нет налоговых штрафов за увеличение заработка.Они также считают, что предприятия, вероятно, будут тратить и инвестировать больше при фиксированной системе налогообложения, вкладывая больше долларов в экономику.

Понимание регрессивных налогов

Регрессивный налог сильнее влияет на людей с низкими доходами, чем на людей с высокими доходами, поскольку он применяется единообразно ко всем ситуациям, независимо от налогоплательщика . В то время как в некоторых случаях может быть справедливым облагать всех налогом по одинаковой ставке, в других случаях это считается несправедливым. Таким образом, в большинстве систем подоходного налога используется прогрессивная система налогообложения, при которой лица с высоким доходом облагаются налогом по более высокой процентной ставке, чем лица с низким доходом, в то время как другие виды налогов применяются единообразно.

Хотя в Соединенных Штатах существует прогрессивная система налогообложения, когда речь идет о подоходном налоге , что означает, что лица с более высоким доходом платят более высокий процент налогов каждый год по сравнению с лицами с более низким доходом, мы действительно платим определенные сборы, которые считаются регрессивными налогами. Некоторые из них включают государственные налоги с продаж, сборы с пользователей и в некоторой степени налоги на имущество.

Краткая справка

Регрессивная налоговая система более распространена в менее развитых странах, где может быть большее количество людей с одинаковым доходом, что снижает негативное влияние регрессивного налога.

Эффективность системы

Под конец можно вынести резюме. Дело в том, что эффективная система налогообложения позволяет говорить о результативности функционирования государства с точки зрения обеспечения своих граждан свободой действий. Проводя определённые параллели с реальностью, можно сделать заключение, что регрессивный налог является довольно проблематичным для обществ, в которых значительное количество людей не получает необходимых для качественной жизни доходов. И он одновременно выгоден для небольшой группы населения, которая сконцентрировала у себя промышленные комплексы. Прогрессивное налогообложение в свою очередь является более выгодным для относительно равномерного распределения бремени содержания государства среди всех жителей. Поэтому к нему относятся прямые подати. В том числе и подоходный налог. Регрессивный тип налогообложения тоже может использоваться, но большинство стран себе такую роскошь позволить не могут.

Пропорциональные налоги

Пропорциональная налоговая система, также называемая плоской налоговой системой, оценивает ту же налоговую ставку для налогоплательщиков независимо от дохода или богатства. Он предназначен для создания равенства между предельной налоговой ставкой и средней уплаченной налоговой ставкой. В рамках пропорциональной налоговой системы индивидуальные налогоплательщики платят установленный процент от их дохода независимо от общего дохода.

Например, подоходный налог в размере 10%, который не увеличивается или уменьшается по мере роста или падения дохода, приводит к пропорциональному налогу. В этом примере человек, который зарабатывает 20 000 долларов США ежегодно, платит 2 000 долларов США в рамках пропорциональной налоговой системы, а кто-то, кто зарабатывает 200 000 долларов США каждый год, платит 20 000 долларов США в виде налогов. Некоторые конкретные примеры пропорциональных налогов включают налоги на душу населения, налоги на валовую прибыль и профессиональные налоги.

Как вы думаете? Должны ли США перейти на единый налог?

Характеристики регрессивной системы налогообложения

Каждая организация или индивидуальный предпринимать в процессе своей деятельности должны уплачивать налоги государству. Для этого имеется довольно много разных видов систем налогообложения, обладающих своими особенностями и параметрами. Однако все они подразделяются на регрессивные и прогрессивные, а также равные в зависимости от метода регулирования:

- прогрессивная система основывается на том, что количество налогов, которые подлежат уплате в бюджет, зависит от того, какую прибыль получает предприятие, а соответственно, чем большее ее доход, тем выше налоги;

- регрессивная система налогообложения основывается на том, что снижаются налоги при росте прибыли, а нередко она считается даже более выгодной для государства, чем прогрессивный вариант;

- равный метод регулирования предполагает, что каждый платит одни и те же налоги, однако здесь не учитываются интересы и материальное положение отдельных людей и разных компаний, но при этом данный способ считается самым простым в применении.

Основные параметры регрессивной системы налогообложения

Регрессивная система налогообложения обладает как положительными, так и отрицательными особенностями. Она предполагает, что ставка налога снижается с ростом прибыли организации. На самом деле такая система используется в практике нечасто, поскольку считается сложной в применении.

Сюда можно отнести только единый социальный налог, который применяется в России с 2001 года. Здесь важным является то, что при увеличении штата в связи с ростом размера компании, увеличиваются расходы на заработную плату, в результате чего снижается процентная ставка по налогу.

Это необходимо для того, чтобы минимизировать заработок, выдаваемый работникам в конверте, в результате чего он не учитывается при расчете их официальной заработной платы.

Также с помощью регрессивной системы рассчитываются косвенные налоги, к которым относится самый популярный налог – НДС, а дополнительно сюда можно отнести акциз и разные виды пошлин. Однако здесь применима система только при рассмотрении номинальной, а не экономической ставки.

Это обусловлено тем, что уплачиваются косвенные налоги не самими предприятиями, а непосредственными потребителями товаров, а именно покупателями, поэтому важно, чтобы они не уплачивали на эти цели слишком много денежных средств. Ведь у обычных граждан намного меньше доход, чем у целой организации

Соответственно, чем богаче покупатель, тем больше подакцизных товаров он сможет приобрести, а в результате уплатит большую сумму денег в качестве налога по сравнению с покупателем единичного товара.

Сфера применения системы

Уникальная регрессивная система налогообложения применяется очень часто в Германии, а именно для тех налогоплательщиков, чей доход в течение одного года не превысил 60 тыс. марок. Они должны уплачивать налог на добавленную стоимость не в общем размере, а 80 процентов от общей суммы.

Многие специалисты, а также руководители новых и маленьких фирм, которые только начинают свою деятельность, в результате чего не обладают достаточным доходом, считают регрессивную систему несправедливой.

Однако на самом деле именно такая система налогообложения считается хорошей мотивацией для каждой фирмы стараться добиться хороших результатов своей работы. Также она способствует тому, чтобы официальные заработные платы не скрывались. Ведь чем больше доход, тем меньше налог.

Преимущества

Прогрессивная система считается более справедливой, однако при ее применении очень распространенным считается укрытие доходов.

Это ведет к потере определенной прибыли государства, а также к росту коррупции и других проблем в стране в целом и в отдельных организациях.

Именно поэтому в некоторых случаях применение регрессивной системы при налогообложении считается обоснованным и рациональным решением для государства.

Таким образом, при налогообложении регрессивная система обладает как определенными положительными параметрами, так и некоторыми важными минусами. Поэтому правительство каждого государство должно тщательно обдумывать возможность применять эту систему на практике, чтобы не допустить несправедливого отношения к определенным организациям или людям.

Регрессивная система налогов: хорошо или плохо?

В российском законодательстве напрямую не говорится о применении регрессивной схемы уплаты налогов. Многие оценивают данную систему как несправедливую, однако если обратиться к мировому опыту, то можно найти ряд положительных моментов, которым поспособствовали именно регрессивные налоги.

Именно такой подход обеспечивает в ряде стран наиболее полноценный сбор налогов. Граждане с высоким заработком охотнее раскрывают свои доходы, если уверены в том, что существенная часть их денег не будет изъята в пользу государства. Грамотное понижение процентной ставки по мере роста налоговой базы способствует привлечению в бюджет значительного объема денежных ресурсов.

https://www.youtube.com/watch?v=channelUCUc_P85YE9MgfS3o7gLesMA

При этом для малообеспеченных граждан регрессивные налоги — более тяжелое бремя, чем для богатых. Это касается и косвенных налогов, уплата которых ложится непосредственно на конечного потребителя (носителя налогового бремени). Так, если рассматривать экономическую ставку, а не номинальную, то НДС составляет большую долю заработка тех, кто беднее.

Основные параметры регрессивной системы налогообложения

Регрессивная система налогообложения обладает как положительными, так и отрицательными особенностями. Она предполагает, что ставка налога снижается с ростом прибыли организации. На самом деле такая система используется в практике нечасто, поскольку считается сложной в применении. Сюда можно отнести только единый социальный налог, который применяется в России с 2001 года. Здесь важным является то, что при увеличении штата в связи с ростом размера компании, увеличиваются расходы на заработную плату, в результате чего снижается процентная ставка по налогу. Это необходимо для того, чтобы минимизировать заработок, выдаваемый работникам в конверте, в результате чего он не учитывается при расчете их официальной заработной платы.

Также с помощью регрессивной системы рассчитываются косвенные налоги, к которым относится самый популярный налог – НДС, а дополнительно сюда можно отнести акциз и разные виды пошлин. Однако здесь применима система только при рассмотрении номинальной, а не экономической ставки

Это обусловлено тем, что уплачиваются косвенные налоги не самими предприятиями, а непосредственными потребителями товаров, а именно покупателями, поэтому важно, чтобы они не уплачивали на эти цели слишком много денежных средств. Ведь у обычных граждан намного меньше доход, чем у целой организации

Соответственно, чем богаче покупатель, тем больше подакцизных товаров он сможет приобрести, а в результате уплатит большую сумму денег в качестве налога по сравнению с покупателем единичного товара.

Регрессивная система уплаты налогов: примеры

Как работает регрессивная схема уплаты налогов? Разберем на примере сигарет. Если на пачку сигарет установлен акцизный налог в размере 15 рублей, то для покупателя, имеющего доход 10 000 рублей, доля его в бюджете будет больше, чем для того, кто зарабатывает 25 000 рублей (0,15 и 0,06).

Налог с оборота с экономической точки зрения — тоже регрессивный налог. Пример: допустим, две семьи покупают одинаковые стиральные машины стоимостью 12 000 рублей и ставкой налога 18%. Семья с низкими доходами (30 000 рублей) заплатит те же 2 160 рублей налога с оборота, что и семья с высокими (70 000 рублей).

Регрессивная налоговая ставка в истории системы фискальных платежей в РФ

В истории российской налоговой системы был яркий пример применения регресса при уплате налога. До 01.01.2010 работодатели с выплат работникам уплачивали Единый социальный налог, который позднее заменили страховые взносы. Регулировался порядок уплаты ЕСН ныне не действующей главой 24 НК РФ. По ЕСН была установлена сложная регрессивная ставка, действовавшая следующим образом:

- при доходе работника в течение года до 100 000 руб. тариф устанавливался в размере 26,1 %;

- с суммы дохода свыше 100 000 и до 300 000 руб. — 20,0 %;

- свыше 300 000 и до 600 000 руб. — 10 %;

- с дохода свыше 600 000 руб. уплачивался ЕСН в размере 2 %.

С 01.01.2010 ЕСН был отменен. Ему на смену пришли страховые взносы, порядок уплаты которых существенно отличался.

Экономические эффекты

Между политиками и экономистами ведутся споры о роли налоговой политики в смягчении или обострении неравенства в благосостоянии и ее влиянии на экономический рост.

Равенство доходов

Прогрессивное налогообложение имеет прямое влияние на уменьшение неравенства доходов . Это особенно верно, если налогообложение используется для финансирования прогрессивных государственных расходов, таких как трансфертные выплаты и системы социальной защиты . Однако эффект может быть приглушен, если более высокие ставки приводят к увеличению уклонения от уплаты налогов . Когда неравенство доходов низкое, совокупный спрос будет относительно высоким, потому что больше людей, которым нужны обычные потребительские товары и услуги, смогут их себе позволить, в то время как рабочая сила не будет относительно монополизирована богатыми. Высокий уровень неравенства доходов может иметь негативные последствия для долгосрочного экономического роста, занятости и классовых конфликтов . Прогрессивное налогообложение часто предлагается как способ смягчить социальные проблемы, связанные с более высоким неравенством доходов. Разница между индексом Джини для распределения дохода до налогообложения и индексом Джини после налогообложения является индикатором последствий такого налогообложения.

Экономисты Томас Пикетти и Эммануэль Саез писали, что снижение прогрессивности налоговой политики США в эпоху после Второй мировой войны увеличило неравенство доходов, открыв более богатым доступ к капиталу.

По словам экономиста Роберта Х. Франка , налоговые льготы для богатых в основном расходуются на позиционные товары, такие как большие дома и более дорогие автомобили. Фрэнк утверждает, что эти фонды могли бы вместо этого оплачивать такие вещи, как улучшение государственного образования и проведение медицинских исследований, и предлагает прогрессивное налогообложение как инструмент борьбы с позиционными внешними эффектами .

Экономический рост

В отчете, опубликованном ОЭСР в 2008 году, представлены эмпирические исследования, показывающие слабую отрицательную связь между прогрессивностью подоходного налога с населения и экономическим ростом. Описывая исследование, Уильям Макбрайд, штатный автор консервативного налогового фонда , заявил, что прогрессивность подоходного налога может подорвать инвестиции, принятие риска, предпринимательство и производительность, поскольку люди с высокими доходами, как правило, делают большую часть сбережений, инвестирования и риска. -принимательный, и высокопроизводительный труд. По мнению МВФ , некоторые страны с развитой экономикой могут повысить прогрессивность налогообложения для борьбы с неравенством, не препятствуя росту, если прогрессивность не является чрезмерной. Фонд также заявляет, что средняя максимальная ставка подоходного налога для стран-членов ОЭСР упала с 62 процентов в 1981 году до 35 процентов в 2015 году, и что, кроме того, налоговые системы менее прогрессивны, чем указано в установленных законом ставках, потому что богатые люди имеют больший доступ к налоговая льгота.

Уровень образования

Экономист Гэри Беккер назвал уровень образования корнем экономической мобильности . Прогрессивные налоговые ставки, одновременно повышая налоги на высокие доходы, имеют цель и соответствующий эффект снижения бремени низких доходов, улучшения равенства доходов . Уровень образования часто зависит от стоимости и дохода семьи , что для бедных снижает их возможности для получения образования. Увеличение доходов бедных и экономическое равенство сокращают неравенство в уровне образования . Налоговая политика может также включать прогрессивные элементы, которые предоставляют налоговые льготы для образования, такие как налоговые льготы и налоговые льготы для стипендий и грантов .

Потенциально неблагоприятный эффект прогрессивных налоговых графиков состоит в том, что они могут снизить стимулы к получению образования. Уменьшая доход высокообразованных работников после уплаты налогов, прогрессивные налоги могут уменьшить стимулы для граждан к получению образования, тем самым снижая общий уровень человеческого капитала в экономике. Однако этот эффект можно смягчить за счет субсидии на образование, финансируемой за счет прогрессивного налога. Теоретически государственная поддержка государственных расходов на высшее образование увеличивается при прогрессивном налогообложении, особенно при неравномерном распределении доходов.

Достоинства и недостатки системы

Современная методика таит в себе несколько ценных преимуществ. Вот главные из них:

- Борется с социальным неравенством. Размеры налоговой ставки не увеличиваются в случае уменьшения доходов населения. Единая 13% пошлина уравнивает бедных и богатых. И состоятельные и менее состоятельные граждане вносят свою лепту в развитие страны.

- Регулярные поступления в государственную казну налоговых платежей (в больших объемах) увеличивает бюджет державы. Этот возможно благодаря гибкой и приемлемой системе налогообложения. При высоких ставках граждане могут скрывать свои доходы и уклоняться от выплаты установленных налогов. Прогрессивные расчеты уменьшают вероятность повсеместного развития подобных ситуаций.

- Широкое применение. Практическое использование системы в разных странах мира подтверждает ее востребованность и актуальность по сей день.

- Обсуждаемое налогообложение стабилизирует не только государственный, но и региональный бюджет. Своевременные финансовые поступления восполняют материальные потери, вызванные отчислением определенной суммы в общую, государственную казну.

- Минимальные налоговые ставки увеличивают количество ИП на территории всего государства. Из-за высокого подоходного налога, начинающие предприниматели боятся расширяться и расти в бизнесе. Новая методика открывает путь для карьерного роста новичкам с небольшими финансовыми ресурсами.

При этом не стоит списывать со счетов отрицательные стороны такой программы налогообложения. К недостаткам дегрессии относят:

- Зависимость налоговой ставки от размера дохода в определенной степени ущемляет права состоятельных лиц. Обеспеченные граждане могут уклоняться от уплаты налогов, занимаясь нечестной предпринимательской деятельностью.

- Физические лица самостоятельно отчитываются за полученные средства перед государством вместе с имеющимися административными издержками.

- Высокая налоговая ставка отбивает желание у состоятельных бизнесменов двигаться вперед и дальше взбираться по карьерной лестнице.

- Расчет и выдача заработной платы трудящимся осуществляется по старой схеме, не соответствующей новым тенденциям и стандартам.

- Уплата налогов по месту работы обогащает крупные региональные бюджеты, тогда как небольшие города и населенные пункты остаются в тени. Бюджет небольших территорий постепенно может сойти на нет.

Регрессивная налоговая ставка в истории системы фискальных платежей в РФ

В истории российской налоговой системы был яркий пример применения регресса при уплате налога. До 01.01.2010 работодатели с выплат работникам уплачивали Единый социальный налог, который позднее заменили страховые взносы. Регулировался порядок уплаты ЕСН ныне не действующей главой 24 НК РФ. По ЕСН была установлена сложная регрессивная ставка, действовавшая следующим образом:

- при доходе работника в течение года до 100 000 руб. тариф устанавливался в размере 26,1 %;

- с суммы дохода свыше 100 000 и до 300 000 руб. — 20,0 %;

- свыше 300 000 и до 600 000 руб. — 10 %;

- с дохода свыше 600 000 руб. уплачивался ЕСН в размере 2 %.

С 01.01.2010 ЕСН был отменен. Ему на смену пришли страховые взносы, порядок уплаты которых существенно отличался.

Итоги

До состояния идеальности налоговой системе нашего государства ещё далеко. Нужно научиться использовать всевозможные ставки по налогам так, чтобы они могли отвечать большей доле эффективности. Регрессивные налоги забирают большую часть от доходов граждан, входящих в категорию с низким уровнем доходов. При подготовке документов, раскрывающих прибыль от доходов, многие скрывают большую часть поступивших средств. Регрессивный налог избавляет от этой проблемы и раскрывает реальную прибыль. Поэтому налоговым органам необходимо контролировать все направления, связанные с уплатой налогов.

https://youtube.com/watch?v=Fk7SaKzqeNk