Какой счет открыть для ип

Содержание:

- Открытие ООО и расчетный счет

- Как открыть счёт ИП

- Банк Открытие

- Расшифровываем: что значат цифры

- Инструкция по открытию счета онлайн в банках

- Почему мы советуем ИП открывать расчётный счёт

- Вопросы и ответы

- Пакет документов для открытия расчетного счета

- Как выбрать банк для ИП

- Как происходит резервирование счёта

- Критерии выбора банка для ИП

- 3 место. Тинькофф Бизнес, «Простой»

- 4 место. Промсвязьбанк, «Бизнес Старт»

- Какие документы нужны для открытия счета

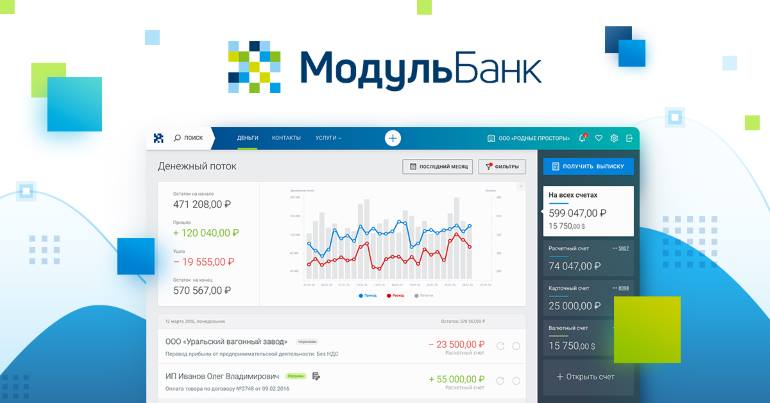

- 2 место. Модульбанк, «Оптимальный»

- Открываем расчетный счет: инструкции для ООО и ИП

- В каком банке открыть счет

- Модульбанк

Открытие ООО и расчетный счет

По закону открытие ООО требует обязательного оформления р/с в любом из банковских учреждений. Он необходим для решения целого ряда задач:

- Организации безналичных расчетов.

- Выплаты налогов, сборов.

- Инкассации полученной наличности.

- Внесения и снятия средств на нужды компании.

В процессе открытия ООО определяется круг лиц, получивших право управления расчетным счетом и проведения финансовых операций. Уполномоченные субъекты упоминаются в специальной карточке, где приведены их подписи, а также отражены оттиски печати компании.

На сайте есть все о тонкостях открытия и ликвидации ООО, оформления расчетного счета, выбора названия фирмы и решения ряда других задач. Здесь имеется полный объем данных для организации успешного бизнеса.

Как открыть счёт ИП

Открытие расчётного счёта в современном банке – простая и удобная процедура. Расскажем, как открыть расчётный счёт для ИП и стать банковским клиентом, не выходя из дома.

Документов от вас потребуется немного:

- паспорт;

- свидетельство о регистрации ИП;

- свидетельство о налоговом учете;

- листок с кодами статистики;

- печать ИП, при ее наличии;

- копия лицензии (если ваша деятельность лицензируется).

Банковский менеджер дополнительно подготовит заявление клиента, карточку с образцами подписи, договор на обслуживание счёта и дистанционное обслуживание, USB-ключ для доступа к онлайн-банкингу.

Сейчас многие банковские учреждения предлагают открыть счёт для ИП через функцию предварительного бронирования. Для этого на сайте выбранного банка заполните специальную форму, реквизиты придут вам на электронный ящик. Далее надо подойти с документами в оговоренный срок к операционисту, сопровождающему заявку, и завершить оформление.

Собираетесь открыть свой бизнес? Не забудьте зарезервировать расчётный счёт. Для выбора расчетного счета попробуйте наш калькулятор банковских тарифов:

Калькулятор подберет наиболее выгодное банковское предложение по расчетно-кассовому обслуживанию для вашего бизнеса. Введите объемы операций, которые планируете совершать в месяц, и калькулятор покажет тарифы банков с подходящими условиями.

Банк Открытие

Банк Открытие входит в Топ-10 крупнейших банков России и является системно значимой финансовой организацией. Ключевой акционер — Банк России. Его доля акций составляет 99,9%. Можно уверенно сказать, что это надежная банковская компания, услуги которой направлены на активное развитие бизнеса в России. Банк Открытие взаимодействует не только с крупными компаниями. Небольшие ИП и ООО, а также начинающие бизнесмены также могут рассчитывать на поддержку ФКО. Для последних разработан тариф «Первый шаг».

Что включает в себя пакет

Бесплатные услуги:

- открытие расчетного счета;

- 3 платежа в другие банки;

- внутрибанковские переводы ИП и ООО;

- переводы физическим лицам — до 100 000 рублей;

- выпуск и перевыпуск корпоративной карты, обслуживание в течение 6-ти месяцев;

- интернет-банк, мобильный банк и мобильное приложение;

- 10% на остаток по счету.

Комиссия за операции:

- внешние переводы на счета ИП и ООО — 100 рублей за поручение;

- переводы на счета физических лиц: от 100 000 рублей — 1,2%, от 500 000 — 2%, от 2 млн рублей — 3%, от 5 млн рублей — 5%, от 7 млн рублей — 12%;

- снятие наличных по бизнес-карте — от 0,99%.

Дополнительные услуг

Предпринимателям, подключившим бесплатный пакет РКО, банк Открытие предлагает меньше сервисов:

- эквайринг: торговый — от 1,49%, интернет-эквайринг — 2,5%;

- онлайн-касса с эквайрингом: мобильная касса LimOn Smart Bank — 22 900 рублей, переносная онлайн‑касса IRAS‑EM Ф — 24 000 рублей, стационарная онлайн‑касса IRAS‑E Ф — 27 000 рублей;

- кредитование — от 5 млн рублей под 9,5% годовых;

- регистрация бизнеса — бесплатно;

- зарплатный проект — перевод зарплаты без комиссии.

Расшифровываем: что значат цифры

Давайте разберемся, что это — р счет и как он выглядит. Это всегда 20 знаков, которые шифруют внутри себя конкретную информацию.

Если смотреть слева направо, то:

- 1-3. Номер по балансу. Например, если стоит «408», то это прочие.

- 4-5. Второй порядок. «02» относится к ИП.

- 6-8. Валютный код. «810» указывает на то, что собственник пользуется рублями.

- 9. Контрольное число. Ее рассчитывают определенным образом в банке. Она необходима, чтобы проверить действительность номера.

- 10-13. Код подразделения, которое обслуживает счета.

- 14-20. Внутренний номер, его прикрепляют в подразделении.

В реквизитах помимо него обязательно указывается название банка, к/с и БИК. Это требуется, чтобы не было ошибок при переводах.

Инструкция по открытию счета онлайн в банках

Открыть расчетный счет можно без визита в офис банка, подав заявку через интернет на услугу «Резервирование банковского счета«. Бывают ситуации, когда необходимо быстро зачислить денежные средства по договору от заказчика, а времени на сбор комплекта документов нет, и тогда онлайн заявка является просто спасение для бизнеса.

Клиент подает заявку на сайте банка онлайн, и в течение 5-20 минут получает номер своего расчетного счета.

Представители некоторых банков — Тинькофф, Точка — сами приезжают к клиенту для проверки необходимых документов и подписания договора на комплексное обслуживание.

Открыть расчетный счет с помощью Онлайн-банка можно в 4 шага:

- Выберите банк, учитывая актуальный рейтинг;

- Зайдите на главную страницу банка в раздел «Для бизнеса»;

- Подайте заявку «Открыть расчетный счет»;

- Укажите контактные данные (название, ИНН, номер телефона, электронную почту).

Теперь ожидайте ответа от банка с номером счета в течение от 5 мин (Сфера) до 24 часа (Локо-банк). Прийти в банк нужно только для проверки документов.

Почему мы советуем ИП открывать расчётный счёт

Подведем итоги. Ответ на главный вопрос статьи: «Можно ли ИП работать без открытия расчётного счёта», — положительный. А вот нужен ли ИП расчётный счёт, решайте сами. Проводя только наличные платежи или пользуясь личным счётом физлица, вы во многом себя ограничиваете:

- не можете проводить онлайн-платежи в любое время и месте, где есть интернет;

- не позволяете своим покупателям и клиентам расплатиться картой или платёжным поручением;

- рискуете оказаться под подозрением у банка в отмывании нелегальных доходов;

- попадаете под дополнительное налогообложение доходов, не связанных с бизнесом;

- сужаете круг бизнес-партнёров, большинство из которых работают по безналу;

- несёте риски, связанные с хранением наличности.

А ведь цена вопроса не так уж велика. Ежемесячная оплата за ведение счёта и онлайн-банкинг составит чуть больше 1000 рублей, в зависимости от выбранного тарифа.

Вопросы и ответы

Можно ли перейти на бесплатный тариф, если я уже обслуживаюсь на другом?

Нет, подключить тариф могут только новые клиенты, которые до этого не пользовались услугами банка.

Может ли банк установить абонентскую плату после подключения пакета?

Если банк осуществляет деятельность согласно действующему законодательству и требованиям ЦБ, то одностороннее изменение условий обслуживания в рамках подключенного тарифа невозможно. Это противоречит закону о защите прав потребителей. В соответствии со ст. 310 и 51-ФЗ ( от 30.11.1994 г.) Односторонний отказ от исполнения обязательства и одностороннее изменение его условий не допускаются, за исключением случаев, предусмотренных настоящим ГК РФ, другими законами или иными правовыми актами.

Даже если банк практикует одностороннее изменение условий оказания услуг в своей деятельности, это должно быть закреплено в договоре, заключаемом при открытии расчетного счета. Если документ не предусматривает такую возможность, изменение правил обслуживания — запрещено.

Могу ли я пользоваться бесплатным тарифом, если со временем обороты по счету вырастут?

Да, но это будет невыгодно, поскольку комиссия за платежи, внесение и снятие наличных на бесплатных тарифах РКО, как правило, выше, чем на других пакетах услуг. То есть при активном проведении операций вы рискуете переплатить за них. Выгоднее подключить другой тариф, общая сумма затрат на обслуживание по которому будет соответствовать вашим оборотам.

Бесплатное РКО можно подобрать через сервис Brobank.ru. Представленный на сайте большой каталог с предложениями банков дает гораздо более широкий выбор для предпринимателей.

Пакет документов для открытия расчетного счета

Рассмотрим подробнее, что нужно для открытия счета ИП и организаций. Итак, необходимые бумаги:

Для ИП

- ваше заявление;

- заполненная анкета;

- выписка из ЕГРИП;

- нотариально заверенная ксерокопия документа о постановке на учет в Росстате;

- заверенная нотариально ксерокопия вашего паспорта (либо его подлинник);

- все лицензии и разрешения, которые были вам выданы для осуществления деятельности.

Для ООО

- заявление;

- заполненная Анкета юридического лица;

- выписка из ЕГРЮЛ;

- ИНН;

- нотариально заверенные ксерокопии учредительной документации;

- приказ о назначении вас руководителем компании;

- карточки с образцами подписей тех, кто наделён правом подписи;

- ксерокопии паспортов данных лиц;

- если заявку подает представитель по доверенности, то — его паспорт в подлиннике.

Сразу оговоримся, что данный перечень может меняться в соответствии с требованиями банковской организации. Например, в Альфа банке у вас могут попросить справку об отсутствии задолженности по налогам либо отзыв любого контрагента о деловой репутации компании.

Как выбрать банк для ИП

Расчётный счёт ИП – это не просто инструмент для работы с денежными средствами, но и показатель серьёзности бизнеса. Через счёт проходят денежные средства, задействованные в бизнесе, и это не личные деньги физлица. Такими они могут стать только в том, случае, если ИП снимет их со счёта или переведет на карту физлица с пометкой «на личные нужды».

При выборе банка для ИП значение имеют следующие моменты.

- Удалённость от места работы. Планируете оформлять денежные переводы обычными бумажными платёжками, регулярно забирать выписки и сдавать наличку? Тогда нужно подобрать банк в ближайшей доступности от рабочего места или по пути из дома на работу.

- Режим работы. Чем длиннее рабочий день в банке, тем лучше. Для клиентов интернет-банкинга этот нюанс также важен – все операции, даже электронные, проводятся строго в рабочие часы банка.

- Наличие интернет-сервиса. Самый удобный банк для ИП – электронный. Не нужно никуда бежать с платёжками и постоянно звонить операционисту с просьбой проверить поступления. Достаточно открыть на компьютере нужную страницу и регулярно её обновлять в любое время и из любого места. Некоторые банки предлагают мобильные версии онлайн-банка для планшетов и смартфонов.

- Дополнительные бизнес-инструменты. В рамках интернет-сервиса крупные банки предлагают встроенные консультационные продукты – формирование платёжек, проверка контрагентов, получение выписок, справок, сверок и т.д.

- Удобный тарифный план. Можно выгодно открыть счёт в банке для ИП, сравнив предложения и выбрав минимальный тариф. Но обязательно проверьте, что за ним стоит. Банки берут плату и за открытие счёта, и за его ежемесячное обслуживание. Бесплатное открытие часто подразумевает не самые дешёвые тарифы, так же, как и спецпредложение с безвозмездным обслуживанием в течение 1-2 или 3-х первых месяцев. Заранее оцените, во что обойдется ежемесячное обслуживание по истечении льготного периода.

Как происходит резервирование счёта

Заявка на открытие расчётного счёта, поданная через сайт банка или его партнёра, это не более, чем маркетинговый приём. Что делать с данными, оставленными клиентом в заявке, решает сам банк. Это может быть просто звонок менеджера, который ознакомит с тарифами и согласует время визита в банк или встречи в офисе клиента. Но все-таки, большинство таких предложений обещают не просто согласование встречи, а резервирование счёта.

В этом случае после предварительной проверки наличия сведений в ЕГРЮЛ или ЕГРИП, иногда в тот же день, банк закрепляет за клиентом действующие реквизиты расчётного счёта. Эти реквизиты можно сразу передавать контрагенту для оплаты, и с этого момента счёт начинает работать на зачисление.

Это действительно очень удобно, если вам надо срочно принять безналичные средства, но только распоряжаться ими ещё нельзя. Сама по себе онлайн заявка на расчётно-кассовое обслуживание ещё не гарантирует, что счёт в банке будет открыт. До подписания договора на РКО банк проверяет сведения о клиенте, чтобы убедиться в его добросовестности. Если окажется, что у заявителя есть заблокированные счета в других банках, договор заключать не будут.

Кроме того, отказ в открытии счёта может быть вызван сомнением в достоверности заявленных сведений или информацией, предоставленной службой безопасности банка. Причину отказа в расчётно-кассовом обслуживании банк вправе не сообщать. Но если говорить о только что созданных ООО и ИП, то у такого клиента нет ещё никакой истории – ни хорошей, ни плохой. Соответственно, в отношении них вероятность отказа в открытии расчётного счёта очень низкая.

Чаще всего онлайн заявка на сайте банка выглядит как обычная форма сбора контактов. В неё надо внести название и ИНН организации или ИП, телефон, электронный адрес и имя контактного лица. По этим данным с вами свяжется сотрудник, обычно это происходит в тот же рабочий день.

После того, как заявка подтверждается, на электронную почту приходит письмо с реквизитами счёта. Далее, в зависимости от условий предложения, клиент может быть приглашен в выбранный филиал или встреча назначается без посещения банка – в офисе или квартире.

Критерии выбора банка для ИП

Каким должен быть лучший банк для открытия счёта ИП? Надёжным, удобным в работе и недорогим в обслуживании. Но это ещё не всё. Типичный бизнес предпринимателя – это розничная торговая точка, где большая часть покупателей расплачивается наличностью. При этом с поставщиками расчёты ведутся, как правило, безналом. Соответственно, выгодным должен быть процент комиссии при внесении наличных на счёт.

Ещё один важный для предпринимателя вопрос – возможность без лишних затрат перевести деньги на личные нужды. Хороший способ не платить комиссию за снятие наличных – оформить карту на себя как физическое лицо. Если такая карта открыта в том же банковском учреждении, где и счёт ИП, то комиссия за перевод не взимается. Главное, чтобы владельцем карты был сам предприниматель, а не его супруг, например.

По нашему мнению, лучший банк для ИП должен соответствовать таким необходимым критериям:

Входить в систему страхования вкладов. С 2014 года предпринимателей приравняли к обычным физическим лицам. Это означает, что при отзыве лицензии у банка им гарантируется возврат денег, но не более, чем 1 400 000 рублей. В этом смысле ИП находится в лучшем положении, чем ООО, потому что на организации такая гарантия не распространяется.

Предлагать разные тарифные пакеты услуг и специальные кредитные продукты

Для малого бизнеса важно иметь возможность выбирать только необходимые ему услуги, чтобы не нести лишние расходы. Многие банки предлагают недорогие тарифные планы, в рамках которых проводится ограниченное количество платежей, ограничения могут распространяться и на суммы оборотов в месяц или год.

Позволять проводить операции по расчётному счёту с любого устройства, подключённого к Интернету

Если говорить об удобстве, то функция онлайн-оплаты – это основной критерий при выборе лучшего банка для малого бизнеса.

К менее значимым, но тоже важным признакам лучшего банка можно отнести стоимость открытия расчётного счёта, скорость прохождения транзакций, наличие множества отделений и филиалов в разных городах.

Для выбора расчетного счета попробуйте наш калькулятор банковских тарифов:

Калькулятор подберет наиболее выгодное банковское предложение по расчетно-кассовому обслуживанию для вашего бизнеса. Введите объемы операций, которые планируете совершать в месяц, и калькулятор покажет тарифы банков с подходящими условиями.

Собираетесь открыть свой бизнес? Не забудьте зарезервировать расчётный счёт. Для выбора расчетного счета попробуйте наш калькулятор банковских тарифов:

Калькулятор подберет наиболее выгодное банковское предложение по расчетно-кассовому обслуживанию для вашего бизнеса. Введите объемы операций, которые планируете совершать в месяц, и калькулятор покажет тарифы банков с подходящими условиями.

3 место. Тинькофф Бизнес, «Простой»

3 место

Новый продукт для предпринимателей от известного банка. Для открытия расчетного счета не придется никуда ездить — менеджер сам приедет к вам в офис с документами и банковской картой. Условия обслуживания вполне комфортные для индивидуального предпринимателя.

Как и Точка, Тинькофф работает почти во всех городах России.

На этой странице вы сможете ознакомиться c обзором банка Тинькофф Бизнес.

Условия

Условия в Тинькофф достаточно удобны для ИП.

Оформление

Счет оформляется полностью онлайн.

Услуги для ИП

Банк предлагает предпринимателям разнообразные услуги.

Надежность

Тинькофф – достаточно надежный онлайн-банк.

Удобство

Все операции со счетом проводятся в режиме онлайн.

- Стоимость в месяц 490 рублей (2 месяца бесплатно для новых клиентов)

- Стоимость открытия бесплатно

- Стоимость платежного поручения 49 рублей, безлимит при подключении пакета «Межбанк — без комиссии» (490 рублей в месяц)

- Переводы физическому лицуот 1,5% до 15%, на личную карту Тинькофф Блэк — бесплатно до 150 000 рублей

- Интернет-банкинг есть, бесплатно (поддержка новых браузеров, включая Safari под Mac)

- Приложение для iOS есть

- Вход в интернет-банк логин с паролем и подтверждающим кодом из SMS

- Снятие наличных от 1,5% до 15%

- Проценты на остаток по счету 0,5% годовых

- Оформление счета онлайн с выездом специалиста

- Бонусы при открытии счета Помощь в продвижении в Яндекс.Директе, myTagret, Google AdWords и на Youtube, 3 мес. бесплатного пользования сервисом Эльба и Мое Дело, 45 дней пользования «1C: Предприниматель» бесплатно

Преимущества

- Открытие счета без визита в банк

- Проценты на остаток по счету

- Реквизиты счета после оформления заявки

- Кредиты, гарантии и овердрафт для бизнеса

- Различные виды эквайринга

Недостатки

Дорогие платежные поручения

Подробнее

4 место. Промсвязьбанк, «Бизнес Старт»

4 место

Крупный банк с государственным участием, признан Центробанком одним из системно значимых. Входит в тройку крупнейших коммерческих банков России, поэтому за отзыв лицензии можно не переживать

Стартовый тариф от ПСБ подойдет всем небольшим и недавно открывшимся ИП, которым важно сэкономить на открытии и обслуживании счета

Оформить расчетный счет можно во многих крупных городах — Москве, Санкт-Петербурге, Екатеринбурге, Волгограде, Челябинске и других.

Условия

Счет открывается и обслуживается полностью бесплатно.

Оформление

Можно оформить счет без визита в банк.

Услуги для ИП

Банк предлагает предпринимателям все необходимое.

Надежность

После санации ПСБ восстановил свою надежность.

Удобство

Банк предоставляет все необходимые инструменты для ведения бизнеса.

- Стоимость в месяц бесплатно

- Стоимость открытия бесплатно

- Стоимость платежного поручения 3 в месяц — бесплатно, далее — 100 рублей

- Переводы физическому лицуот 0,5% до 10%, внутри банка — бесплатно до 100 000 рублей

- Интернет-банкинг есть (поддержка новых браузеров, включая Safari под Mac)

- SMS-информирование 99 рублей в месяц

- Приложение для iOS есть

- Вход в интернет-банк USB-ключ

- Снятие наличных от 3%

- Проценты на остаток по счетунет

- Дополнительно кредиты для бизнеса с быстрым онлайн-оформлением

- Оформление счета онлайн с выездом специалиста или в отделении банка

- Бонусы при открытии счета Нет

Преимущества

- Полностью бесплатное обслуживание счета

- Круглосуточная поддержка внутрибанковских платежей

- Кредиты для бизнеса с быстрым онлайн-оформлением

- Помощь в регистрации бизнеса

Недостатки

Нельзя открыть счет в иностранной валюте

Подробнее

Какие документы нужны для открытия счета

| Тип документов | Юридическое лицо | ИП |

| Документы, предоставляемые обязательно | Устав ООО, ЗАО, ПАО, НАО |

Паспорт гражданина РФ или другой документ, удостоверяющий личность индивидуального предпринимателя:

|

| Свидетельство о регистрации юридического лица, выписка из ЕГРЮЛ, полученная не ранее, чем за месяц | Заявление по установленной форме (заполняется в банке) | |

| Свидетельство о постановке на учет, выдававшееся в налоговой инспекции до 01.01.2017 (при наличии) | ||

| Документ, подтверждающий полномочия руководителя (приказ о назначении, протокол собрания акционеров, участников, решение или другие документы) | Карточка с образцами подписи предпринимателя (заполняется в банке) | |

| Приказ/доверенность, если директор делегирует сотруднику право распоряжаться безналичными средствами организации | Свидетельство о регистрации ИП либо лист записи ЕГРИП о регистрации ИП | |

| Лист от отдела статистики с кодами деятельности организации | Налоговая отчетность за последний период (если деятельность ведется более 3 месяцев) | |

| Образцы подписей и печати, заверенные специалистом банка либо нотариально | ||

| Лицензии и разрешения, если вид деятельности организации этого требует | ||

| Доверенность, если документы подает не руководитель организации. | ||

| Лист сведений о бенефициарах компании | ||

| Документы, которые банк может потребовать дополнительно) | Подтверждение реального существования юридического адреса (документ о собственности на помещение либо договор аренды). | Возможно, потребуется сообщить данные основных контрагентов (в том числе предполагаемых, если деятельность только начинается) – таковы требования в некоторых территориальных отделениях Сбербанка |

| Свидетельство о деловой репутации (рекомендательное письмо одного-двух контрагентов) | ||

| Подтверждение финансовой состоятельности (бухгалтерская отчетность, налоговая декларация, справка об отсутствии просроченной задолженности) |

Физическому лицу для открытия расчетного (текущего) счета нужно просто предъявить паспорт и подписать заявление, которое сформирует оператор.

Если организация или ИП предоставят недостоверные данные о себе, им могут отказать в открытии расчетного счета. Отказ может последовать и в других случаях, причем банк не обязан объяснять причины.

2 место. Модульбанк, «Оптимальный»

2 место

Проект от выходцев из Сбербанка, позиционируется как удобный банк для малого бизнеса. Удобный сайт, техподдержка с человеческим лицом, все операции через интернет-банк и мобильное приложение. Для индивидуального предпринимателя у него есть недорогой тариф со всеми необходимыми функциями. После общения с консультантом и штудирования форумов, сделал вывод, что данный банк лучше всего подходит для предпринимателей по критериям, заявленным в моих требованиях.

Банк действует в 50 регионах России, в том числе в Москве, Санкт-Петербурге, Новосибирске, Казани, Ростове-на-Дону, Краснодаре и Сочи.

Условия

Банк предлагает удобные условия малому бизнесу.

Оформление

Счет оформляется полностью онлайн.

Услуги для ИП

В Модульбанке доступны все необходимые услуги.

Надежность

Достаточно стабильный и надежный банк.

Удобство

Все операции со счетом проводятся в режиме онлайн.

- Стоимость в месяц 690 рублей, бесплатно — если расходы по картам за месяц от 100 000 рублей

- Стоимость открытия бесплатно

- Стоимость платежного поручения 19 рублей

- Переводы физическому лицудо 300 000 рублей — 19 рублей, далее — от 1%

- Интернет-банкинг есть (поддержка новых браузеров, включая Safari под Mac)

- SMS-информирование 90 рублей в месяц

- Вход в интернет-банк логин с паролем и подтверждающим кодом из SMS

- Снятие наличных от 1% до 6%

- Проценты на остаток по счету1,75% годовых

- Оформление счета онлайн с выездом специалиста

- Бонусы при открытии счета Подарки от Яндекс, Моего Дела, Контур.Эльба, OZON и других сервисов; 4 месяца виртуальной телефонии + городской номер бесплатно; скидка 5 000 руб. на первый лизинговый платеж

Преимущества

- Открытие счета без визита в банк

- Возможность бесплатного обслуживания счета

- Накопительные счета и депозиты

- Кредиты и овердрафт с моментальным оформлением

- Различные виды эквайринга и онлайн-кассы

Недостатки

Только для малого бизнеса

Подробнее

Открываем расчетный счет: инструкции для ООО и ИП

Открытие расчетного счета – обязательное условие работы для юридических лиц. Что же касается индивидуальных предпринимателей, то наличие счета крайне желательно, поскольку он понадобится для того, чтобы оплатить налоги, рассчитаться с поставщиками и тому подобное. Предлагаю вам детальную пошаговую инструкцию, которая поможет вам обзавестись столь незаменимым банковским помощником:

- Первым делом определитесь, в каком банке будете открывать счет, где выгодней условия. Вы можете самостоятельно решать, выбрать для этого одну кредитную организацию или несколько. Однако, как только вы определитесь с банком, обращайтесь к менеджеру и уточните, какие документы нужно собрать. Как только весь пакет бумаг будет готов, заполняйте анкету-заявление. В некоторых банках предоставляют возможность открыть счет онлайн, просто предоставив банку копии документов, о которых я говорил ранее. Однако, позднее вам всё равно нужно будет передать в банк еще и бумажные копии. Учитывая то, что большинство кредитных организаций предлагают услугу выезда специалиста к заказчику, вам достаточно лишь назначить время и место встречи, а затем уладить все детали.

- Теперь необходимо определиться с тарифным планом. Выбор следует делать, исходя из сумм оборотов, которые планируется совершать по расчетному счету. Банк поможет вам найти наиболее подходящий тариф. Если же в течение 30 календарных дней вы почувствуете, что все-таки прогадали с выбором, вы сможете и безболезненно перейти на другой тариф.

- Менеджер подготовит карточку с образцами подписей (КООП), договор на открытие счета и РКО. Вам также потребуется подписать бумаги на предоставление дополнительных услуг. Кстати, в банке в момент открытия расчетного счета должны быть все уполномоченные лица. Их полномочия необходимо подтвердить документально.

- Как только все документы будут подписаны, вы получите ЭЦП, логин и пароль от личного кабинета. Можете смело приступать к настройке интернет-банкинга, мобильного банка, интернет-эквайринга и тому подобных «плюшек». Что такое интернет-эквайринг, вы узнаете в моей отдельной статье. Если вы не сильны в юридических тонкостях по ведению счета, имеет смысл обратиться к специализированным компаниям или профессионалам, которые с радостью помогут вам подготовить все необходимые документы. Их богатый опыт и блестящее знание законов позволят решить все возникшие проблемы. В основном в этом помогают бухгалтера на аутсорсинге.

В каком банке открыть счет

Специально для читателей нашего портала мы подготовили тарифы с бесплатным обслуживанием. Если вы будете отправлять платежи, снимать наличные и т.д., предлагаем сделать поиск по необходимым дополнительным параметрам. Это позволит сделать выбор максимально выгодно.

Как только выбор будет сделан, можно отправить заявку. Для этого потребуется указать личные данные и контактный номер для обратной связи.

В таблице (списке) представлена регулярно обновляемая, актуальная на Июнь 2021 года информация.

Необходимый минимум

Сравнить

Проще простого

Сравнить

Просто 1%

Сравнить

Старт

Сравнить

StartUp

Сравнить

На старте

Сравнить

Начальный

Сравнить

Минимум

Сравнить

Первый шаг

Сравнить

Выгодный старт

Сравнить

Промо

Сравнить

S

Сравнить

Стартовый

Сравнить

Легкий старт

Сравнить

Открытие счета

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

Абонентская плата

бесплатно

бесплатно

бесплатно, 1% с поступлений

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

бесплатно

0 — первые три месяца, далее переход на тариф Оптимальный

бесплатно

Платежи

Бесплатно

0 Р

50 ₽ за платеж

5 бесплатно, после 89 Р

5 платежей бесплатно (далее 100 Р/пл.)

Платежное поручение – 75 ₽

Первые 3 перевода в месяц бесплатно, далее 89 ₽/шт.

0 ₽ — 3 платежа, 100 ₽ > 3 шт.

87 Р за платеж

89 ₽ — за электронный межбанковский платеж

90 Р платеж

90 руб. (клиентам Модульбанка — бесплатно)

199 Р за платёж в другие банки начиная с 4-го (первые 3 бесплатно)

Переводы с ИП физлицам по реквизитам

бесплатно до 1 000 000 ₽

Бесплатно до 6 млн ₽ в месяц, далее — 10%, минимум 100 ₽

Бесплатно до 100 000 ₽, свыше от 2%

без комиссии до 300 000 рублей

бесплатно до 150 000 Р

0,50-2,75%

бесплатно до 100 000 ₽/месяц

0 ₽, свыше 100 000 ₽ — 1,2%

87 Р платеж

Бесплатные переводы ИП в пользу физ. лиц до 150 000 р.

бесплатно до 100 000 Р

до 300 тысяч рублей — 0,75%, от 300 тысяч до 600 тысяч — 1%, свыше — 3%

до 150 000 Р — без комиссии, свыше 150 000 до 300 000 Р — 1%, свыше 300 000 до 1 500 000 Р — 1,7%, свыше 1 500 000 до 5 000 000 Р — 3,5%, свыше 5 000 000 Р — 8%

Переводы с ООО физлицам по реквизитам

от 0,15%

Бесплатно, без ограничений

от 0,14%

без комиссии без ограничений

100 Р платеж

от 0,15%

0-100 ₽/шт.

до 87 Р перевод

до 50 000 Р – 0,75%, свыше от 3%

до 100 тысяч рублей — 0,75%, от 100 тысяч до 300 тысяч — 3%, свыше 300 тысяч рублей — 5%

до 150 000 Р — 0,5%, свыше 150 000 до 300 000 Р — 1%, свыше 300 000 до 1 500 000 Р — 1,7%, свыше 1 500 000 до 5 000 000 Р — 3,5%, свыше 5 000 000 Р- 8%

Снятие наличных

бесплатно до 1 000 000 ₽

Бесплатно до 1,5 млн Р в месяц, далее – 10%

МС Unembossed — 2%, лимит 300 000 ₽ в мес. Корпоративная Халва, BLACK — 1,5%, лимит 600 000 ₽ в мес.

бесплатно с карты физ.лиц, выданной при открытии счета ИП, в банкоматах VestaBank

1,5% через банкомат

1%, мин. 100 ₽

1% до 100 000 ₽/месяц

от 0,99%

2-3%

от 1,3 до 7,5%

до 50 тыс. Р/мес. бесплатно, свыше 50 тыс. Р – 5% от суммы, превышающей 50 тыс. Р

до 100 тысяч рублей — 2,5%, от 100 тысяч до 300 тысяч рублей — 5%, свыше 300 тысяч — 6%

3%

Внесение наличных и поступление денег на счёт

Поступление выручки от эквайринга Точки — бесплатно Входящие платежи и переводы, пополнение через кассу, банкомат, с карты физлица: до 300 000 ₽ — 1% от суммы, от 300 до 800 тысяч рублей — 3%, больше — 8%

1%

1% от суммы

0,15% от суммы

0,2%, минимум 50 Р

0,5% от суммы

Прием и пересчет наличных – 0,5%, мин. 100 ₽

Первое пополнение бесплатно, далее 0,30%

до 1,3%

бесплатно до 50 000 Р, сверх лимита 0,3%

от 0,1 до 0,13%

бесплатно через банкоматы Банка, ПАО «РОСБАНК» и ПАО БАНК «ФК ОТКРЫТИЕ»

0.5%

0,15-1%

Ставка торгового эквайринга

2,3%

1,69%

от 1,9-2,1%

Sovcompay: 1-2.3%; Торговый Эквайринг: 2,3% мин. 990 ₽ в месяц; Интернет-Эквайринг: 1,8-2,6%

от 1,5%

1,6-3,5%

от 1,15%

1,69%

от 1,6%

от 1,8%

от 1,6%

от 1,25%

от 1.5%

2,5% от суммы оборота + плата за аппарат

Платежи в долларах или евро

30$

от 0,13%

0,2% от суммы, мин. 900 рублей, макс. 2 800 рублей

0,5% от суммы, min 25 долл. США max 100 долл. США

0,13-0,17%

не предусмотрено

0,25-0,30%

от 0,15%

от 0,15%

отсутствуют (счета только в рублях)

0,3%, min 15, max 200 USD

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

ПОДРОБНЕЕ

Модульбанк

В сравнение банков, где есть тариф на бесплатное обслуживание, заслуженно попал Модульбанк.

Он стал первооткрывателем услуги открытия р/с по телефону и через сеть. Также здесь можно найти услугу «Бесплатный бухгалтер», доступную для бизнесменов с упрощенной налоговой системой.

Плюсами Модульбанка являются:

- быстрое и бесплатное открытие счета;

- личный кабинет со входом путем ввода номера сотового;

- подключение пакета услуг по паспорту;

- приложение для мобильного;

- поддержка клиентов в любое время;

- отсутствие комиссии за переводы снятие средств (кроме тарифа «Стартовый»);

- вклады под 8% годовых (на остаток).

|

Наименование |

Обслуживание (-15% при предоплате за полгода) | Платежные операции | Обналичивание средств (%) | Кэшбэк на остаток (%) |

| Стартовый | 90 | 2,5 | ||

|

Оптимальный |

690 в месяц или 4680 в год (единовременная оплата навсегда) | 19 | 0 (до 50 тысяч) | 3 |

| Безлимитный | 4900 в месяц или 47 040 рублей в год (единовременная оплата навсегда) | 0 (до 100 тысяч) |

7 |