Анализ платежеспособности и ликвидности

Содержание:

- Формула исчисления коэффициента восстановления платежеспособности

- Коэффициент текущей платежеспособности

- Что показывает ликвидность?

- Подходы к определению платежеспособности предприятия

- Ликвидность товара

- Платежеспособность и ликвидность

- Коэффициент общей платежеспособности: формула и строки баланса

- Особенности формирования

- Структура активов предприятия

- Средние статистические значения по годам для предприятий РФ

- Оценка платежеспособности заемщика

- Отличие платежеспособности предприятия от кредитоспособности

- Ликвидность баланса

- Коэффициент быстрой ликвидности

Формула исчисления коэффициента восстановления платежеспособности

Для определения этого показателя необходимо знать уровни ликвидности в начале и конце анализируемого периода и временные рамки, в которые платежеспособность росла до приемлемого уровня. Коэффициент вычисляется по формуле, приведенной в Методических положениях:

КВП = (КТЛНП + 6/Т х (КТЛНП – КТЛКП)) / Кнорм., где:

- КВП – коэффициент восстановления платежеспособности;

- КТЛНП – коэффициент текущей ликвидности в начале отчетного периода;

- КТЛКП – коэффициент текущей ликвидности в конце отчетного периода;

- Т – отчетный период, по которому осуществляется анализ;

- Кнорм. – значение нормы текущей ликвидности, равное 2.

Расшифровка результата вычисленного коэффициента восстановления платежеспособности

Цифра, полученная в итоге вычислений, сравнивается с 1.

- Если КВП превышает единицу, это значит, что предприятие в обычных условиях легко восстанавливает ликвидность своих активов не долее 6 месяцев.

- Показатель меньше 1 говорит о том, что в настоящий момент у организации нет возможностей для адекватного восстановления платежеспособности в ближайшее полугодие.

- Чем ниже КВП, тем ближе предприятие к грани банкротства либо его работа искусственно ухудшается.

При катастрофически низком КВП необходимо срочно принимать антикризисные меры, таковыми могут быть:

- просьба о перекредитовании наиболее «горящих» задолженностей»;

- рассмотрение с кредиторами вопросов о льготах по выплатам;

- взятие нового кредита ради погашения более раннего;

- сокращение персонала;

- снижение расходов, в основном за счет административных, менее продуктивно – производственных;

- инвентаризация и частичная реализация имущественных активов;

- снижение себестоимости продукции;

- увеличение объемов производства (при наличии спроса);

- приглашение для консультации и помощи специалиста.

Погрешности измерения КВП по формуле

Формула не является абсолютно точным способом измерения КВП, поскольку берет в расчет лишь два крайних показателя ликвидности, не учитывая промежуточных значений. При этом начало и конец периода определяются произвольно, что также снижает точность исчисления.

Более точным способом определения КВП является «вычисление по линейному тренду», то есть с минимальным «шагом» в измерении, хотя бы по 4, а не 2 периодам. Результат нагляднее выглядит в форме графика. Вручную такое вычисление практически не применяется, его просто выполнить в приспособленных для этого компьютерных программах, например, Excel, либо специализированных, таких как, например, «ФинЭкАнализ», «Ваш финансовый аналитик» и др.

Пример расчета КВП

ОАО «Лилиана» измеряло уровня текущей ликвидности: в январе 2017 года показатель составил 0,85, а в декабре 2017 года (за 12 месяцев) вырос до 1,12. Посчитаем возможность восстановления платежеспособности ОАО «Лилиана» за стандартный шестимесячный период:

КВП = (1,12 + 6/12 х (1,12 – 0,85)) / 2 = 0,6275.

Мы видим, что ОАО обладает низкой платежеспособностью, которую нужно восстанавливать, хоть это и непросто, несмотря на то что в конце года текущую ликвидность удалось значительно поднять

Следует принять во внимание неточность этого вычисления: вполне возможно, что рост текущей ликвидности, наблюдаемый к концу года, стал следствием значительных антикризисных факторов, предпринятых руководством «Лилианы». В таком случае метод «линейного тренда», где в расчет брался бы не год, а более дробные периоды, возможно, показал бы лучший результат

Коэффициент текущей платежеспособности

Указывает на способность коммерческой организации отвечать по долгам в настоящий момент времени. Формула расчета данного показателя следующая:

Ктп = Оборотные активы / Краткосрочные обязательства

Расчет показывает, сколько рублей, относящихся к оборотным средствам предприятия, приходится на 1 рубль имеющейся краткосрочной кредиторской задолженности.

Минимальным значением считается 2, однако профессиональные экономисты считают, что это приблизительное значение, а потому ситуацию необходимо анализировать в совокупности с иными параметрами.

Даже если коэффициент будет ниже минимального значения, это не всегда означает плохую экономическую ситуацию.

Что показывает ликвидность?

Понятие ликвидности применяют к процессу реализации имущества, принадлежащего юрлицу. По скорости этой реализации оно может делиться на продаваемое:

- Практически мгновенно (деньги и краткосрочные финвложения).

- Быстро (краткосрочная задолженность дебиторов).

- По истечении некоторого времени (запасы).

- Долго (внеоборотные активы).

Применительно к первым трем видам имущества, составляющим оборотные активы, рассчитывают показатели, позволяющие оценить способность юрлица оплачивать имеющиеся у него краткосрочные долги. Эти расчетные характеристики называют коэффициентами ликвидности. Существует три основных их вида (в зависимости от скорости, с которой может быть переведено в деньги имущество, долженствующее обеспечить погашение существующих долгов): абсолютной, критической и текущей ликвидности.

Все эти коэффициенты используют при проведении анализа финансового состояния юрлица. Два из них (первый и последний) обязательны к расчету при оценке платежеспособности налогоплательщика, которую выполняет ИФНС по методике, содержащейся в приказе Минэкономразвития РФ от 21.04.2006 № 104.

О других показателях, рассчитываемых при проведении финансово-экономического анализа, читайте в статье «Основные финансовые коэффициенты и формулы их расчета».

Коэффициент абсолютной ликвидности, о котором пойдет речь в нашей статье, отражает, какую долю существующих краткосрочных долгов возможно за счет средств предприятия погасить в кратчайшие сроки, использовав для этого наиболее легко реализуемое имущество.

Определяют исходные данные для расчета коэффициента абсолютной ликвидности по балансу, составленному на конкретную отчетную дату, или по отчетности за ряд дат, если нужно проследить динамику изменения этого показателя.

Подходы к определению платежеспособности предприятия

Понятия платежеспособности и ликвидности близки по содержанию, но не идентичны. При достаточно высоком уровне платежеспособности предприятия его финансовое положение характеризуется как устойчивое. В то же время высокий уровень платежеспособности не всегда подтверждает выгодность вложений средств в оборотные активы.

В учебной литературе этот показатель трактуется по-разному, Е.С. Ерина, утверждает, что «платежеспособность – это готовность возместить кредиторскую задолженность при наступлении сроков платежа текущими поступлениями денежных средств». По мнению Н.А. Казаковой «платежеспособность – это способность предприятия своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами».

Иной точки зрения придерживается Банк В.Р. и Тараскина А.В., авторы утверждают, что «платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения».

Таким образом, можно выделить следующие основные признаки платежеспособности:

— наличие в достаточном

объеме для покрытия своих обязательств необходимых денежных средств на

расчетном счете организации;

— отсутствие кредиторской

задолженности, платеже по которой просрочены.

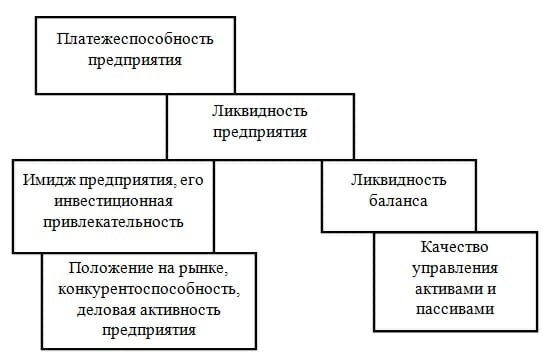

В целом же взаимосвязь между показателями платежеспособности и ликвидности организации К.Б. Бородулина предлагает рассмотреть графически (рисунок 1).

Взаимосвязь между показателями платежеспособности и ликвидности организации

Взаимосвязь между показателями платежеспособности и ликвидности организации

Г.Н. Ронова и Л.А. Ронова утверждают, что «платежеспособность предприятия характеризуется его возможностью и способностью своевременно и полностью выполнять свои финансовые обязательства перед внутренними и внешними партнерами, а также перед государством». Как отмечает Н.В. Сивоволов «платежеспособность непосредственно влияет на формы и условия осуществления коммерческих сделок, в том числе на возможность получения кредитов и займов». Количественно платежеспособность в большинстве случаев измеряется структурой пассивов предприятия. Чем выше уровень собственных средств, тем выше уровень платежеспособности предприятия.

Ликвидность товара

Показатель отражает способность продукции быть быстро реализованной по средней цене. Для высоколиквидных товаров срок продажи насчитывает 1 день, среднеликвидных — до нескольких недель, низколиквидных — неопределенный период.

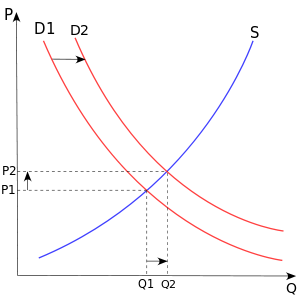

Показатель напрямую зависит от спроса на продукцию. Чем больше востребован товар у потребителя, тем выше его ликвидность. Если производитель быстро и часто продает продукцию, не потеряв при этом выгоды, значит она высоколиквидна. К таким товарам, например, относятся продукты питания, лекарства, средства гигиены, алкогольные напитки.

ВНИМАНИЕ! Однако ликвидность продукции может меняться с течением времени. Низкий показатель означает, что товар менее востребован именно в текущий период

Платежеспособность и ликвидность

Ликвидность – ключевое понятие для платежеспособности предприятия, поскольку отражает возможность в обозначенные сроки обернуть активы в денежные средства или использовать для погашения обязательств. Она может оцениваться в разных формах:

- общая – выражает состоятельность фирмы относительно погашения любых видов кредитов путем реализации любых видов активов;

- текущая – оценивается в начале и конце учетного периода, отражает связь стоимости всех имеющихся активов и общую производительность предприятия, показывает, насколько вероятно погашение текущих долгов с помощью текущих активов;

- срочная (быстрая) – возможность быстро закрыть краткосрочные кредиты с применением быстроликвидных активов;

- абсолютная – показывает общую осуществимость потенциального погашения предприятием своих обязательств.

ОБРАТИТЕ ВНИМАНИЕ! Коэффициенты тех или иных видов ликвидностей также представляют собой значимые финансовые показатели предприятия

Виды активов относительно ликвидности

Любые активы имеют ценность, поскольку они ликвидны. Любое предприятие имеет в своей структуре два вида активов:

- текущие – те, которые можно обратить в деньги в течение 1 учетного периода (производственного цикла, года);

- постоянные – основные средства производства, непосредственно в нем участвующие.

По времени и простоте «превращения» в наличные деньги или использования в качестве погашения дебиторской задолженности активы предприятия принято ранжировать по 4 степеням ликвидности. Чем больше у предприятия активов с высокой ликвидностью, тем лучше его платежеспособность.

-

Активы высокой ликвидности – имеют максимальные темпы трансформации в деньги, относятся, как правило, к текущим активам. Примеры самых ликвидных активов:

- деньги в кассе;

- финансы на расчетном счету предприятия;

- купюры в банкоматах организации;

- средства, находящиеся в пути и др.

-

Активы быстрой реализации – быстрой считается скорость обращения в финансы, составляющая менее года, то есть также преимущественно текущие активы. Ими принято считать:

- банковские вклады;

- дебиторскую задолженность;

- вложения в ценные бумаги и т.п.

-

Активы малой ликвидности – реализуются медленно, например:

- предметы лизинга;

- долгосрочные инвестиции;

- запасы сырья, материалов, готовой продукции;

- полуфабрикаты, заготовки;

- незавершенное производство и др.

-

Практически неликвидные активы – труднореализуемые основные средства производства, постоянные фонды:

- здания, сооружения;

- земельные участки;

- оборудование;

- транспорт предприятия;

- нематериальные активы;

- просроченные и сомнительные задолженности по кредитованию.

Факторы ликвидности

В рамках одного и того же предприятия с течением времени могут меняться факторы, от которых зависит ликвидность:

- активы покупаются и приобретаются;

- теряют и прибавляют в стоимости;

- вкладываются или тратятся финансовые средства;

- изменяется количество и состояние пассивов и др.

Такая динамичность означает, что ликвидность может меняться от одного отчетного периода к другому

Важно, чтобы даже при падении она восстанавливала свой уровень до наступления обозначенного срока. Эта возможность и является восстановлением платежеспособности

Коэффициент общей платежеспособности: формула и строки баланса

С этим показателем связан ряд других важных индикаторов финансовой устойчивости компании К ним относятся следующие коэф-ты:

Коэф-т общей платежеспособности получается, если разделить общую сумму собственного капитала фирмы на стоимость его активов. Размер собственного капитала делится на общую сумму срочных пассивов, долгосрочных обязательств и краткосрочных пассивов. Если смотреть по строкам баланса, это выглядит так:

Значение строки 1300 формы 1 / (значение строки.1520 + значение строки 1510 + значение строки.1550 + значение строки.1400 формы 1)

Оптимальным считается значение в диапазоне от 0,5 до 0,7. Но в ряде случаев значение ниже 0,5 может быть признано приемлемым, при условии стабильного спроса, налаженных каналов сбыта и невысоким уровнем постоянных затрат.

Главными показателями финансовой стабильности считаются следующие:

- Коэф-т текущей ликвидности — отражает степень обеспеченности ОС (оборотными средствами), позволяющую погашать срочные обязательства и вести свою деятельность. Оптимальное значение — более 2.

- Коэф-т обеспеченности собственными средствами — демонстрирует наличие ОС для обеспечения фин устойчивости предприятия. Оптимальное значение — больше 0,1.

Если значения этих коэффициентов меньше указанных, компания может быть признана неплатежеспособной.

В таком случае нужно рассчитать коэф-т восстановления платежеспособности за полгода по следующей формуле:

Если же значения этих коэф-тов превышают указанные цифры или равны им, нужно рассчитать коэффициент утраты платежеспособности. Без учета других цифр его нельзя считать наиболее надежным и проверенным показателем будущего банкротства компании, поскольку расчет этого коэф-та основывается на прогнозе изменения индикторов всего лишь по двум показателям – на начало и завершение периода. В идеале значение этого коэффициента не должно опускаться ниже двух. Это будет означать стабильную платежеспособность компании и ее финансовую успешность.

Особенности формирования

Платежеспособность предприятия образуется за счет:

- Наличия активов. Они могут быть представлены в разных видах.

- Степени ликвидности активов. Она определяется по уровню реализуемости средств.

Активы предприятия разделяются на текущие и постоянные. Первые — это те, которые можно превратить в деньги на протяжении производственного периода (12 месяцев). К постоянным относят основные средства, не участвующие в непосредственном выпуске товара. Все активы ранжируются по уровню ликвидности. При анализе определяется скорость их продажи и трансформации в деньги. Чем больше у компании высоколиквидных активов, тем выше ее платежеспособность.

Структура активов предприятия

Выше мы уже отмечали тот факт, что все активы, принадлежащие компании, можно разделить на четыре отдельных группы в зависимости от уровня их ликвидности. Этот показатель используется при определении скорости трансформации материальных ценностей в денежные знаки. Каждой группе активов свойственны уникальные отличительные черты. Давайте рассмотрим структуру активов каждой фирмы более подробно.

Высоколиквидные (А1)

Все ресурсы, входящие в данную группу, относятся к категории текущих активов. Данные ресурсы можно превратить в денежную массу за максимально короткий срок. Самая высокая степень ликвидности имеется у денежных средств, хранящихся в кассе организации. К этой же категории можно отнести приобретенные ценные бумаги и инвестиционные проекты, имеющие краткосрочный характер.

Для оценки финансового состояния используют коэффициенты платежеспособности, дающие количественную характеристику предприятия

Для оценки финансового состояния используют коэффициенты платежеспособности, дающие количественную характеристику предприятия

Быстрореализуемые (А2)

Ко второй категории относятся материальные ресурсы, которые можно трансформировать в денежные средства за короткий временной отрезок. К этой категории можно отнести все изделия, выпущенные компаний и неизрасходованные производственные запасы в виде различных материалов и сырьевой базы. К этой же категории можно отнести различные производственные заготовки и незавершенные изделия. По словам специалистов в сфере экономического анализа, входящие НДС и краткосрочные дебиторские задолженности также являются быстрореализуемыми активами.

Медленно реализуемые (А3)

Данная группа материальных ценностей включает в себя все ресурсы, продажа которых занимает продолжительный отрезок времени. Поиск клиентов на подобные активы может занять несколько месяцев. К этой группе можно отнести производственные запасы и инвестиционные проекты, обладающие долгосрочным характером. К этой же категории относится НДС по приобретенным товарно-материальным ценностям.

Труднореализуемые (А4)

Категория труднореализуемых активов заслуживает отдельного внимания. Продажа материальных ценностей, относящихся к этой группе, может оказать негативное влияние на финансовое положение компании. В эту категорию входит техническое оснащение, объекты недвижимости и земельные участки, а также автотранспорт. Помимо этого, данная группа включает в себя объекты, имеющие нематериальный характер. К этой категории можно отнести интеллектуальную собственность, торговые марки и патенты, принадлежащие конкретному субъекту.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка < 10 млн. руб.) | 0.456 | 0.533 | 0.504 | 0.519 | 0.466 | 0.503 | 0.507 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | 0.556 | 0.579 | 0.546 | 0.536 | 0.552 | 0.533 | 0.542 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 0.619 | 0.599 | 0.551 | 0.589 | 0.575 | 0.591 | 0.625 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 0.616 | 0.595 | 0.629 | 0.611 | 0.610 | 0.640 | 0.656 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.698 | 0.671 | 0.652 | 0.690 | 0.658 | 0.652 | 0.679 |

| Все организации | 0.665 | 0.632 | 0.613 | 0.637 | 0.615 | 0.621 | 0.647 |

Оценка платежеспособности заемщика

Анализ платежеспособности клиента предшествует оформлению с ним кредитного договора и дает возможность выявить факторы риска, которые способны вызвать непогашение выданной банком ссуды в обусловленный срок, и оценить возможность своевременного возвращения ссуды.

Анализ платежеспособности клиента предшествует оформлению с ним кредитного договора и дает возможность выявить факторы риска, которые способны вызвать непогашение выданной банком ссуды в обусловленный срок, и оценить возможность своевременного возвращения ссуды.

Определение платежеспособности заемщика — это неотъемлемая часть работы банка по определению возможности выдачи ссуды.

Анализ платежеспособности — это оценка банком заемщика с точки зрения целесообразности и возможности предоставления ссуд ему, определения их возможности своевременного возврата соответственно с кредитным договором.

Кредитный сотрудник определяет платежеспособность заемщика на основе справки о его доходах, в которой есть:

- полное название организации, которая выдала справку, ее банковские реквизиты, почтовый адрес, телефон:

- длительность постоянной работы заемщика в этой организации;

- настоящая должность заемщика;

- среднемесячный доход за последние полгода;

- среднемесячные удержания за последние полгода с расшифровкой по типам.

При расчете платежеспособности из дохода вычитают все обязательные платежи, которые указаны в анкете и справке (взносы, подоходный налог, компенсация ущерба, алименты, уплата процентов по другим кредитам и погашение задолженности, сумма обязательств по поручительствам, выплаты в погашение стоимости полученных в рассрочку товаров и др.).

Платежеспособность заемщика определяется так:

P = Дч * К * t,

Дч, — чистый (среднемесячный) доход за полгода с вычетом всех обязательных платежей;

К — коэффициент зависимо от величины Д,:

- К = 0,5 при Д, в эквиваленте до 1500 долл. США,

- К = 0,7 при Д, в эквиваленте свыше 1500 долл. США;

t — срок кредитования (в месяцах).

Доход в эквиваленте определяется так:

Дчэкв = Дч / ВК

Дчэкв — доход в эквиваленте;

Дч — доход в рублях;

ВК — курс доллара США, установленный Банком России на момент обращения заявителя в банк.

Отличие платежеспособности предприятия от кредитоспособности

Эти показатели не только близки по значению, но и связаны между собой. Основываясь на вышесказанном можно сделать вывод, что уровень платежеспособности определяет размер временного промежутка, необходимого для возврата кредитных средств. Для этой цели используются различные активы, принадлежащие фирме. Кредитоспособность является показателем, который демонстрирует финансовые возможности фирмы. Величина этого показателя зависит от количества краткосрочных и среднесрочных активов.

Разница между рассматриваемыми инструментами заключается именно в сфере их применения. При оценке уровня кредитоспособности компании не учитываются активы, обладающие постоянным характером. Это объясняется тем, что использование таких ресурсов для погашения задолженности может привести к снижению мощности производства. Снижение производственной мощности может стать причиной возникновения убытков, что отражается на финансовом положении субъекта предпринимательства.

Важно понимать, что данные понятия имеют непосредственную связь друг с другом. При оценке уровня платежеспособности изучаются все активы, принадлежащие компании

Даже такие ресурсы, как производственная техника, объекты недвижимости и автотранспорт можно использовать для закрытия задолженности. Однако при оценке кредитоспособности учитываются лишь те активы, что могут быть обращены в деньги за короткий срок. Продажа объекта недвижимости с целью покрытия задолженности целесообразна только в том случае, когда компания находится на грани банкротства. Именно поэтому долгосрочные активы фирмы не учитываются в подобных расчетах.

При проведении рассматриваемых мероприятий необходимо учитывать коэффициент утраты платежеспособности. Этот экономический инструмент позволяет оценить, насколько ухудшится текущая ликвидность бизнеса в будущем периоде. При составлении прогнозов учитывается срок, равный трем месяцам. Этот показатель имеет важную роль при определении общей ликвидности бизнеса. Этот коэффициент привязан к конкретному сектору рыночной экономики. Основываясь на вышеперечисленном можно сделать вывод, что при составлении расчетов необходимо учитывать не только нормативные значения, но и среднестатистические показатели в той отрасли, где работает компания.

Ликвидность баланса

Непосредственное влияние на текущую платежеспособность предприятия оказывает ликвидность оборотных активов (возможность их преобразовать в денежную форму или применять для уменьшения обязательств).

Оценка качества и состава оборотных активов с точки зрения их ликвидности приобрела название анализа ликвидности. При анализе ликвидности баланса производится сравнение активов, которые сгруппированы по степени их ликвидности, с обязательствами по пассиву, которые сгруппированы по их срокам погашения. Расчет коэффициентов ликвидности дает возможность определить степень обеспеченности ликвидными средствами текущих обязательств.

Ликвидность баланса — это степень покрытия обязательств предприятия его активами, у которых скорость превращения в деньги отвечает сроку погашения обязательств.

Изменение уровня ликвидности можно также оценить по динамике величины собственных оборотных средств компании. Так как данная величина являет собой остаток средств после погашения различных краткосрочных обязательств, то ее рост отвечает увеличению уровня ликвидности.

Для оценки ликвидности активы группируют на 4 категории по степени ликвидности, а пассивы группируют по степени срочности погашения обязательств.

Группировка статей пассива и актива для анализа ликвидности баланса

Баланс абсолютно является ликвидным, когда исполняются все четыре неравенства:

А1 > П1

А2 > П2

А3 > П3

А4 < П4 (носит регулярный характер);

Вторая стадия анализа ликвидности предприятия — это расчет коэффициентов ликвидности

1) Коэффициент абсолютной ликвидности — он показывает какую часть короткосрочных обязательств предприятие способно погасить немедленно денежными средствами и короткосрочные финансовые вложения:

К абсолют. = ДС + КФВ / КО = (стр.250 + стр.260) / (стр.610 + стр.620 + стр.630 + стр. 650 + стр.660) > 0,2-0,5

2) Коэффициент промежуточного покрытия (критической ликвидности) — указывает какую часть короткосрочных обязательств предприятие может погасить, мобилизовав для этого короткосрочную ДЗ и короткосрочные финансовые вложения (КФВ):

К крит. ликв. = ДЗ + ДС + КФВ / КО = (стр.240 + стр.250 + стр.260) / (стр.610 + стр.620 + стр.630 + стр. 650 + стр.660) > 0,7 — 1

3) Квота оборотных средств или коэффициент текущей ликвидности (current ratio), или (working capital ratio) — указывает превышение оборотных активов над короткосрочными обязательствами.

К тек.уточ. = ОА / КО = (стр.290 — стр.220 — стр.216) / (стр.610 + стр.620 + стр.630 + стр. 650 + стр.660) > 2

- где КФВ — краткосрочные финансовые вложения;

- ДС — денежные средства;

- ТО — текущие обязательства;

- ДЗ — дебиторская задолженность.

Коэффициент текущей ликвидности указывает, сколько раз короткосрочные обязательства покрываются оборотными активами компании, т.е. сколько раз компания способна удовлетворить требования кредиторов, когда обратит в наличность все активы, которые имеются на данный момент в ее распоряжении.

Мы коротко рассмотрели платежеспособность: оценку, анализ, ликвидность баланса, критерии банкротства предприятия, коэффициент текущей ликвидности. Оставляйте свои комментарии или дополнения к материалу

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности – один из важных показателей финансовой устойчивости предприятия, входит в группу показателей ликвидности. С помощью данного показателя оценивается способность компании выполнить свои краткосрочные обязательства за счет своих самых ликвидных активов в случае проблем с реализацией продукции. Чем выше коэффициент ликвидности, тем устойчивее финансовое состояние компании

Равен отношению высоколиквидных текущих активов и текущих обязательств компании.Данный показатель используется руководителями при анализе финансово-хозяйственной деятельности предприятия, инвесторы принимают его во внимание для оценки инвестиционной привлекательности предприятия, кредиторы – для оценки финансового риска и финансовой устойчивости.Данный индикатор краткосрочной ликвидности компании также известен как: Коэффициент срочной ликвидности, Коэффициент «лакмусовой бумажки», Quick Ratio, Acid Test Ratio, Quick Assets Ratio, QR.Quick Ratio по своему смысловому назначению аналогичен коэффициенту текущей ликвидности, однако, первый показатель исчисляется по более узкому кругу оборотных текущих активов, когда из расчета исключена наименее ликвидная их часть – производственные запасы. Запасы исключаются, потому что большинству компаний в силу специфики деятельности затруднительно трансформировать запасы в наличные средства, если возникнет вынужденная необходимость

Когда краткосрочные обязательства должны быть срочно оплачены, QR переоценивает краткосрочный финансовый потенциал компании.Логика исключения запасов из расчета состоит не только в их меньшей ликвидности, но и в том, что вырученные денежные средства от реализации производственных запасов могут быть существенно ниже первичных расходов на их приобретение. Иными словами, коэффициент QR дает более осторожную оценку ликвидности фирмы. Следовательно, коэффициент быстрой ликвидности более консервативен, чем коэффициент текущей ликвидности.

Как рассчитывается QR

Коэффициент срочной ликвидности рассчитывается по формуле:QR = Денежные средства + краткосрочные инвестиции + Дебиторская задолженность / текущие краткосрочные обязательстваИли другая формула: QR = Current Assets – Inventories / Current LiabilitiesГде: Current Assets – текущие активы;Inventories – запасы;Current Liabilities – текущие обязательства.Данные для расчета берутся из баланса компании.

Рекомендуемые значения коэффициента срочной ликвидности

Нормативные значения коэффициента быстрой ликвидности – в диапазоне от 0,7 до 1. Показатель ниже рекомендованного значит, что у компании может возникнуть дефицит ликвидных средств. В зависимости от вида деятельности и отраслевой принадлежности данный норматив может меняться. Так, многие западные аналитики рекомендуют использовать показатель 1 как нижнее значение. Данные рекомендации по нормативным значениям коэффициента связаны с практикой кредиторской и дебиторской задолженности. Ведь контрагенты, находящиеся в деловых отношениях, кредитуются взаимно. Показатель «1» обозначает, что суммы предоставленного и полученного кредитов равны.

Критическое значение коэффициента QR > 1 рассчитывается из того, что любое предприятие должно стремиться к тому, чтобы сумма дебиторской задолженности не превышала величины кредита, полученного им от поставщиков. На практике возможны любые отклонения от этого правила. Большинству бизнесменов выгодно иметь долги, поэтому по возможности они предпочитают оттягивать срок платежа кредиторам, если это не влияет на финансовые результаты и взаимоотношения с поставщиками.При использовании Коэффициента быстрой ликвидности, необходимо учитывать, что эта модель игнорирует время полученных и выплаченных наличных средств. Например, если у компании на текущий период нет счетов к оплате, но долги надо погашать позже, то эта компания может показать хороший Коэффициент QR, но это не значит, что общая ликвидность будет приемлемой.