Подробная информация об нпф: что это такое, структура и специфика деятельности

Содержание:

- Переводить ли накопления в НПФ

- Программы по накоплению пенсии

- Советы юриста по выбору НПФ

- Что предполагает новая пенсионная формула

- Что будет, если НПФ обанкротится?

- Выбор программы НПФ

- Достоинства негосударственных субъектов пенсионного страхования

- Негосударственный пенсионный фонд (НПФ)

- Как выплачиваются НПФ накопленные средства

- История

- Что такое НПФ

Переводить ли накопления в НПФ

Однозначно ответить на вопрос, целесообразно ли иметь «копилку» в негосударственном фонде, не представляется возможным. Инвестиционная деятельность таких организаций имеет определенные риски, и во всяком их доходность зависит от множества факторов.

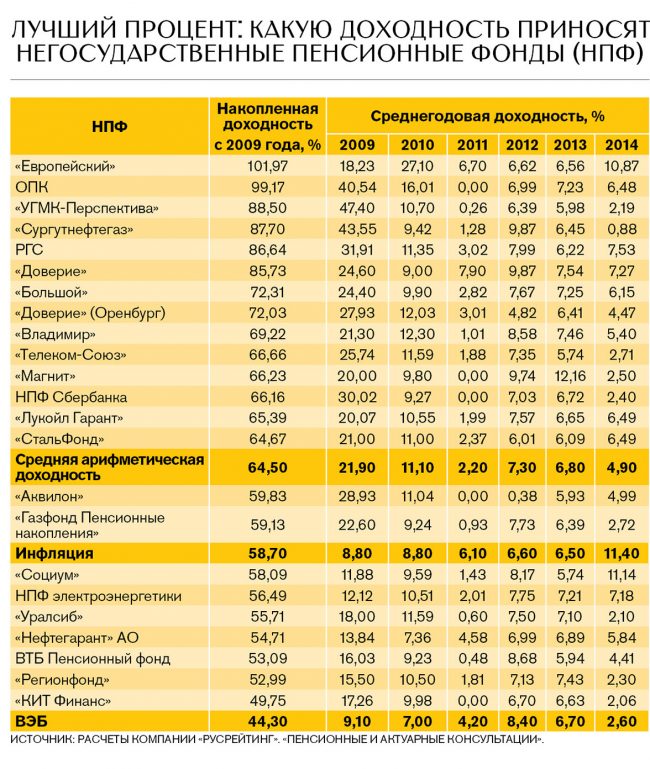

Выбор конкретного фонда также играет важную роль, некоторые из них принесли застрахованным лицам доход более 10% годовых, другие – оставили в минусе по сравнению с теми, кто хранит свои деньги в ПФ РФ.

Особенности вклада

Рассмотрим основные преимущества и возможные риски вклада будущего пособия в негосударственные управляющие организации в таблице:

| Плюсы | Минусы |

| Все накопления застрахованы, потому граждане гарантированно не потеряют их | При смене фонда чаще, чем раз в 5 лет, гражданин может потерять инвестиционный доход |

| Доходность инвестиционной деятельности НПФ может быть выше фонда, выбранного государством | В случае перехода в другой фонд менее чем через 5 лет убытки, полученные в результате инвестирования, могут лечь на плечи застрахованного лица |

| Диверсификация будущего дохода (средства будут выплачиваться не только со стороны государства, но и от управляющего фонда) | Необходимость совершения дополнительных действий по заключению договора и написанию заявления в ПФР |

| Возможность передать накопленные средства по наследству или использовать их иным образом в установленных законом случаях | Длительный срок до получения выплат приводит к рискам прекращения фондом деятельности (что не скажется серьезным образом на сбережениях лица) |

| Возможность влиять на размер доходов при выходе на заслуженный отдых | |

| Удобство контроля за состоянием индивидуального лицевого счета на официальном сайте фонда | |

| Инвестирование осуществляется только в надежные источники, определяемые в общем виде государством |

Программы по накоплению пенсии

В настоящее время рассматриваемая организация разработала несколько программ, которые имеют своей направленностью пенсионное страхование.

К ним отнесены:

- классическая программа применяется для того, чтобы в дальнейшем получать пенсионные выплаты на пожизненной основе. В этом случае не предусматривается, что средства могут передаваться на основании отношений наследственного значения. Для того, чтобы вычислить выкупную сумму нужно использовать минимальный период, который представлен двумя годами. Внести минимально потребуется 2000 рублей. Поступления должны быть ежемесячными;

- произвольная программа. Она используется для того, чтобы получить выплату срочного типа. Особенностью программы выступает то, что график внесения средств имеет произвольное значение, то есть гражданин своими силами решает, с какой периодичностью нужно зачислять деньги на счет. Остаток средств на счете подлежит передаче правопреемникам после смерти владельца. Период накопления составляет 2 года и минимальный взнос – 500 рублей;

- гарантированный. Используется также для получения срочной разновидности выплат, при этом средства вносятся произвольно. У гражданина есть возможность самостоятельно определить периодичность выплаты, равняться это время не может менее года. Минимальный взнос составляет пару тысяч рублей и срок от 2 лет. Наследуется остаток;

- уверенный «С». В этом случае величина взносов оговорена фондом. Выплата производится в течение годового периода и передаваться наследникам может весь остаток по счету. Лицо самостоятельно решает, с какой периодичностью вносить средства;

- уверенный «П». Предусматривается назначение пожизненной выплаты в фиксированном размере. Наследовать средства не удастся, срок накоплений равен паре лет;

- заботливый. В этой ситуации программа дает возможность передавать третьему лицу права на пенсию. Можно использовать любую периодичность, но не менее 12 месяцев, при этом минимум составляет 2 года. Каждый месяц нужно вносить на счет не менее пары тысяч;

- пенсионная рента. Гражданин получает пенсию и период отчислений не ограничен. Выплата производится в течение года, остаток наследуется. Каждый месяц нужно вносить по пять тысяч рублей.

За счет того, что средства, полученные от граждан, подлежат инвестированию, граждане получают прибыль. Она перечисляется на счет. Для программы нужно открыть отдельный счет. Многие из указанных программ предусматривают вычет социального значения, который дает право на возврат 13% от перечислений в НПФ.

Советы юриста по выбору НПФ

Абсолютно все специалисты в этой сфере сходятся во мнении, что никто не должен влиять на решение гражданина относительно того, стоит ли ему переходить из ПФР или из одного НПФ в другой.

Ещё несколько лет назад пробелами в законодательстве часто пользовались, мягко сказать, «неблагочестивые организации», которые отправляли своих агентов по домам и обманом заманивали граждан под своё крыло. Благо, что последними изменениями в нормативно-правовых актах удалось пресечь большую часть мошеннических схем.

Выбор должен основываться исключительно на личном предпочтении каждого, независимо от рода трудовой деятельности и организации-работодателя.

При выборе НПФ и в поисках ответа на вопрос, кому довериться в управление своими пенсионными накоплениями, следует ориентироваться на несколько ключевых факторов:

- Какой возраст компании. Всё просто: чем больше фонд занимается данной деятельностью, тем больший уровень надёжности он демонстрирует.

- Какое место занимает в рейтингах и с какими результатами. Методология выставление «оценки» и распределение организаций по местам предусматривает проверку множества нюансов деятельности НПФ, позволяя не упустить важные детали.

- Какой предоставляется сервис. Ужесточение законодательства привело к повышению уровня бюрократической составляющей. Поэтому не стоит пренебрегать наличием филиалов или представительств в непосредственной близости от места проживания/трудовой деятельности. Наличие горячей линии, возможность общения с сотрудниками организации посредством электронной и бумажной переписки – это показатели открытости фонда.

- Сколько клиентов у фонда. Миллионы действующих клиентов демонстрируют не только надёжность выбранной организации, но и высокий кредит доверия граждан, что для негосударственной организации крайне важный критерий.

- Какие показатели доходности. Возможные дивиденды не должны стать единственными определяющими факторами, так как высокий процент доходности ещё не гарантирует надёжность компании и её дальнейшее продуктивную и благополучную деятельность.

Как и в любом другом вопросе, при выборе НПФ нужно найти «золотую середину».

Что предполагает новая пенсионная формула

Осенью 2014 года правительством была утверждена новая пенсионная формула, которая предполагает одно существенное новшество. Заключается оно в том, что расчет страховой части трудовой пенсии будет осуществляться не в абсолютных цифрах, а в пенсионных коэффициентах. Пенсионный коэффициент представляет собой показатель, призванный каждый год оценивать трудовую деятельность гражданина. Равняется он соотношению заработной платы работника, с которой работодатель уплачивал за него взносы в ПФР в конкретном году к максимальной заработной плате, с которой согласно законодательству работодатели уплачивают взносы в систему пенсионного страхования. Осуществляется это с так называемого предельного годового заработка, который в 2013 году составлял 568000 рублей.

То есть, согласно новой пенсионной формуле получить максимальное количество баллов, равное 10, смогли бы те граждане, годовая зарплата которых составляла бы 568000 рублей, и которые, вдобавок, отказались от накопительной части пенсии.

Неоднократной критике подвергалось решение Минтруда, по причине того, что данный механизм является несправедливым по отношению к тем россиянам, доходы которых меньше указанной цифры. Через время разработчики формулы приняли решение пойти на ряд переходных положений. К примеру, помимо роста предельной зарплаты, объявленного ранее, предусматривается параллельный рост значения максимальных баллов.

Кто же из российских граждан сможет «заработать» максимальное количество коэффициентов? Это будет та категория трудящихся, за кого работодатели уплачивают в ПФР страховые взносы в полном объеме и с максимальной зарплаты, которую в народе называют «белой». Если говорить кратко, то с новой пенсионной реформой людям придется работать длительное время, причем показывать «белую зарплату». При трудоустройстве отдавать предпочтение нужно будет только чистоплотным работодателям, которые честно платят налоги с максимальной зарплаты. С приходом новой формулы будут введены жесткие требования, которые понадобится выполнить для того, чтобы при достижении соответствующего возраста получить право на трудовую пенсию. По факту, максимальное значение в 10 баллов в новой пенсионной формуле появляется только через 3 года, то есть в 2021 году, когда предельная база для начисления взносов достигнет примерно 1100000,00 рублей. Нужно понимать, что это ориентировочная цифра без учета ежегодной инфляции.

Председатель Комитета гражданских инициатив Алексей Кудрин, бывший министр финансов подверг жесткой критике пенсионную реформу, заявив следующее: «Новая пенсионная формула подводит к тому, что все коэффициенты, которые накапливает гражданин, будут зависеть от текущих государственных доходов и трансфертом бюджета. Мы сегодня живем на пике цены на нефть, и что сейчас происходит с нами – и наши возможности финансирования дефицита (ПФР), и наши трансферты – это несколько искусственная история».

Что будет, если НПФ обанкротится?

К сожалению, нет гарантии, что в этом случае вы вернете все ваши отчисления и инвестиционный доход. Накопления в системе ОПС (сумма взносов без инвестиционного дохода) застрахованы государством, а отчисления на дополнительные пенсии — нет. После отзыва лицензии начинается процедура ликвидации фонда. Если фонд участвовал в системе ОПС, ликвидацию проводит Агентство по страхованию вкладов (АСВ); если же НПФ занимался только дополнительными негосударственными пенсиями — то учредители фонда.

В ходе этой процедуры оценивают активы фонда: ценные бумаги, в которые были вложены пенсионные средства, недвижимость и все остальное имущество, а затем распродают их. Весь процесс может занять много времени — больше года.

В случае добровольных пенсий вырученные деньги распределяют в строгой очередности. Сначала их делят между клиентами НПФ, которые уже получают пожизненную пенсию. Затем между теми, кто вышел на пенсию и планировал получать ее в течение определенного количества лет (так называемая срочная пенсия). Оставшиеся деньги распределяют между теми, кто еще только копит, — пропорционально размеру их средств на счетах фонда. В самую последнюю очередь фонд выполняет обязательства перед компаниями, которые перечисляли в этот НПФ деньги за своих сотрудников.

Если активов фонда окажется недостаточно или их не удастся быстро продать по справедливой цене, вернуть свои деньги в полном объеме не получится. Сколько конкретно вам выплатят, зависит от того, сколько активов фонда смогут перевести в реальные деньги.

Порядок выплат зависит от того, получаете ли вы уже дополнительную пенсию и какую именно:

-

если вы начали получать дополнительную пожизненную пенсию, вам назначат новый фонд. АСВ или учредители НПФ проведут конкурс и выберут фонд, который предложит максимальные пенсии для клиентов обанкротившегося НПФ. Ваши средства переведут в этот НПФ, и вы продолжите получать пенсию там, но, возможно, в меньшем размере;

-

если вы уже вышли на пенсию и планировали ее получать в течение определенного количества лет, то вас ждет одна разовая выплата. В идеале она должна быть равна размеру выкупной суммы, правила расчета которой описаны в договоре с фондом. Но стоит быть готовым к тому, что выплата будет меньше;

-

если вы еще не начали получать пенсию и только копили деньги в НПФ, вам также выплатят вашу долю от оставшихся активов одной суммой.

Поэтому так важно тщательно выбирать фонд. Постарайтесь максимально диверсифицировать риски, комбинируя разные финансовые инструменты для накоплений, чтобы сделать старость комфортной и обеспеченной

Выбор программы НПФ

В НПФ Сбербанка можно оформить следующие виды договоров:

- ОПС – договор обязательного пенсионного страхования.

- ИПП – индивидуальный пенсионный план.

- КПП – коллективный пенсионный план.

Размер негосударственной пенсии в Сбербанке будет зависеть от доходов страхователя, самого фонда и выбранной программы. На сайте НПФ и Сбербанка есть калькулятор расчета пенсии. С помощью него страхователь может рассчитать, каким будет его негосударственная пенсия при достижении определенного возраста. Расчет на калькуляторе – бесплатный.

Обязательное пенсионное страхование

ОПС – это договор обязательного пенсионного страхования. Он предусматривает возможность перевести 6% накопительной части в негосударственную организацию. Одной из таких компаний является НПФ Сбербанка.

До 2014 года накопления переводились на счета частных фирм и индексировались в зависимости от их доходности. Но с 1 января 2014 года все 22% пенсионных отчислений автоматически перечисляются в страховую часть из-за моратория Правительства РФ. То есть, в НПФ Сбербанка в 2020 году индексируются те накопления, которые страхователи успели накопить до введения моратория. До введения моратория накопительную часть пенсии вместе со страховой перечислял работодатель.

Оформление ОПС через «Госуслуги»

В 2020 году оформить ОПС можно только через «Госуслуги» или отделения Пенсионного фонда России. Перейти в НПФ Сбербанка в банковских филиалах с 1 января 2019 года невозможно. Чтобы оформить заявление через «Госуслуги», необходимо:

- Войти в систему.

- Перейти на вкладку «Услуги».

- Выбрать «Пенсия, пособия и льготы».

- Нажать на вкладку «Установление пенсии».

- Выбрать «Перевод с одной пенсии на другую».

- Нажать на «Личное посещение ПФР» (если нет электронной подписи) или «Электронная услуга» (при наличии ЭЦП).

Переход в негосударственный фонд в ПФР

При переходе в НПФ через отделения ПФР России требуется взять с собой паспорт и СНИЛС. На сайте ПФР или через «Госуслуги» можно записаться на прием онлайн (например, по талону «Перевод с одной пенсии на другую»).

В ПФР клиенту необходимо оформить заявление на перевод накопительной части пенсии в Сбербанк. Услуга предоставляется бесплатно. Для перехода в НПФ из государственного фонда требуется внести свои данные в анкете, расписаться в договоре о переходе в сбербанковский фонд, а также подтвердить операцию спустя 2-3 дня, ответив на звонок из ПФР.

Сотрудники госфонда проверяют все заявление о переводе накопительной части пенсии в частные финансовые компании. Если страхователь не подтвердит свои намерения перейти в НПФ, в заявлении будет отказано.

Узнать о состоянии своего договора можно по телефону горячей линии НПФ Сбербанка: 8(800)555-55-50 (или по номеру 900). Линия поддержки работает круглосуточно. Для получения точных данных о состоянии договора клиентам фонда необходимо пройти идентификацию: назвать ФИО, номер СНИЛС (он же номер договора), паспортные данные. В случае отказа от предоставления личных данных в получении сведений о состоянии лицевого счета будет отказано.

Индивидуальный пенсионный план

В отличие от ОПС, формированием индивидуального пенсионного плана страхователь занимается самостоятельно, независимо от работодателя. Клиент НПФ Сбербанка сам выбирает периодичность взносов и их величину.

Чтобы оформить ИПП, необходимо:

- прийти в офис банка и написать соответствующее заявление;

- обратиться в филиал негосударственного фонда в Москве;

- заполнить заявку на сайте Сбербанка или в личном кабинете.

Быстрее всего оформить индивидуальный план онлайн, в личном кабинете. Для этого требуется:

- Войти в личный кабинет.

- Перейти на вкладку ИПП на главной странице фонда и нажать кнопку «Оформить».

- Заполнить данные.

- Оплатить не менее 1500 рублей.

- Выбрать условия взносов (сумма, периодичность).

- Подтвердить соглашение.

Минимальный срок оформления ИПП составляет 5 лет. По истечении этого срока, если ИПП не был расторгнут, соглашение продляется на тот же период.

Корпоративные пенсионные программы

КПП – особый вид договора, который работодатель оформляет для себя и своих сотрудников. В рамках этого соглашения можно заключить коллективный страховой план для каждого работника фирмы. Отличие между ИПП и КПП в том, что по индивидуальному пенсионному плану взносы оплачивает сам страхователь, а при подписании договора КПП – работодатель.

Чтобы узнать сумму накоплений по коллективному тарифному плану, необходимо войти в личный кабинет страхователя. В случае увольнения с работы корпоративный договор с конкретным работником расторгается.

Достоинства негосударственных субъектов пенсионного страхования

В прежние времена, когда распоряжение пенсионными накоплениями происходило монопольно посредством государственного фонда, доля страховых выплат составляла 22 процента от полученного застрахованным лицом дохода.

При этом распределение включало перевод накопительной части на счет в размере 16%, и лишь 6% поступало на страховой счет.

Отныне страховая часть пенсии может составлять все 22%, что открывает больше перспектив в плане роста размера пенсионных выплат. Такая возможность предоставляется негосударственными фондами. И это одно из главных их достоинств.

Что касается рентабельности, то она тоже намного выше показателей государственной структуры, и минимальный порог доходности обычно составляет 10% и выше. Например, лидер рейтинга НПФ по данным Банка России состоянием на апрель 2020 года обеспечивает доходность в 13, 10%.

Высокая степень инвестиционной рентабельности во многом обусловлена тем, что НПФ не имеют ограничений в выборе инвестиционных фондовых инструментов. Аналогично они обладают большей свободой выбора управляющих компаний, при этом число таких компаний тоже не ограничено. Так соблюдаются принципы диверсификации рисков, что способствует надежности и сохранности пенсионных страховых накоплений граждан.

К списку рисков при сотрудничестве с этими структурами можно отнести вероятность отзыва лицензии, банкротство вследствие некорректного управления капиталом и прочие риски нерыночного характера.

Однако максимум, что может потерять вкладчик — это некоторую часть процентов. При наступлении подобных рисков государственными структурами создается временное правление, а все клиенты прекратившего деятельность фонда в течение трех месяцев получают свои деньги и могут перевести их в другое учреждение.

Негосударственный пенсионный фонд (НПФ)

НПФ представляет собой организационно-правовую форму деятельности, которая по своей работе подобна ПФР. Некоммерческая структура также проводит аккумуляцию пенсионных вложений, обеспечивая их доходность, назначение и выплату. Основные функции НПФ:

- Выполнять пенсионное обеспечение участников фонда согласно договору НПО (негосударственного пенсионного обеспечения).

- Проводить страховку обязательного пенсионного страхования, о чем гласит Закон о пенсионном страховании РФ.

- Выполнение задач страховщика, связанных с профессиональным пенсионным страхованием, о чем гласит ФЗ РФ, а также указано в договорах о разработке профессиональных систем пенсионного назначения.

К основным плюсам НПФ можно отнести различные возможности: принимать непосредственное участие в размере будущей пенсии, создавать различные источники ее выплаты, защитить финансы от неблагополучных пенсионных реформ, получать налоговые льготы и передавать свои накопления по наследству.

Основные минусы НПФ: длительный срок ожидания (хотя этот минус также имеет Государственный пенсионный фонд), низкая процентная ставка на вложения, отсутствие возможности забрать деньги раньше срока, накопления создаются только в валюте государства, наличие штрафов при несоблюдении сроков вложения, нет 100% гарантии получения накоплений.

Виды НПФ

Фонды имеют различный характер развития, поэтому НПФ можно разделить на следующие виды:

- Корпоративные – работают с учредительскими корпоративными программами, при этом пенсионные накопления ежегодно возрастают.

- Территориальные – закреплены за конкретным регионом, создавались чаще всего при участии исполнительной или законодательной власти.

- Универсальные, или открытые – их участниками по большому счету являются физические и юридические лица, сами фонды действуют независимо от крупных финансовых организаций. Основную долю активов занимают пенсионные накопления.

Условия и порядок перевода пенсионных накоплений в НПФ

С прошлого года заявление на перевод средств в НПФ подается только в ПФР, так как страховщиком по ОПС остается именно государственная структура. Перед совершением перевода заключается договор с НПФ. После подачи заявления, ПФР может либо удовлетворить его, либо отказать. В некоторых случаях заявление оставляется без рассмотрения. Если заявление все же удовлетворено, тогда стоит ожидать начислений не позже 31 марта следующего года после года подачи заявления. НПФ после получения средств должен на протяжении 30 дней их инвестировать.

Последние новости о софинансировании пенсии в 2017 году говорят о том, что ставка будет равняться размеру вложенных средств. То есть, если гражданин перечислил на счет 5 тысяч рублей, то государство добавит такую же сумму.

Список документов

Накопительная пенсия в НПФ оформляется при наличии страховки и желания заключить договор с фондом. Также потребуется провести обращение в ПФР, размещенный на подходящей территории, с заполненным заявлением. Дата обращения должна быть не позднее 31 декабря текущего года. Проверив реестр НПФ, будущие участники фонда могут либо непосредственно обратиться в организацию, либо выслать подписанный договор по почте. Подписи при этом заверяются нотариально. Из дополнительных документов потребуются:

- копии или оригиналы паспорта;

- страховое свидетельство ОПС;

- свидетельство о наличии налогового учета.

Рейтинг НПФ

При решении перейти в НПФ, стоит подумать о том, как выбрать фонд. Для этого существует рейтинг негосударственных пенсионных фондов, где представлены лучшие НПФ, у которых есть соответствующая аккредитация. Также полезно предварительно просмотреть отзывы на компанию и список управляющих, руководящих лиц, что поможет более объективно подойти к решению вопроса.

НПФ по объему вложенных накоплений:

Рейтинг надежности НПФ:

Как выплачиваются НПФ накопленные средства

Чтобы назначить негосударственную пенсию – надо обратиться с заявлением к представителям соответствующего учреждения. Список конкретных документов-дополнений отличается в зависимости от того, где обслуживают того или иного гражданина.

Негосударственную выплату назначают в тот же день, когда гражданин обратился за ней. Перечисление денег начинается максимум спустя 30 суток после первого обращения.

Что касается размера будущей пенсии, то его определяют сразу несколько факторов:

- Сумма, накопленная к моменту оформления пенсии.

- Пенсионная схема, указанная в договоре.

- Правила выбранного фонда.

Если по итогам года учреждению удалось получить более высокий доход – значит, увеличивается и размер обеспечения для гражданина.

Когда сумму назначили – гражданину направляют соответствующее уведомление. В документе перечисляют не только сумму, но и сроки для выплаты компенсации.

Для перечисления средств используют один из указанных способов:

- Почтовый перевод.

- Банковская карта с определённым номером.

- Номер счёта в банковском учреждении.

Внимание! В письменном обращении к гражданину указывают всю необходимую информацию. Если личные сведения клиента меняются, он должен сам предупредить об этом тех, с кем взаимодействует.

История

Не избежал пенсионный фонд и реорганизации: в 2014 г. было принято решение о преобразовании в акционерное общество. Очень странно, но в сети практически нет информации ни о НПФ «Социум», ни о НПФ «Газ». Зато среди аффилированных лиц:

- Харшал Холдинг Лмт. , Граунд Хаунд Лмт. (Кипр);

- ЗС «Ингосстрах» (Киргизия, Беларусь);

- Страховые общества «Инго Балтик», «Инго Армения», «ИнгоУзбекистан» и др.

Фонд не так прост, как кажется.

Одно время управляющей компанией был «ВТБ Капитал». Договор расторгнут в 2015 г. Мудрое решение, если вспомнить агрессивную политику группы ВТБ по поглощению конкурентов.

ИНФОРМАЦИЯ

СТАТИСТИКА

|

объем пенс. накоплений и резервов, тыс. руб. |

Накопления – 21267845,17362 Резервы — 2018568,248 |

|

объем выплаченных пенсий, тыс. руб. |

45591,94399 |

|

количество клиентов |

308115 |

|

доходность |

7,81 % за вычетом всех вознаграждений (данные ЦБ за 2 кв. 2019 г.) |

|

рейтинг надежности |

ruAА- |

|

награды |

нет |

УСЛОВИЯ и СЕРВИС

|

программы фонда |

|

|

условия вступления |

Требования не предъявляются |

|

виды выплат |

Пожизненная, срочная |

|

личный кабинет пользователя на официальном сайте |

Есть |

|

мобильное приложение |

Нет |

Как вступить и оформить договор с фондом: бланк заявления

Потребуются паспорт и страховой номер. НПФ «Социум» предусмотрел несколько вариантов заключить договор на получение пенсии:

Как перевести пенсию

Перевод в НПФ «Социум» возможен после заключения договора. Для этого в Пенсионный фонд РФ подается заявление:

- лично;

- по почте, с заверенной нотариусом подписью.

Как узнать свои накопления

Здесь нет ничего нового. Нужно:

- Написать в НПФ «Социум» (можно по электронной почте), попросить предоставить извещение о состоянии счета. По закону, фонд обязан это делать бесплатно раз в год.

- Через личный кабинет на сайте НПФ «Социум».

- Через «Госуслуги» (потребуется регистрация).

Возврат НДФЛ

Можно вернуть часть средств из налогов, удержанных государством. Для этого нужно:

- обратиться в налоговую по месту жительства;

- собрать требуемый пакет документов (стандартные ксерокопии, декларация, справка о пенсионных отчислениях в фонд);

- снова посетить налогового инспектора.

Если к документам замечаний нет, на ваш счет будут перечислены деньги.

Досрочный выход на пенсию

В общем случае придется для получения пенсии ждать пенсионного возраста. Но если в договоре с НПФ «Социум» оговорены досрочные выплаты, фонд выполнит свои обязательства.

Уплата взносов

Самостоятельные перечисления – головная боль обычного человека. Либо деньги ушли на более нужное, либо забыл. Поэтому переложите груз ответственности на:

- бухгалтерию по месту работы;

- банк, который настроит автоматическое списание средств будущей пенсии на счет НПФ «Социум».

Что такое НПФ

Пенсионная система в нашей стране основана на принципах обязательного страхования. На практике это выражается в том, что за каждого работающего гражданина в адрес Пенсионного фонда России, являющегося, по сути, основным страховщиком по ОПС, периодично вносятся денежные взносы. Обязанность по их перечислению лежит на работодателе.

Справка! Если гражданин осуществляет трудовую деятельность в частном порядке – в качестве индивидуального предпринимателя, адвоката или нотариуса, то страховые взносы он оплачивает сам за себя по установленным тарифам.

Сумма взносов зависит от размера официальной заработной платы, составляя 22% от нее. Следует учесть, что эта сумма направляется на формирование пенсии работника не вся целиком. Так, 6% идет на текущие нужды ПФР. Это солидарный тариф.

Остальные 16% и направляются на пенсию. При этом большая часть работающего населения вправе выбрать то, каким образом она будет формироваться. Так, гражданин может решить, что все 16% пойдут в счет страховой пенсии.

А может выбрать вариант, что наравне со страховой (10%) будет формироваться и накопительная (6%). Он предусмотрен не для всех граждан, а только для тех, которые приняли решение об этом. Кроме этого, формирование накопительной пенсии за счет страховых взносов невозможно для лиц, которые были рождены до 1967 года.

О том, каким образом распорядиться накопительной частью, работающий гражданин также принимает решение самостоятельно, однако в рамках предложенных законом альтернатив. Так, он может оставить ее в ПФР или перевести в негосударственный фонд. Под последним следует понимать частную структуру, которая осуществляет деятельность по обязательному пенсионному страхованию граждан на договорных основах.

НПФ, в который переводятся денежные средства на накопительную часть, аккумулирует их и вкладывает в различные проекты, то есть осуществляет инвертирование. Полученный с этого доход позволяет значительно увеличить размер пенсии в дальнейшем.

Накопительная пенсия может формироваться не только из страховых взносов, но и за счет добровольных перечислений граждан, суммы материнского капитала, направленного на эти цели, а также в рамках программы софинансирования, которая на данный момент заморожена.

Сегодня на этом рынке представлено большое количество НПФ, выбрать среди которых наиболее надежный и выгодный – довольно непростая задача.