Три способа узнать налог на недвижимость по адресу

Содержание:

- Налоговая декларация

- Порядок декларирования и уплаты

- Чего ожидать

- Что понимает закон под термином «коммерческая недвижимость»?

- Порядок расчета налога на квартиру

- Какой налог на частный дом 2020 больше 150 кв м

- Продажа дома

- Что потребуется

- Пример расчета налога на дом

- Кто является плательщиками налога

- Говорят, в 2020 году налог считают по-новому, и стало дороже

Налоговая декларация

^

Налогоплательщики обязаны по истечении налогового периода представлять в налоговые органы по месту нахождения объектов недвижимого имущества и (или) по месту нахождения имущества, входящего в состав Единой системы газоснабжения, если иное не предусмотрено пунктом 1 и 1.1 статьи 386 НК РФ, налоговую декларацию по налогу.

В отношении имущества, имеющего местонахождение в территориальном море Российской Федерации, на континентальном шельфе Российской Федерации, в исключительной экономической зоне Российской Федерации и (или) за пределами территории Российской Федерации (для российских организаций), налоговая декларация по налогу представляется в налоговый орган по местонахождению российской организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации).

Налогоплательщики, в соответствии со статьей 83 НК РФ отнесенные к категории крупнейших, представляют налоговые декларации в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

В налоговую декларацию включаются сведения о среднегодовой стоимости объектов движимого имущества, учтенных на балансе организации в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

Налоговые декларации по итогам налогового периода представляются налогоплательщиками не позднее 30 марта года, следующего за истекшим налоговым периодом.

Налогоплательщик, состоящий на учете в нескольких налоговых органах по месту нахождения принадлежащих ему объектов недвижимого имущества, налоговая база по которым определяется как их среднегодовая стоимость, на территории субъекта Российской Федерации, вправе представлять налоговую декларацию в отношении всех таких объектов недвижимого имущества в один из указанных налоговых органов по своему выбору, уведомив об этом налоговый орган по субъекту Российской Федерации.

Уведомление о порядке представления налоговой декларации в налоговый орган на территории субъекта Российской Федерации представляется ежегодно до 1 марта года, являющегося налоговым периодом, в котором применяется предусмотренный настоящим пунктом порядок представления налоговой декларации. Изменение выбранного налогоплательщиком порядка представления налоговой декларации в течение налогового периода не допускается.

Уведомление о порядке представления налоговой декларации в налоговый орган на территории субъекта Российской Федерации рассматривается налоговым органом по субъекту Российской Федерации в течение 30 дней со дня его получения. В случае направления налоговым органом запроса в связи с отсутствием сведений, необходимых для рассмотрения уведомления о порядке представления налоговой декларации, руководитель (заместитель руководителя) налогового органа вправе продлить срок рассмотрения такого уведомления не более чем на 30 дней, уведомив об этом налогоплательщика.

В случае выявления причин, по которым уведомление не может рассматриваться основанием для представления налоговой декларации в соответствии с пунктом 1.1 статьи 386 НК РФ налогоплательщику направляется Сообщение налогового органа по субъекту Российской Федерации о результатах рассмотрения Уведомления о порядке представления налоговой декларации по налогу на имущество организаций.

Положения пункта 1.1 статьи 386 НК РФ не применяются в случае, если законом субъекта Российской Федерации установлены нормативы отчислений от налога в местные бюджеты.

За налоговый период 2020 года и последующие налоговые периоды налоговые декларации по налогу на имущество организаций представляются (в том числе в случае реорганизации или ликвидации организации):

- до 03.11.2020 по форме и формату, утвержденному приказом ФНС России от 14.08.2019 № СА-7-1/405@;

- с 03.11.2020 до 13.03.2021 по форме и формату согласно приказу ФНС России от 28.07.2020 № ЕД-7-21/475@.

- c 14.03.2021 по форме и формату согласно приказу ФНС России от 09.12.2020 № КЧ-7-21/889@.

Контрольные соотношения показателей формы налоговой декларации по налогу на имущество организаций, утвержденной приказом ФНС России от 14.08.2019 № СА-7-21/405@, доведены письмом ФНС России от 15.11.2019 № БС-4-21/23253@.

Контрольные соотношения показателей формы налоговой декларации по налогу на имущество организаций, утвержденной приказом ФНС России от 28.07.2020 № ЕД-7-21/475@, доведены письмом ФНС России от 30.09.2020 № БС-4-21/15947@.

Порядок декларирования и уплаты

Все лица, получившие прибыль в результате продажи недвижимого имущества, находящегося в собственности менее 3-х или 5-ти лет, в зависимости от способа его приобретения, обязаны подать в налоговый орган декларацию.

В документе отражается факт получения прибыли, и рассчитывается сумма причитающихся к уплате платежей. Налоговую базу, сумму вычетов и итоговый размер налога продавец недвижимости рассчитывает самостоятельно.

Срок подачи документа — до 30 апреля года, следующего за годом продажи недвижимого имущества. Т. е. если объект был продан в 2015 году, то подать декларацию необходимо до 30 апреля 2016 года и т. д.

Даже в случае, если при применении налогового вычета размер налоговой базы получился отрицательным или равный нулю, подавать декларацию все равно необходимо.

Срок оплаты налога – до 15 июля года, следующего за годом продажи недвижимого имущества. Т. е. после подачи декларации, у продавца находится в распоряжении еще 3 месяца, чтобы совершить платеж в пользу государства.

При продаже земельного участка, находившегося в собственности более чем 3 или 5 лет, лицо освобождается от уплаты необходимых платежей в пользу государства. Однако налоговыми органами может быть направлен запрос продавцу о неуплате налога. В таком случае необходимо предоставить в налоговую документы, подтверждающие наличие права его не платить.

Чего ожидать

Нужно заметить, что эту систему налогообложения уже успели опробовать в нескольких областях. Она применялась для недвижимости юридических лиц. Нововведение вызвало всплеск недовольства среди предпринимателей. Судебная система получила более полутора десятков исков с намерением оспорить требуемый с бизнесменов налог. Не ясно, каким образом проводилась оценка имущества, но кадастровая стоимость некоторых объектов была откровенно завышена, что стало причиной достаточно внушительных сумм пошлины.

Учитывая данный опыт, некоторые владельцы подмосковных дач решили заранее проверить, на что им придется рассчитывать в следующем году. Проверка дала неутешительные результаты. Стоимость многих участков оказалась также необоснованно высокой. Отсюда следует, что данная ситуация возможна для тех, у кого есть дом или квартира. Профессиональный адвокат Богдан Леськив, комментировавший нововведения в СМИ, предполагает, что судебной системе в следующем году придется столкнуться с огромным количеством исков, причиной которых станет новый налог.

Что понимает закон под термином «коммерческая недвижимость»?

Действующее законодательство относит к объектам налогообложения по налогу на имущество физических лиц жилые дома, квартиры и комнаты, гаражи и машино-места, объекты незавершенного строительства и иные здания, сооружения, помещения (п.1 ст.401 Налогового кодекса РФ). Понятие «коммерческая недвижимость» в НК не раскрывается: по сложившейся юридической практике к данной категории имущества относят объекты, предназначенные для извлечения постоянной прибыли.

Виды собственности, подпадающие под определение «коммерческая недвижимость»:

— офисы и бизнес-центры;

— кафе и рестораны;

— гостиницы;

— склады;

— производственные цеха;

— автомойки;

— апартаменты и так далее.

Юрист юридической службы «Единый центр защиты» Артем Морозов пояснил, что в российских нормативных актах для обозначения объектов коммерческой недвижимости используется термин «имущество организаций».

Объектом налогообложения по налогу на имущество организаций является недвижимость, обладающая следующими признаками:

— она учитывается на балансе в качестве объектов основных средств;

— запись о ней внесена в ЕГРН;

— если же такой записи нет, то должны присутствовать основания, подтверждающие прочную связь строения с землей и невозможность переместить объект без причинения его назначению несоразмерного ущерба.

Управляющий партнер консалтинговой компании TOP LINE Наталья Ненашева к свойствам, характеризующим коммерческую недвижимость, отнесла следующие:

— уникальность каждого объекта;

— сравнительно небольшое количество сделок на рынке вследствие специфики актива;

— высокая капиталоемкость недвижимости;

— длительный период присутствия актива на рынке;

— низкая степень взаимозаменяемости объектов из-за существенной зависимости спроса от местоположения объекта, состояния инфраструктуры в районе нахождения недвижимости и других факторов;

— необходимость постоянного управления недвижимостью для получения приемлемого дохода;

— сделки с коммерческой недвижимостью регулируются в рамках предпринимательского права;

— существование ряда специфических рисков (финансовые риски, связанные с условиями пересмотра арендной платы, риски накопления внешнего и функционального износов и др.).

Кстати, земельные участки не подлежат обложению налогом на имущество организаций.

Важно отметить, что владение коммерческой недвижимостью отличается от владения жильем, поэтому и порядок исчисления налога на имущество физических лиц в отношении квартир и, скажем, офисных помещений, будет разным. Так, например, в случае определения налоговой базы исходя из кадастровой стоимости объекта налогообложения налоговые ставки в отношении жилых домов, частей жилых домов, квартир, частей квартир, комнат, устанавливаются в размере, не превышающем 0,1% от кадастровой стоимости

В отношении зданий, строений, сооружений, помещений налоговая ставка может быть установлена в размере, не превышающем 2% от кадастровой стоимости, — рассказали Gipernn.ru в Управлении ФНС России по Нижегородской области

Так, например, в случае определения налоговой базы исходя из кадастровой стоимости объекта налогообложения налоговые ставки в отношении жилых домов, частей жилых домов, квартир, частей квартир, комнат, устанавливаются в размере, не превышающем 0,1% от кадастровой стоимости. В отношении зданий, строений, сооружений, помещений налоговая ставка может быть установлена в размере, не превышающем 2% от кадастровой стоимости, — рассказали Gipernn.ru в Управлении ФНС России по Нижегородской области.

Порядок расчета налога на квартиру

Налоговая база и налог на квартиру

В качестве налоговой базы выступает кадастровая стоимость квартиры, то есть стоимость, которая максимально приближена к рыночной стоимости имеющегося в собственности частного лица объекта налогообложения.

Базовая формула расчёта налога на недвижимость

Согласно статьи 402 НК РФ расчётной базой к 2020 году для имущественного налога должна стать кадастровая стоимость недвижимости, что значительно увеличит размер платежа. В связи с этим, было принято решение о постепенном переходе для смягчения финансового удара по денежным средствам собственников.

Формула расчёта для переходного периода подробно расписана в статье 408 НК РФ.Из неё следует, что к учёту принимается не только кадастровая, но и инвентаризационная стоимость. В формуле используется уменьшающий коэффициент, необходимость которого к 2020 году отпадёт.

Н = (Нк — Ни) * Кф + Ни где

Нк — величина налога, полученная от кадастровой стоимости.

Нк = К * Ск (К- кадастровая цена и Ск — налоговая ставка);

Ни — налоговая сумма от инвентаризационной стоимости.

Ни = И * Си (И — инвентаризационная цена и Си — налоговая ставки);

Кф — уменьшающий коэффициент, который равен:

2015 — 0,2;

2016 – 0,4;

2017 – 0,6;

2018 — 0,8.

В 2019 году уменьшающий коэффициент использоваться не будет, потому с 2020 года пользователям придётся платить налог на недвижимость в полном объёме.

Ставки налога на квартиру

Так как налог на квартиру частных лиц является местным налогом, то конкретные размеры ставок налога на имущество физических лиц определяются в каждом муниципальном образовании отдельно.

В соответствии с требованиями налогового законодательства установлены следующие ограничения по налоговым ставкам налога на имущество физических лиц:

§ не более 0,1% от величины кадастровой стоимости объекта налогообложения, а также сооружений хозяйственного назначения с площадью не более 50 кв. м.;

§ не более 2% для перечня объектов налогообложения, определенных в Налоговом кодексе РФ, и объектов со стоимостью больше 300 миллионов руб.;

§ не более 0,5% для остальных видов имущества.

При этом власти некоторых муниципальных образований, таких как, например, Москва, Крым, Санкт-Петербург и другие, имеют право уменьшить ставку налогообложения 0,1% до 0 или, наоборот, увеличить её, но не больше, чем в 3 раза.

Законодательством допускается применение дифференцированных ставок в зависимости от таких параметров:

-

Вид объекта налогообложения.

-

Местонахождение объекта.

-

Кадастровая стоимость.

-

Территориальная зона, в пределах которой расположен налогооблагаемый объект.

Налоговые вычеты при расчете налога на квартиру

При расчете налога на имущество, в зависимости от видов объектов, размер кадастровой стоимости может быть уменьшен на сумму налогового вычета. В статье 403 НК РФ указано, что при исчислении имущественного сбора по кадастровой стоимости происходит его уменьшение. На федеральном уровне для квартир установлен вычет, равный стоимости 20 кв. м. данной квартиры. Такое количество метров не будет включаться в налогооблагаемую базу. Если кадастровая стоимость объекта налогообложения будет отрицательной величиной, то она в соответствии с принятыми правилами будет приравниваться к 0.

Муниципальным властям дано право увеличивать размер налогового вычета по своему усмотрению.

При наличии в собственности нескольких объектов недвижимости вычет распространяется только на один из них. Если не будет заявления от налогоплательщика с указанием конкретной недвижимости, то ФНС применяет его на то имущество, по которому налог будет максимальным.

Доля от квартиры и налог на квартиру

Если собственность в квартире оформлена на правах долевого участия, то расчёт производится для каждого собственника отдельно.

Если величина доли не выделена, то она определяется делением общей площади на количество собственников.

Какой налог на частный дом 2020 больше 150 кв м

- 3 млн. / 50 кв. м (площадь строения) × 30 кв. м (площадь, облагаемая налогом) = 1,8 млн. рублей (реальная кадастровая стоимость для налогообложения);

- 200 000 (инвентаризационная стоимость) × 0,1 (налоговая ставка) = 200 рублей;

- 1,8 млн. × 0,1 (все та же ставка, которая является одинаковой для обоих способов расчета) = 1 800 рублей;

- (1800 – 200) × 0,4 (понижающий коэффициент на 2020 год) + 200 = 840 рублей.

Собственники индивидуальных жилых домов могут рассчитывать на некоторые послабления, выраженные в форме льготных условий оплаты налога.

К примеру, 50 квадратных метров такого строений налогом не облагаются. Поэтому если вы осуществляете расчет для коттеджа площадью 100 кв. м, платить придется только за половину.

Налог на роскошь на квартиры и дома в РФ в 2020 году

- Если кадастровая стоимость недвижимости не больше ограничения, принятого законом, то налоговый коэффициент равен 0,1%;

- Офисные помещения, налоговые центры, производственные здания – ставка будет 0,5%;

- Земли сельхозназначения, участки личных подсобных хозяйств – налоговый коэффициент 0,3%;

- Другие земельные участки – 1,5%.

Многие граждане не согласны с данным законопроектом – рыночная стоимость объектов недвижимости с каждым годом повышается, люди могли приобрести квартиру в эконом-сегменте 10-15 лет назад, сегодня же ее стоимость увеличится. Например, покупка однокомнатной квартиры 10 лет назад за 700 тыс. руб.

– в настоящее время ее рыночная стоимость будет не менее 1 млн. руб.

Налог на постройки на земельном участке 2020

Объекты, находящиеся в собственности пенсионеров, которые не подвергаются налогообложению: Комната; Квартира; Жилой дом; Дача; Сарай; Гараж; Стройка; Участок местности, приспособленный для стоянки авто; Помещения, созданные для осуществления творческой деятельности.

Согласно разъяснениям Минфина России для исчисления налога на имущество физлиц к хозпостройкам относятся объекты недвижимости на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества и садоводства или индивидуального жилищного строительства.

Какой налог с дачного домика менее 50м кв

3. При определении подлежащей уплате налогоплательщиком суммы налога налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида по выбору налогоплательщика вне зависимости от количества оснований для применения налоговых льгот.

1. Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) в зависимости от применяемого порядка определения налоговой базы с учетом положений пункта 5 настоящей статьи.

Особенности налогообложения дачного дома

- Если продавец за полученные деньги приобрел равноценную недвижимость. Например, продав дом, расположенный на территории одного садоводства, он купил такую же дачу на территории другого СНТ.

- Налоговый вычет можно получить, если сумма сделки не превышает 1 млн рублей.

- Вычет могут получить и покупатели, если приобретают участок с жилым строением на сумму не более 2 млн рублей.

Каждый хозяин недвижимости в России обязан платить налоги, и владельцы дачных домов не стали исключением. У некоторых собственников возникают трудности в связи с тем, что последние несколько лет в сфере налогообложения происходят изменения.

В первую очередь они связаны с тем, что платеж рассчитывается на основании кадастровой стоимости, а не инвентаризационной.

Рекомендуем прочесть: Ндфл прием гражданина украина 2020

Налог на недвижимость в 2020 году — существуют ли разъяснения, о которых умалчивают

Разберем все это на примере. Продолжим пример с квартирой в 56 квадратных метров. Как мы только что определили, оплачивать налог нужно за 36 “квадратов” или 0,64 площади квартиры. Пусть кадастровая стоимость такой квартиры составляет 1,5 миллиона рублей. Нам нужно умножить 0,64 на 0,8 и на 0,1% от полутора миллионов, то есть, на 1500 рублей. В итоге получается налог 768 рублей за год.

Очень долго мы платили практически копеечный налог на наши квартиры и дома. Он рассчитывался на основе инвентаризационной стоимости имущества, а она в разы, если не десятки раз, ниже рыночной цены.

В какой-то момент государству, столкнувшемуся с кризисом в экономике, это надоело, и оно резко изменило принцип расчета налога с граждан на их квартиры, чтобы дополнительно пополнить бюджет.

В основу легла кадастровая стоимость, которая теоретически должна быть близка к рыночной цене жилья. А это означает, что и налог резко вырос. 08 Фев 2020 juristsib 3042

Продажа дома

В процессе реализации частого дома основную роль теперь также играет кадастровая оценка. Учитывается и срок, в течение которого частый дом находился во владении гражданина:

- дом находится в собственности менее 3 лет — уплачивается налог по ставке 13 процентов (для нерезидента-собственника — 30%);

- если дом принадлежал физлицу 3 и более года, налог не взимается.

Уменьшить налог с продажи дома с земельным участком в 2015 году, бывшего в собственности менее трехлетнего срока, можно при помощи вычета. Вычет делает доход, полученный с продажи, меньшим на определенную сумму — 1 миллион рублей. С остальной суммы, если дом оценен выше, уплачивается НДФЛ.

Если стоимость дома составляет один миллион или меньше, то даже при владении им менее трех лет налог уплачивать не нужно. Вычет по налогу можно также получить за купленные стройматериалы и оплаченные услуги при строительстве дома. В то же время налог при покупке собственного дома позволяет вернуть внесенный ранее НДФЛ.

При реализации части дома, каждый из собственников получить вычет в общей сумме 1 миллион, но в пропорции их долей. Это правило применимо в случае, если заключается один договор, где указаны все владельцы имущества и размер их частей недвижимости. Когда каждая из долей реализуется по отдельному соглашению, любой из собственников вправе получить полный объем вычета, — 1 миллион — практически освободившись от НДФЛ.

Кроме имущественного налога, за участок земли под домом выплачивается земельный, но только до момента продажи. Для садовых, дачных и жилых строений используется ставка в 0,3%.

Владельцы объектов недвижимости любого типа по закону обязаны выплачивать на собственность. Начиная с 2016 года, будут действовать некоторые нововведения. Кроме домов, квартир, загородной жилплощади или обычных гаражей, перечень налогооблагаемых объектов недвижимости обязательно дополнится машино-местами, которые владельцы транспортных средств все чаще стараются оформлять . Также вышеуказанный перечень обязательно пополнят объекты недвижимости, до сих пор не введенные в эксплуатацию. Больше информации о том, как рассчитать налог на дом, предоставляется в этой статье.

Уважаемые читатели! В статье рассказаны типичные способы того, как решать юридические проблемы. Ваш случай индивидуален.

В соответствии с действующими положениями гл. 32 НК РФ, начиная с 2016 года формирование и определение объема необходимых налоговых взносов на собственность физических лиц будет осуществляться с учетом кадастровой, а не инвентаризационной цены дома. Именно эта в какой-то мере соответствует рыночной.

Налог на имущество физических лиц всегда взымался с владельцев недвижимости, которую можно охарактеризовать, как объект налогообложения. Даже несовершеннолетние обладатели объектов недвижимости не могут быть освобождены от уплаты налоговых взносов. Взаимодействие с органами налоговой службы вместо граждан, которые не достигли совершеннолетия, возлагается на или самих родителей до момента вступления в возраст 18 лет.

- и другие граждане, получающие поддержку государства;

- Налогоплательщики, которые были уволены со службы в армии или фактически служившие по призыву в каких-либо других государствах, где осуществлялись военные кампании;

- Родители или супруги граждан, проходивших и погибших в ходе выполнения своих служебных обязанностей;

- Работники искусства, чьи объекты недвижимости эксплуатируются, как объекты общественного посещения;

- Граждане, в чьей собственности находятся объекты недвижимости, площадь которых не составляет больше 50 кв. м.

Что потребуется

Расчёт налога на дом происходит с учётом таких показателей:

- объекта налогообложения;

- налоговой базы;

- ставки.

Налог на землю

При вычислении земельного налога вышеперечисленные параметры показатели считаются такими:

- объект – непосредственно надел;

- база – кадастровая стоимость;

- ставка – 0,3-1,5% исходя от типа надела.

Для расчёта применяют такую формулу: кадастровую стоимость умножают на ставку налога и на коэффициент.

Ставки

Земельный налог причисляют к местным. Из этого следует, что его размер устанавливается местными властями, а средства идут, соответственно, в местный бюджет. В то же время нормативами установлено, что ставки не должны превышать следующих показателей:

0,3% относительно наделов:

— с/х назначения;

— выделенных для ведения личного подсобного хозяйства, организации огородничества, садоводства и т.д.;

— на которых расположены многоквартирные дома;

— предназначенные для гарантирования обороны, обеспечения безопасности и реализации таможенных целей.

1,5% для прочих наделов.

Льготы

Когда будет рассчитываться налог, для некоторых существуют определённые льготы. Их всё можно поделить на две разновидности:

- местные;

- федеральные.

По федеральным льготам освобождаются от уплаты пошлины те лица, чьи участки эксплуатируются с целью сбережения культурных традиций. Местные привилегии устанавливаются субъектами федерации индивидуально.

Пошлина на жилой дом

Определяя, какой берётся налог на жилой дом, независимо от его площади, применяют следующую формулу: от кадастровой стоимости отнимают налоговый вычет и полученную цифру умножают на ставку налога и понижающий коэффициент.

Ставки

Однако максимальные пределы ставки не могут превышать установленных нормативами лимитов:

- 0,1%

- 2% (для объектов, цена покупки которых свыше 300 млн.руб.).

Если же кадастровая стоимость дома на территории ещё не везде установлена, здесь используют инвентаризационную систему.

Льготы

Размер налога в таком случае также вычисляют с учётом федеральных и региональных льгот. На первые вправе рассчитывать:

- герои Союза и СССР;

- участники войны;

- инвалиды 1-2 групп;

- потерпевшие от аварии на ЧАЭС;

- некоторые категории военнослужащих;

- пенсионеры, а также лица, достигшие пенсионного возраста.

Помимо этого, льготами вправе воспользоваться все, кто владеет частными постройками, размером меньше 50 кв. м. Местные льготы определяются муниципалитетом самостоятельно.

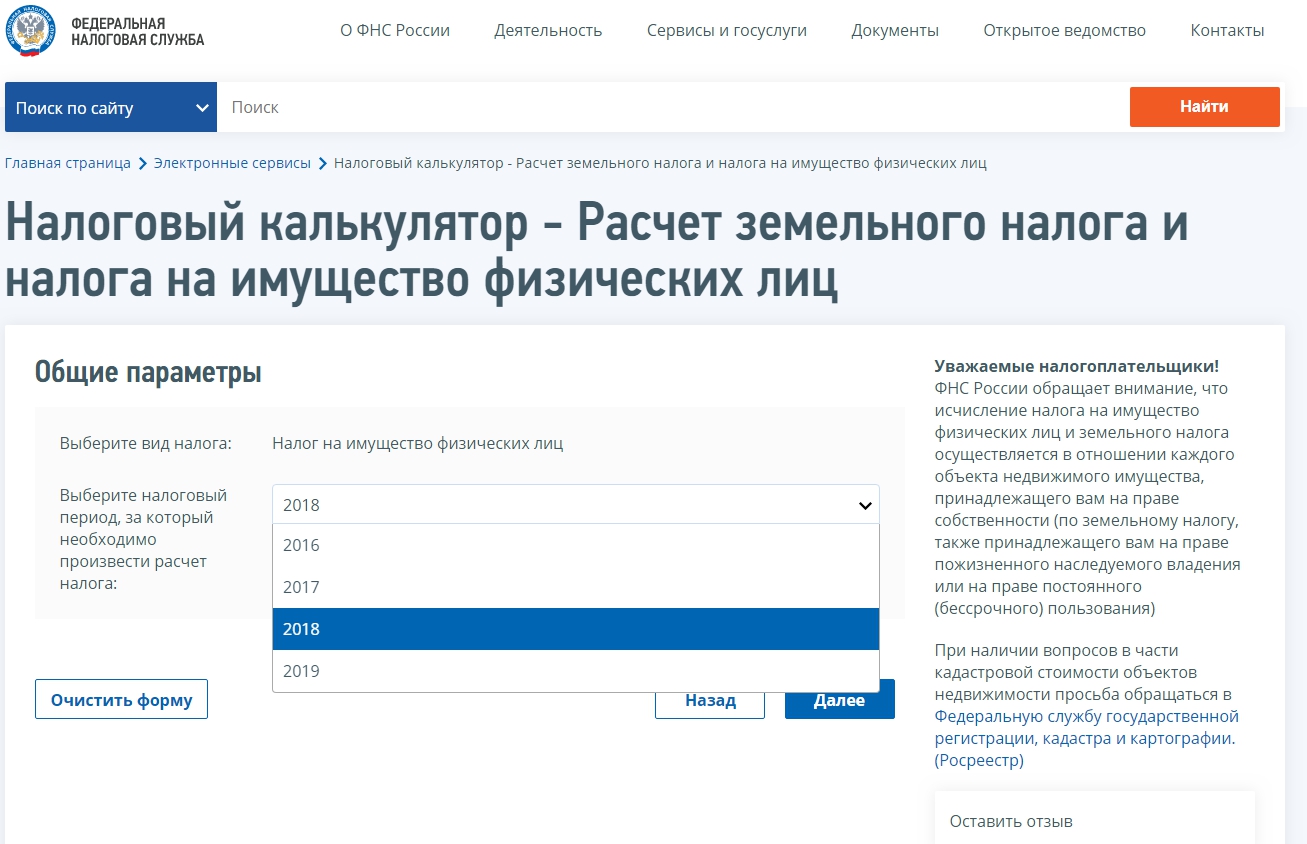

Онлайн калькулятор на сайте Налоговой службы вам в помощь

Чтобы высчитать сумму налога, можно воспользоваться онлайн калькулятором на официальном ресурсе ФНС.

- Для начала потребуется выбрать, какой вид налога вы хотите узнать.

- Далее, нужно определить, за какой период требуется произвести выплаты.

-

После нужно указать регион, в котором расположен интересуемый объект.

- Потом определяют вид объекта (дом, квартира, гараж и т.д.)

- После указывается стоимость квадратных метров и их площадь.

- Далее заполняется размер доли и как долго вы ею владеете.

- После выбирается ставка налога и, если есть, льгота.

- После заполнения всех вышеперечисленных шагов на экране появится сумма, которую требуется оплатить.

Пример расчета налога на дом

Рассмотрим пример того, как рассчитать налог на дом

, который находится вБелгородской области. Допустим, местное БТИ оценило дом на сумму 750000 рублей. В этом случае максимальная налоговая ставка не должна превышать 2,0% от стоимости дома. Например, если дом находится в г. Белгород, то ставка составит 2%, а если дом находится в Белгородской области, г. Валуйки, то ставка составит 0,55% от стоимости дома.

Таким образом, сумма налога на дом, расположенный в г. Белгород составит:

750 000 руб. х 2 % = 15000 рублей (в год).

Если дом находится в г. Валуйки, Белгородский район, то сумма налога составит:

750000 х 0,55% = 4125 рублей (в год).

При расчете инвентаризационной стоимости дома БТИ оценивает строение по сборникам 1969 и 1978 года, а полученная сумма умножается на коэффициент, который устанавливается для каждого региона индивидуально. При оценке учитывается кубатура дома, стройматериалы стен и перекрытий, наличие коммуникаций и дополнительных построек. Например, в соответствии со сборниками, стоимость 1 м³ кирпичного двухэтажного дома составляет 21,6 рубля (может варьироваться в зависимости общего объема дома и от территориального пояса). Эта цифра умножается на объем общий дома, (по наружному обмеру) и на коэффициент пересчета.

Например, рассчитаем стоимость двухэтажного дома размерами площадью10м х 10м и высотой 2,75м. По грубым расчетам, без учета коэффициентов на различные конструктивные элементы и коммуникации, его стоимость вычисляют следующим образом:

21,6 х 550 = 11880 руб.

Затем эту цифру умножают на коэффициент пересчета, который для Белгородской области равен 56,986:

11880 х 56,986 = 676 994 руб.

К данной сумме прибавляется стоимость забора, сарая, гаража, дорожек и т.д., налог рассчитывается с суммарной стоимости всех построек.

Значительное влияние на инвентаризационную стоимость дома оказывает степень физического износа данного объекта. Степень износа выражается в процентах и при оценке дома БТИ учитывает процент, установленный во время последней техинвентаризации дома. Следовательно, если гражданин долгое время не обращался в БТИ и не менял паспорт на дом, то в органах техинвентаризации не будет информации о физическом износе объекта. В таком случае собственник дома может обратиться в БТИ для переоценки недвижимости.

Владельцы объектов недвижимости любого типа по закону обязаны выплачивать на собственность. Начиная с 2016 года, будут действовать некоторые нововведения. Кроме домов, квартир, загородной жилплощади или обычных гаражей, перечень налогооблагаемых объектов недвижимости обязательно дополнится машино-местами, которые владельцы транспортных средств все чаще стараются оформлять . Также вышеуказанный перечень обязательно пополнят объекты недвижимости, до сих пор не введенные в эксплуатацию. Больше информации о том, как рассчитать налог на дом, предоставляется в этой статье.

Уважаемые читатели! В статье рассказаны типичные способы того, как решать юридические проблемы. Ваш случай индивидуален.

В соответствии с действующими положениями гл. 32 НК РФ, начиная с 2016 года формирование и определение объема необходимых налоговых взносов на собственность физических лиц будет осуществляться с учетом кадастровой, а не инвентаризационной цены дома. Именно эта в какой-то мере соответствует рыночной.

Налог на имущество физических лиц всегда взымался с владельцев недвижимости, которую можно охарактеризовать, как объект налогообложения. Даже несовершеннолетние обладатели объектов недвижимости не могут быть освобождены от уплаты налоговых взносов. Взаимодействие с органами налоговой службы вместо граждан, которые не достигли совершеннолетия, возлагается на или самих родителей до момента вступления в возраст 18 лет.

- и другие граждане, получающие поддержку государства;

- Налогоплательщики, которые были уволены со службы в армии или фактически служившие по призыву в каких-либо других государствах, где осуществлялись военные кампании;

- Родители или супруги граждан, проходивших и погибших в ходе выполнения своих служебных обязанностей;

- Работники искусства, чьи объекты недвижимости эксплуатируются, как объекты общественного посещения;

- Граждане, в чьей собственности находятся объекты недвижимости, площадь которых не составляет больше 50 кв. м.

Кто является плательщиками налога

Налог на землю в Московской области платят юридические и физические лица. Взносы обязаны делать следующие категории россиян:

- граждане, которым принадлежит земельный участок (далее – ЗУ) по праву собственности;

- физлица, владеющие участком в порядке установленного наследования;

- граждане, у которых установлено бессрочное использование ЗУ.

Если россиянин арендует территорию или эксплуатирует ее на правах срочного безвозмездного использования, то выплачивать земельный налог в Московской области не должен. Эти обязанности возложены государством на собственников участка. Граждане, имеющие льготы федерального и местного значения, все равно должны вносить платежи, с учетом преференций.

- Грибок кандида

- Как получить январскую пенсию в декабре

- Как пенсионеру оформить налоговый вычет за старые покупки

Объект налогообложения

Согласно положениям Налогового Кодекса Российской Федерации (далее – НК РФ), объектом налогообложения при расчете и выплатах земельных взносов считается любой участок, принадлежащий к муниципальному образованию, установившему свою ставку за надел. Не являются объектом обложения взносами следующие территории:

- изъятые из официального обращения;

- занятые культурными, археологическими объектами, заповедниками, являющиеся национальным достоянием и находящиеся под охраной российских и международных организаций;

- принадлежащие к водному, лесному фонду Российской Федерации;

- находящиеся под жилыми многоквартирными зданиями.

Говорят, в 2020 году налог считают по-новому, и стало дороже

В 2020 году налоги рассчитываются по кадастровой стоимости. До этого каждый регион решал сам, переходить на новую систему расчёта или нет. Получалось, что где-то продолжали платить по инвентаризационной стоимости, где-то уже перешли на кадастровую. Нынешний год уравнял все регионы, приведя уплату налога к единому виду.

Итак, налогооблагаемая база — кадастровая стоимость. Это относится и к земельному, и к имущественному налогу.

Для некоторых действительно налог вырастет. Например, в дорогом дачном посёлке стоит старый дом. Он уже износился и по инвентаризационной стоимости почти ничего не стоит, поскольку она рассчитывается как стоимость всех материалов с поправкой на износ.

Другое дело — кадастровая стоимость. Она максимально приближена к рыночной. Рассчитывается исходя из инфраструктуры, доступности транспорта, наличия коммуникаций и прочего.

Пусть дом старый, но он находится в дорогом посёлке и стоит соответственно. Получается, что Росреестр проведёт переоценку, налогооблагаемая база сразу вырастет, а вместе с ней и налог.

Новые дома в налоге сильно не прибавят, поскольку их инвентаризационная стоимость и так высокая.

Росреестр регулярно проводит переоценку кадастровой стоимости. Этот вопрос лучше держать под контролем. Вдруг рядом с дачей проложили дорогу, включили в крупное муниципальное образование и всячески улучшили. Цена вырастет, Росреестр это учтёт, кадастровую стоимость изменит, передаст данные в налоговую.