Листинг ценных бумаг

Содержание:

Листинг акций на Мосбирже

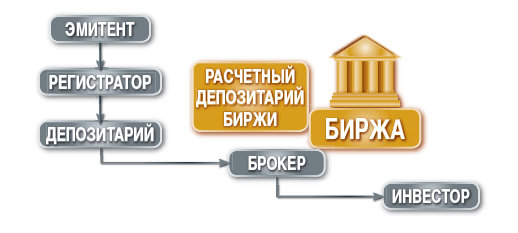

Листинг на данной площадке осуществляется посредством включения акций в котировальные списки 1 и 2 уровня, а также в некотировальный список (3 уровень). Эта процедура предусматривает выполнение следующих основных условий:

- Соответствие ценных бумаг нормативам Центробанка и законодательству

- Обязательную регистрацию проспекта акций и обслуживание их в расчетном депозитарии

- Открытый доступ к информации и публикацию отчетности за год (3 года для листинга 1-го уровня)

- Объем выпуска акций должен быть свыше 500 млн. рублей (более 2 млрд. рублей для 1-го уровня)

- Деятельность организации на рынке должна быть свыше одного года (для 1 уровня требованием является срок 3 года)

- Отсутствие убытков за прошедший год (для 1-го уровня этот срок составляет 2 года) и дефолта за последние 2 года. Для 1-го уровня с момента дефолта должно пройти не менее трех лет

Подробные условия листинга ценных бумаг можно найти . На 1 января 2020 года на Московской бирже находится 264 акции (213 эмитентов):

- к 1-му уровню листинга относятся 39 обыкновенных и 6 привилегированных

- ко 2-му – 23 обыкновенных и 3 привилегированных

- к 3-му – 149 обыкновенных и 44 привилегированных

Также в листинге 1-го уровня находится 3 акции иностранных эмитентов и 1 акция относится к 3-му уровню. Актуальный список бумаг смотрите .

Листинг облигаций на Мосбирже

Процедуру листинга на Московской бирже должны проходить не только акции, но и облигации. Кроме общих требований, перечисленных выше для акций, листинг облигаций предусматривает объем эмиссии от 2 млрд. рублей для списков 1-го уровня и не меньше 500 млн. для 2-го. Существует множество видов облигаций, так что неудивительно, что их общее число в несколько раз выше, чем акций.

Условия о сроках существования компании, выпускающей облигации, не предусмотрены при выполнении обязательств по ним за счет обеспечения залогом. При этом размер обеспечения не должен быть меньше общей номинальной цены всех облигаций и дохода по их купонам.

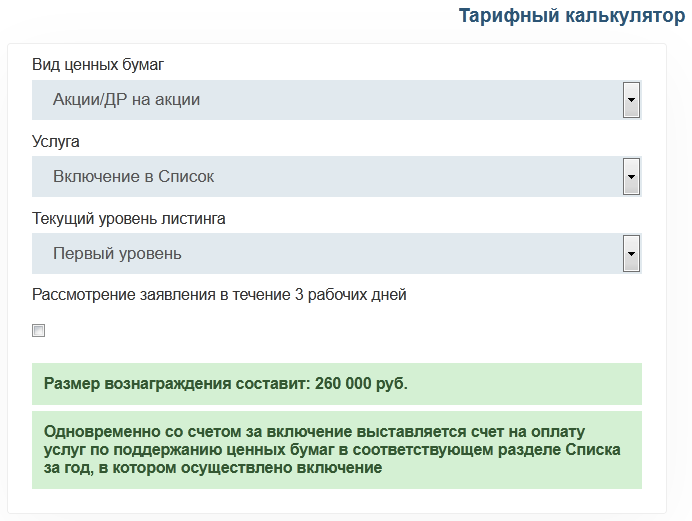

Как за листинг акций, так и облигаций Мосбиржа получает вознаграждение, которое можно вычислить при помощи тарифного калькулятора:

Листинг на бирже Санкт-Петербурга

Условия для включения в листинг на Санкт-Петербургской бирже аналогичны предусмотренным Московской биржей. Основными показателями являются количество свободно обращающихся на рынке бумаг и их рыночная цена. Первый показатель должен составлять более 10% для обычных и привилегированных акций.

Рыночная цена свободно обращающихся бумаг для котировального списка 1-го уровня равна более трех млрд. рублей для обычных и более одного млрд. рублей для привилегированных акций.

Условия включения в котировальные списки предусматривают сроки существования компании-эмитента свыше трех лет для 1-го уровня и более 12 месяцев для 2-го, а также публикацию в открытом доступе отчетности, соответственно, за 3 года или 12 месяцев.

Что дает листинг участникам торгов

Внимательный предварительный отбор фирм и их ценных бумаг дарит уверенность для каждого игрока на площадке. Биржевые списки для брокеров и вкладчиков — это своеобразный надежный щит, то есть гарантия того, что активы проверены, и финансовое состояние эмитентов ц/б также проанализировано и отражается в отчетах верно.

Все участники бирже могут ознакомиться с финансовой отчетностью фирмы за прошедшие периоды. Данная информация публикуется на официальном сайте компании.

Что дает листинг эмитенту

Разрешение на нахождение ц/б на той или иной бирже — это своеобразная гарантия улучшения финансового состояния путем привлечения инвестиционного капитала. Выставив на продажу определенный процент облигаций или акций, компания без особых заморочек с кредитами и банками может получить дополнительные средства.

Авторитетные биржи формируют собственный рейтинг эмитентов. В России это РТС и “Голубые фишки”. Попасть в такие рейтинги — залог признанного успеха. Ведущие площадки мира дают возможность повысить ликвидность активов, плюс максимально реализовать инвестиционный потенциал.

Требования к компаниям

Согласно правилам и условиям листинг бывает трех уровней, отличающихся предъявляемыми требованиями к организациям.

III уровень

Ценные бумаги этого уровня не фигурируют в терминале. То есть, фактически они существуют, но в их включение в котировальный список не проводится

Для допуска важно соблюдение следующих требований:

- соответствие акций законодательным нормам, в частности, актам ЦБ РФ;

- официальная регистрация эмиссионного проспекта;

- раскрытие финансовых сведений о деятельности предприятия в соответствии с законодательством России.

Несложные действия, связанные с соблюдением законов РФ, учетом финансовых инструментов и предоставлением необходимой информации позволяют компании получить доступ к бирже. На практике крупные предприятия со всеми признаками законного ведения деятельности отмечаются высокой оценкой биржи.

II уровень

На этом уровне сосредоточены малоликвидные активы. Наиболее распространенные из них принадлежат компаниям КАМАЗ, Сургутнефтегаз и аптечной сети 36,6. Условия затрагивают размер ценных бумаг предприятия и его прозрачность:

- присутствие эмитента на рынке — от 1 года или от 1 месяца при наличии контроля дочерней фирмы с долей в составе компаний более 50 %;

- отчетность согласно МСФО — за последние 12 месяцев;

- раскрытие финансовых сведений о деятельности эмитента в объеме и последовательности, утвержденными правилами биржевой площадки;

- соответствие корпоративным управленческим стандартам.

Обыкновенные и привилегированные активы подвергаются различным критериям оценки:

- Обыкновенные. Доля свободного обращения: для попадания на II уровень или перевод на него с III — не менее 10 % от выпуска обыкновенных активов, для перехода с I уровня листинга на II — 4 %. Вместе с тем, рыночная стоимость ценных бумаг в свободном обращении — более 1 млрд рублей.

- Привилегированные. Доля свободного обращения: для попадания на II уровень или перевод на него с III — не менее 10 % от выпуска привилегированных акций, для перехода с I уровня листинга на II — 4 %. Одновременно с этим рыночная цена активов в свободном обращении — свыше 500 млн рублей.

I уровень

Этот уровень называют «высшей лигой». Здесь организованы торги голубых фишек, яркими представителями которых выступают: Сбербанк, Башнефть, Лукойл, Детский мир и другие тяжеловесы. По отношению к эмитентам этого уровня применяется похожий набор требований, но с увеличением его масштаба:

- присутствие эмитента на рынке — от 3 лет;

- отчетность согласно МСФО — за последние 3 календарных года;

- раскрытие финансовых сведений в объеме и последовательности, определенными стандартами биржевой площадки;

- при стоимости компании более 60 млрд рублей — доля свободного обращения более 10 % от выпуска обыкновенных акций;

- при стоимости компании менее 60 млрд рублей — доля акций свободного обращения рассчитывается согласно формуле: (0,25789 – 0,00263 х Кап) х 100 %;

- рыночная стоимость активов свободного обращения: для обыкновенных бумаг — более 3 млрд рублей, для привилегированных — более 1 млрд рублей;

- соответствие корпоративным управленческим стандартам.

Листинг — непростая процедура с множеством условий и требований, удовлетворение которых подтверждает прозрачность и масштабность деятельности эмитента. Серьезно настроенные на многолетний бизнес эмитенты в обязательном порядке принимают участие в листинговом процессе.

Разновидности листинга

Классификация по общей схеме осуществления данной процедуры:

- Прямой – подразумевает регистрацию компании и верификацию ее ценных бумаг.

- Кросс – проверки проводятся сразу на нескольких биржах, находящихся в юрисдикции разных стран. После того, как будет осуществлено внесение в копировальные реестры компании в рамках одной площадки, на другой можно пройти упрощенный листинг. За счет этого компании могут значительно уменьшить свои финансово-временные расходы на листинг.

- Двойной – означает, что компания-эмитент подвергается листингу на нескольких площадках в определенной последовательности. Часто применяется для увеличения ликвидности действующих активов.

- Депозитарный – позволяет эмитенту получить расписку без номинальной стоимости. Она дает право собственности зарубежной компании на определенную часть активов.

Выбор той или иной разновидности листинга ценных бумаг на Московской бирже зависит и от параметров активов и актуальных котировок на иностранных площадках. На сегодняшний день выделяются следующие разновидности в зависимости от этого критерия:

- Первичный – открывает доступ к локальному рынку.

- Вторичный – активы представлены на международном рынке и вносятся в котировочные списки иностранных бирж. Законодательство РФ позволяет отечественным эмитентам претендовать на включение своих активов в котировальные списки, но только после того, как они успешно листингуются на российской площадке.

- Специальный – этот вид листинга становится актуальным, когда выпуск активов подразумевает достижение конкретных целей. Узкая специализация активов ограничивает круг их обращения, то есть, в таких ценных бумагах заинтересованы профессиональные участники рынка. Например, еврооблигациями интересуются только крупные инвесторы.

Этапы процесса

Чтобы лучше понять, что такое листинг, стоит рассмотреть этапы проведения данной процедуры. Обычно она включает несколько основных пунктов, без которых попасть в список невозможно.

Чтобы лучше понять, что такое листинг, стоит рассмотреть этапы проведения данной процедуры. Обычно она включает несколько основных пунктов, без которых попасть в список невозможно.

Основные этапы проведения процедуры листинга:

- Эмитент либо посредник подает заявление о желании разместить ценные бумаги на фондовой бирже (это предлистинг).

- Подписывается соглашение про осуществление экспертной оценки биржевыми специалистами.

- Эмитент подает пакет документов, необходимых для проведения экспертизы – отчеты, бухгалтерские балансы и другие.

- Выполнение экспертизы облигаций, акций, которые претендуют на включение в список.

- Выполнение оценки деятельности эмитента – изучение основных макроэкономических показателей (величина уставного капитала, ликвидность, рентабельность и т.д.).

- Результаты работы рассматривает котировальная комиссия (комиссия по проверке ЦБ) в течение 10 суток, потом принимает решение касательно включения эмитента в котировальный список (может занять более месяца). Обычно вся процедура занимает до 2 месяцев.

Случается такое, что экспертиза выявляет несоответствие компании выставленным требованиям биржи. Тогда ценные бумаги могут быть внесены в предлистинг (предварительный реестр), предостерегая инвесторов от рискованных вложений.

Исходя из этого, можно утверждать, что листинги становятся подтверждением надежности ценной бумаги и стабильности ее работы, финансовых показателей. ЦБ из предлистинга можно покупать/продавать, просто за пределами биржи, на которой они не прошли проверку.

Что дает листинг эмитенту:

- Наращивание капитала за счет привлечения денег инвесторов.

- Появление компании в разных рейтингах.

- Выход на мировые торговые биржи.

- Повышение интереса к эмитенту с боку инвесторов.

- Возможность «быстро» продать ценные бумаги по стоимости, близкой к рыночной.

После того, как листинг пройдет и ценные бумаги появились в продажах торговой площадки, это не значит, что так будет всегда. При определенных условиях биржа может вычеркнуть бумаги из-за несоответствия эмитента условиям, невыполнения им обязательств, низкой цены бумаг. При слиянии предприятий инициировать делистинг (исключение бумаги из списка) может сама компания.

Уровень листинга

Условия включения бумаг в листинг бывают общие и дополнительные. Соблюдение общих условий не зависит от уровня листинга, а дополнительные нужны для включения в 1 и 2 уровни. Данные требования касаются следующих показателей:

- объема чистого дохода;

- цены активов компании-эмитента;

- уровня его прибыльности;

- числа выпущенных бумаг, находящихся у большого круга инвесторов;

- срока деятельности эмитента

Чтобы облегчить инвесторам поиск необходимого финансового инструмента, ценные бумаги на большинстве бирж подразделяются на 3 уровня:

- К первому уровню относятся самые надежные бумаги: облигации федерального займа, акции крупнейших компаний, отличающихся стабильностью

- Ко второму уровню относятся бумаги крупных эмитентов. Он включает в себя компании 2-го эшелона

- Третий уровень включает в себя акции, имеющие допуск к торговле, но не входящие в листинг. К ним относятся ценные бумаги компаний 3-его эшелона

Чем ниже уровень, тем меньше ликвидность и количество инвесторов у компании. Оборот торгов по ним также все менее значительный: так, третий эшелон уже практически не торгуется, разница между спросом и предложением достигает десятки процентов. Инвестиции в такие бумаги вопрос весьма спорный.

Для включения в соответствующий котировальный список компания должна отвечать установленным требованиям, в том числе и законодательным. Обязательной является регистрация проспекта эмиссии, принятие акций на обслуживание в расчетном депозитарии, полное раскрытие сведений об эмитенте.

Листинг включает в себя выполнение особых требований для каждого уровня. Для Московской биржи:

- для 3 уровня не предусматриваются нормы корпоративного управления (только для 1 и 2);

- для 3 уровня отсутствует срок существования компании-эмитента (для 1-го он более трех лет, для 2-го – не меньше 12 месяцев);

- отсутствие срока раскрытия финансовой отчетности до вхождения в листинг для 3-го уровня. Для 1-го эти сроки составляют 3 года, для 2-го – 12 месяцев;

- доля свободно обращающихся ценных бумаг (free-float) и капитализации эмитента. Для 1-го уровня для обычных акций капитализация составляет свыше 3 млрд. рублей, free-float не менее 10%. Для привилегированных акций рыночная стоимость выше 1 млрд. рублей.

- для 2-го уровня рыночная цена обычных акций также более 1 млрд. рублей. Для привилегированных акций этого уровня free-float свыше 10%, а капитализация от 500 млн. рублей;

- обороты торгов – это требование не предусмотрено для 2 и 3 уровней. Для 1-го дневной объем торгов равен более млн. рублей за каждый календарный квартал, сделки совершались не менее 70% от количества торговых дней. Отмена этого условия возможна при оформлении соглашения с маркетмейкерами.

Возможен перевод акций низшего уровня листинга в более высший по мере достижения определенных требований. Существует и обратная процедура в случае несоблюдения требований.

Начинающим и опытным трейдерам всегда важно помнить следующее:

Торговля на биржах криптовалют — это очень увлекательное и прибыльное дело

Важно к этому процессу подходить с ясной головой и холодным сердцем. Криптотрейдинг — это торговля между людьми, в процессе которой не создается новой ценности, поэтому всегда кто-то выигрывает, а кто-то проигрывает

Поэтому чем лучше вы разбираетесь в вопросе, тем больше у вас шансов на выигрыш.

В некотором смысле, игра на бирже схожа с игрой в казино — вы рискуете потерять все деньги. Однако в отличие от казино, игрок на бирже может увеличить свои шансы на выигрыш, используя свои знания.

Биток

Жадность — ваш главный враг. Никогда не ждите дополнительного роста или падения, лучше остановитесь вовремя или примите существующие условия, не дожидаясь идеального момента.

Терпение — залог прибыли. Благодаря терпению вы сможете избежать излишних импульсивных входов и выходов, а соответственно и нежелательных потерь.

Обращайте внимание на объём и капитализацию рынков — это основные индикаторы настроений других игроков. Подпиcывайтесь на новости TrendCoin в Telegram!

Подпиcывайтесь на новости TrendCoin в Telegram!

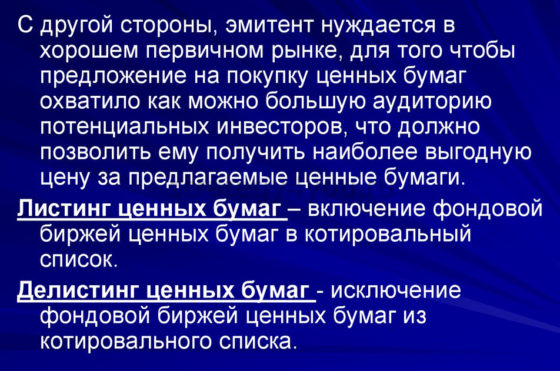

ЛИСТИНГ. ДЕЛИСТИНГ.

Листинг – совокупность процедур по допуску ценных бумаг к обращению на фондовой бирже в порядке, утвержденном организаторами торговли.

Делистинг – исключение фондовой биржей ценных бумаг из котировального списка.

Делистинг производится, если:

– акции уже не существуют (были отозваны фирмой или обменены на новые);

– компания осталась без активов или обанкротилась;

– публичное размещение акций имеет неприемлемо малые масштабы;

– компания нарушает соглашение о листинге.

Что дает эмитентам включение их ценных бумаг в листинг какой-либо биржи?

1. Процедура листинга делает ценные бумаги более ликвидными. Непрерывная котировка на бирже повышает привлекательность акций в глазах внешних инвесторов по сравнению с ценными бумагами, обращающимися на внебиржевом рынке.

2. Компании, прошедшие процедуру листинга и котирующие свои бумаги на бирже, получают большую известность и авторитет среди компаний, работающих на рынке ценных бумаг.

3. Компаниям, чьи ценные бумаги состоят в биржевых листах, как правило, легче добиться доверия и расположения банков и финансовых институтов в случае возникновения у них потребностей в займах и кредитах, также им легче размещать новые выпуски ценных бумаг.

4. Допуск акций промышленных компаний к биржевой котировке становится своеобразной рекламой их торговой марки и продукции.

Листинг – это не просто формальная юридическая процедура, которую обязан пройти эмитент ценной бумаги. Листинг служит своеобразным индикатором, говорящим о надежности, финансовой устойчивости компании и малой рискованности капиталовложений для инвесторов.

В России (на Международной межбанковской валютной бирже) действует двухуровневая система листинга: ценные бумаги, прошедшие процедуру листинга, включаются в котировальные листы первого или второго уровня. К ценным бумагам, включаемым в котировальные листы разных уровней, применяются различные требования. Требования для корпоративных эмитентов при включении их акций в котировальные листы первого уровня (особенно в части чистых активов) очень жесткие, поскольку в данный уровень листинга должны попадать только высоколиквидные бумаги первоклассных эмитентов с высоким уровнем капитализации рынка акций.

Процедура листинга включает в себя:

– прелистинг;

– экспертизу ценных бумаг;

– принятие решения о включении ценной бумаги в котировальные листы биржи;

– подписание договора о листинге;

– включение ценной бумаги в котировальные листы биржи;

– начало торгов по ценным бумагам.

На этапе прелистинга определяется принципиальная возможность проводить листинг ценной бумаги данного эмитента. Факт прелистинга не разглашается, информация о факте подачи заявления и результате его рассмотрения не подлежит распространению. Для инициирования проведения прелистинга эмитент или его официальный представитель представляет на биржу заявление о листинге ценной бумаги. К заявлению прикладывается проспект эмиссии ценных бумаг. В течение 10 дней биржа рассматривает заявление и дает либо согласие на рассмотрение вопроса о листинге ценных бумаг, либо отказывает эмитенту.

Суть листинга

Термин листинг происходит от английского слова list – что означает список. Если говорить об исполнении листинга, то есть его требований, то это является обязательным, соответственно для поставщиков товаров и марок, которые они хотели бы поставить на полки торговых центров. Зачастую продукция или торговые марки, которые не выполнили все вошедшие в листинг требования или у них просто низкий маркетинговый показатель, постепенно выводятся из списка и точки для торговли. Потом в лист поставщиков соответственно попадает товар из конкурентной марки.

Зачастую торговая марка вводится в ассортимент торговой точки без принятой “сложной” процедуры листинга. По ряду товаров товарных групп механизм переоформления листа товаров и поставщиков может проводится два раза в год, всегда это проводится в начале нового сезона. В такой ситуации заранее, на смену выводящемуся из ассортимента торговой точки товара осуществляется процедура листинга нового товара.

В случае, если организация не в полной мере соответствует требованиям биржи, то тогда ее вносят в предварительный список обращающихся бумаг называемый предлистинг. Это делает безопасным инвесторов от рискованных вложений. Акции, находящиеся на этапе предварительного листинга, можно как купить, так и продать. Но делается это не в рамках торговой точки.

Виды листинга возможно классифицировать, и это зависит от того, обращаются ли бумаги эмитента на иностранных биржах.

Первичным листингом является листинг на бирже местного уровня. Для продвижения на зарубежные торговые площадки, к примеру российские компании должны обязательно проходить первичный листинг у себя дома.

Что такое вторичный листинг. Соответственно внесение в список акций, которые обращаются за рубежом. В дальнейшем ценные бумаги, которые прошли вторичный листинг, можно подразделить на две категории в зависимости от их вида.

Прямой листинг. Регистрация эмитента, который только будет выходить на зарубежный рынок. Причем через приобретение первоначального бизнеса за границей. Листинг депозитарных расписок. Регистрируются не ценные бумаги, а депозитарные расписки.

Листинг – это совокупность процедур по введению ценных бумаг на фондовый рынок (установление соответствия ценной бумаги определенным критериям для допуска к торгам на фондовой бирже ). это своеобразный фильтр, который проходят акции компании, прежде чем попасть в так называемый котированный лист. Листинг является важным и неотъемлемым этапом в жизни любой компании, так как дает компании возможность выйти на рынок ценных бумаг, позволяет эмитенту качественно и количественно расширить круг инвесторов, а также придать бумагам компании инвестиционный статус, а самому эмитенту – статус «публичной компании». В ходе листинга ценную бумагу вносят в Котировальный список первого или второго уровня. В соответствии с росийским законодательством, компания должна пройти процедуру первичного размещения ценных бумаг на одной из российских бирж для того, чтобы иметь возможность провести листинг за границей.

Совокупность процедур по выведению ценных бумаг с обращения на фондовом рынке называется делистингом.

Согласно Закону Российской Федерации “О рынке ценных бумаг” от 22 апреля 1996 года к обращению на фондовой бирже допускаются:

- ценные бумаги в процессе размещения и обращения, прошедшие предусмотренную указанным выше Законом процедуру эмиссии и включенные фондовой биржей в список ценных бумаг, допускаемых к обращению на бирже в соответствии с ее внутренними документами. Ценные бумаги, не включенные в этот список, могут быть объектом сделок на бирже в порядке, предусмотренном ее внутренними документами;

- иные финансовые инструменты в соответствии с законодательством Российской Федерации.

Листингом часто называют сам биржевой список.

Не секрет, что далеко не каждая ценная бумага может иметь спрос на бирже и являться значимым объектом купли-продажи на фондовом рынке. Ценные бумаги должны пройти процедуру листинга, чтобы принимать участие в торгах, а это подразумевает всю совокупность процедур включения активов в биржевой список, а также осуществление контроля соответствия ценных бумаг условиям и требованиям, которые установлены фондовой биржей.

По уровню требований, которые биржа предъявляет к ценным бумагам и их эмитенту, различают листинг и предлистинг.

Предлистинг – это предварительный этап для прохождения процедуры листинга.

Следует особо отметить, что введение процедуры листинга и предлистинга ценных бумаг направлено прежде всего на то, чтобы защитить интересы инвесторов и членов биржи от возможных рисков и потерь из-за банкротства эмитентов.

Листинг криптовалют

О листинге часто речь идет и в криптовалютной среде. Здесь в торговом списке биржевых площадок стремятся оказаться цифровые монеты или токены.

Криптовалютные проекты стремятся попасть в листинги популярных бирж

Требованию к листингу на криптобиржах разнятся. Попасть на крупные известные площадки намного сложнее, чем на мелкие. А потому большинство проектов начинают с небольших торговых платформ.

Цена вопроса

Один из главных вопросов – стоимость. Малоизвестные биржи могут добавить криптовалюты в листинг и вовсе бесплатно. Попадание в списки известных платформ может обойтись в тысячи, а то и десятки тысяч долларов – деньги берут за анализ монеты перед листингом. Хотя бывают и исключения.

Биржа Binance, к примеру, сообщила этой осенью, что комиссии, взимаемые за листинг, пойдут на финансирование благотворительных проектов. При этом фиксированных расценок не существует – разработчики сами определяют сколько желают заплатить за листинг. Руководство Poloniex утверждает, что денег за листинг вовсе не берет.

Также были случаи, когда руководство бирж попадалось на взятках за включение монет в листинг. В качестве примера можно привести биржу Coinnest – ее операционному и техническому директорам заплатили около 890 тысяч долларов за добавление в торговый список криптовалюты S-coin.

Как это работает

Чтобы токен попал в листинг, чаще всего на выбранной площадке необходимо подать заявку и заполнить анкету. Однако, популярные монеты биржи могут включать в листинг и самостоятельно, не дожидаясь пока команда проекта предложит сделать это. К примеру, на каждой бирже в обязательном порядке присутствует биткоин (BTC), и как правило, Ethereum (ETH).

Какие вопросы чаще всего встречаются в анкете:

- название и описание монеты;

- дата запуска основной сети, а также самой платформы;

- ссылка на Github;

- ссылка на Белую книгу проекта;

- ссылки на социальные сети;

- присутствует ли майнинг в сети и был ли премайнинг;

- максимальная эмиссия монет и т.д.

Нередко биржи проводят также конкурсы среди своих пользователей – те голосуют за предложенные криптовалюты, и победившую монету добавляют с котировальный список.

Huobi Global в конце лета 2018 года запустила площадку для автоматического листинга криптовалют. С ее помощью биржа намерена ускорить процесс добавления токенов в торговый список и сделать его прозрачным.

Важные нюансы

Первое на что смотрят биржи – это ценность монеты, ее полезность для сообщества. На втором месте – безопасность проекта, поскольку если криптосеть будет взломана, пострадает также и биржа. Обязательно интересуются профессионализмом, а также репутацией команды.

К примеру, на Bittrex существует предварительный этап рассмотрения заявки и углубленный. Если специалисты компании посчитают на предварительном этапе, что монета достойна попасть в листинг биржи, начинается тщательное изучение ее технических характеристик, инновационных возможностей, соответствия требованием платформы.

Монеты, которые могут быть признаны ценными бумагами, биржи стараются не добавлять. Например, Poloniex сразу предлагает разработчикам ознакомиться с тестом Хоуи, чтобы определиться может токен подпасть под эти критерии или нет.

Что интересно, если актив будет противоречить законодательству отдельной страны, он может быть недоступен для пользователей из определенных юрисдикций.

«Эффект бирж»

После добавления в листинги популярных криптобирж, стоимость монет, как правило резко вырастает – в среднем на 25-30%. Эта закономерность даже получила название «эффект бирж». Происходит это благодаря тому, что о монете узнает большее количество пользователей, она стает узнаваемой, повышает на нее спрос. Однако чаще всего этот взлет кратковременный и вскоре стоимость начинает снижаться.

Случаются и ситуации, когда цена токенов после попадания в торговые списки бирж наоборот падает. Происходит это чаще всего тогда, когда проект попадает в листинг сразу после проведения ICO, и инвесторы, вложившиеся во время токенсейла, стремятся быстрее подзаработать на монете, активно сливая ее на бирже.

Делистинг криптомонет производят по ряду причин:

- низкий интерес со стороны трейдеров;

- изменения в законодательстве;

- взлом блокчейна криптосети;

- отказ разработчиков от дальнейшей поддержки монеты;

- жалобы пользователей.

Удаляются токены, как правило, не сразу – биржа дает несколько недель трейдерам на закрытие позиций и вывод средств на собственные кошельки.

Где участвовать в закрытых продажах

Для того, чтобы в числе первых купить выпущенные токены с предварительной эмиссией, нужно постоянно мониторить информационные ресурсы, чтобы получать информацию о том, где это реально сделать и на каких условиях. Самый простой способ — погуглить, или же прочесть на специализированных форумах. Еще один вариант — узнавать новости непосредственно на биржах, которые практикуют механизм и ни один раз доказывали свою продуктивную работу. Для торговой площадки это также хороший аспект в развитии, поскольку биржа получает такие преимущества:

- администрация получает часть токенов в эмиссии;

- заходит оплата за листинг;

- создает новые эксклюзивные пары, чтобы привлекать новых трейдеров.

Отдельно остановлюсь на токенсейлах, которые проводятся на бирже Latoken. Эта площадка предлагает принять участие в препродаже, но в сети много отзывов, что к предварительной проверке относятся не сильно хорошо — скамы все чаще имеют место. Участие доступно для тех, кто прошел процедуру KYC, и многие комментарии указывают на то, что это сделать весьма сложно.

Binance

Непосредственно на сайте (в рубрике «Поддержка) появляется регулярно информация об открытии новых закрытых подписок. Каждое объявление имеет такую ценную информацию:

- уточнение времени проведения;

- данные, как будет распределяться эмиссия — минимальный и максимальный объем для покупки;

- общая эмиссия;

- формат — подписка, непосредственно покупка в указанное время;

- за какие валюты можно приобрести;

- резиденты каких стран могут принимать участие;

- время начисления на счет;

- период «заморозки».

Традиционно для этой площадки токенсейлы происходят благодаря внутреннему токену BNB что выступают парой для покупки. За текущий год было проведено более 20 первичных предпродаж.

Здесь вы можете также приобрести криптовалюту Chia, принцип работы которой описан на www.gq-blog.com а привлечение средств через предпродажу организаторы проекта не применяли.

Coinlist

Эта площадка считается одной из самых надежных в этом направлении, а кроме этого, привлекает внимание пользователей тем, что все большее количество актуальных предложений появляется именно на ней. Часто это происходит в формате ICO

Актуальные предложения доступны для зарегистрированных пользователей, которые предварительно подтвердили свою личность.

Руководство платформы заявляет, что к списку монет для токен сейла подходит избирательно и качественно. В представленной информации по каждому проекту есть такие данные:

для инвесторов из каких стран услуга недоступна;

начальный и верхний граничный лимит покупки;

цена;

в каких валютах можно приобрести (обратите внимание, что многие криптовалюты переводятся на ETH-кошелек с довольно немалой комиссией).

Есть информация, что токен сейл для компании, что так выводит свои активы, здесь стоит 20 тыс. долларов, плюс сама площадка получает комиссию за каждого инвестора.