в чем подвох дебетовой карты тинькофф блэк?

Содержание:

- Сколько стоит карта Tinkoff Black

- Условия кэшбэка по карте Тинькофф Блэк

- Особенности карты Tinkoff Black

- В чем сложности?

- Как получить и успешно использовать другие пластики?

- Дебетовая карта Тинькофф Блэк. Недостатки

- Условия работы кэшбэка

- Как получать больше?

- За какие действия кэшбэк не переводится?

- Какие условия и проценты на кэшбэк?

- Как подключить Кэшбэк Тинькофф Блэк?

- Условия и проценты начисления

- Когда начисляют кэшбэк?

- Как выбрать категории повышенного кэшбэка?

- Какие существуют категории повышенного кэшбэка?

- Индивидуальные категории для Tinkoff Black

- Максимальный возврат в месяц

- Как выводить?

- Как пользоваться и тратить?

- Есть ли возврат за покупки на Алиэкспресс?

- Магазины-партнеры по кэшбэку: где посмотреть список

- Как начисляется кэшбэк от дебетовой карты?

- Как воспользоваться кэшбэком?

- Что необходимо учитывать при выборе категорий повышенного кэшбека

- Как пополнить дебетовую карту «Тинькофф Блэк» (с комиссией и без)?

Сколько стоит карта Tinkoff Black

Плата за обслуживание дебетовой карты Тинькофф – 99 рублей в месяц (или 1 доллар/1 евро). В год это почти 1 200 рублей. Но вполне реально сэкономить и не тратить ничего за владение картой.

Полностью освобождены от платы за обслуживание три категории клиентов:

- зарплатные клиенты, получающие деньги от работодателя на эту карту в рамках зарплатного проекта;

- подростки с 14 до 18 лет;

- пенсионеры, которым на карту Тинькофф Банка приходят деньги от Пенсионного Фонда.

Но при увольнении, достижении совершеннолетия или переводе пенсии в другой банк владелец карты автоматически будет переведен на другой тариф, по которому придется уплачивать такую комиссию.

Как еще не платить за обслуживание Tinkoff Black:

- Деньги с владельца карты не взимаются, если у него есть действующий кредит наличными в Тинькофф Банке. Как только кредит будет погашен, плата вновь будет начисляться.

- Скидка дается и вкладчикам, открывшим здесь депозит (минимальный размер вклада – 50 тысяч рублей).

- Платить по карте не придется, если на ней в течение месяца остается не меньше 30 тысяч рублей (1 000 долларов/евро).

- Комиссия не будет взиматься в «минус», если на карте в течение какого-то времени будет нулевой баланс и операции по счету будут отсутствовать. При пополнении счета спишется комиссия только за один прошедший месяц.

В мае 2017 года Тинькофф Банк предложил специальный тариф для тех, у кого не такие большие обороты по карте, нет кредита наличными здесь и не открыт вклад. Тариф 6.2. отличается от других предложений отсутствием платы за обслуживание.

Взамен на эту льготу изменяются условия начисления процентов (6% годовых) на остаток – минимальная сумма на счету карты для этого должна превышать 100 000 рублей и доход будет только от суммы свыше этой границы, тогда как по обычному тарифу проценты начисляются на любую сумму от 1 рубля.

Выгодно перейти на этот тариф без платы за обслуживание тем, кто получает процентов в месяц меньше, чем 99 рублей, а это будет по тем картам, где неснижаемый остаток в течение месяца менее 20 000 рублей.

Если вы получаете зарплату и сразу все деньги тратите подчистую и распределяете по разным нуждам до нуля, то вам невыгодно продолжать платить комиссию за обслуживание.

Если же у вас эта карта выступает в качестве места хранения заначки и там всегда больше 20 тысяч рублей, то оставайтесь на своем тарифе и получайте проценты на остаток – от 100 рублей ежемесячно, это компенсирует ваши траты на владение картой.

Доступ к сервису интернет-банкинга и к приложению мобильный банк полностью бесплатен. Бесплатно предоставляется услуга SMS-инфо, которая помогает отслеживать действия с картой – выпуск, активация, блокировка, а также ее пополнение, операции в мобильном банке или интернет-банке.

А вот дополнительно придется оплачивать комиссию за оповещение обо всех операциях и платежах по счету в сообщениях на привязанный номер телефона. За это 39 рублей в месяц взимается автоматически, в год почти 500 рублей. Если вы и так часто проверяете информацию по карте и регулярно контролируете состояние счета, то она не нужна.

На эту услугу невозможно получить бонус, к примеру, пригласив друзей. Даже если вы освобождены от платы за обслуживание карты, за оповещение комиссия должна быть оплачена. Отключить эту опцию легко в личном кабинете интернет-банкинга, оставив опцию SMS-инфо, которая работает по умолчанию бесплатно.

Условия кэшбэка по карте Тинькофф Блэк

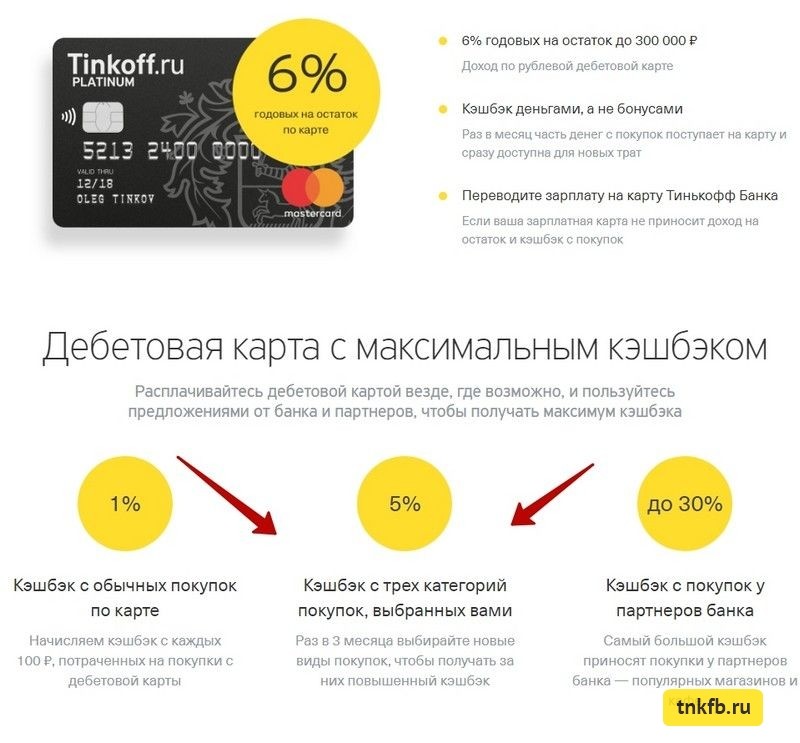

Никаких бонусных баллов, условий их накопления и обмена – владельцам карты Tinkoff Black кэшбэк возвращается деньгами. А благодаря программе лояльности в категориях повышенного кэшбэка, начисления по нему достигают 5%.

до 30%

По предложениям партнеров

до 15%

В 3-х выбранных категориях

1%

Для всех остальных покупок

Кэшбэк до 30 процентов

Это максимальный кэшбэк по карте Тинькофф Блэк. Получить его можно только по специальным предложениям партнеров Тинькофф Банка, сделав покупку через интернет-банк. Предложения обновляются примерно раз в полмесяца, о чем банк уведомляет пользователя через мобильное приложение.

Партнерами являются многие известные торговые марки, например S7, Pandao, Wildberries, Lamoda. В среднем кэшбэк по ним в пределах от 3 до 30%.

Кэшбэк до 15 процентов в выбранных категориях

Каждый месяц банк предлагает 6 категорий, из которых клиент может выбрать только 3. Активировав эти категории клиент получает повышенный кэшбэк, покупая товары или оплачивая услуги по ним. Размер повышенного кэшбэка индивидуален для каждого клиента и варьируется от 3 до 15%. Выбранные категории действуют весь следующий месяц.

Всего банк выделил 24 категории повышенного кэшбэка, из которых формирует ежемесячно 6 предложений. Среди них есть очень интересные предложения: супермаркеты, кафе и рестораны, транспорт, дом и ремонт, АЗС и заправки, развлечения, авиабилеты и другие.

Акция! При заказе карты до конца апреля Тинькофф Блэк подарит месяц двойного кэшбэка.

Условия выбора

Выбрать категории, предложенные банком, можно в мобильном приложении и личном кабинете интернет-банка в разделе «Бонусы» и «Спецпредложения». Обязательного условия на выбор все трех категорий единовременно нет. Клиент может выбрать одну из предложенных, а позже – остальные. Поменять выбранные кэшбэк категории карты Тинькофф Блэк до истечения месяца нельзя.

Кэшбэк 1 процент на все

На товары и услуги, не вошедшие в категории повышенного кэшбэка и специальных предложений от партнеров, банк начислит владельцам карты Тинькофф Блэк кэшбэк в сумме 1%, кроме некоторых исключений.

Список исключений определен MCC-кодами вида деятельности торговых точек за покупки и оплату услуг в которых кэшбэк не вернут. Список довольно стандартный и особо не отличается от других банков.

Список MCC-кодов по которым кэшбэк не будет начислен

- 4812 – точки специализирующиеся на продаже телекоммуникационного оборудования (сотовые и стационарные телефоны и т. д.);

- 4813, 4814 – услуги телефонной связи;

- 4816 – оплата услуг интернета, покупки на электронных площадках объявлений («Авито», «Юла» и т. д.), оплата хостингов, онлайн-сервисов;

- 4900 – оплата коммунальных услуг (газ, вода, тепло, электричество, мусор);

- 6012, 6529, 6530 – оплаты по кредитам, займам, за справки и консультации банкам и другим финансовым учреждениям;

- 6050, 6051 – покупка валюты, пополнение электронных кошельков («Киви», «Вебмани» и т. д.);

- 4829, 6531, 6532, 6533, 6534, 6536, 6537, 6538, 6540 – денежные переводы частным лицам, на счета банков и других финансовых учреждений (переводы между картами, на счет, вклад);

- 7372 – услуги программирования, разработка программного обеспечения;

- 7399 – семинары, тренинги;

- 7995 – казино, ставки, букмекерские конторы, лотерея.

Когда начисляется кэшбэк и расчетный период

Кэшбэк начисляется каждый месяц в конце расчетного периода, как и проценты на остаток. Клиент получает выписку, где указан полученный cash back от Tinkoff. Дата расчетного периода по карте у каждого индивидуальна, ее можно посмотреть в интернет-банке или мобильном приложении в меню «Выписки» и изменить, позвонив в банк.

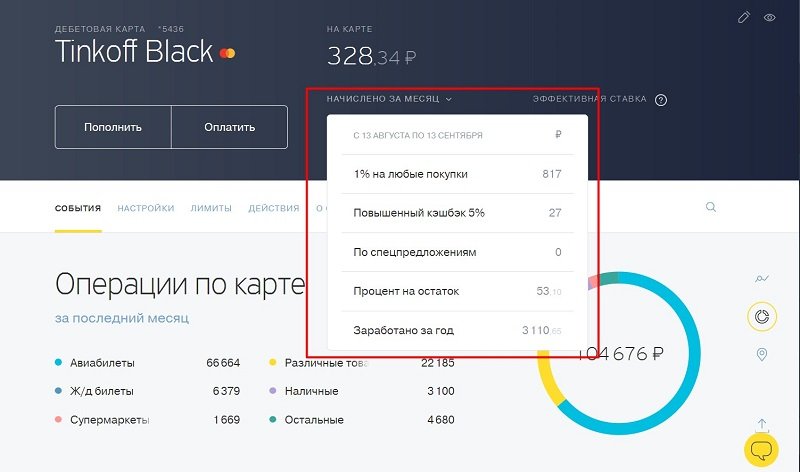

Разработчики создали удобный личный кабинет и мобильное приложение для клиентов Тинькофф Банка. Все операции по зачислению кэшбэка можно посмотреть в истории покупок, а также в разделе «Карта» – меню «Начислено за месяц». Клиент обладает полной информацией обо всех операциях, начислениях денежных средств по каждому виду и категории кэшбэка, процентам на остаток.

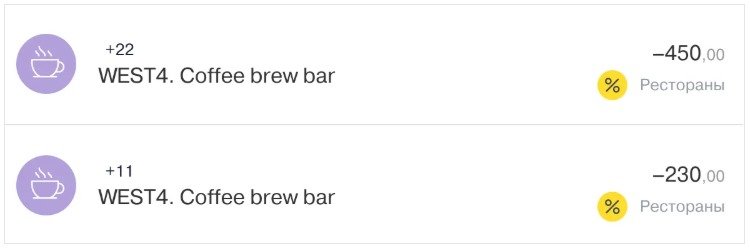

Начисление кэшбэка по категории «Рестораны»

Начисление кэшбэка по категории «Рестораны» Отчет по всем видам кэшбэка, полученного за расчетный период

Отчет по всем видам кэшбэка, полученного за расчетный период

Сумма максимального кэшбэка в месяц

Максимальный месячный лимит кэшбэка на обычные покупки (выбранные категории до 15% и на остальные покупки до 1%) по карте Тинькофф Блэк составляет 3000 руб, свыше этой суммы начислений не будет. По специальным предложениям партнеров (кэшбэк до 30%) лимит до 6000 руб., все что больше этой суммы начислится в следующем месяце. Кэшбэк зачисляется рублями на карту в конце расчетного периода каждый месяц.

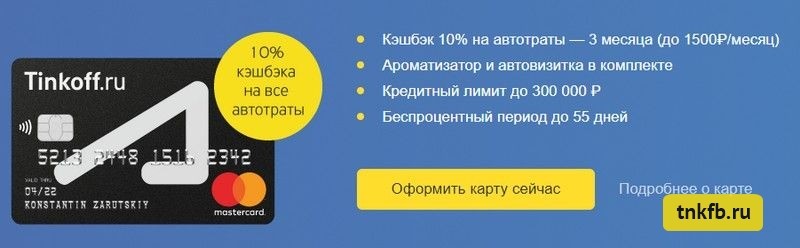

Особенности карты Tinkoff Black

Список покупок в чеке

У некоторых операций в личном кабинете и в мобильном приложении есть значок чека:

Это значит, что у банка есть информация о составе покупок по этой операции, и её можно посмотреть в том виде, как ее магазин передал в банк:

Вы можете отключить появление у вас списка покупок в настройках: Настройки — Приложение — Отображать покупки. Но этот движок не отключает хранение банком информации о ваших покупках. Если вы не хотите, чтобы банк всё это хранил, нужно обратиться в банк (по телефону или в чат) и попросить отключить данную функцию совсем.

Овердрафт по карте Tinkoff Black

Осенью 2017 года появилась возможность подключить к дебетовой карте разрешенный овердрафт. До суммы 3000 рублей платить ничего не нужно. Но если превысить этот порог, будут ежедневно списываться деньги:

Разрешенный овердрафт по дебетовой карте Tinkoff Black

Как правило, плата за овердрафт выглядит так:

- до 3000 рублей — бесплатно;

- до 10000 рублей — 19 рублей в день;

- до 25000 рублей — 39 рублей в день;

- свыше 25000 рублей — 59 рублей в день.

2-3 дня часто требуется на обработку операции, но этот срок может быть как меньше, так и больше. Если до обработки операций успеть погасить долг по овердрафту, то платы не будет. Если вы не погасите долг по овердрафту за 45 дней, на следующий день начислят штраф: 990 Р + 2% от долга. Дальше будет такой же штраф за каждую неделю просрочки. Все условия овердрафта на сайте банка.

Блокировка карты

Если вы потеряли карту, то ее нужно заблокировать .Это можно сделать по телефону, в чате, самостоятельно в мобильном приложении или в личном кабинете. Также можно отправить СМС на номер 2273 «Блок + последние 4 цифры номера вашей карты». Работает для любых карт банка Тинькофф, не только Tinkoff Black. Очень удобно иметь 1-2 дополнительных карты на такой случай (это бесплатно), но хранить их в разных местах. Так вы не потеряете доступ к своим деньгам даже при утере одной карты.

Но помните, что блокировка не влияет на стоимость обслуживания карты, если на счете есть деньги, банк может списывать по 99 рублей в месяц за обслуживание.

Валюта и дебетовые карты Тинькофф за границей

Карту Блэк (вместе со всеми дополнительными картами) можно сделать мультивалютной и открыть бесплатные валютные счета, например в долларах и Евро. Каждую из карт можно привязывать к любому счету и пользоваться ей. Таким образом, в Евросоюзе можно делать покупки напрямую в Евро без конвертации и снимать наличные Евро без комиссии (от 100 единиц). В третьих странах лучше использовать карту в долларах, конвертация в местную валюту будет по курсу платежной системы. Валюту можно наменять на валютный счет из рублей, курсы в Тинькофф выгоднее по будним дням в рабочее время. Подробное описание мультивалютных карт Тинькофф Блэк есть в отдельной статье.

В Тайланде при снятии наличных с любой карты будет комиссия 170-220 батт, которую берут ВСЕ банкоматы Таиланда, со ВСЕХ карт. Более того, эта комиссия всегда высвечивается на экране банкомата перед операцией. Тинькофф к этому никакого отношения не имеет. Нужно снимать сумму в эквиваленте не менее 3000 руб (с рублевой) или $100 с долларовой карты. Причем с долларовой заметно выгоднее, так как из тая в Тинькофф операция приходит в долларах и нет потерь на двойной конвертации. При оплате рублевой картой Тинькофф переведет пришедшую в долларах сумму в рубли по своему курсу продажи, не очень выгодному. По странам:

- Тайланд (карта usd) — комиссия банкомата 150-220 батт, комиссии тинькофф нет, конвертация по кросс-курсу МПС.

- Турция (карта usd) — комиссии нет, конвертация по кросс-курсу

- ОАЭ (карта usd) — комиссии нет, концертация по кросс-курсу МПС — специально проверял — снял неделю назад 400 дирхам, списалось $108.98 — ровно по кросс-курсу и ни центом больше. Тоже самое и в магазинах — все траты ровно по кросс-курсу.

- Кипр (карта eur) — комиссии нет, списание без конвертаций, потерь 0.

Можно рассчитываться и рублевой картой, но выгоднее менять валюту прямо в мобильном приложении тинькофф по будням после 10.00 мск — курс отличается от биржевого примерно на 0.5%.

В чем сложности?

Получив пластик, радость некоторых владельцев продолжается недолго. Через месяц выясняется, что за банковские услуги приходится платить, и стоимость не такая маленькая – 99 рублей, или 1188 рублей за год.

Плата за обслуживание и оповещение

Чтобы пользоваться обещанным бесплатным сервисом, придется выучить и следить за соблюдением условий, при которых работает предложение. Нулевая плата по карте Black предусмотрена, если:

- Открыт депозит с неснижаемыми 50 тысячами рублей на счете.

- Есть действующий кредит от Тинькофф банка.

- На пластике на конец операционного дня каждого расчетного периода присутствует баланс от 30 тысяч рублей. Расчетным периодом служит месяц, рассчитываемый по дате получения карточки.

- Карта оформлена по приглашению друга, указываемого в заявке на выпуск. Бесплатные условия действуют в течение первых 3 месяцев.

Смс-оповещение об операциях по карте платное – 59 рублей в месяц, но активные пользователи бесплатного мобильного приложения не испытывают потребности в смс-сообщениях.

Снятие наличных

Чтобы снять средства с карты наличными, пользуются банкоматами партнеров, однако иногда за операцию взимают плату. Это происходит из-за нарушения правил бесплатного обналичивания средств:

- снимать суммами от 3 тысяч рублей за каждую операцию;

- пользоваться банкоматами партнеров (на экране не должно возникать предупреждение о взимании комиссии);

- обналичивать не более 150 тысяч рублей.

Если клиент хочет получить сумму меньше 3 тысяч рублей, либо больше 150 тысяч рублей, платят 90 рублей комиссии или 2% от суммы. В мае 2019 года условия по карточке Блэк были пересмотрены – лимит на льготное обналичивание повышен до 500 тысяч рублей в течение месяца.

Безналичные операции

Карточка Black подходит для удобной работы с безналом, включая оплату ЖКХ квитанций. Можно переводить деньги на другие счета Тинькофф и других банков без взимания комиссии, как это часто случается с другими эмитентами.

Все оплаты рекомендуют выполнять через личный кабинет мобильного приложения, выбирая в нем заранее подготовленные ссылки на реквизиты нужных организаций для проведения своевременных регулярных платежей.

Безналичные операции по реквизитам карточки другого эмитента не требуют комиссии, если сумма не превышает 20 тысяч рублей. Остальные операции предусматривают 1,5-процентную комиссию или 30 рублей за транзакцию.

Пополнение баланса

Используя онлайн-сервис банка Тинькофф, карты пополняются бесплатно с реквизитов счетов других кредитных организаций. В пределах 150 тысяч рублей в течение месяца пополняют счет через салоны Связного или в Евросети. Если потребовалось положить сумму выше лимита, взимают 2% от суммы, которая превысила максимальное ограничение.

Важное исключение – банкоматы вездесущего Сбербанка для пополнения Tinkoff Black не предназначены

Доход на остаток

Чтобы зарабатывать не меньше, чем по обычному депозиту в банке, необходимо выполнять некоторые условия:

- покупать и оплачивать с карты на сумму от 3 тысяч рублей;

- остаток не более 300 тысяч рублей.

Выполнение условий проверяют каждый месяц, с расчетом остатка на конец операционного дня. Если лимит превышен, депозитный доход не исчезает, но становится меньше.

Периодически банк пересматривает доходность, доводя его до рекордных 10% для новых клиентов, обратившихся за выпуском карточки Блэк.

Как получить и успешно использовать другие пластики?

Карта с кэшбэком OneTwoTrip осуществляет перевод бонусных накоплений в размере 9% от общей суммы денежных средств, находящихся в обороте.

Пластик Google Play так называется из-за того, что он специализируется на мобильных приобретениях различных приложений и платформ как развлекательного характера, так и научного, технического. Именно поэтому в условиях и процентах обслуживания прописано перечисление кэшбэка в размере 10% при осуществлении приобретений в этом сервисе.

К дебетовой карте Марии Вэй подключены максимальные процентные ставки при начислении кэшбэков за осуществление той или иной услуги – главное достоинство данного финансового инструмента.

Программа лояльности действует в следующих пропорциях:

- 30% при специальном предложении партнеров Тинькофф банка;

- 15% при любых покупках в отделах красоты и одежды;

- 5% при покупках в любых трех выбранных категориях;

- 1% при покупках любых товаров и услуг независимо от их функциональности.

Дебетовая карта Тинькофф Блэк. Недостатки

1 Отсутствие отделений.

«Тинькофф Банк» имеет всего одно отделение и позиционирует себя как онлайн-банк, все вопросы с клиентами решаются удаленно. Однако ни один дистанционный сервис не может работать без сбоев, и сервисы «Тинькофф Банка» тут не исключение. Очень неприятно, что на это время теряется доступ к своим средствам. В обычной кредитной организации необходимые операции можно было бы сделать в отделении банка, тут такой подстраховки нет:

2 Платное смс-информирование.

СМС-информирование в «Тинькофф Банке» платное, стоит 59 руб./мес.

Если данная услуга не нужна, то её можно отключить, пароли 3D-Secure всё равно будут приходить.

3 Индивидуальное изменение лимитов со стороны банка.

Банк может в одностороннем порядке изменить любые лимиты по карте (например, снизить максимальную сумму бесплатного пополнения или уменьшить сумму бесплатного снятия):

Вот, например, отзыв одного из клиентов, которому лимит бесплатного снятия и пополнения понизили до 50 000 рублей:

4 Унификация вкладов.

«Тинькофф Банк» числится в списке банков-предателей за одностороннее изменение условий пополнения вкладов в 2015 году (введение так называемой «унификации», при которой на сумму дополнительных взносов во вклады начислялись фиксированные заниженные проценты, независимо от процентной ставки, указанной в договоре).

Правда, позже «Тинькофф» признал свои ошибки и компенсировал клиентам недополученные проценты.

5 Использование 115-ФЗ.

В договоре комплексного банковского обслуживания АО «Тинькофф Банк» также присутствуют уже традиционные, связанные с 115-ФЗ, пункты о праве банка запрашивать документы, отказывать в проведении операций, отключать от ДБО.

В обычном банке отключение от дистанционного банковского обслуживания не так страшно, все операции можно продублировать в отделении, но если такое произойдёт в «Тинькофф Банке», то придётся ехать в их единственный офис в Москве. Также затруднительно будет предоставлять необходимые банку документы для различных проверок.

15.11.2016 «Тинькофф Банк» ввел в свои правила комплексного банковского обслуживания новый пункт, согласно которому банк якобы имеет право удержать комиссию с денежных средств в размере 5% от суммы любого пополнения и/или 10% от суммы изъятия, если по Договорам Клиента были обнаружены признаки сомнительных и/или транзитных операций, и/или в таких операциях отсутствует экономический смысл:

Условия работы кэшбэка

Кэшбэк в Тинькофф банке функционирует в рамках программы лояльности, разработанной для увеличения клиентской базы и снижения стоимости тех или иных товаров и услуг в торговых точках магазинов-партнеров.

Происходит это следующим образом – клиенты получают мотивацию для совершения более частых покупок за счет увеличения выгоды и снижения цены продукции, а магазины-партнеры, в свою очередь, увеличивают уровень продаж. Тинькофф банк выступает связующим звеном, получая проценты за предоставление своих услуг.

Минимальный кэшбэк – 1%, однако он может увеличиваться вплоть до 30%.

В зависимости от вида финансовых карт меняются и условия обслуживания, а вместе с ними и бонусные баллы.

При дистанционных покупках с помощью карты с кэшбэком Тинькофф клиенты могут выбрать одну категорию, которая им в большей степени необходима, после чего при осуществлении приобретений у них будет скидка 5%.

А вы знали, что иногда магазины-партнеры устраивают особые тарифные планы, благодаря которым можно получить кэшбэк до 30%?

Как получать больше?

Есть два способа сделать карту более выгодной:

- Подключить подписки «Тинькофф Pro» или «Тинькофф Premium».

- Участвовать в маркетинговой акции «Удвоение кэшбэка на 30 дней».

Про подписки мы писали подробный материал “Смотри кино, ешь пиццу и слушай музыку за счёт банка. Как использовать подписки на экосистемы «Сбера» и «Тинькофф»”. Подключая услугу, вы будто попадаете в закрытый клуб. Вам выплачивают повышенный процент на остаток по карте, вкладу и накопительному счёту. Кешбэк за траты на путешествия, авиабилеты и бронирование отелей выше – до 10%. Лимит вознаграждения увеличивается до 6 тыс. рублей. Вместо 6 категорий на выбор вы получаете 7.

За дополнительные 449 руб./месяц можно купить подписку на видеосервисы Amediateka, IVI и Start. Подписка Pro стоит 199 руб./месяц, Premium – 1 990.

Акция с повышенным кешбэком длится до 30 апреля. При оформлении новой карты «Тинькофф Black» вы получите месяц удвоенного кешбэка. Вознаграждение в двойном размере платят до 30 мая.

Правда, больше, чем 3 000 руб. по акции не вернётся. Хотите увеличить лимит – подключайте подписку.

За какие действия кэшбэк не переводится?

Не все затраты будут учитываться и относиться к бонусным привилегиям. Следует упомянуть действия, которые никак не влияют на накопление кэшбэка:

- Пополнение пластика;

- Снятие денежных средств в терминалах сторонних организаций;

- Финансовые транзакции в других учреждениях;

- Оплата ежемесячного обслуживания финансовых инструментов;

- Перевод финансов на другой пластик.

За пополнение личного счета и снятие с него денежных средств кэшбэк не начисляется, и это логично, поскольку пользователь ничего не приобретает и не тратит напрямую свои финансы. Перевод заработной платы на карту также не учитывается за исключением накопительного депозитного счета.

А вы знали, что за снятие денег в терминалах или банкоматах сторонних организаций придется выплатить комиссию в размере до 30% от общей суммы вывода?

Оплата коммунальных услуг, интернета, сотовой связи и других каналов, необходимых для обеспечения нормальной жизнедеятельности современного человека, не учитывается программой и потому никак не отражается на увеличении кэшбэка.

Подробный список транзакций, за выполнение которых клиент не получает бонусных отчислений, можно найти на официальном сайте банковского учреждения. Главным условием всегда было, есть и будет денежный оборот в рамках магазинов-партнеров.

Какие условия и проценты на кэшбэк?

Владельцам дебетовых Tinkoff Black предоставляется возможность совершать покупки, расплачиваясь безналичным способом, и возвращать часть уплаченной суммы, то есть получать кэшбэк.

Как подключить Кэшбэк Тинькофф Блэк?

Держателям Tinkoff Black не нужно в отдельном порядке подключать кэшбэк. Рассчитываться за покупки можно сразу после оформления и активации платежного средства.

Необходимость в подключении возникает в случае использования повышенного кэшбэка. О том, как это сделать подробно написано ниже по тексту.

Условия и проценты начисления

По Tinkoff Black начисление кэшбэка производится в следующих размерах:

- от 3 до 15% – за покупки, совершенные в местах, выбранных держателем карты в личном кабинете или приложении Тинькофф Банка,

- 1% – за прочие платежи,

- от 3 до 30% – можно получить при совершении покупок по специальным предложениям от партнёров банка.

Когда начисляют кэшбэк?

Согласно правилам, действующим в Тинькофф Банке, кэшбэк за совершенные покупки начисляется в последний день расчетного периода, то есть один раз в месяц (в день формирования выписки).

СПРАВКА. Держатель карты имеет возможность изменить дату расчетного дня. С соответствующим предложением нужно обратиться в чат поддержки банка.

Как выбрать категории повышенного кэшбэка?

Один раз в месяц банк подбирает для держателей Tinkoff Black несколько категорий, по которым можно получить повышенный кэшбэк. Его размер варьируется в пределах от 3 до 15%.

Для того, чтобы выбрать категорию повышенного кэшбэка, нужно выполнить следующие действия:

- Перейти на страницу tinkoff.ru/bonuses и авторизоваться в системе.

- Перейти по вкладке «Бонусы» и поставить галочку напротив интересующей категории.

- Нажать на кнопку «Выбрать».

ВНИМАНИЕ. Следует иметь в виду, что после подтверждения операции, отменить свои действия уже не получится.. Выбрать категории повышенного кэшбэка можно также и через мобильное приложение (вкладка «Бонусы»)

Выбрать категории повышенного кэшбэка можно также и через мобильное приложение (вкладка «Бонусы»).

Какие существуют категории повышенного кэшбэка?

Как уже было отмечено, банк каждый месяц устанавливает разные категории повышенного кэшбэка. К основным их разновидностям можно отнести:

- аптеки,

- спортивные товары,

- книги,

- служба доставки «Delivery Club»,

- красота,

- искусство и т.д.

Индивидуальные категории для Tinkoff Black

Держателям Tinkoff Black также предоставляется возможность ежемесячно выбирать 3 индивидуальные категории, по которым можно получить возврат до 30%. В этот перечень включены предложения от многих известных сетевых магазинов и сервисов России (например, «Рив Гош», «Адидас», «Биглион», «Озон» и другие).

ВНИМАНИЕ. Перечень спецпредложений устанавливается в индивидуальном порядке для каждого отдельного клиента

Он формируется на основании расходов, совершенных в течение последних месяцев.

Чтобы ознакомиться со всем перечнем, необходимо в мобильном приложении выбрать вкладки: «Еще» – «Спецпредложения». В личном кабинете список индивидуальных категорий можно просмотреть в разделе «Бонусы».

Максимальный возврат в месяц

По премиальной дебетовой Tinkoff Black Metal пользователи могут получить максимальный кэшбэк в размере 30 000 рублей (в месяц). Такая сумма действует в отношении рублевых счетов.

Как выводить?

Выводить кэшбэк, полученный по Tinkoff Black, можно следующими способами:

- через банкомат,

- путем перевода на другую карту.

Как пользоваться и тратить?

Кэшбэк по Tinkoff Black приравнивается к настоящим деньгам, поэтому использовать эти средства можно в самых разных целях. Например:

- снятие наличных,

- погашение задолженности по ЖКХ,

- совершение покупок,

- оплата штрафов и т.д.

Есть ли возврат за покупки на Алиэкспресс?

Да, такая возможность есть. Оформив Tinkoff Black AliExpress, клиент сможет получить бонусы от покупок, совершенных через эту площадку. Их размер составляет – 2 бонуса за каждые 100 рублей.

СПРАВКА. Один бонус по Tinkoff Black AliExpress приравнивается к 1 российскому рублю.

Магазины-партнеры по кэшбэку: где посмотреть список

С полным списком магазинов-партнёров, с которыми сотрудничает Тинькофф Банк, можно ознакомиться в личном кабинете или в мобильном приложении.

Как начисляется кэшбэк от дебетовой карты?

Кэшбэк в Тинькофф банке функционирует в рамках программы лояльности, разработанной для увеличения клиентской базы и снижения стоимости тех или иных товаров и услуг в торговых точках магазинов-партнеров.

Происходит это следующим образом – клиенты получают мотивацию для совершения более частых покупок за счет увеличения выгоды и снижения цены продукции, а магазины-партнеры, в свою очередь, увеличивают уровень продаж. Тинькофф банк выступает связующим звеном, получая проценты за предоставление своих услуг.

Минимальный кэшбэк – 1%, однако он может увеличиваться вплоть до 30%.

В зависимости от вида финансовых карт меняются и условия обслуживания, а вместе с ними и бонусные баллы.

При дистанционных покупках с помощью карты с кэшбэком Тинькофф клиенты могут выбирать одну категорию, которая им в большей степени необходима, после чего при осуществлении приобретений у них будет скидка 5%.

А вы знали, что иногда магазины-партнеры устанавливают особые тарифные планы, благодаря которым можно получить кэшбэк до 30%?

Как воспользоваться кэшбэком?

Пошаговая инструкция

В первую очередь необходимо изучить правила его начисления по всем картам, ограничения, схему начисления. Просмотреть представленный на сайте список партнеров банка, по которым начисляется повышенный кешбэк, понять, насколько покупки у них актуальны для пользователя. Выбрав подходящий продукт, действия в дальнейшем будут следующими:

- Оставить заявку на сайте на получение карты (дебетовой, кредитной)

- Банк принимает решение и доводит его до сведения клиента в течение от 2 минут до 1–2 дней.

- Карта доставляется пользователю курьером.

- Рассчитываться картой чаще, приобретая товары в категориях «Любимые», накапливая бонусы, баллы или получая возврат денег на картсчет.

- Для расчетов баллами в интернет или мобильном банке необходимо пройти аутентификацию. Для этого в личном кабинете следует войти в раздел «Браво», выбрать операцию и возместить стоимость покупки за баллы.

- Далее следует подтвердить операцию и сумма баллов будет списана с бонусного счета и зачислена рублями на картсчет.

- Начисленный КБ можно использовать на любые цели, в т. ч. на оплату банковских услуг. При накоплении бонусов и баллов, расходовать их можно только условиям программы: на покупку билетов, заправку на АЗС и. т. д.

- Информация о сумме накопленных баллов есть в личном кабинете пользователя. Дополнительно банк информирует ежемесячно клиента об остатках средств на бонусном счете, списаниях и зачислениях в текущем периоде.

Что необходимо учитывать при выборе категорий повышенного кэшбека

В Тинькофф банке категории повышенного кэшбэка делятся на две предварительные группы: повышенный кэшбэк партнеров-магазинов и временный повышенный кэшбэк по избранным категориям. В мобильном банке можно увидеть список магазинов-партнеров, в которых вне зависимости от целевого назначения карты повышенный кешбэк будет действовать всегда.

В остальных случаях обратный cash будет временно высоким. Каждые три месяца дополнительные категории принято менять, в них также не входят целевые категории карты. Например, если карточка родительская, нельзя снова выбрать категорию детских товаров или услуг педиатра.

Как пополнить дебетовую карту «Тинькофф Блэк» (с комиссией и без)?

Существует много различных способов пополнения дебетовой Тинькофф Блэк. Сюда можно отнести следующие варианты:

- использование банкоматов и терминалов Тинькофф, а также его партнёров,

- при помощи банковской карты другого банка,

- отправка банковского перевода.

Пополнение в банкоматах и терминалах Тинькофф

Через фирменный банкомат Тинькофф пополнить карту можно на любую сумму без уплаты процентов.

В этом случае порядок действий будет следующий:

- Вначале нужно вставить пластик в устройство самообслуживания.

Ввести ПИН-код карты.

Затем нужно выбрать раздел «Пополнить» и нажать по нему.

Перейти по вкладке «Пополнить эту карту».

Выбрать валюту пополнения (рубли/доллары/евро).

Далее необходимую сумму наличных нужно вложить в соответствующий отсек банкомата.

Дождаться окончания процесса распознавания и проверки.

Перепроверив сумму, нужно нажать кнопку «Пополнить».

Для завершения операции нужно нажать на желтую кнопку «Нет, забрать карту». После этого платёжное средство можно будет извлечь из банкомата.

СПРАВКА. Для внесения наличных через банкомат не обязательно иметь при себе карту. Система может считать необходимые данные со смартфона или смарт-часов. Также деньги можно внести по QR-коду.

Через банковскую карту другого банка

Еще одним вариантом пополнения Тинькофф Блэк может быть совершение перевода с карты любого другого банка. В этом случае также не взимается комиссия (со стороны Тинькофф Банка).

Сделать это можно следующими способами:

- через личный кабинет клиента,

- при помощи мобильного приложения.

Банковским переводом

Для внесения средств на Тинькофф Блэк можно совершить перевод из любого другого банка. В данном случае действуют следующие условия:

- неограниченная сумма перечисления,

- комиссия не взимается,

- процесс зачисления денег может занять один рабочий день.

Реквизиты для совершения денежного перевода можно найти в мобильном приложении или личном кабинете.

Наличными через партнеров

Кроме описанных выше способов, есть также вариант пополнения карты через многочисленных партнёров Тинькофф Банка (их несколько тысяч по всей России). В данный перечень входят такие известные организации, как: МТС, Мегафон, Билайн, КиберПлат, Связной, Евросеть и т.д.

Наличные можно внести через терминалы партнёров или в их отделениях. В данном случае взимается комиссия в следующих размерах:

- 0 рублей – при внесении до 150 000 рублей,

- 2% – данная комиссия взимается на часть суммы, превышающей 150 000 рублей,

- 0 долларов/евро – от 2 долларов/евро за операцию, при внесении суммы до 10 000 долларов или евро (в расчетном периоде),

- 2% (минимум 0,01 доллар/евро) – на операцию до 2 долларов/евро при внесении до 10 000 долларов или евро, а также в отношении части суммы, превышающей этот лимит.

Терминалы

Для внесения наличных на карту Тинькофф можно использовать один из многочисленных терминалов, принадлежащих партнёрам данного банка. План действий будет следующий:

- Вставка карты в выбранный терминал.

- Ввод ПИН-кода.

- Выбор на экране банкомата соответствующих разделов (например, в Сбербанке это будет: «Пополнение» – «Платежи и переводы» – «Перевод на карту в другом банке»).

- Введение номера Тинькофф Блэк, которую нужно пополнить.

- Подтверждение операции.

Салоны связи Евросеть, Связной, МТС и другие

Внести наличные можно через отделения одного из партнёров Тинькофф Банк. В этом случае с собой нужно взять необходимую сумму денег, паспорт. Также потребуется номер договора или карты Тинькофф Блэк.