Инвестиции в сбербанке для физических лиц

Содержание:

- Как пополнить брокерский счет?

- О программах для инвестирования

- Как открыть и положить деньги на брокерский счет

- Применение сервиса «Простые инвестиции»

- Сбербанк – ведущий брокер

- Какие есть недостатки и преимущества

- Мобильное приложение Сбербанк Инвестор: обзор

- Продукты

- Регистрация в Сбербанк Инвестиции

- Инвестиции в ПИФы от Сбербанка

- Как закрыть инвестиционный депозит?

- Преимущества и недостатки тарифа Инвестиционный

Как пополнить брокерский счет?

Брокером предусмотрено как минимум 3 сценария пополнения баланса ⇓:

Через Сбербанк Онлайн

- Перед переводом ДС придется авторизоваться, заполнив информацию о логине и пароле.

- Ввести одноразовый СМС-пароль.

- Затем необходимо перейти в раздел «Прочее», пункт меню «Брокерское обслуживание».

- Среди предлагаемых кнопок осталось отыскать пункт «Пополнить счет».

- В платежной форме необходимо выбрать номер брокерского договора, торговую площадку (ФОРТС, валютный или фондовый рынок), счет списания, сумму перевода и нажать на кнопку «Пополнить». Денежные средства будут переведены в течение 1 банковского дня.

В Мобильном приложении

На iOS и Android вариант со «Сбербанком Онлайн» работает схожим образом.

- Сначала – авторизация (ввод логина и пароля).

- Далее – переход в меню «Инвестиции» и выбор брокерского договора.

- Выбрать фондовый рынок (если планируете торговать ценными бумагами), срочный — если планируете совершать операции с валютой, фьючерсами, опционами.

- Далее необходимо кликнуть по кнопке «Пополнить счет».

- Далее необходимо выбрать счет списания средств, указать сумму пополнения и подтвердить операцию.

После исполнения операции, вы можете проверить состояние выполнение платежа, настроить шаблон и подключить автоплатеж, чтобы счет пополнялся автоматически.

Через отделение банка

Если разбираться с сервисами от Сбербанка некогда, легче обратиться за помощью к сотрудникам ближайшего офиса (стоит сразу же захватить паспорта гражданина Российской Федерации и отыскать договор брокера). Сообщите сотруднику, на какую площадку нужно зачислить деньги и номер брокерского договора, который имеет вид «4ХХХХ» (индивидуальный инвестиционный счет выглядит так: «SХХХХ»).

О программах для инвестирования

Как было сказано выше, большая часть инвестиционных капиталов вкладывается в активы со стопроцентной надёжностью:

- корпоративные облигации наиболее ликвидных компаний «blue chips»;

- банковские депозиты, в том числе и от Сбера.

Другая, меньшая часть, вкладывается в программы, предлагаемые финучреждением на выбор клиента:

- «Новые технологии». Деньги вкладываются в акции быстрорастущих высокотехнологичных компаний мира.

- «Потребительский сектор США». Вложения делаются в американские предприятия, производящие товары широкого потребления. Дополнительную прибыль можно получить за счёт падения отечественной валюты.

- «Глобальный фонд облигаций». Речь идёт о вложениях в международный рынок заимствований. 85% фондовых активов – это ценные бумаги невызывающих сомнения эмитентов. 25% — активы предприятий «второго эшелона». Есть возможность получения доходности превышающей среднерыночный показатель.

Коэффициент участия клиента в инвестиционных проектах определяет Сбербанк. Приобретение полиса страхования снижает процент прибыли, а вместе с ним и риски.

Как открыть и положить деньги на брокерский счет

Для того, чтобы начать инвестиционную активность, нужно открыть брокерский счет и завести туда денежные средства для покупки активов.

Это легко осуществить в Сбербанке Онлайн в интернете. Инвестировать можно как в нем, так и через Сбербанк Инвестор в устройствах с мобильными операционными системами. Другой вариант открытия счета — через офис Сбербанка.

Открытие счета на сайте в Сбер Онлайн

В личном кабинете в верхнем меню кнопка «Каталог» открывает меню, в котором находится плашка «Инвестиции». Нажав на нее, клиент выходит в раздел «Инвестиции для вас». Находится подраздел «Брокерский счет».

Зеленая плашка «Открыть брокерский счет» выводит в окно «Открытие брокерского счета».

Водится необходимая информация. Нужно указать, является ли клиент налоговым резидентом только России. Заполняются другие графы. Далее последовательно открываются окна с параметрами счета, контактами, вариантами перевода денежных средств, деталями тарифов и т.д.

В результате кнопка «Подтверждение» создает Личный кабинет в инвестиционном сервисе, где можно проводить необходимые операции. Перевести деньги на счет удобно из приложения Сбербанк Онлайн.

Возможности для инвестирования через Сбербанк Инвестор

Приложение загружается через магазины приложений App Store и Google Play. В нем видны счета клиента, на которых присутствуют денежные средства и различные активы. Перевод и вывод средств проходит в соответствующем окне.

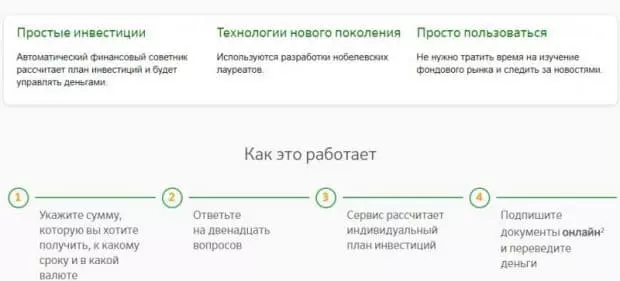

Применение сервиса «Простые инвестиции»

В рамках расширения своего присутствия на площадках отечественного и зарубежного инвестиционных секторов банковской сферы, Сбербанком проводится активная работа по использованию современных подходов и различных инноваций для совершенствования в данном направлении. Такой подход позволяет предлагать клиентам Сбербанка самые качественные услуги и механизмы проведения операций с ценными бумагами и вкладами.

Простые инвестиции – это уникальный консультативный автоматический финансовый сервис, который не заменим для работы в области банковских инвестиций. Возможности программы, которая использует в процессе расчетов исследования и открытия лауреатов Нобелевской премии в области экономики:

- расчет и инвестиционное планирование

- управление финансами

- вместо клиента отслеживает и делает анализ движения на фондовом рынке

- срочный вывод средств с инвестиционного счета на основной счет карты Сбербанка

- робот самостоятельно формирует инвестиционный портфель клиента, определяя основные преимущества для своего клиента.

Как стать участником программы Простые инвестиции и инвестировать онлайн

Программа запрашивает объемы, сроки и валюту получения желаемой прибыли. С помощью анализа ответов на ряд вопросов, система производит калькуляцию индивидуальной инвестиционной схемы для каждого клиента. После утверждения, клиент Сбербанка подписывает документы в режиме реального времени и делает перечисление запланированной суммы.

Система контроля инвестиций

Удаленный круглосуточный доступ к контролю над своими инвестиционными вкладами Сбербанка доступен через экран смартфона, планшета или нетбука в режиме реального времени.

Всю вычислительную и аналитическую работу с инвестиционными операциями выполняют машины, а профильные специалисты контролируют весь процесс, чтобы в любой момент ответить на все интересующие вопросы клиентов Сбербанка, которые занимаются инвестициями.

Финансы не терпят эмоций, что помогает действовать на лучший результат в вопросах получения прибыли. Автоматический советник ловко обходит рискованные сделки, предусматривает изменения настроений инвестиционных площадок, помогая клиенту сохранить и приумножить свои капиталы.

Условия для потенциальных инвесторов

- Наличие минимального предела для начала инвестиционной операции – 100 000 рублей с правом на добавление сумы от 5 тысяч рублей каждые 30 дней;

- Ежегодный разовый комиссионный сбор в размере 1,5 % (автоматизация сервиса позволила предоставить экономию для клиентов);

- Валюта для инвестиций – российский рубль, американский доллар (вклад происходит в рублях)

- Возможность выхода на международные инвестиционные площадки

Сбербанк приглашает воспользоваться услугами робо эдвайзера, который значительно упростит работу инвестора, оставляя возможность сосредоточится на глобальных вопросах, пока система выполняет остальную кропотливую работу по сохранению и увеличению объемов вложенных денежных средств.

Для клиентов Сбербанка минимизированы риски в области банковских инвестиций и предоставляются самые лучшие условия для получения высоких доходов для инвесторов, которые работают по операциям государственных, муниципальных и корпоративных ценных бумаг крупнейших эмитентов Российской Федерации. Каждый инвестор самостоятельно определяет пакет инвестиционных услуг, анализирует насколько готов рисковать своими капиталами и на какие дивиденды в итоге рассчитывает. Служба инвестиционной поддержки Сбербанка в телефонном режиме, через Интернет или в своих отделениях готова предоставить полную поддержку инвесторов, обеспечить консультативной и технической помощью.

Сбербанк – ведущий брокер

Чтобы начать инвестировать, лучше выбрать для себя самые выгодные условия от посредников на фондовом рынке и открыть брокерский счет. При открытии счета трейдеру (инвестору) открывается доступ к инструментам для работы на бирже: личный кабинет, аналитическая помощь и даже готовые решения. Брокеров много, но делая выбор, стоит внимательно изучить статистику, рейтинги и отзывы уже работающих с ними клиентов.

Сбербанк – мегаброкер на инвестиционном рынке России. Занимая почетное место в тройке лидеров, банк гарантирует своим клиентам удобные инструменты работы на биржах ценных бумаг, а еще оказывает грамотную аналитическую помощь от ведущих специалистов этой отрасли.

Сбербанк, как брокер, имеет четыре главных преимущества:

- Надежность и престижность, которая подтверждается значительным числом клиентов и имеющимися активами;

- Банк гарантирует конкурентные тарифы и комиссии для каждого клиента-инвестора;

- Удобное ПО с профессиональной и компетентной поддержкой сотрудников финансового учреждения.

- Положительные отзывы от клиентов, активно использующих услуги крупнейшего брокера страны.

По условиям банка, инвестиционно-брокерское обслуживание начинается с открытия специального инвестиционного счета, и дальнейшего пополнения его клиентом на любую сумму, более 1000 рублей. Затем трейдер начинает работать через специальное программное обеспечение «Сбербанк Инвестор», покупая или продавая активы с помощью открытого счета.

Банк в этом случае выступает посредником, давая клиентам доступ к «Московской бирже» и счет, с помощью которого можно участвовать в торгах.

Какие есть недостатки и преимущества

Основные преимущества у ИИС таковы:

- отсутствует минимальный порог для инвестиций;

- возможность вернуть подоходный налог;

- разрешено в любой момент пополнять счет;

- предусмотрено досрочное закрытие ИИС (но при этом клиент теряет право на налоговый вычет);

- можно менять управляющую компанию, подбирая для себя более выгодные условия.

В целом же, ИИС – интересная альтернатива классическим депозитам. Такие счета поощряются со стороны государства налоговыми льготами, они более доходные, при условии грамотной инвестиционной деятельности. Но, чтобы минимизировать риски, клиентам стоит доверять средства проверенным управляющим компаниям, которые выбирают, пусть менее прибыльные, но практически не несущие потерь стратегии для вложений.

Несмотря на наличие преимуществ, такие счета имеют и ряд недостатков. Клиенты могут приобрести ценные бумаги только российских компаний. Внесенные средства не застрахованы, их можно потерять при банкротстве управляющей компании (если еще не приобретены активы) или отзыве лицензии у банка. Но, так как Сбербанк – крупнейший банк в системе, для клиентов, открывших ИИС, все риски сводятся к минимуму.

Кроме того, отсутствует возможность снимать накопления, введены ограничения по максимальной сумме вложений. Доход от инвестиционной деятельности удастся получить спустя 3 года.

Мобильное приложение Сбербанк Инвестор: обзор

Сбербанк Инвестор – финансовый компаньон, разработанный для мобильных платформ с операционными системами iOS и Android и рассчитанный на дистанционную и свободную от привязки к компьютеру торговлю акциями и облигациями российских компаний. Газпром, Аэрофлот, Норникель – каждый желающий способен зарабатывать на росте стоимости ценных бумаг, используя заранее составленные комбинации для вложений, разработанные ведущими аналитиками страны. С помощью идей экспертов заработок станет стабильным, а риски остаться ни с чем – минимальными.

Как открыть брокерский счет и зайти в приложение?

После загрузки программного обеспечения на экране появится статистическая информация, старательно рассказывающая об инвестиционных программах от Сбербанка, регистрации и способах ведения счета. Если раньше сталкиваться с подобными сервисами не приходилось – сначала придется подать заявку на открытие брокерского счета (способов два: первый – через мобильное программное обеспечение, второй – на официальном сайте). А уже после останется пополнить счет, выбрать идею для инвестирования и приступить к стабильному заработку. Если же аккаунт уже зарегистрирован – достаточно ввести конфиденциальную информацию в верхней части интерфейса и нажать на кнопку «Войти». Как вариант – можно получить новый пароль, рассчитанный на работу вне компьютера.

Демо-режим

Среди важных преимуществ мобильного программного обеспечения стоит выделить наличие специального демонстрационного режима, разрешающего даже без пополнения счета и регистрации опробовать модель работы с инвестиционным портфелем и ценными бумагами. Кроме наглядности разработчики помогут разобраться в интерфейсе, настройках push-уведомлений и авторизации (предусмотрена поддержка Face ID и Touch ID). Полный мануал по управлению приложением можно посмотреть или скачать здесь.

Тарифы и комиссии на брокерское обслуживание

Тарифы и комиссии брокерского обслуживания меняются каждое полугодие и напрямую зависят от торговых бирж и способов ведения счета. При самостоятельной работе платить за совершение сделок зачастую приходится меньше (для сравнения – при объеме сделок до 1 миллиона за торговый день снимается не более 0,060% вместо 0,3% у инвестиционного портфеля). Дополнительные подробности и особенности перечислены на официальном сайте, а заодно – дублируются в программном обеспечении Quik и в мобильных компаньонах для iOS и Android в разделе «Справка». На брокерское обслуживание в Сбербанке представлено 2 тарифа:

| Самостоятельный | Инвестиционный | |

| Подключение, пополнение счета и вывод денег | 0р. | 0р. |

| Комиссия при трейдинге на фондовой бирже | 0,06% при оборотах до 1 млн. руб., 0,035% — от 1 до 50 млн., 0,018 — от 50 млн. р. | единый тариф — 0,3% |

| Комиссия при совершении сделок на валютном рынке | 0,2% и 0,02% (при оборотах свыше 100 млн. руб.) | 0,20% |

| Сделки на срочном рынке | 50 коп. за контракт, 10 руб за закрытие позиции | |

| Сделки с ОФЗ для физлиц (с 1 мая 2019 года) | 0 р. | 0 р. |

| Депозитарное обслуживание (при отсутствии сделок 0р.) | 0р. | 0р. |

| Подача поручений на сделку по телефону (если более 21 шт. в течение месяца) | 150 руб. | 150 руб. |

| Сделки на внебиржевом рынке: | покупка — 1,5%, свыше 50 тысяч шт. — 0,17% | 1,50% |

| продажа — 0,17% | 0,10% | |

| покупка структурированных нот — 1,5% | 1,50% | |

| продажа структурированных нот — 0,17% | 0,10% |

Продукты

Сбербанк предоставляет не только брокерские услуги, но и создает ПИФы, БПИФы, инвестиционные облигации и ИСЖ.

БПИФ. Сбербанк имеет свою линейку из биржевых паевых фондов (БПИФ) с приемлемыми комиссиями, но необходимо помнить, что вы можете их купить у любого брокера, так-как они торгуются на Московской бирже.

| Название фонда | Состав | Комиссия |

| Индекс МосБиржи полнойдоходности «брутто» (SBMX) | Акции | 1,1% |

| Индекс S&P 500 (SBSP) | Акции | 1% |

| Индекс МосБиржи рублевыхкорпоративных облигаций | Облигации | 0,8% |

| Индекс МосБиржи гос. облигаций (SBGB) | Облигации | 0,8% |

| Индекс МосБиржи российскихликвидных еврооблигаций (SBCB) | Облигации | 0,8% |

ОПИФ. Сбербанк создал 18 открытых ПИФов и не один из них не может конкурировать по комиссиям с БПИФами самого сбербанка или ETFами, которые торгуются на московской бирже.

Имея в составе одни и те же ценные бумаги Сбербанк просит комиссию в 3-4 раза больше в сравнении с БПИФом или ETF. Сравните сами.

| Тип | Название | Компания | Комиссия | Покупка |

| ОПИФ | Добрыня Никитич | Сбербанк | 4% | Сбербанк |

| БПИФ | Сбербанк – Индекс Мосбиржи | Сбербанк | 1,1% | МосБиржа |

| ETF | FinEx Russian RTS Equity | FinEx | 0,9% | МосБиржа |

Структурные продукты. Инвестиционные облигации, инвестиционное страхование жизни (ИСЖ) и другие продукты, составленные из абсолютно разных активов с запутанными условиями в России всегда невыгодны для клиентов.

Регистрация в Сбербанк Инвестиции

Как зарегистрироваться в Сбербанк Инвестиции:

- Зайти в Сбербанк Онлайн.

- Запустить создание брокерского счета.

- Произвести настройку всех необходимых параметров и подтвердить открытие счета.

- Дождаться обработки заявки.

В процессе регистрации в Сбербанк Инвестиции имеется достаточно много нюансов, поэтому стоит рассмотреть его более детально.

Во-первых, у этого сервиса нет собственного сайта, но ему посвящен отдельный раздел под названием «Инвестиции» на основном веб-ресурсе Сбербанка. Здесь можно ознакомиться со всеми продуктами, изучить теорию, ознакомиться с инвестиционными идеями, найти ответы на интересующие вопросы по теме и т. д.

??

Кроме того, непосредственно регистрации в Сбербанк Инвестициях тоже нет. Вместо этого требуется открыть брокерский счет.

Сделать это можно в наземном отделении банка, но гораздо проще и быстрее через Сбербанк Онлайн. Для этого нужно войти в свой кабинет в этом сервисе. Если его у вас нет, придется зарегистрироваться с помощью номера карты Сбербанка и мобильного телефона.

В кабинете Сбербанк Онлайн нужно перейти к меню «Прочее», выбрать «Брокерское обслуживание» и нажать «Открыть брокерский счет».

Далее потребуется выбрать параметры открываемого счета. Первым делом нужно отметить, в какие рынки собираетесь инвестировать — фондовый (облигации, акции, ПИФы), валютный и срочный (опционы и фьючерсы).

??

Лучше отмечать все имеющиеся варианты, чтобы в будущем иметь доступ ко всем возможным торговым инструментам, даже если в данный момент надобности в них нет.

Вреда от этого не будет, так как Сбербанк не снимает плату за обслуживание, если сделки по тем или иным рынкам отсутствуют.

Затем нужно выбрать тариф (детальнее в отдельном разделе ниже), а также указать, куда будет осуществляться вывод средств с брокерского счета. Это может быть сберегательный счет, дебетовая карта и т. п. При этом указываются отдельные варианты для рублей, долларов и евро, причем открытые только в Сбербанке.

Далее можно включить или отключить опцию получения дополнительного дохода через овернайт-сделки, предполагающие взятие банком в долг незадействованных ценных бумаг клиента. Таким образом можно получать доход до 2% годовых, но есть риск потерять свои активы в случае банкротства брокера.

На следующем шаге можно активировать доступ к использованию заемных средств, то есть возможность открытия сделок с кредитным плечом.

??

При отсутствии должного опыта в маржинальной торговле включение и последующее применение этого функционала скорее всего приведет к потере депозита.

Последний этап — открытие ИИС (индивидуального инвестиционного счета) или отказ от этой услуги. Если он уже открыт через другого брокера, стоит отказаться, потому что на одного человека может быть оформлен только один такой счет. В противном случае можно согласиться с созданием ИИС, чтобы не упустить возможность пользования налоговыми льготами.

При этом стоит учесть, что брокерский счет пополняется несколькими видами валют, а выводить и вводить средства можно в любой момент в любых объемах. А вот чтобы получать налоговые вычеты при использовании ИИС, инвестировать придется минимум на три года, причем только рублями (не более 1 млн в год).

Затем нужно убедиться в правильности персональных данных, которые автоматически подтягиваются из Сбербанк Онлайн, согласиться с условиями обслуживания и подтвердить отправку заявления на открытие брокерского счета через Сбербанк Инвестиции с помощью кода из SMS.

После этого останется только дождаться обработки заявки сотрудниками банка, которая по умолчанию должна произойти в течение двух рабочих дней.

Когда брокерский счет будет открыт, вам придет SMS с уведомлением об этом и номером договора, который в дальнейшем будет логином для входа в выбранный вариант торговой платформы — мобильное приложение Сбербанк Инвестор, программа для ПК Quik или ее веб-версия. Через них и будет осуществляться все дальнейшее взаимодействие с брокером Сбербанк Инвестиции.

Инвестиции в ПИФы от Сбербанка

ПИФ или паевой инвестиционный фонд представляет собой традиционный тип вложения денег. Вкладчик выбирает доверительного управляющего. С его помощью он инвестирует деньги в такие объекты, как ЦБ или недвижимость. Преимущества инвестиционных вложений заключаются в том, что ими могут воспользоваться, как новички на этой нише, так и опытные вкладчики, которым не хватает времени самостоятельно заниматься таким вопросом.

Принцип работы:

- Создается фонд управляющей компанией. В процессе оцениваются риски и потенциальная доходность.

- Гражданин выбирает фонд. Он вкладывает туда денежные средства. Иными словами, передает их в профессиональное управление. Цель – получить доход с этого вида инвестирования.

- Средства, полученные управляющим от своего клиента, вкладываются в ценные бумаги или недвижимое имущество. Цель работы управляющего – позаботиться о том, чтобы активы клиента были приумножены.

- Получение прибыли, которая образуется за счет увеличения стоимости пая. Но этот рост не гарантирован. Пай может проседать или снижаться. В этом состоит риск этого типа инвестирования.

- ПиФы доступны по размеру первоначальных взносов. Разрешено инвестировать от 1000 рублей. Удобны тем, что решение по вложениям принимает не инвестор, а его управляющий. Рискован тем, что не все из них обладают должным уровнем компетенции.

- Паи обладают высокой ликвидностью. Это означает, что их можно погасить или обменять в любой день, исключая выходные.

- ПИФы управляются профессионалами. В Сбербанк Управление Активами собраны лучшие из них.

Как закрыть инвестиционный депозит?

Рекомендуем предусмотреть траты на срок действия договора со Сбербанком и не делать досрочного закрытия инвестиционного депозита. Если всё же придётся забирать вложенные деньги, нужно явиться в банк и написать заявление, в котором объяснить причину расторжения договора. Как уже было сказано выше, не удастся забрать доход, так как он уйдёт на оплату банковских услуг. Если деньги находились в пользовании СБ более 2-х лет, есть вероятность, что учреждение выплатит 100% вложения. Но не факт. Всё зависит от конкретных обстоятельств.

По окончании срока действия договора нужно явиться в банк и принять решение: продолжить сотрудничество с эмитентом или забрать деньги(вклад + доход).

Преимущества и недостатки тарифа Инвестиционный

По умолчанию проанализировать тарифы «Инвестиционный» и «Самостоятельный», а затем сделать их сравнение в Сбербанке предлагается самому клиенту. При подаче заявки на открытие брокерского счета нужно выбрать один из этих вариантов. Это может запутать, особенно начинающих инвесторов. Конечно, можно оставить все по умолчанию и тогда автоматически брокер установит ТП «Инвестиционный». Это не плохой выбор, но стоит изучить все плюсы и минусы данной схемы тарификации.

Тарифный план «Инвестиционный» ориентирован на тех, кто хочет вкладывать средства, опираясь на мнение профессиональных аналитиков. В него входит подписка на регулярную рассылку с инвестиционным дайджестом. В нем можно найти идеи от команды Сбербанка по вложению средств на российском и международном фондовых рынках.

Дополнительно клиенты со статусом квалифицированного инвестора и ТП «Инвестиционный» получают доступ к порталу Sberbank Investment Research. На нем можно найти обзоры финансовых инструментов от аналитиков Сбербанка.

Хотите сменить брокера?

Минус у тарифного плана только один — он обойдется дороже, чем ТП «Самостоятельный». Например, вне зависимости от оборота на ТП «Инвестиционный» комиссия за сделку на фондовом рынке Московской биржи составит 0,3%, а на тарифе «Самостоятельный» она будет колебаться в пределах 0,018–0,06%.

Обратите внимание!

Перед тем как открыть в Сбербанке брокерский счет ТП «Самостоятельный» или «Инвестиционный» нужно внимательно изучить в формате официального документа. Он выложен на сайте брокера

Такой подход позволит свести к минимуму вероятность возникновения спорных ситуаций уже в процессе работы.

При этом часть тарифов для обоих тарифных планов будет одинаковыми. Например, как на ТП «Самостоятельный», так и на тарифе «Инвестиционный» клиенту не придется платить за открытие брокерского счета и подключение к терминалу QUIK. Не придется инвестору оплачивать и услуги SMS-информирования, в т. ч. для доставки кодов подтверждения операции на площадке.

Полезно знать

Как отключить копилку в Сбербанк Онлайн в личном кабинете