Последние изменения в 54-фз «о применении контрольно-кассовой техники»

Содержание:

- Что такое онлайн-касса

- Кто должен перейти на онлайн-кассы

- Иные поправки в 54-ФЗ

- Виды ККТ

- Особенности применения кассовых аппаратов по закону 54 ФЗ

- Бухгалтерский учет ККТ

- Кому не нужно использовать новые кассы

- Новый ФФД 1.2 для маркировки

- Главное новшество: номенклатура в чеке

- Отсрочка заканчивается, но не для всех

- ШТРАФЫ за работу без онлайн кассы

- Какие были внесены изменения?

Что такое онлайн-касса

Онлайн-касса — это кассовый аппарат, который отвечает новым требованиям:

- печатает qr-код и ссылку на чеке,

- отправляет электронные копии чеков в ОФД и покупателям,

- имеет встроенный в корпус фискальный накопитель,

- свободно взаимодействует с аккредитованными ОФД.

Все требования к онлайн-кассам описаны в новом законе и обязательны для всех кассовых аппаратов с 2021 года.

Онлайн-касса — это не обязательно совершенно новый кассовый аппарат. Многие производители дорабатывают кассы, выпущенные ранее.

Например, все кассы и фискальные регистраторы Вики возможно доработать до онлайн-кассы. Цена комплекта доработки — 7500 рублей. В сумме учтена стоимость фискального накопителя (6000 рублей), шильды и документации с новым номером ККТ (1500 рублей). Обновление ПО на всех кассах Вики происходит автоматически.

Новые кассы (доработанные и совсем новые) занесены в специальный реестр моделей ККТ и утверждены Федеральной налоговой службой.

Как работает онлайн-касса и что теперь должно быть на чеке

Процесс продажи на онлайн-кассе теперь выглядит так:

- Покупатель оплачивает покупку, онлайн-касса формирует чек.

- Чек записывается в фискальный накопитель, где подписывается фискальными данными.

- Фискальный накопитель обрабатывает чек и передает его в ОФД.

- ОФД принимает чек и высылает фискальному накопителю обратный сигнал о том, что чек получен.

- ОФД обрабатывает информацию и отправляет её в ФНС.

- Если нужно, кассир отправляет электронный чек на почту или телефон покупателя.

Чек онлайн-кассы содержит:

Если покупатель попросил отправить электронную копию чека, то в бумажном нужно указывать электронную почту клиента или его абонентский номер.

Новые термины

Оператор Фискальных Данных (ОФД)

— организация, отвечающая за приёмку и передачу фискальных данных в налоговую. Также Оператор хранит эту информацию 5 лет и обеспечивает отправку копий электронных чеков клиентам. Список аккредитованных ОФД представлен на сайте ФНС.

Реестр онлайн-касс

— это перечень кассовой техники, готовой к работе по новым правилам и официально одобренной Федеральной налоговой службой России. На декабрь 2021 года реестр контрольно-кассовой техники содержит 43 модели ККТ. Список обновляется, с ним любой желающий может ознакомиться на сайте налоговой. Каждая конкретная касса также вносится в реестр экземпляров ККТ.

Фискальный накопитель

шифрует и передаёт фискальные данные в ОФД. ФН пришёл на замену ЭКЛЗ.

Фискальные данные

— это информация о финансовых операциях, проводимых на кассе. Технические требования к фискальному накопителю описаны в законе, сейчас на рынке доступна для покупке одна модель фискального накопителя. Каждый экземпляр ФН также внесен в специальный реестр.

Срок действия фискального накопителя

для всех предпринимателей разный и зависит от применяемой системы налогообложения:

- ОСНО — 13 месяцев

- УСН, ПСН, ЕНВД — 36 месяцев

Началом срока службы фискального накопителя является дата его активации. Владелец ККТ обязан хранить ФН после замены 5 лет. Менять ФН предприниматель может самостоятельно. Но чтобы избежать проблем с регистрацией или заменой фискального накопителя, мы рекомендуем всё-таки обращаться в сервисные центры.

Купить фискальный накопитель

вы можете в своем сервисном центре. Стоимость ФН — от 6000 рублей.

Договор с ОФД

— обязательный документ по требованиям нового закона. Без него не получится даже зарегистрировать онлайн-кассу. Однако поменять оператора владелец кассы может в любой момент. Стоимость услуг ОФД — от 3000 рублей в год.

Кто должен перейти на онлайн-кассы

Переход на онлайн-кассы проходит в несколько этапов и затрагивает:

Названные категории обязаны передавать копии чеков в ОФД и выдавать их клиентам.

Предприниматели, которые используют бланки строгой отчетности (БСО), тоже попадают под нововведения.

Форма бланков строгой отчетности меняется. С 1 июля 2021 года все БСО должны быть напечатаны при помощи специальной автоматизированной системы. Эта система — разновидность онлайн-кассы и она тоже передаёт данные онлайн. Об изменениях бланков строгой отчётности недавно писал Владимир Смыков.

Сроки перехода на онлайн-кассы: 2017—2018 гг.

| 1 февраля 2021 года | Владельцы вновь регистрируемых ККТ Начинается переход на онлайн-кассы и прекращается замена ЭКЛЗ и регистрация касс по старому порядку. |

| 31 марта 2021 года | Все организации и ИП, которые продают алкоголь! Исключение: организации и ИП на ЕНВД и ИП на ПСН, которые торгуют слабоалкогольными напитками Продавцы подакцизного алкоголя обязаны применять онлайн-кассы с 1 апреля 2021 года. Продавцы пива, сидра и других слабоалкогольных напитков переходят на онлайн-ККТ в зависимости от выбранной системы налогообложения. |

| 1 июля 2021 года | Организации и ИП на ОСН, УСН и ЕСХН После этой даты нельзя использовать кассы с ЭКЛЗ, все ККТ должны работать с фискальным накопителем. |

| 1 июля 2021 года |

|

| 1 июля 2021 года |

|

Очень часто предприниматели задают вопрос: «Если компания работает на двух системах налогообложения УСН и ЕНВД, когда переходить на новые правила?»

С 1 июля 2021 года налогоплательщики на УСН должны применять онлайн-кассу. Параллельные режимы налогообложения не играют никакой роли. Кроме того, по каждому режиму пробивается отдельный чек.

Кто освобожден от онлайн-касс

От работы с кассами, как и раньше, освобождены: представители малого бизнеса, оказывающие услуги по ремонту обуви, продавцы на необорудованных рынках, торговцы продукции с цистерн и тележек, газетные киоски, люди, сдающие в аренду собственное жилье, организации с безналичной оплатой, кредитные организации и компании, занятые на рынке ценных бумаг, кондукторы и предприятия общественного питания в образовательных учреждениях.

Религиозные объединения, торговцы предметов народного промысла и почтовых марок тоже могут продолжить работу без ККТ.

Предприниматели в труднодоступных и отдаленных местностях могут работать без кассы. Правда, перечень таких областей определяют руководители на местах.

Иные поправки в 54-ФЗ

Вносили законодатели и иные правки в 54 закон:

- Обязательна выдача кассового чека при погашении займа, выданного на приобретение товаров.

- При выплате выигрыша организаторы азартных игр обязаны выдать чек с признаком «расход».

- Разрешается формировать один чек за день, неделю или месяц по всем случаям возврата клиентам переплаты за услуги или проведении взаимозачетов.

- Снятие кассового аппарата с учета осуществляется автоматически при ликвидации хозсубъекта на основании выписки из госреестра.

- Для исправления ошибок в чеке необходимо использовать чек коррекции. Ранее рекомендовалось оформлять возврат прихода и оформлять новый чек.

- Увеличен срок выдачи карточки регистрации ККМ до 10 дней.

- Все кассовые чеки должны отображать QR-код с 03.07.2018 года.

Зачем нужен QR-код читайте здесь.

Нужно ли организации применять ККТ при безналичных расчетах с покупателями (клиентами)? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Виды ККТ

В общем смысле выделяют:

- Автономные кассы. Работают «сами по себе», без подключения к компьютеру или другим устройствам. Подключение потребуется, только если вам нужно редактировать информацию (например, после ребрендинга сменить название организации в чеке или добавить новые торговые позиции).

- Неавтономные кассы. Подключаются и работают только «в связке» с планшетом или компьютером.

При этом рынок предлагает огромное количество моделей с разными параметрами. Подбирать их нужно «под себя» с учетом особенностей вашего бизнеса, его размерами и даже местом расположения:

- Маленькому предприятию подойдут более дешевые и простые кассы с низкой пропускной способностью.

- Если у вас уже установлены программы для учета товаров – касса должна быть совместима с ними.

- Если ваше предприятие в районе новостроек, скорее всего, возникнут перебои с электроэнергией – то есть у кассы должен быть отдельный источник питания.

- Если торгуете алкоголем – должен быть подключен модуль ЕГАИС, если рыбой, яйцами или молочной продукцией – модуль «Меркурий».

Владельцам небольших магазинов можно обратить внимание на смарт-терминалы – они недорого стоят, всегда под рукой, не занимают много места. Крупным торговым точкам подойдут мощные кассовые аппараты – их можно интегрировать с программами учета товара, они анализируют продажи и позволяют автоматически применять различные программы лояльности, бонусы и скидки (не забудьте и про штрих-коды)

Рассмотрим разные группы ККТ и подскажем, какому бизнесу они подойдут.

Автономные кассовые аппараты

Традиционно невелики, зачастую функционально ограничены. Работают от аккумулятора, есть возможность подключиться к сети для подзарядки.

Плюсы:

- не требуют подключения к компьютеру;

- не требуют сложных настроек разного ПО;

- подключаются к интернету посредством вай-фай модуля;

- компактные, весят мало, мобильны;

- долго работают без подзарядки;

- дешевые.

Минусы:

- «вмещают» небольшую базу товарных позиций;

- каталоги редактировать и настраивать крайне неудобно (это придется делать с клавиатуры-калькулятора).

Широкое применение получают в сфере доставки (ими снабжают курьеров) для быстрой и беспроблемной оплате на месте.

Модульные ККТ с фискальным регистратором

Фискальный регистратор – обособленное устройство, которое хранит фискальные данные и распечатывает чеки.

Визуально выглядит как специфический чековый принтер. Сам фискальный регистратор в ФНС не передает информацию, для этого используется компьютер, к которому он подключен.

Регистратор работает только с «ансамблем» модулей:

- Вычислителем – компьютером/планшетом/смартфоном.

- Модулем ввода-вывода данных – мышью/клавиатурой/сенсорным экраном.

- Коммуникатором.

Плюсы таких устройств:

- Фискальный регистратор, вычислитель или коммуникатор можно менять по отдельности, заменяя то «звено», которое сломалось или устарело.

- К одному вычислителю (даже маломощному) можно подключить несколько фискальных регистраторов, что позволяет ему работать в многопоточном режиме и обслуживать больше операций.

- Вычислитель и прочие модули могут использоваться для разных задач – помимо регистрации покупок вести аналитику или предоставлять доступ к медиафайлам.

Минусы:

Все модули в совокупности габаритнее мобильных моделей, с собой их взять не получится.

Такой тип ККТ подойдет ресторанам, магазинам, супермаркетам и в принципе торговым точкам, в которых большая проходимость.

ККТ с эквайрингом (интегрированные)

Эквайринг – по факту возможность принимать оплату банковской картой. Зачастую в магазинах или ресторанах удобнее всего принимать оплату как наличными, так и банковскими картами.

Терминал для эквайринга не связан с фиксализацией выручки. То есть работать он будет «в связке» с другими модулями.

Схематически работа выглядит так:

- Вы формируете чек.

- Клиент расплачивается картой на терминале.

- Информация о платеже отправляется в банк, после одобрения операции терминал выдает чек о списании средств.

- Информация об оплате направляется на фискальный регистратор, оттуда поступает в налоговую.

- Фискальный регистратор выдает чек.

Таким образом, на вашем счету оказываются деньги, списанные с карты клиента. А ему выдаются два чека – фискальный и чек из терминала эквайринга.

По факту, ККТ с эквайринговым терминалом – это подвид модульного ККТ. Плюсы и минусы у него те же, что и у «собрата» для работы с наличными.

Здесь стоит отметить только тот факт, что подключение эквайринга значительно увеличивает средний чек и количество продаж – в последнее время все четче выделяется тренд к оплате банковскими картами.

Особенности применения кассовых аппаратов по закону 54 ФЗ

Для торговли необходимо зарегистрировать онлайн-кассу. Для этого нужно:

- Подать заявление в ФНС лично или через личный кабинет.

- Купить онлайн-кассу, которая будет соответствовать всем требованиям. Перечень разрешенных ККТ имеется на сайте ФНС в реестре оборудования.

- Заключить договор с любой ОФД. Для этого необходимо сделать электронную подпись.

- Зарегистрировать онлайн-кассу в налоговой инспекции.

- Активировать фискальный накопитель с помощью регистрационной карты.

- Указать данные для ОФД и подписать с ним документы.

Как правильно применять новое кассовое оборудование

Как правильно применять новое кассовое оборудование

Важно! Для работы ККТ нужен интернет. В некоторых случаях использовать кассовую технику можно удаленно

Это происходит, когда продавец может отойти от пункта, в котором находится касса, и производить торговлю. Это происходит:

В некоторых случаях использовать кассовую технику можно удаленно. Это происходит, когда продавец может отойти от пункта, в котором находится касса, и производить торговлю. Это происходит:

- При разносе товара или дистанционной торговле, при этом в эту категорию продажи через интернет не входят.

- При расчете на месте произведения работ.

При разносной торговле чеки теперь не выдаются. Если покупатель предоставил адрес электронной почты, то чек высылается в электронном виде. Если продавец адреса не получил, то чек высылать не обязательно.

Производить расчеты без ККТ возможно при применении электронных платежей, например, при перевозке багажа, или грузов.

Если реализация продукции осуществляется без ККТ, то чек можно предоставить:

- Во время оплаты и до оплаты через электронную почту.

- С помощью QR- кода.

Важно! Виды деятельности, при которых можно совершать удаленные продажи с ККТ: оплата проезда, оказание услуг на месте, при приеме оплаты за жилище или коммунальные услуги. Во время оказания услуг должен быть передан документ, в котором указан QR- код

Он поможет найти чек в базе данных при необходимости

Во время оказания услуг должен быть передан документ, в котором указан QR- код. Он поможет найти чек в базе данных при необходимости.

Во время оплаты билетов за проезд производится выдача билетов, на которых указан код, по которому можно получить полный чек за предоставление транспортных услуг.

Законодательные акты и законы, которые обязуют использовать онлайн-кассы на территории РФ.

Законодательные акты и законы, которые обязуют использовать онлайн-кассы на территории РФ.

Ответственность за неправильное использование контрольно измерительной техники несет руководитель компании и бухгалтер. За все выявленные недочеты и ошибки будут налагаться штрафы. При этом повторные нарушения наказываются намного строже.

При нарушениях должностных лиц оштрафуют от 1 500 рублей до 3 000 рублей, а юридических — от 5 000 до 10 000 рублей. Поэтому необходимо хорошо подготовить персонал для работы с новой кассовой системой.

Теперь на чеках в обязательном порядке должны быть:

- Наименование организации или ИП

- ИНН.

- Сведение о купленном товаре, а именно страна производитель.

- Стоимость акцизного товара.

- При покупке товара, завезенного из заграницы, в чеке должен быть указан номер декларации, предоставленной на таможне.

Чек может быть представлен в электронном виде или выслан на мобильный телефон.

При возврате авансов в оздоровительных или спортивных организациях возможно формирование общего чека за определенный период времени, а точнее не позднее 10 дней после окончания отчетного периода.

Список лиц и организаций, которые освобождены от установки ККТ.

Список лиц и организаций, которые освобождены от установки ККТ.

Принятие ФЗ 54 ККТ сделало обязанными предпринимателей и организации перейти на новый этап налогообложения. Теперь стали открытыми доходы и продажи. В целом это повлекло затраты, хотя часть потраченных средств ФНС возвращает. Это позволит упростить учет торговли и подачу документации в налоговую службу. Теперь все документы можно подписывать с помощью электронной подписи и решать все проблемы онлайн.

Бухгалтерский учет ККТ

Кассовый аппарат может учитываться как в составе основных средств, так и в составе материально-производственных запасов. Способ учета ККТ зависит от ее первоначальной стоимости.

Учет в составе основных средств

Приобретение ККТ оформляется следующими проводками:

Дебет 08 Кредит 60 – приобретена ККТ

Дебет 19 Кредит 60 – отражен НДС

Дебет 68 Кредит 19 – НДС принят к зачету (возмещению из бюджета)

Дебет 01 Кредит 08 – ККТ введена в эксплуатацию в составе основных средств

Дебет 60 Кредит 51 – перечислена задолженность поставщику

Учет в составе МПЗ

Если стоимость кассовой техники не превышает установленного лимита, то ККТ можно учесть в составе МПЗ. В 2015 году лимит стоимости составляет 40 000 рублей (п. 5 ПБУ 6/01). Согласно Налоговому кодексу не амортизировать и сразу списывать на расходы можно основные средства стоимостью до 40 000 рублей (, НК РФ). Это значит, что при учете ККТ в составе МПЗ не будет расхождений в бухгалтерском и налоговом учете: кассовый аппарат можно списать единовременно на расходы и в бухгалтерском, и в налоговом учете. Лимит отнесения имущества к основным средствам обязательно нужно закрепить в учетной политике.

C 2016 года первоначальная стоимость имущества для признания его основным средством в налоговом учете должна быть более 100 000 рублей. Это значит, что с Нового года появятся расхождения в бухгалтерском и налоговом учете основных средств. Имущество до 100 000 рублей в налоговом учете можно будет сразу отнести на расходы, а в бухгалтерском учете имущество свыше 40 000 рублей по-прежнему будет признаваться основным средством, и списать его на затраты единовременно будет нельзя.

Стоимость ККТ чаще всего не превышает 40 000 рублей, поэтому изменение лимита стоимости имущества не отразится на учете кассовых аппаратов.

Если стоимость ККТ не превышает указанного лимита, то можно учесть ее в составе МПЗ.

Дебет 10 Кредит 60 – приобретена ККТ, учитываемая в составе МПЗ

Дебет 19 Кредит 60 – отражен НДС

Дебет 68 Кредит 19 – НДС принят к зачету (возмещению из бюджета)

Дебет 26 (25, 44) Кредит 10 – ККТ введена в эксплуатацию

Дебет 60 Кредит 51 – перечислена задолженность поставщику

Списанный на затраты кассовый аппарат можно учесть на забалансовом счете.

Кому не нужно использовать новые кассы

Другим организациям разрешено не применять кассовую технику в силу особенностей их работы. К таким предприятиям относятся:

- Газетные киоски (если оборот газет и журналов более 50%)

- Кредитные организации и предприятия рынка ценных бумаг

- Столовые в учебных заведениях

- Продавцы мороженого и безалкогольных напитков на розлив, в том числе молока и кваса в цистернах

- Производители художественных товаров и товаров народного промысла

- Сезонные продавцы овощей и фруктов

- Рынки, ярмарки и торговые лотки без отдельных помещений

- Пункты приема стеклотары и утильсырья

- Аптечные пункты при медучреждениях

- Предприятия мелкого обслуживания (ремонт одежды, изготовление ключей)

- Пункты продажи религиозных атрибутов

Также кассовую технику могут не использовать предприятия в труднодоступных регионах.

Новый ФФД 1.2 для маркировки

Ещё одно изменение по онлайн-кассам с 2021 года связано с маркировкой. С 6 августа те предприниматели, кто участвует в обороте маркированной продукции, будут обязаны передавать фискальные данные в формате ФФД 1.2. Это необходимо для передачи через ККТ сведений об уникальных кодах, которыми при маркировке помечается каждый экземпляр товара. В чеке в связи с этим появятся новые реквизиты.

Какие кассы смогут обеспечить работу с маркированными товарами? Все, которые оснащены фискальным накопителем, поддерживающим новый формат. То есть менять ККТ не нужно, однако придётся обзавестись новым фискальным накопителем, работающим в ФФД 1.2.

Главное новшество: номенклатура в чеке

Самое важное изменение для ИП в 2021 году – с 1 февраля онлайн-касса должна отражать в чеке номенклатуру реализуемых позиций. Требование затронет тех, кто применяет УСН, ЕСХН или работает на патенте

До указанной даты ИП на спецрежимах вправе не включать в чек подробности – достаточно общей суммы реализации. Однако с начала февраля к ним предъявляются такие же требования, как к организациям и предпринимателям на основной налоговой системе. В чеке ККТ с этого момента должны быть:

- название каждого товара, работы или услуги;

- количество;

- стоимость единицы.

Наименования разных товаров, в том числе однотипных, должны различаться. Например, если в продаже пирожки с разной начинкой, то следует указывать: пирожок с яблоком, пирожок с капустой, пирожок с картофелем. Если товар идентичный, например, молоко одинаковой жирности, целесообразно указать торговую марку или производителя: молоко «Моя деревня» 2,5%, молоко «Зорька» 2,5%.

Если покупатель вернул товар или отказался от услуги, те же реквизиты необходимо указывать в чеке ККТ с признаком расчета «Возврат прихода».

Если в момент оплаты точный список реализуемых позиций и их объём определить невозможно, допустимо указать общее название. Например, при внесении суммы за образовательные услуги можно указать «оплата за обучение». В таком случае формируется 2 чека:

- в момент внесения предоплаты на её сумму. Признак расчёта – «Аванс»;

- в момент совершения операции. В чек кассы с признаком «Полный расчёт» нужно внести весь список реализуемых позиций с названием, количеством и стоимостью единицы каждой из них. А при необходимости и сумму доплаты.

Штраф за нарушение

Если предприниматель проигнорирует требования закона в части номенклатуры в чеке, с 1 февраля 2021 года за это он может поплатиться штрафом по статье 14.5 КоАП. Его сумма для ИП составит 1,5-3 тыс. рублей.

Как подготовиться

Внести номенклатуру в кассу можно вручную или чрез загрузку файла. Для этого применяется кассовое ПО, сторонние сервисы или учётная система.

Ручной способ подойдёт тем, у кого немного позиций к реализации. Наименования формируются на основании данных на этикетках и ценниках товаров, дорабатываются с учётом приведённых выше требований или придумываются (для услуг). В базу данных кассы вносится название позиции и цена за единицу.

Вносить товары вручную трудоёмко. А учитывая, что печатать в чеке номенклатуру кассы должны уже с 1 февраля 2021 года, времени на это совсем не остаётся.

Отсрочка заканчивается, но не для всех

Для некоторых категорий налогоплательщиков законодатели ранее отложили переход на онлайн-кассы. Речь идет, конечно, о налогоплательщиках, объемы доходов у которых сравнительно невелики и для которых расход на приобретение данных ККТ и постановку их на учет является существенным.

Это индивидуальные предприниматели, применяющие ПСНО, а также организации и ИП, являющиеся плательщиками ЕНВД. В соответствии с п. 7.1 ст. 7 Федерального закона от 03.07.2016 № 290-ФЗ (в редакции Федерального закона от 03.07.2018 № 192-ФЗ) им было разрешено до 01.07.2019 осуществлять расчеты без применения ККТ при условии выдачи по требованию покупателя (клиента) документа (товарного чека, квитанции или другого документа, подтверждающего прием денежных средств за соответствующий товар (работу, услугу)) в порядке, установленном Федеральным законом № 54-ФЗ (в редакции, действовавшей до дня вступления в силу Федерального закона № 290-ФЗ, то есть до 15.07.2016).

Иначе говоря, до указанной даты такие налогоплательщики вправе были не применять ККТ при выполнении названного условия из п. 2.1 ст. 2 Федерального закона № 54-ФЗ в упомянутой редакции. Эта норма предусматривала, что подтверждающий документ выдается в момент оплаты товара (работы, услуги) и должен содержать следующие сведения:

-

наименование документа;

-

порядковый номер документа, дату его выдачи;

-

наименование организации (фамилия, имя, отчество индивидуального предпринимателя);

-

ИНН, присвоенный организации (индивидуальному предпринимателю), выдавшей (выдавшему) документ;

-

наименование и количество оплачиваемых приобретенных товаров (выполненных работ, оказанных услуг);

-

сумму оплаты, осуществляемой наличными денежными средствами и (или) с использованием платежной карты, в рублях;

-

должность, фамилию и инициалы лица, выдавшего документ, и его личную подпись.

Правда, в полной мере послаблением могли воспользоваться «вмененщики» и предприниматели на патенте – кроме тех, кто занимается розничной торговлей или оказанием услуг общественного питания (пп. 6 – 9 п. 2 ст. 346.26, пп. 45 – 48 НК РФ). На юридических лиц, работающих в этих сферах деятельности, данное послабление вовсе не распространялось, а ИП могли им воспользоваться только при отсутствии работников, с которыми заключены трудовые договоры.

Аналогичное послабление было сделано для организаций и индивидуальных предпринимателей, выполняющих работы (оказывающих услуги) для населения (п. 8 ст. 7 Федерального закона № 290-ФЗ). Оно также не касалось организаций и индивидуальных предпринимателей, имеющих работников, с которыми заключены трудовые договоры, и оказывающих услуги общественного питания.

Это послабление позволяло при оказании услуг населению не применять ККТ при условии выдачи соответствующих БСО в порядке, установленном п. 2 ст. 2 Федерального закона № 54-ФЗ (в редакции, действовавшей до дня вступления в силу Федерального закона № 290-ФЗ, то есть до 15.07.2016), до 01.07.2019 (данный порядок предусмотрен Постановлением Правительства РФ от 06.05.2008 № 359).

Наконец, организации и индивидуальные предприниматели, осуществляющие торговлю с использованием торговых автоматов, не имеющие работников, с которыми заключены трудовые договоры, тоже были вправе не применять контрольно-кассовую технику до 01.07.2019 (п. 11.1 ст. 7 Федерального закона № 290-ФЗ).

С указанной даты налогоплательщики перечисленных категорий должны применять ККТ в общем порядке, – за исключением индивидуальных предпринимателей, не имеющих работников, с которыми заключены трудовые договоры, независимо от режима налогообложения. Они при реализации товаров собственного производства, выполнении работ, оказании услуг вправе не применять ККТ при расчетах за такие товары, работы, услуги до 01.07.2021 (ст. 2 нового закона).

Эти индивидуальные предприниматели в случае заключения трудового договора с работником обязаны в течение 30 календарных дней с даты заключения такого договора зарегистрировать ККТ.

ШТРАФЫ за работу без онлайн кассы

Если ФНС в ходе проверки обнаружит, что предприятие работает без кассы, ему грозит штраф.

Для ИП штраф составляет от 25% до 50% выручки, полученной без кассы, но не меньше 10 тысяч рублей.

Для организации — от 75% до 100% неучтённой выручки, но не меньше 30 тысяч рублей.

Если нарушитель продолжает работать без кассы и его выручка уже составила как минимум 1 млн рублей, руководителю запретят занимать эту должность на срок от одного до двух лет, а деятельность организации или ИП приостановят на срок до 90 дней.

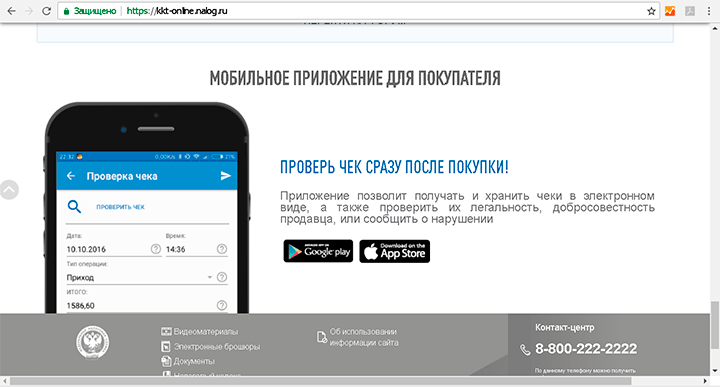

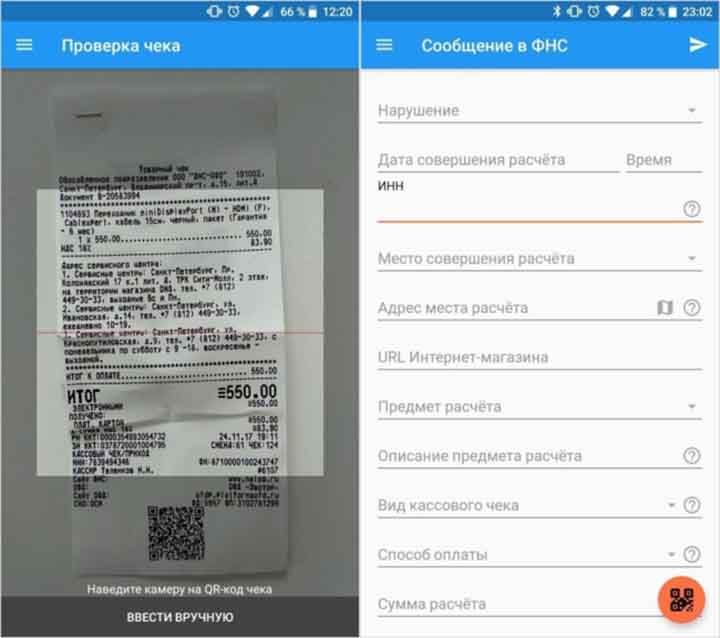

Как налоговая выявляет нарушения при применении ККТ? Кроме проверок самой налоговой инспекции, любой покупатель может пожаловаться в ФНС на то, что ему не выдали чек. Для этого налоговая служба разработала мобильное приложение, доступное всем желающим.

Какие были внесены изменения?

Последняя редакция 54 ФЗ о применении контрольно — кассовой техники датируется 3 июля 2016 года. Внесены изменения были с применением Федерального закона номер 290. Одно из основных изменений — все словосочетания «платежная карта» изменились на «электронное средство платежа».

По последней редакции была полностью изменена 1 статья. Теперь в ней говорится о том, что регулирует правила по применению контрольно — кассовых аппаратов только описываемый закон. Согласно этой статье ФЗ 54 регулирует правила с целью защитить права граждан и организаций, рассматривает права потребителей, устанавливает порядки и процессы расчета. Она дополнена подпунктом 1.1, где оформлены основные понятия и их определения. Описано, что такое фискальные счета, признаки фискальных бумаг, фискальные накопители, данные, документы, какие средства используются для проверки техники, что такое реестр, регистрация и расчет, определения понятий пользователь, чек, изготовитель и т. д. В подпункте 1.2 рассмотрены области и регламент использования контрольно — кассовой техники.

Множество изменений претерпела и вторая статья. Кредитным организациям запрещено использовать контрольно — кассовую технику для осуществления переводов по кредитным историям.

Организации или ИП имеют право не использовать контрольно — кассовый аппарат в случаях:

- Торговля периодической литературой, газеты и журналы, если доля продажи меньше 50%;

- Торговля ценными бумагами;

- В общественном транспорте продажа билетов или талонов кондуктором;

- В любых общеобразовательных учреждениях при обеспечении питанием работников или учащихся;

- Продажа продукции на территории комплексов с павильонами, типа ярмарок, рынков и т. д.;

- Продавец осуществляет разнос продукции;

- Продажа мороженного или алкоголя на розлив в киосках на улице;

- Аренда помещений, если собственник — индивидуальный предприниматель;

- Продажа кваса, молока, овощей, фруктов и т. д. из цистерн;

- Прополка огорода или распилка дров;

- Ремонт обувной продукции;

- Присмотр за престарелыми больными людьми или малолетними детьми.

По статье три можно просмотреть полный порядок учета или ведения реестра техники или фискальных накопителей. Дополнена она подпунктом 3.1. Теперь любой гражданин может просмотреть по каким правилам и требованиям проходит экспертиза кассовых аппаратов, контрольной техники организациями.

Больше всего информации описано в четвертой статье. По последней редакции там оформлен список требований к использованию и виду контрольно — кассовых аппаратов.

Аппарат должен быть или иметь:

- Корпус с номером;

- Внутри обязательно часы и специальное устройство, которое будет печатать чеки;

- Обеспечивать прием, обработку и напечатание информации на чек;

- Иметь возможность установки и замены частей, включая фискальный накопитель;

- Обеспечивать поиск любых документов, содержащихся на накопителе и помогать оператору в выполнении простых действий;

- Принимать подтверждения, хранить денежные средства и т. д.

При изменениях были добавлены подпункты от 4.1 до 4.7, в которых подробно объясняются все требования к кассовым аппаратам, чекам, фискальной технике и т. д.

Была изменена и 5 ст., были добавлены обязанности сотрудников, осуществляющих расчет покупателей. Сотрудники обязаны регистрировать всю используемую ими технику в налоговых органах, при помощи которой осуществляют расчет. Лица, использующие контрольно — кассовую технику обязаны выдавать всем покупателям кассовые чеки или любые другие бумаги и бланки, в которых оформлена информация, напечатанная кассовым аппаратом по всем условиям и требованиям закона.

В измененной статье 7 написано, что контроль правил, условий и требований, экспертизы и проверки проводится налоговыми органами. Вся информация, запрашиваемая сотрудниками налоговых организаций, должна быть им предоставлена для проведения анализа контрольно — кассовой техники.

Скачать действующую редакцию закона

54 ФЗ о применении контрольно — кассовой техники помогает организациям предоставлять верные данные, следить за учетом доходов и расходов автоматически, при помощи техники, а потребители могут согласно этому закону защищать свои права

Важно помнить, что при покупке, покупатель обязан потребовать кассовый чек или другой бланк той же направленности, а продавец обязан его выдать

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43