Что такое платежные средства ndash

Содержание:

- Функция денег как средства платежа

- Принцип работы

- Как работают системы электронных платежей

- Общие положения о расчетах

- Что такое электронные платежные системы

- Рейтинг лучших электронных платежных систем (ЭПС) в 2021 году

- Виды электронных кошельков

- ePayments

- Электронные кошельки

- В каком порядке используются электронные средства платежа?

- Плюсы и минусы

- Рекомендации

Функция денег как средства платежа

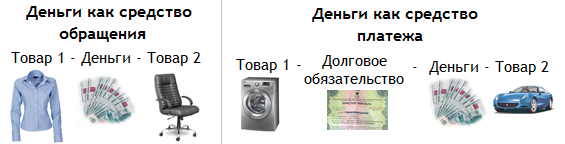

Деньги как средство платежа получили возможность раскрыться в связи с возникновением и развитием в экономике кредитной системы, когда реализация товаров стала осуществляться в кредит, а сроки погашения долга могли переноситься на будущее.

Покупатель, получив товар, дает кредитору долговое обязательство, при погашении которого деньги как раз выполняют данную функцию. Другими словами, деньги как средство платежа выступают инструментом обслуживания кредитных взаимоотношений.

Денежные ресурсы в роли платежного средства отличаются от денег в функции средства обращения тем, что только завершают процесс купли-продажи. При функционировании денег как оборотного средства существует встречное движение товаров и денег, а при использовании денег как платежного ресурса в этом движении существует временной разрыв, в результате чего происходит относительно самостоятельная циркуляция денежных инструментов по сравнению с перемещением товарных ценностей.

В ходе развития экономики (в частности сферы товарного производства) деньги в качестве платежного ресурса стали использоваться чаще и это связано с несколькими причинами.

- Неодинаковые производственные условия и обращения разных товаров. Необходимость покупать товарные ценности в кредит возникает в условиях длительного производственного цикла, когда для реализации товаров требуется длительное время по причине отдаленности рынков сбыта, трудностями транспортировки и прочее.

- Сезонная особенность производства и сбыта продукции в ряде отраслей (например, сельское хозяйство, туризм).

- Рассматриваемая функция денег в значительной мере реализуется и вне производственной сфере, например налоговые выплаты, заработная плата, пенсии, коммунальные услуги и т.д.

Помимо некоторых различий данной функции от остальных, она, тем не менее, неразрывно связана с ними. Деньги как средство платежа могут быть использованы в роли платежного инструмента только при условии их функционирования в роли измерителя стоимости и средства обращения, а ее постоянное развитие вызывает необходимость в резервных фондах, т.е. в функционировании денежных средств в значении инструмента накопления и сбережения.

Реализуя данную роль, деньги могут вызывать экономические кризисы, ведь ввиду кредитных отношений хозяйственная деятельность многих товаропроизводителей имеет тесную взаимосвязь. Так если в каком-либо звене случится отказ по долговому обязательству от оплаты в срок, то это отразится на положении других участников цепи и может повлечь за собой их банкротство.

Источник

Принцип работы

Обеспечением успешного функционирования электронной платежной системы является готовность торгующих организаций и представителей услуг принимать в качестве оплаты виртуальные монеты.

Гарантией надежности системы стало обеспечение онлайн-валюты реальными деньгами.

- Держатель электронного кошелька переводит на счет эмитента деньги, после чего его электронный счет пополняется виртуальной валютой с вычетом процента комиссии.

- Цифровой наличностью покупатель платит за товары или услуги в организации, которая допускает расчеты электронными деньгами.

- Впоследствии организация возвращает онлайн-монеты держателю платежной системы, получая взамен реальные деньги.

Такая система работы несет выгоду для каждого из участников сделки. Эмитент, производящий виртуальные деньги, получает комиссионные в виде процента. У организации, принимающей платеж, снижаются издержки (на инкассацию, работу кассиров, хранение денег), что уменьшает ценники на продукцию. Покупатель получает скидки и платит меньшую цену, что связано со снижением расходов магазина.

Как работают системы электронных платежей

Каждая система имеет свои принципы функционирования. Как правило, учредители таких небанковских платежных сервисов вводят свою цифровую валюту (биткоин, DigiCash, вебмони, аккредитивы, сертификаты, E-Gold). Дело в том, что считать электронные денежные средства рублями или долларами незаконно. Фактически пользователи могут надеяться лишь на то, что ЭПС заботится о своей репутации, ведь законодательные гарантии отсутствуют полностью.

Принципы работы разных платежных систем схожи. Учредители проводят эмиссию собственной валюты, после чего организуется облачная финансовая структура, которая включает следующее:

- Официальный интернет портал, через который проводятся транзакции по счетам пользователей и регистрация новых участников.

- Электронные кошельки с данными о том, какой суммой располагает конкретный клиент.

- Онлайн терминалы или шлюзы, через которые осуществляется пополнение кошельков пользователей.

- Некоторые платежные системы создают свою сеть банкоматов или обменных пунктов.

- Обязательно ЭПС должна наладить сотрудничество с финансовым учреждением, через которое будет проводиться конвертация реальных денежных средств в электронные.

Открытие кошелька

Чтобы создать онлайн кошелек, пользователю нужно заполнить анкету, указав личные данные и номер телефона. Стоит отметить, что изначально клиент получает анонимный доступ к платежам в системе, поэтому паспортные данные зачастую не проверяются. Однако для перехода на более высокий уровень и получения доступа ко всем возможностям системы нужно пройти идентификацию. Дополнительно можно привязать к кошельку свою банковскую карту. Такой вариант не предусматривается сервисом PayPal, но в платежных системах Яндекс.Деньги или WebMoney услуга доступна.

Процедура использования электронного накопителя включает следующие этапы:

- Регистрация в выбранной системе.

- Установка специальной программы на ПК (например, WebMoney Keeper и другие).

- Создание виртуального кошелька или нескольких сразу (аналогов валют).

- Пополнение счета.

Как вывести средства

Если приходные и расходные операции с электронными кошельками проводить легко прямо через сайт, то обналичивание имеющихся денег требует помощи финансового учреждения или наличия банкомата. Вывод средств производится на счет, карту или мобильный клиента по реквизитам. Кроме того, допускается использование пунктов приема платежей. В этом случае пользователь должен перечислить деньги на свой кошелек и получить пароль для обналичивания.

Как правило, клиенту для вывода средств с электронного кошелька нужно:

- Иметь аккаунт в ЭПС.

- Уметь правильно пользоваться специальными программами.

- Заранее получить достаточный сертификат (например, формальный или персональный, отдельные виды существуют для обслуживания юридических лиц).

- Иметь на счету нужную сумму с учетом комиссии.

Обналичивание

Современные пользователи, которые не знают, как снять деньги с электронного кошелька, могут применить один из представленных ниже способов:

- Перевод через финансовую организацию с конвертацией в эквивалент нужной валюты при необходимости.

- Возврат неиспользованных средств через ЭПС.

- Перевод юридического лица физическому.

- Постоянное платежное поручение, оформленное в организации-эмитенте.

- Через сервис guarantee.ru.

- Отправка мгновенного перевода себе / другому лицу.

- Использование обменных пунктов.

Общие положения о расчетах

1. Расчеты – это отношения, связанные с передачей денег или перечислением (переводом) денежных средств.

Расчетные отношения обычно направлены на прекращение исполнением денежного обязательства (по оплате поставленного товара, выполненной работы, оказанной услуги и пр.), а также обязанностей публичного характера (например, по уплате налогов и сборов).

В связи с этим гл. 46 «Расчеты» существенно отличается от большинства глав разд. IV ГК («Отдельные виды обязательств»), поскольку посвящена не специальному виду обязательственного правоотношения, а универсальным способам исполнения любого денежного обязательства.

В регулировании расчетных отношений, помимо гражданского законодательства, существенную роль играют акты (положения, инструкции) Банка России.

2. Расчеты делятся на наличные и безналичные.

Наличные расчеты представляют собой передачу наличных денег – монет и банкнот.

Безналичные расчеты – это правоотношения, связанные с исполнением поручения владельца банковского счета о перечислении или получении денежных средств. Объектом правоотношений в данном случае являются безналичные денежные средства – права требования к банку.

Свобода граждан в выборе способа расчетов не ограничена, они имеют право осуществлять как наличные (причем без ограничения по сумме), так и безналичные расчеты (п. 1 ст. 861 ГК). Юридические лица и индивидуальные предприниматели по общему правилу должны осуществлять расчеты в безналичной форме. Для данных субъектов установлены ограничения наличных расчетов: в настоящее время допустимым является осуществление расчетов в наличной форме между юридическими лицами и (или) индивидуальными предпринимателями в размере 100 000 руб. по одной сделке (договору).

3. Глава 46 ГК практически полностью посвящена безналичным расчетам, тогда как регулирование расчетов наличными деньгами содержится в правилах об исполнении обязательств (гл. 22 ГК).

Наличные расчеты между гражданами обычно оформляются составлением расписки, в том числе в виде отметки на долговом документе (ст. 408 ГК).

Наличные расчеты в случаях продажи товаров, выполнения работ и оказания услуг юридическими лицами и индивидуальными предпринимателями по общему правилу возможны только с использованием контрольно-кассовой техники.

Операции с наличными деньгами (поступление и выдача из кассы), осуществляемые указанными лицами, сопровождаются составлением кассовых документов (приходных и расходных кассовых ордеров)3.

Наличные деньги сверх установленных лимитов остатка средств в кассе сдаются в банк.

4. Обязательным участником отношений по совершению безналичных расчетов является банк (иная кредитная организация), с которым у плательщика (получателя) заключен договор банковского счета. Безналичные расчеты представляют собой операции во исполнение договора банковского счета. В расчетных отношениях, помимо плательщика, получателя средств и обслуживающих их банков, также могут участвовать банки-посредники.

Безналичные расчеты осуществляются на основании расчетных документов, имеющих установленную форму и ряд обязательных реквизитов, отсутствие которых может послужить препятствием для совершения соответствующей операции. Все большее распространение в банковской практике получает совершение расчетных документов в электронной форме, которая в настоящее время установлена как основной способ совершения распоряжений о перечислении денежных средств.

Безналичные расчеты осуществляются в формах, предусмотренных федеральным законом, установленными в соответствии с ним банковскими правилами, применяемыми в банковской практике обычаями (п. 1 ст. 862 ГК).

Выделяют следующие формы безналичных расчетов (платежные инструменты):

- расчеты платежными поручениями;

- расчеты по аккредитиву;

- расчеты по инкассо на основании платежных требований получателя средств (прямое дебетование) и инкассовых поручений;

- расчеты чеками;

- расчеты платежными (банковскими) картами;

- расчеты путем перевода электронных денежных средств.

Стороны гражданско-правового договора (основного договора) вправе избрать любую из возможных форм расчетов (ст. 421, п. 2 ст. 862 ГК).

Что такое электронные платежные системы

Электронная платежная система (ЭПС) — это организация, которая обеспечивает взаиморасчеты между пользователями в Интернете. Участниками процесса выступают частные лица и занимающиеся коммерцией предприятия, банки и другие финансовые структуры.

Электронные платежные системы позволяют:

Перечень неполный. Возможности виртуальных сервисов обширные, их функционал постоянно совершенствуется и расширяется.

Для расчетов используются электронные деньги — виртуальные цифровые единицы, выпущенные системой.

Особенности цифровой наличности:

- Выпускаются только в электронной форме.

- Обеспечены реальными деньгами.

- Гарантированы выпустившей их ЭПС (эмитентом).

- Хранятся на электронных носителях.

- Признаются не только внутри системы, но и при расчетах с внешними контрагентами.

Виртуальные деньги хранятся на электронных кошельках — так называется счет пользователя в выбранной системе.

Рейтинг лучших электронных платежных систем (ЭПС) в 2021 году

Понятие платежной системы появилось в Америке, где в 1949 году была запущена первая массовая карточная платежная система под названием Diners Club.

В те времена интернета не было, что существенно замедляло процесс взаимодействия между продавцом и покупателем. Покупатель хотел купить товар быстро, а продавец хотел быть полностью уверен, что гарантированно получит от него оплату.

Платежные системы взяли на себя роль посредника для расчетов между клиентами и торговыми точками.

Такие сервисы являются “центробанками” для самих себя, а также самостоятельно выполняют функции технического провайдера, надзорного и законодательного органа. Электронные деньги не нужно печатать, они не изнашиваются, их легко хранить и использовать. Они стали популярным решением для переводов между кошельками пользователей, а за счет возможности переводить средства анонимно используются офшорными компаниями по всему миру.

Будучи альтернативой расчетам с использованием наличных, платежные системы стали одним из базовых онлайн-сервисов, предоставляемых банками и другими финансовыми институтами.

Виды электронных кошельков

Вид электронного кошелька определяется по тому, какую информацию о себе предоставил его владелец:

- анонимный (неперсонифицированный) кошелек открывают, если владелец не сообщил оператору электронных денег своих паспортных данных;

- персонифицированный, владелец которого прошел упрощенную идентификацию, указав свои паспортные данные;

- корпоративный, который открывают ИП и организации, предполагает его идентификацию с помощью ИНН.

Чем выше уровень идентификации владельца кошелька, тем большие суммы электронных денег могут участвовать в расчетах. Так, лимит расчетов в месяц для анонимного кошелька составляет 40 тысяч рублей, а для персонифицированного – 200 тысяч рублей.

При использовании корпоративного кошелька нет ограничений по сумме расчетов в месяц, но установлен лимит остатка электронных денежных средств на конец рабочего дня – 600 тысяч рублей. Излишек автоматически зачисляется на расчетный счет владельца корпоративного кошелька без его распоряжения.

Организации и индивидуальные предприниматели не могут рассчитываться электронными деньгами между собой. Одной из сторон таких расчетов обязательно должно быть обычное физическое лицо, причем, если с помощью электронных денег производится оплата по гражданско-правовому договору, кошелек получателя должен быть персонифицированным.

ePayments

С 2011 года система приема электронных платежей с великобританскими корнями предоставляет услуги пользователям 168 стран.

ePayments предлагает:

- осуществлять переводы из разных стран без комиссии;

- возможность массовых выплат пользователям других ЭПС с комиссией до 3%;

- приемы платежей от партнеров и сотрудников;

- обналичивать средства, совершать покупки и оплачивать услуги;

- после регистрации можно оформить на 3 года персональную пластиковую карту ePayments Card, которая дает возможность совершать операции в любой точке мира.

Стоимость международной карты с доставкой – 5,9$ с бесплатным сервисным обслуживанием. Снять деньги в банкомате можно в валюте той страны, в которой находится держатель ePayments Card. Комиссия за снятие наличности – 2,6$ или 2,4 €.

Электронные кошельки

Наравне с банковскими системами набирают популярность электронные сервисы, такие как Яндекс.Деньги , Вебмани или Киви . Их особенность заключается в простоте использования, доступности и дистанционном управлении. Используя виртуальные кошельки , можно оплатить многие услуги, осуществить покупки в интернете, вывести деньги на карту.

Самые популярные электронные системы в России:

- Киви-кошелек . Прост в обращении и не требует сложной процедуры регистрации. Пополнять его можно через терминал, карту или мобильный телефон. Qiwi предлагает множество возможностей вывода средств, оплаты услуг и покупок. Кошельком можно пользоваться и без верификации, но в сильно ограниченном функционале.

- Webmoney . Данная система позволяет открывать кошельки не только в рублях, но и в долларах, евро и т.д. Процедура регистрации достаточно простая, и после ее прохождения становится доступным открытие кошелька в другой валюте. Однако для пользования полным функционалом сервиса придется подтвердить личность, предоставив скан паспорта и свое фото.

- Яндекс.Деньги . Создание виртуального кошелька проходит примерно также, как и в описанных выше сервисах. Чтобы воспользоваться всеми возможностями кошелька, необходимо пройти идентификацию. Жителям РФ это можно сделать онлайн, другим пользователям придется отправить заверенные документы по почте. Яндекс.Деньги позволяет выполнять множество операций, в том числе предоставляет информацию по задолженности перед бюджетом. Оплатить ее также можно с помощью виртуального счета.

Электронными кошельками пользуются многие. Те, кто имеет заработок в интернете (что уже не редкость), могут регулярно получать зарплату на интернет-счет. А уже оттуда выводить ее или использовать для оплаты товаров и услуг, выпустив платежную карту (как в Яндекс или Киви).

В каком порядке используются электронные средства платежа?

Использование электронных средств платежа осуществляется на основании договора об использовании электронного средства платежа, заключенного оператором по переводу денежных средств с клиентом, а также договоров, заключенных между операторами по переводу денежных средств. Оператор по переводу денежных средств вправе отказать клиенту в заключении договора об использовании электронного средства платежа (заметим, что данное положение вступает в силу лишь по истечении 18 месяцев после дня официального опубликования, то есть с 1 января 2013 г.).

До заключения с клиентом договора об использовании электронного средства платежа оператор по переводу денежных средств обязан информировать клиента об условиях использования электронного средства платежа, в частности о любых ограничениях способов и мест использования, случаях повышенного риска использования электронного средства платежа. Оператор по переводу денежных средств обязан:

- информировать клиента о совершении каждой операции с использованием электронного средства платежа путем направления клиенту соответствующего уведомления в порядке, установленном договором с клиентом;

- обеспечить возможность направления ему клиентом уведомления об утрате электронного средства платежа и (или) о его использовании без согласия клиента;

- фиксировать направленные клиенту и полученные от клиента уведомления и хранить соответствующую информацию не менее трех лет;

- представлять клиенту документы и информацию, которые связаны с использованием клиентом его электронного средства платежа, в порядке, установленном договором;

- рассматривать заявления клиента, в том числе при возникновении споров, связанных с использованием клиентом его электронного средства платежа, а также предоставить клиенту возможность получать информацию о результатах рассмотрения заявлений, в том числе в письменной форме по требованию клиента, в срок, установленный договором, но не более 30 дней со дня получения таких заявлений, а также не более 60 дней со дня получения заявлений в случае использования электронного средства платежа для осуществления трансграничного перевода денежных средств.

Заметим, что положения, устанавливающие вышеуказанные обязанности оператора, вступают в силу по истечении 18 месяцев после дня официального опубликования.

Использование клиентом электронного средства платежа может быть приостановлено или прекращено оператором по переводу денежных средств на основании полученного от клиента уведомления или по инициативе оператора по переводу денежных средств при нарушении клиентом порядка использования электронного средства платежа в соответствии с договором. Приостановление или прекращение использования клиентом электронного средства платежа не прекращает обязательств клиента и оператора по переводу денежных средств, возникших до момента приостановления или прекращения указанного использования.

В случае утраты электронного средства платежа и (или) его использования без согласия клиента последний обязан направить соответствующее уведомление оператору по переводу денежных средств в предусмотренной договором форме незамедлительно после обнаружения факта утраты электронного средства платежа и (или) его использования без согласия клиента, но не позднее дня, следующего за днем получения от оператора по переводу денежных средств уведомления о совершенной операции. После получения оператором по переводу денежных средств такого уведомления клиента оператор обязан возместить клиенту сумму операции, совершенной без согласия клиента после получения указанного уведомления.

В случае если оператор по переводу денежных средств не исполняет обязанность по информированию клиента о совершенной операции, оператор по переводу денежных средств обязан возместить клиенту сумму операции, о которой клиент не был проинформирован и которая была совершена без его согласия. Если же оператор по переводу денежных средств исполняет обязанность по информированию клиента о совершенной операции и клиент не направил ему уведомление, оператор по переводу денежных средств не обязан возместить клиенту сумму операции, совершенной без согласия клиента. Заметим, что данные правила, касающиеся утраты электронного средства платежа, также вступают в силу по истечении 18 месяцев после дня официального опубликования.

Плюсы и минусы

Новые электронные деньги имеют свои преимущества и недостатки, поэтому еще не получили слишком широкого применения. Но с учетом того, что их системы постоянно улучшаются, не исключено, что со временем популярность возрастет. Минусы электронных денег:

- Правовое регулирование. Виртуальную валюту во многих странах не принимают, сделать крупную покупку на них не получится.

- Оборот. Пользуются виртуальной валютой не все, обналичить ее сложнее.

- Зависимость от технологий. Если остаться без света или интернета — доступ к деньгам будет закрыт.

Плюсы электронных денег:

- Скорость. Оплата проводится мгновенно, перевести можно какую угодно сумму в любую страну.

- Автоматика. Все переводы учитываются, операции проводит компьютер.

- Сохранность. Эти деньги нельзя испортить или подделать, их нельзя потерять или украсть. Все операции надежно защищены системой.

- Защита. Взломать электронные деньги либо кошелек – очень сложно. Украсть средства могут, если юзер воспользовался мошенническими схемами.

Преимущества

Хотя схема оплаты через интернет имеет сходство с безналичным расчетом, виртуальные деньги все же ближе к наличке: их обращение персонифицируется, реквизиты сторон известны. Свойства электронных денег наделяют их целым рядом преимуществ:

- Платеж проходит с идеальной точностью.

- Скромная цена эмиссии: для создания виртуальных денег не нужны бумага и краска.

- Деньги не надо пересчитывать вручную, это делает платежный инструмент.

- Не требуется охрана при хранении крупных сумм.

- Платеж фиксируют системы.

- Суммы в кошельке хранятся очень долгий срок, не требуется платить проценты за услугу.

Недостатки

Одна из самых ощутимых – полная зависимость от компьютера, на котором установлены запускные файлы. Если ПК вышел из строя, зайти в свой кошелек не получится. Имеются и другие недостатки:

- Подключение к интернету для совершения операций. Не у всех и не всегда есть возможность выхода в нтренет, поэтому в некоторых случаях доступ к средствам ограничен.

- Нельзя прямо передать деньги от одного плательщика к другому.

- Средства криптографической защиты еще недостаточно обкатаны и проверены, как поведут себя при массовом использовании электронных денег – пока неизвестно.

Рекомендации

Пользуясь следующими советами можно избежать недоразумений при использовании электронных валют. Прежде всего, нужно понимать, что при выборе кошелька человек не всегда свободен.

Нужно использовать только официальные сайты, имеющие защищенное соединение. Нельзя увлекаться подозрительными обменниками, в особенности с WM деньгами. Это может быть чревато потерей денежных средств.

Никому и никогда нельзя говорить свои ключи, пароли и коды. Нужно реагировать на информацию, которые связана с электронной системой. Все новости и проблемы в работе выбранной системы всегда отображаются в финансовых информагентствах.