Дефолт

Содержание:

Дефолт и банкротство

Порой дефолт путают с банкротством, но это разные вещи. Банкротство означает, что компания, погрязшая в долгах, завершает свою деятельность. Кредиторам при этом ничего не остается, кроме как судиться и надеяться на минимизацию убытков благодаря судебному решению. В результате у компании-банкрота конфискуется имущество и за счет его реализации гасятся долги. Банкротство – это крайний случай, после него компания уже точно не будет работать в прежнем формате.

Дефолт — это еще не конец, не полная остановка работы компании. В случае страны все государственные органы продолжают функционировать, иностранцы не забирают сырьевые ресурсы, крупные предприятия и прочее. Государство-должник остается с подмоченной репутацией, но при своих ресурсах.

Две разновидности дефолта:

- При техническом дефолте заемщик временно не справляется с долговой нагрузкой, но намерен все исправно платить после нормализации ситуации. Задержка выплаты может произойти по техническим причинам (сбой в программном обеспечении и т.п.) или из-за временных трудностей с деньгами. На практике в такой ситуации стороны обсуждают причины дефолта, в итоге появляется некий план действий, устраивающий и кредитора, и заемщика. Дефолт для заемщика – это всегда репутационные потери и финансовые последствия, которые зависят от суммы долга, продолжительности задержки оплаты и своевременности предыдущих платежей. Кредитор может потребовать заплатить штраф или досрочно выплатить всю сумму долга.

- При кредитном дефолте заемщик не может гасить кредит, причем речь идет не о временных трудностях. Обычно такие истории заканчиваются банкротством компании и реализацией активов. В случае государства решение о дальнейшем порядке действий принимают международные судебные инстанции. Кредитный дефолт страны неминуемо отражается на населении, негативные последствия могут растягиваться на долгие годы. К примеру, в 1918 года почувствовавшие свою силу большевики заявили, что Россия не будет платить по долгам, которые были оформлены при царе и Временном правительстве. Однако в 1990-х было принято решение угодить Западу, погасив часть этих долгов.

Последствия дефолта для граждан

Рассматриваемое явление имеет негативные последствия для коммерческих структур. Трудности с погашением кредитов свидетельствуют о шатком финансовом положении компании. Данный фактор становится причиной возникновения сложностей в получении новых займов. Большинство банковских организаций начинают требовать предоставление имущества в качестве залога. Помимо этого, наблюдается ухудшение взаимоотношений с потенциальными контрагентами, которые отказываются от заключения сделок, имеющих долгосрочный характер.

Среди отрицательных последствий государственного дефолта следует выделить снижение уровня жизни и достатка граждан. Дефолт Украины наглядно демонстрирует, что в случае данного явления государственные структуры теряют возможность исполнять свои обязательства перед гражданами. Ухудшение экономики проводит к девальвации валюты, что отрицательно воздействует на доходность малого бизнеса и жизнь населения.

Обесценивание национальной валюты приводит к остановке большинства производственных компаний, которые сотрудничают с импортными поставщиками. Иностранные инвесторы, экстренно выводящие свой капитал, останавливают работу банковской системы. Различные сложности на мировой политической арене приводят к нестабильности экономических процессов.

Довольно интересен тот факт, что дефолт имеет и ряд положительных последствий. Свободные финансовые ресурсы могут быть направлены на поддержку развития различных сфер. Говоря простыми словами, государство отказывается от финансирования неприбыльных сфер. Эта политика способствует обрушению финансовых пирамид и закрытию фирм «однодневок».

Многих людей интересует вопрос о том, что будет с кредитами в случае дефолта. При отсутствии средств для погашения задолженности банк может оставить себе залоговое имущество. Это означает, что задолженность не исчезнет и человек должен выплатить всю сумму, указанную на страницах договора. Однако банковские организации могут пойти навстречу заемщику, предоставив ему кредитные каникулы или реструктуризировав долговые обязательства. Банк, заинтересованный в возврате выданных средств, может предложить заемщику более выгодную процентную ставку либо увеличение срока погашения займа.

Государственный дефолт – так это невозможность выплачивать внутренний или внешний долг, который связан с ухудшением экономической ситуации в стране

Дефолт 1998 в России

Известно, что дефолт приходит к падению национальных биржевых индексов — как в национальной валюте, так и в долларах. Тем, кто интересуется инвестированием, также известно, что покупка дешевого актива является источником возможной будущей сверхприбыли — а состояние дефолта как правило соответствует минимуму фондового рынка страны или находится около него. Как проходил дефолт 1998 года в России?

Многие еще помнят то время. Нефть стоит почти копейки, производство наполовину не работает, а население начинает привыкать к национальной игре вовремя купить доллар (евро как дополнительная альтернатива появится только через два года, а система страхования банковских вкладов — и вовсе через шесть).

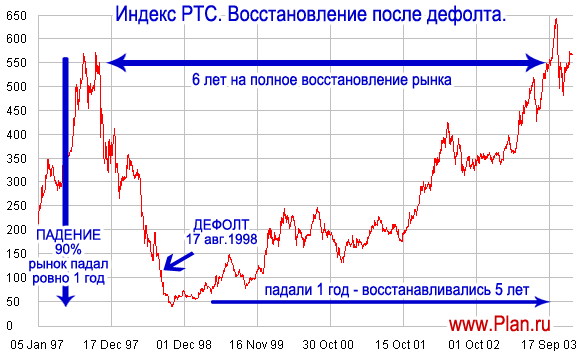

Проваливается идея чековой приватизации — по факту промышленность России становится не народным достоянием на акционерной основе, а концентрируется в узких кругах криминальных группировок. Между тем нужно выполнять социальные, пенсионные и прочие внутренние и внешние обязательства. Уже с конца 1997 года российский долларовый индекс РТС реагирует на ухудшающееся положение:

За годовой промежуток с конца 1997 по конец 1998 года индекс упал на 90%, причем точка дефолта ожидаемо оказалась недалеко от дна рынка. Полное восстановление заняло 6 лет — однако тот, кто вложился бы в российский рынок осенью 1998 года (справедливости ради стоит сказать, что практически сделать это было гораздо сложнее, чем сейчас) за пять лет сумел бы увеличить свой капитал в 11 раз! Более того — на этом рост не закончился и с колебаниями продолжился вплоть до мая 2008 года, когда был зафиксирован максимум почти в 2 500 пунктов:

У Бернштайна есть объяснение того, почему индексы стран с плохой экономикой потенциально способны к более высоким результатам, чем индексы развитых стран: так как риски кажутся здесь более высокими (т.е. просадки и колебания котировок весьма велики), то акции должны обеспечивать более высокую доходность, чем у развитых «безопасных» рынков, чтобы найти своих инвесторов. Итого, практически в любой точке выхода из рынка (вход — на дефолте) при долгосрочном инвестировании мы имеем как минимум хорошую, а как максимум — просто прекрасную прибыль.

Аргентина и Греция

Рассмотрим теперь финансовый дефолт Аргентины:

После дефолта Аргентины 2001 года к его концу было достигнуто дно на уровне примерно 250 пунктов; к 2008 году рынок вырос до 2200 пунктов, т.е. почти в 9 раз. Если пересчитать доходность на доллары, то результат можно разделить на три — после резкой девальвации на 200%, сопутствующей дефолту, курс песо был стабилизирован и в последующие годы оставался почти постоянным.

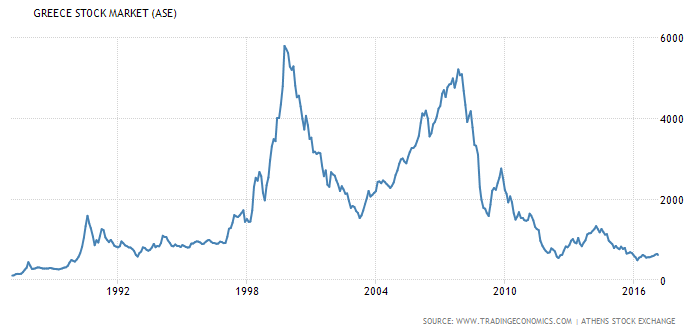

Трехкратный рост в долларах за шесть лет с момента дефолта хотя и ниже российских показателей, но тем не менее тоже отличный результат. С 2012 аргентинский рынок демонстрирует стремительный взлет, в том числе за последний год выдав около 70% дохода — однако и песо за последние 4 года девальвировалось в 4 раза. Напоследок взглянем на греческий рынок:

Здесь видим несколько другую ситуацию — вроде бы начавшийся после дефолта 2012 года рост вновь сменился падением — в результате за четыре года греческий рынок не принес ничего, тогда как, допустим, американский выдал хорошую прибыль.

Выводы. Покупка индексов акций стран, объявивших дефолт, может быть достаточно перспективной. Однако не нужно увлекаться, используя для этой инвестиции умеренную долю — кроме того, лучше рассчитывать на долгосрочный период. Спекуляция может не позволить извлечь из ситуации всей выгоды, а пример греческого рынка показывает, что рост индекса после дефолта совсем необязательно будет продолжаться несколько лет подряд, как было у России и Аргентины.

Т.е. все зависит от эффективности, с которой власти будут выходить из сложившейся ситуации — и если России всегда можно надеется на рост нефти, то многим другим странам можно рассчитывать лишь на собственные удачные действия и смягченные условия по рефинансированию долга.

Для начала — суть дефолта

Дефолт – это когда страна отказывается платить по своим долгам. Вот так вот берет и говорит кредиторам: «да пошли вы все! Платить не будем». Банкротство, только для всего государства

При этом важно понимать, что у кредиторов очень хрупкие нервы, и единственную просрочку выплаты процентов они воспримут уже как «да пошли вы все!»

То есть дефолт – это не официальное объявление отказа платить по счетам. Это фактический провал хотя бы одного платежа по государственному обязательству. Так что критерий очень прост: если страна не заплатила проценты кредиторам по своим ценным бумагам – то в стране произошел дефолт.

Подобная ситуация может случиться в трех случаях:

- Если в стране нет денег, а время платить по счетам пришло. Тогда дефолт происходит в любом случае, хочет того страна, или не хочет.

- Если в стране нет желания платить по долгам. Тогда это уже осознанный и достаточно наглый ход – отказаться платить.

- Если политические игры зашли слишком далеко.

Вот о последнем пункте скажем детальнее. Дефолт – это ведь палка о двух концах, в этой игре проигрывает и кредитор (ему не вернули кредит) и заемщик (ему больше никто не даст денег долгие годы). Потому этого состояния всегда стараются избежать. И страны используют дефолт в качестве рычага влияния на кредиторов. Дескать, давайте нам отсрочку, дисконт, списывайте часть долгов, или мы объявим дефолт, и тогда вы вообще не увидите своих денег. А если в этой политической игре стороны упёрлись рогом, то самое состояние «пора платить, а денег нет» наступает.

Подобная ситуация наблюдается в Греции, которая хочет реструктуризировать свои долги, то же самое происходит и в Украине.

Как защититься от последствий дефолта гражданам

Население, наравне с банками и бизнесом принимает на себя главные последствия дефолта. Однако некоторые из них вы способны сгладить. Ключевым последствием дефолта государства является падение курса национальной валюты. Поэтому если у вас есть какие-либо сбережения и вы прогнозируете скорейший дефолт в стране, то первое что вы должны сделать это обезопасить их и защитить себя от дефолта. Для этого существует несколько способов:

Конвертация сбережений в валюту (доллар, евро, резервные валюты). Самым популярным и доступным для каждого способом является переход из рублей в валюту. Главное успеть обменять валюту заранее, а не в тот момент когда курс рубля уже упал. Если вы поздно узнали про дефолт, то при покупке валюты на пике стоимости доллара или евро, вы можете и потерять.

Покупка драгоценных металлов, прежде всего золота. Среди инвесторов и в мире финансов золото считается защитным активом в стрессовых ситуациях. Поэтому в случае дефолта или кризиса вы можете направить часть своих сбережений на покупку драгметаллов (золото, серебро, и др.)

Важно понимать что речь идет не покупке в ювелирном магазине, а о приобретении физического золота в слитках и об обезличенных металлических счетах. Вложения в недвижимость

Вариант подходит для тех у кого существенные сбережения

Вложения в недвижимость. Вариант подходит для тех у кого существенные сбережения

Недвижимость также стоит приобретать перед дефолтом и кризисом. Когда еще не все ринулись покупать квартиры. Сразу после дефолта стоимость недвижимости подскочит из-за повышения спроса, однако затем пойдет на спад из-за снижения покупательной способности начисления. Если в скором времени вам потребуются деньги, то вкладываться в недвижимость не стоит. Однако, жилье всегда в цене и здесь вы деньги не потеряете на долгосрочном горизонте 5 и более лет.

Покупка ценных бумаг. Этот инструмент подходит не всем и не всегда. В первую очередь он подходит для опытных инвесторов и спекулянтов рынка ценных бумаг. Если вы не знаете что это, то лучше выбрать другие варианты. Вложение в акции и другие ценные бумаги — это весьма рискованное занятие, есть риск потерять все деньги. Особенно в условиях кризиса и дефолта. Дефолт страны практически всегда подразумевает банкротства нескольких компаний на рынке. Поэтому несмотря на очень низкие цены акций компаний во время дефолта и хороших цен других активов, надо осознавать размер риска. Многие из компаний, акции которых вы купите просто напросто могут обанкротится и не оправится после кризиса.

Помимо перечисленных выше вариантов, есть и другие способы вложения денег, однако не все они могут оказаться прибыльными и связаны с риском, особенно в условиях дефолта и кризиса в экономике и в финансах. Подробнее про .

А на этом сегодня все про то что такое дефолт. Всем успехов и удачи. До новых встреч на страницах проекта Тюлягин!

Дефолт 1998 года

14 августа 1998 года на вопрос о возможности девальвации рубля президент РФ Борис Ельцин заявил: «Не будет. Нет. Твердо и четко.» Курс доллара на тот момент составлял 6 руб. 27 коп. К этой отметке американская валюта больше никогда не возвращалась.

О заморозке выплат по ГКО (государственным краткосрочным облигациям) премьер-министр Сергей Кириенко объявил через три дня после выступления Ельцина. Центральный банк перестал поддерживать рубль. Начав с небольшого снижения, российский рубль буквально рухнул в последние дни августа и первую неделю сентября. На своем пике (09.09.98) доллар стоил почти 21 рубль.

Обесценивание национальной валюты привело к многократному росту цен, задержкам зарплат, пенсий, социальных пособий. Внутренний валовый продукт сократился втрое. Снизилась собираемость налогов, упало производство. Некоторые крупные банки обанкротились, граждане потеряли свои сбережения.

О причинах и последствиях кризиса подробно вы можете узнать из нашего видео.

По оценкам Московского банковского союза убытки экономики РФ в 1998 году составили около 96 млрд долларов. Из них 33 млрд потеряли корпорации, 45 млрд – банки, 19 млрд — население.

Дефолт как понятие

Дефолт (англ: default) — невозможность выполнения любых долговых обязательств в установленный срок. Пострадать от него могут отдельные граждане, компании всех форм собственности и государства.

Причины возникновения:

несбалансированная политика наращивания задолженности; резкое снижение доходности; ошибки в расчётах; авантюризм; форс-мажорные обстоятельства; экономический кризис; смена существующего строя для государства.

Как только запросы, потребности и траты начинают доминировать над возможностями, возникает угроза неплатёжеспособности. Нарушается баланс. Чем крупнее единица его нарушившая, тем масштабнее последствия.

Два вида дефолта:

1. Технический. Обязательства не могут быть выполнены именно в этот временной промежуток. Средства и возможности для погашения есть, но в силу непреодолимых обстоятельств, выполнение несколько откладывается.

2. Обычный. Предбанкротное состояние — средств и возможностей нет, и не предвидится. Если все предпринимаемые шаги к улучшению ситуации не приводят, начинается тяжелая процедура банкротства. Физические лица теряют имущество, компании активы и саму возможность существования. С государством сложнее. Этот дефолт называют суверенным. Он затрагивает все структуры, все уровни и большинство граждан. Ущерб могут понести и станы-кредиторы. Высока вероятность обвала финансовых рынков. Результат — международный экономический кризис, затрагивающий граждан других территорий. Поэтому на авансцену выходит МВФ. Начинаются глобальные преобразования. За них в итоге стране придется очень дорого заплатить.

Интересно! С 1946 по 2006 год в мире случилось 169 государственных дефолтов. Самое большое количество было у Испании — 6.

Это интересно: 4952,Что означает слово «кацап» (видео)

Что вызвало разговоры о дефолте?

Одно из наиболее авторитетных сегодня изданий под названием Bloomberg опубликовало результаты исследований аналитического отдела Bank of America, свидетельствующие о реальной вероятности скорого дефолта для Российской Федерации.

Основные аргументы в пользу данного утверждения – схожесть показателей биржевых трендов и динамики индексов с печально известным 1998 м годом. Такие прогнозы на ряду с санкциями западных стран не на шутку обеспокоили население страны.

Кто думал и говорил о дефолте в России?

Помимо Bank of America, на вопрос о том, будет ли дефолт и девальвация национальной валюты в России в 2019 году, искали ответы иные серьезные компании.

| Авторитетные эксперты | Суть предреканий |

| Всемирный Банк | В докладе Глобальные экономические перспективы предрекается общемировой кризис в экономике в 2019 году. Причем шансы на нормализацию ситуации признаются минимальными. Причиной столь печальных событий называют протекционизм и ужесточение денежно-кредитной политики США. |

| Миллиардер Джордж Сорос | На выступлении в Париже в конце 2017 года миллиардер предупреждал об угрозе мирового финансового кризиса по причине роста курса доллара, выхода капиталов из развивающихся стран, срыва ядерной сделки с Ираном и девальвации национальных валют. |

| Финансисты хедж-фондов | Управляющие хедж-фондов Грег Коффи и Рассел Кларк основной причиной возникновения кризиса считают опасную ситуацию на мировых рынках. |

Предпосылки к дефолту

Чтобы понять, возможен ли дефолт и экономический кризис в России в следующем году, можно сравнить предшествующие факторы кризиса 1998 года с современными российскими реалиями:

- Текущие и запланированные доходы существенно отличаются между собой. В процессе расчета государственного бюджета на 2018 год цена на нефть была заложена на высоком уровне, но после снижения котировок произошло сокращение доходной части бюджета. Это, в свою очередь, стало причиной его дефицита и вынудило правительство ограничить запланированные расходы во избежание дефолта.

- Сокращение доходной части бюджета вызвано скудным поступлением налогов, падением цен на экспортируемую продукцию.

- Политический кризис, сопровождающийся чехардой в руководящих должностях, резкими переменами в политическом курсе.

- Форс-мажорные ситуации.

Существующие сложности в стране

При ответе на вопрос, грозит ли России реальный дефолт, специалисты ЦБ РФ и многие отечественные финансовые эксперты признают низкую вероятность нормализации экономики страны в ближайший год.

Без отмены санкций, стабилизации политической ситуации и налаживания партнерства со странами-соседями, о нормализации жизни для населения и производственных предприятий речь не идет.

Ведь введение санкций привело к нестабильности в работе множества отечественных банков, не получающих достаточной финансовой поддержки со стороны государства. Они нуждаются в дополнительных финансовых вложениях со стороны, но из-за санкций не имеют возможности продолжить сотрудничество с европейскими финансовыми организациями.

Удивительно, но есть и плюсы

Есть поговорка – «То, что не убивает, делает нас сильнее». То же самое относительно дефолта, который мобилизует резервы государства и общества. Государству, объявившему дефолт, не нужно выплачивать долги, что позволяет перенаправить имеющиеся финансовые потоки на решение внутренних проблем.

Дефолт стимулирует конкуренцию и способствует развитию ранее невостребованных мощностей. Нарушение внешнеэкономических связей заставляет предприятия искать резервы для развития внутри страны. Слабые предприятия разоряются, остаются только самые эффективные и востребованные. В результате этого перестраивается и экономика страны, что бывает невозможно в нормальных условиях.

Дефолт ставит все на свои места – дутые экономики лопаются, слабые разоряются, сильные выживают. Исчезают перекосы в экономике, финансирование осуществляется более целенаправленно, именно в те отрасли, которые важны и необходимы.

Дефолт, в некоторых случаях, позволяет уменьшить внешний долг. Государства-кредиторы, желая вернуть деньги, могут пойти на реструктуризацию задолженности, отложить на длительный срок выплаты, а то и полностью отказаться от процентов по кредиту. Все это позволяет должнику быстрее «встать на ноги».

Дефолт — что это такое простыми словами?

Слово, знакомое россиян еще со времен событий 1998-го года. У большей части населения слово «дефолт» означает времена, когда в стране сильно уменьшается уровень жизни. Фактически так оно и есть, однако если разбирать детально — не все так просто.

Государству нужны деньги — на содержание войсковых частей, на бесплатное образование и медицину, на ремонтные работы и так далее. Государственный бюджет преимущественно пополняется за счет налоговых поступлений от рядового гражданина страны, частично — за счет пошлин, акцизов и прочих финансовых инструментов, специализирующихся на контроле производства, ввоза и вывоза, а также реализации товаров внутри России.

Но иногда государственный бюджет не может достаточно пополниться одними лишь ресурсами внутри страны, тогда страна берет ссуды у других стран под небольшой процент. Таким образом, страна становится должником.

Если же отвечать на вопрос, что такое дефолт рубля, то, говоря простым языком, это означает — сильное падение стоимости национальной валюты и грядущая за ним неспособность платить по кредитам в иностранной валюте. Условно говоря, если человек имеет доход в размере 40 000 рублей и у него имеется долг 2 000 долларов, то по сегодняшнему курсу — 65 рублей за доллар — человек вполне справляется. Но если курс скакнет и доллар станет стоить 150 рублей, доход должника не увеличится, а вот долг, наоборот, сильно вырастет. Это и есть дефолт рубля (в экономической теории такого термина нет, вместо него говорят «девальвация национальной валюты).

Виды дефолта

С конца 19-го века, ведущие экономисты мира, в частности так называемые кейнсианцы и приверженцы новой школы экономики, выделили два основных вида дефолта. Обозначить еще по крайней мере один вид невозможно, так как он в любом случае окажется всего лишь подвидом по основным своим признакам.

Страна может объявить:

Простой дефолт

В данном случае юридическое лицо или целая страна, выступающая в роли должника (дебитора), не способна выплатить по долговому обязательству в среднесрочной и долгосрочной перспективе.

Простым дефолтом также называют явление, когда должник по тем или иным причинам не желает погашать свои задолженности — например, по причине следования своей агрессивной политике (Германия 30-х годов прошлого века). В таком случае сначала под международным контролем происходит процедура наблюдения за финансами страны, а затем — оформление банкротства.

Простой дефолт в свою очередь делится на суверенный и перекрестный. В первом случае страна неспособна выплачивать платежи в счет внешних и внутренних задолженностей, во втором — из-за отказа платить по одним обязательствам в международном сообществе формируется мнение, что страна неспособна платить и по другим долгам.

Технический дефолт

Под техническим дефолтом подразумевается неспособность платить по внешним и внутренним задолженностям в краткосрочной перспективе — к примеру, из-за временных экономических затруднений. При этом страна или предприятие не отказывается от обязательств в принципе, а лишь «просит» об отсрочке. Часто наблюдаются ситуации, когда страна или предприятие объявляет технический дефолт, при этом продолжая частично погашать долги.

Страны, особенно с неразвитой экономикой, часто объявляют технический долг в результате чрезмерного насыщения внутреннего или внешнего рынка облигациями. Облигация — вид финансового актива, при приобретении которого гражданин дает государству кредит под небольшие проценты. Так как облигации подразумевают массовое распространение, а также неотложность исполнения обязательства по выплате, государство не может отсрочить платежи. В таком случае единственным выходом является объявление технического дефолта.

Заключение

Изучая такие понятия, как дефолт, лишний раз убеждаешься, как сложно управлять машиной под названием “государство”. Пара неверных шагов и миллионы граждан оказались лишены всех своих сбережений, утрачено доверие к банковской системе и правительству. На долгие годы у населения поселился страх повторения событий конца ХХ века. Все это приводит к панике из-за любой негативной новости мировой или национальной экономики.

Никто не может сказать, повторится что-либо подобное или нет. Опыт других стран показывает, что все возможно и не один раз. А кто-то стал жертвой кризиса 1998 года среди наших читателей? Насколько серьезен для вас оказался урок?