Просто и ясно: выбираем брокерский счет

Содержание:

- Специальности и вузы

- Денежная прибыль брокеров

- Кто такие брокеры на бирже

- Как стать брокером на бирже

- Что это за брокер и чем он занимается

- Как работает онлайн брокер?

- Чем отличается брокер от трейдера

- Сколько зарабатывают элитные риелторы

- Особенности российского брокерства

- Как не прогореть, играя на бирже?

- Как заключить договор и начать покупать акции или облигации

- Как заключить договор и начать покупать акции или облигации

- Как отдать приказ брокеру

- Брокеры с полным спектром услуг и дисконтные брокеры

- Broker Regulation

- В чем суть работы брокера

- Приложение «ВТБ Инвестиции»

- Преимущества и недостатки кредитных брокеров

- Обязанности Форекс брокера

Специальности и вузы

Множество компаний и бирж готовит перспективные кадры самостоятельно, предлагая пройти обучение непосредственно у них. Но для начала любой профессионал должен иметь диплом об оконченном высшем образовании. Сегодня это требование даже не обсуждают. Какой же специальности нужно учиться брокеру?

Дипломированных брокеров не готовит ни один российский университет или институт, даже из числа вузов, входящих в престижные и авторитетные рейтинги учебных заведений. Поэтому зачастую в сферу биржевой торговли приходят специалисты с экономическим или техническим высшим образованием. «Технари» становятся брокерами, так как для этой профессии нужны в первую очередь хорошая логика и навыки быстрого вычисления. Все это у них есть.

Как можно стать биржевым брокером в России? Оптимальный вариант – устроиться помощником к уже опытному специалисту. С ним вы будете изучать нюансы профессии гораздо быстрее, чем при самостоятельном обучении.

Устроиться на работу брокером и начать свою деятельность с нуля можно после обучения, например, в таких высших учебных заведениях:

- Магнитогорский технический госуниверситет им. Г. Носова. Специальность «экономика» (уровень подготовки – бакалавриат).

- Тамбовский технический госуниверситет. Специальность «предпринимательство» (уровень подготовки – бакалавриат).

- Институт госслужбы и управления РАНХиГС при Президенте РФ. Специальность «экономика» (уровень подготовки – магистратура).

- Ленинградский госуниверситет им. А. Пушкина. Специальность «экономика» (уровень подготовки – магистратура).

- Нижегородский архитектурно-строительный госуниверситет. Специальность «экономика» (уровень подготовки – бакалавриат).

Денежная прибыль брокеров

Дойдя до конца данной статьи, каждый невольно задумается, а сколько зарабатывают брокеры. Ведь для того, чтобы понять, как работает система торгов на фондовой бирже, как совершать удачные сделки и сформировать свою клиентскую базу, придется затратить колоссальные усилия, потратить огромное количество времени, а также потратить определенную сумму денег на обучение и первоначальный взнос. Окупятся ли данные затраты времени и сил?

Если обратиться к статистике торговой площадки «Форекс», то ежемесячно средний рядовой брокер может заработать от 1200 до 1500 долларов в месяц. Это так называемый «фиксированный оклад» брокера. Он не будет зависеть от того, сколько успешных операций совершил он за месяц, сколько клиентов доверяют ему свои средства. Просто этот человек «работает» брокером на «Форекс» и данная компания ему за это платит.

Но к этому постоянному доходу в зависимости от личных качеств, целеустремленности, а также жажды прибыли будут приплюсовываться проценты и комиссионные от совершенных операций. Например, продал удачно брокер офис за 3 500 000, за это клиент отдал ему сумму в 10% от сделки. В итоге, брокер обогатился на 350 000. Неплохо, правда?

На самом деле, такие доходы реальны. Но для этого придется очень много, серьезно и продолжительно работать. Выбор только за вами.

Кто такие брокеры на бирже

Как это происходит?

На бирже совершать сделки напрямую могут только профессиональные участники рынка. Имеющие соответствующие лицензии. Обычным физическим (да и юридическим) лицам вход закрыт.

Чтобы получить доступ на фондовый рынок, нужно заключить договор с брокером на обслуживание. Внести деньги на счет. И можно начинать торговлю. То есть покупать акции, облигации, валюту и так далее.

Схема совершения сделок следующая.

- Выставляете заявку на покупку, например хочу купить 100 акций Газпрома.

- Брокер проверяет наличие средств на вашем счете, достаточных для покупки.

- Если все нормально, заявка выводится на биржу.

- Биржа сводит Вас с продавцом, у которого выставлено на продажу нужное количество акций по лучшей цене.

- Совершается сделка и биржа передает информацию брокеру.

- Брокер фиксирует факт покупки на вашем счете (списывает деньги, зачисляет акции).

- В своем портфеле вы видите купленные акции.

Все эти действия происходят буквально за доли секунды. Обратная ситуации (продажи) выглядит аналогично.

Как стать брокером на бирже

Если вы заинтересовались работой брокера на бирже, наверняка уже успели посмотреть киноленту «Волк с Уолл-стрит». Однако нельзя не предупредить новичков биржквого рынка о том, что гламурно и притягательно профессия брокера смотрится только на экране. В реальности – всё гораздо сложнее. Хотя эта работа азартна и может быть очень интересной для вас.

Брокер на бирже – человек, специализирующийся на поиске ответов на финансовые вопросы. Брокер знает, как и куда стоит вкладывать финансы для того, чтобы получить максимальную прибыль от такого вложения. Начинать брокерскую деятельность новичку необходимо на брокерских фирмах, специализирующизся на продаже и покупке акций, ценных бумаг, валют.

Что это за брокер и чем он занимается

Брокер — это посредник между банковской организацией и клиентом. Он предоставляет услуги по выбору подходящей заемщику ипотечной программы, учитывая его пожелания и возможности, и помогает с оформлением документации. Личные консультанты содействуют принятию положительного решения по кредитной заявке, даже если клиент не отвечает условиям банка.

Цели и задачи брокера:

- экономия времени и денег заемщика;

- увеличение шансов на получение ипотеки;

- сокращение времени рассмотрения заявки.

Краткая история появления профессии

Пару десятилетий назад в нашей стране мало кто знал, кто такой ипотечный брокер и какой деятельностью занимается. Спрос на услуги консультантов, разбирающихся в законах рынка недвижимости и знающих тонкости выдачи ипотеки привел к образованию этого вида посреднических услуг.

Причины возникновения профессии:

- увеличение объемов кредитования под залог приобретаемого жилья;

- рост числа заемщиков;

- сложная процедура оформления ипотеки;

- риск отказа в получении кредита.

Права и обязанности

Кредитный консультант имеет право:

- узнавать финансовое положение клиента, размер и источник дохода, величину средств для первоначального взноса по ипотечному займу;

- принимать от заемщика документы, требуемые кредитной организацией;

- заключать договоры об оказании услуг с клиентами;

- подписывать партнерские соглашения с кредитными организациями, выдающими ипотеку.

В обязанности посредника входит:

В обязанности посредника входит:

- подбор для клиента подходящей ипотечной программы;

- передача в банк документов заемщика, необходимых для оформления ипотеки;

- выполнение договорных обязательств перед клиентом.

Потенциальный заемщик должен знать, за что отдает деньги.

Почему востребованы

При помощи третьей стороны легче найти взаимоприемлемые решения для осуществления сделки.

Обращение к посреднику выгодно для клиента и банка:

- для заемщика — это увеличение шансов на одобрение ипотеки;

- банкам выгодно сотрудничать с брокерами для повышения количества выданных кредитов, не снижая планку требований к клиентам.

Плюсы и минусы сотрудничества

К плюсам сотрудничества относятся:

- экономия средств при положительном решении по ипотеке;

- помощь в получении жилищного кредита заемщикам с неофициальным заработком;

- уменьшение времени, потраченного на оформление бумаг;

- работа с копиями документов;

- возможность для клиента отправить сканированные документы брокеру;

- подбор программы под требования клиента;

- подсчет расходов по сделке.

Минусы работы брокера:

- не предоставляет гарантию 100% одобрения;

- сотрудничает с банками, предлагающими выгодные условия для брокера;

- посредник, ведущий самостоятельную деятельность, не предоставит подходящих вариантов для клиента.

Предпочтение лучше отдать специалисту из брокерского или риэлторского агентства.

Как работает онлайн брокер?

Скажу так, не было бы брокерских компаний, не смогли бы мы с вами ни торговать, ни инвестировать. Брокер это шестеренка в финансовом механизме, которая соединяет трейдера с мировым финансовым рынком, а также инвестора и трейдера.

Да как хотите, так и переставляйте участников рынка, смысл не изменится. Брокер всех объединяет и всем дает возможность зарабатывать деньги.

Иными словами есть продавец валюты или (акций), не важно, которому срочно необходимо избавиться от этого добра, т.е он решает продать свой актив. Что он делает, он идет на фондовый рынок (не прямо идет, а в смысле включает компьютер и входит на рынок с помощью онлайн брокера), далее он выставляет на продажу этот не нужный ему актив

В это время в другой точке Земного шара есть покупатель, которому срочно необходимо то, что наш продавец только что выставил на продажу и он приобретает этот актив за цену которую была предложена.

Чтобы двум этим прекрасным участникам рынка не лететь друг другу на самолете в гости, дабы осуществить сделку по покупке-продаже, и была придумана мировая фондовая биржа. Это конечно упрощенный вариант того, что происходит на бирже, но смысл именно в этом.

На этой бирже происходят миллионы сделок в секунду на миллиарды и сотни миллиардов долларов. Таких продавцов и покупателей сотни или даже миллионы человек в сутки. Это могут быть крупные банки, компании, частные фонды, трейдеры, инвесторы и.тд.

Все они хотят что-то продать или что-то купить (я имею в виду финансовые активы). О том как выбрать акции для торговли я писал в .

Так вот чтобы нужная информация поступила к двум этим товарищам в монитор, существует онлайн брокер, который отберёт за вас и отсортирует всю запрашиваемую информацию и выдаст точный результат в виде графика.

Все это происходит за доли секунды и с очень большой точностью. Брокеры регулярно следят за скоростью исполнения торговых операций, регулярно обновляют торговое оборудование, предназначенное для работы на фондовом рынке, поэтому это очень сложный и высокоскоростной механизм.

Вот как это выглядит визуально:

«Онлайн брокер (от англ. broker — маклер, брокер, посредник) — юридическое или физическое лицо, выполняющее посреднические функции между продавцом и покупателем, между страховщиком и страхователем (страховой брокер)»

Брокер предоставляет Вам как клиенту весь необходимый набор инструментов для того, чтобы вы смогли работать с финансовыми рынками комфортно. Брокер даст вам возможность инвестировать в профессиональных трейдеров по средствам доверительного управления, в акции, в сырье, в валюту в готовые ETF фонды, во все на чем можно зарабатывать деньги.

Чем отличается брокер от трейдера

Разница между определением трейдера и брокера сводится к тому, что первый зарабатывает благодаря колебанию цен, а второй только оказывает посреднические услуги. Клиент рискует оказаться в убытках при неправильной операции, а брокер всегда будет в выигрыше, поскольку получит свой процент за проведение сделки.

Брокер часто оказывается юрлицом (официальным представителем брокерской компании). А трейдеры в основном физлица, которые лишь получают прибыль при помощи торговли онлайн, покупая или перепродавая ценные бумаги. Как неопытные участники, они составляют соглашение с брокером, чтобы иметь открытый доступ к бирже, но иногда действуют по собственной инициативе.

Главное — понимать, что брокеры самостоятельно не торгуют, а просто предоставляют необходимые услуги остальным участникам и ищут новых клиентов. А трейдер играет роль альтернативного заказчика.

Сколько зарабатывают элитные риелторы

Самые высокооплачиваемые риелторы занимают сегмент премиум-недвижимости. Во-первых, не каждый может попасть в ряды люксовых посредников. Во-вторых, стоимость недвижимости на порядок выше, чем в остальных сегментах. Отсюда и высокий доход, который может достигать не тысяч рублей, а нескольких сотен тысяч долларов.

Комиссия агентства недвижимости

В среднем комиссия за сделки с недвижимостью составляет от 2 до 6 % в зависимости от вида сделки. Если жилье продается, комиссия будет около 2-3 % от вознаграждения агента. При покупке жилплощади — до 6 %.

При одновременной продаже одного объекта и покупке другого сумма вознаграждений суммируется.

Доля контрагента

Если покупателя в агентство привел контрагент (партнер), то ему выплачивается вознаграждение — доля от заработка со сделки. Частные лица могут получить в среднем 35 %, а вот агентства — до 50 % комиссии.

Агентское вознаграждение

При работе в агентстве у специалиста по работе с недвижимостью нет определенного оклада. Его вознаграждение будет зависеть от зарегистрированных сделок. При этом агентства для поощрения своих сотрудников могут выплачивать премии и надбавки.

Маркетинговые затраты

Включают в себя расходы на рекламу объектов сделок, а также самого агентства недвижимости. Подобные затраты занимают до 15 % от доходов предприятия. Но эти затраты окупаются.

Офис

Чаще всего фирмы арендуют помещения, так как расширение или сокращение штата требуют смены необходимой площади, а это приводит к переездам. Траты на аренду в среднем 10-13 % от прибыли фирмы. При нескольких филиалах затраты будут выше.

Заработная плата

Любое агентство выплачивает заработную плату сотрудникам. В некоторых случаях это будет оклад (например, юристам, программистам, административному отделу), для других это процент от сделки, где-то с надбавкой или премией. Затраты могут доходить до 15 %.

Прибыль

Прибыль зависит от работы агентств, от проверенной рекламы и стоимости сделок. С учетом всех затрат и выплат по взносам, чистая прибыль будет достигать 25 % при высокой рентабельности фирмы.

Особенности российского брокерства

Сегодня в России работают более 4 тысяч брокерских организаций. Назвать их точное число не может никто. Большинство из них объединены под эгидой Национальной ассоциации кредитных брокеров и финансовых консультантов. Это официальная организация, которая выдает специалистам сертификаты, одобренные Ассоциацией региональных банков России. Наличие такого сертификаты обычно является подтверждением качества и добросовестности компании.

Среди ключевых представителей можно назвать фирмы «Кредитный и Финансовый Консультант», «Финмарт», «Кредитмарт», «Финансовое агентство». Однако похожие услуги часто представляют и небольшие частные компании, частные лица, другие финансовые организации, что затрудняет совершить точный подсчет количества кредитных брокеров.

Большой процент непрофессиональных брокеров повредил репутации профессионального сообщества. Например, некоторые клиенты жаловались, что после обращения в подобные организации им выдавали скопированный из интернета список банков и их кредитных предложений, причем за немаленькую сумму. Конечно, все это не имеет ничего общего с настоящим брокерством.

Еще одна темная сторона этого вида деятельности – «черное брокерство». Организации помогают «трудным» клиентам – должникам, людям с плохой кредитной историей и отсутствием официальных источников дохода. Они предлагают оформить поддельные справки о доходах, свидетельства о праве собственности, другие документы. Все это относится к разряду преступлений, которые подлежат уголовному наказанию. При выявлении банком подделки, проблемы могут быть как у клиента, предоставившего ложную информацию, так и у организации, согласившейся на подделку документов.

Существуют два направления работы брокеров:

- с физическими лицами;

- с юридическими лицами.

Последнее направление в России пока развито слабо, поскольку есть определенные сложности на этапе оценки платежеспособности юридического лица. Это мешает специалистам давать экспертную оценку пакету документов, представлять интересы компаний в банке.

Исследователи прогнозируют дальнейшее развитие отечественного рынка брокерства. Если сравнивать опять же с западными странами, то там от 30 до 50 процентов всех кредитных сделок осуществляются при их прямом посредничестве. В России эти показатели намного ниже, хотя и не поддаются точной оценке.

Как не прогореть, играя на бирже?

Деятельность брокера на бирже повсеместно сопряжена с рисками, поэтому промахи неизбежны.

Однако, чтобы сократить возможные потери и настроиться на долгосрочную работу, следует придерживаться некоторых правил.

Прочно закрепиться на фондовом рынке

На начальном этапе главной задачей брокера должно стать «выживание» и сохранение своих позиций, а отнюдь не получение прибыли.

По статистике, около 95 % агентов прекращают свою деятельность из-за потери вложенных денег, а потому закрывают счета в первые полгода работы.

Поэтому изначально необходимо избавиться от страха потерпеть поражение и хладнокровно пережить первые колебания конъюнктуры.

Сохранять спокойствие и трезвость мышления

Более сильные и опытные игроки рынка могут создавать новичкам дополнительные неблагоприятные условия для работы.

Чтобы избежать паники и принятия необдуманных решений, важно придерживаться выбранной линии поведения и сохранять свои позиции. Анализировать и проверять поступающую информацию

Анализировать и проверять поступающую информацию

Фондовый рынок наполнен конкурентами и структурами, которым выгодно вносить дезинформацию и откровенно врать.

В качестве распространителей противоречивых, недостоверных или искаженных данных могут выступать различные аналитические и информационные агентства, действующие в интересах третьих лиц.

Поэтому жизненно важно подвергать сомнению и анализу любую поступающую информацию. Оценивать баланс сил, задействованных на фондовом рынке

Оценивать баланс сил, задействованных на фондовом рынке

Успешным может стать только брокер, осознающий реальное положение дел на фондовом рынке и понимающий интересы всех его участников.

Необходимо избавиться от иллюзий и уповать не на удачу, а на собственные умственные способности, подкрепленные инсайдерской информацией.

Оценивать возможности своего рабочего капитала

Размер имеющегося капитала (именующегося «плечом») напрямую влияет на возможности брокера — чем он больше, тем шире потенциал и крепче позиции.

Крупные инвестиции всегда нейтрализуют мелких игроков, поэтому любой сделке должна предшествовать оценка своих сил.

Для новичков рекомендуемое соотношение суммы инвестиций к размеру потенциального контракта должно иметь показатели 1:3 или 1:5.

При этом первые сделки лучше всего вообще проводить без маржинальной торговли.

Контролировать свои действия

Азарт и неумение вовремя остановиться могут стоить брокеру карьеры. В основе успеха всегда лежит рациональное управление рисками и трезвый расчет.

Лучше научиться получать небольшую прибыль за счет правильно выбранной тактики и верной оценки ситуации, нежели один раз рискнуть и все потерять.

Работать на ликвидных фондовых рынках

Следует тщательно выбирать место для ведения торгов, отдавая предпочтение регулируемым и ликвидным рынкам, например, NASDAQ, DB, NYSE, LSE и др.

Изучить инструменты, законы и проблемы фондового рынка

Чтобы стать профессионалом своего дела, одной интуиции и азарта мало. Необходимо знать теорию и уметь делать правильные выводы. Залогом благополучной брокерской деятельности могут стать знания из области психологии, юриспруденции, бухгалтерского учета и маркетинга.

Однако самым главным параметром успеха остается опыт. Только практические навыки и собственные ошибки способны научить специалиста принимать верные решения и отделять главное от второстепенного.

Перед тем, как начать самостоятельную деятельность, целесообразно пройти стажировку в организации, предоставляющей брокерские услуги. Это поможет получить первый опыт и выявить слабые места. Кроме того, полезно провести несколько торгов в качестве трейдера.

Однозначно, брокер — профессия не для всех. Эта специальность требует ясного и трезвого мышления, понимания механизмов рынка, а также железного характера.

Поэтому, прежде чем начинать работу, следует изучить теорию и беспристрастно оценить свои возможности, поскольку каждый раз, совершая сделку, брокер рискует не только репутацией, но и вложенными деньгами.

Это интересно: Как узнать баланс карты Тройка через интернет

Как заключить договор и начать покупать акции или облигации

Для упрощения алгоритма процедура регистрации доступна в онлайн-режиме.

Как оформить договор и что это такое, можно будет узнать на главных этапах операций:

- Пройти регистрацию и завести профиль на ресурсе.

- Предоставить для идентификации скан паспорта, СНИЛС и ИНН.

- Оформить через персональный кабинет (выбрать ссылку «Открыть новый договор»).

- Выбрать тип счета, который предоставляет фирма (ЕДП или ИИС).

- Совершить пополнение (за это финансовый брокер не берет комиссий).

- Заключить договор через оформление необходимых бумаг.

- Получить доступ к торгам (, а также фьючерсы, опционы и свопы) и валютным парам.

- Изучить текущий график торгов и приступать к планированию сделок.

Но спешить не стоит:

Как заключить договор и начать покупать акции или облигации

Договор заключается:

- лично в офисе;

- онлайн с последующей отправкой заверенных копий документов;

- онлайн через систему «Госуслуги».

Далее брокер регистрирует трейдера на бирже. Открываете брокерский счет, переводите деньги и начинаете работать. Если регистрация проходит на бирже не в обеденное время – торговать можно через полчаса.

Где хранятся акции, купленные через брокера

Ценные бумаги хранятся в депозитарии, на обезличенном счете-депо брокера (номинальный держатель). Учет (не хранение) акций конкретных трейдеров, распределение дивидендов – работа брокера.

Поэтому рекомендую вопросы о депозитарии, счете депо уточнять на этапе подписания договора.

Как отдать приказ брокеру

Раньше брокером называли человека, который сидел у телефонного аппарата и принимал по телефону торговые приказы. Чтобы что-то купить или продать на бирже, надо было звонить своему «посреднику» и отдавать соответствующее распоряжение.

Сейчас под брокерами подразумеваются целые компании, которые обслуживают одновременно сотни тысяч людей. Брокерам мало кто звонит, потому что намного удобнее передавать им приказы по компьютеру – через торговые терминалы.

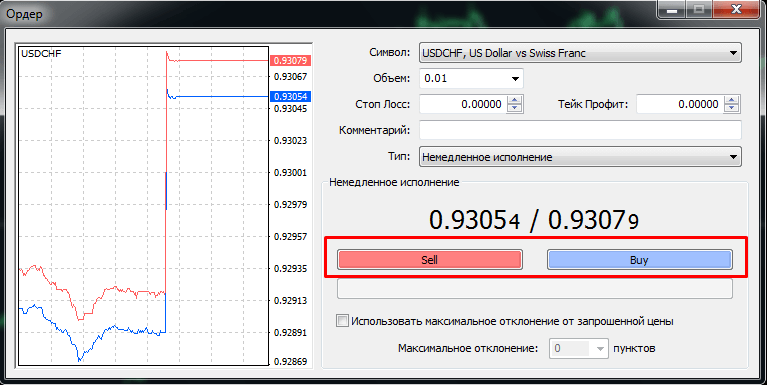

Торговый терминал – это программа, в которой брокеры отражают цены на разные финансовые инструменты. А еще показывают графики цен, создают инструменты для аналитики и пр. Чтобы отдать брокеру приказ на покупку или продажу чего-либо – надо просто нажать на кнопку «Купить» (Buy) или «Продать» (Sell).

Торговые приказы на рынке называются ордерами. Они бывают очень разные, например, рыночные и отложенные. У меня выходила статья про ордера – прочитайте ее. Там помимо всего прочего я объяснял, когда брокер может открывать ордера не вовремя. Это важный материал, который помогает защищать деньги от «слива».

Все сделки, которые вы откроете через брокера, будут отображаться в вашем торговом терминале. Там же будет отображен размер прибыли по каждой сделке. Или убытка. Например, вот я сейчас открыл через брокера Альпари две сделки на валютном рынке – по евродоллару и валютной паре «американский доллар / швейцарский франк».

Брокеры с полным спектром услуг и дисконтные брокеры

Брокеры бывают двух основных типов: с полным обслуживанием и со скидкой. Брокеры с полным спектром услуг предоставляют индивидуальные услуги. Это включает в себя предоставление конкретных рекомендаций по инвестициям в дополнение к планированию и консультационным услугам, которые варьируются от планирования выхода на пенсию, планирования долгосрочного ухода и имущественного планирования до формулирования стратегии личных инвестиций, которая поможет покрыть расходы на образование ребенка и покупку дома., или другие финансовые цели. Постоянная помощь может включать личные встречи и периодические проверки для проверки прогресса в достижении целей. Для начинающих инвесторов или тех, кто слишком занят, чтобы планировать для себя, брокеры с полным спектром услуг предлагают множество полезных услуг и информации.

С другой стороны, дисконтные брокеры обеспечивают исполнение сделок. Онлайн-брокеры, возможно, являются лучшим примером такой схемы, поскольку инвесторы могут войти в систему, выбрать ценную бумагу и приобрести ее, даже не разговаривая с другим человеком. Дисконтные брокеры предлагают недорогой способ покупки ценных бумаг для инвесторов, которые точно знают, что им покупать. Некоторые из этих фирм также предлагают онлайн-инструменты и исследования, призванные помочь самостоятельным инвесторам генерировать идеи и исследовать ценные бумаги, которые они могут быть заинтересованы в покупке. Ограниченное предложение услуг дисконтных брокеров значительно дешевле, чем стоимость работы с брокером с полным спектром услуг. Тем не менее, перед тем, как нанимать брокеров, целесообразно прояснить любые неправильные представления о дисконтных брокерах.

Broker Regulation

Brokers register with the Financial Industry Regulatory Authority (FINRA), the broker-dealers’ self-regulatory body. In serving their clients, brokers are held to a standard of conduct based on the “suitability rule,” which requires there be reasonable grounds for recommending a specific product or investment. The second part of the rule, commonly referred to as “know your customer,” or KYC, addresses the steps a broker must use to identify their client and their savings goals, which helps them establish the reasonable grounds of the recommendation. The broker must make a reasonable effort to obtain information on the customer’s financial status, tax status, investment objectives and other information used in making a recommendation.

This standard of conduct differs significantly from the standard applied to financial advisors registered with the Securities and Exchange Commission (SEC) as Registered Investment Advisers (RIAs). Under the Investment Advisers Act of 1940, RIAs are held to a strict fiduciary standard to always act in the best interest of the client, while providing full disclosure of their fees.

Real estate brokers in the United States are licensed by each state, not by the federal government. Each state has its own laws defining the types of relationships that can exist between clients and brokers, and the duties of brokers to clients and members of the public.

В чем суть работы брокера

Термин произошел от английского слова «broker» — посредник. Так и есть в действительности. Брокер — это частное лицо или компания, выполняющее посреднические функции между продавцом и покупателем. Основная мотивация брокера — комиссионные, которые, как правило, уплачиваются брокеру за оказанные посреднические услуги сторонами или одной стороной сделки между покупателем и продавцом.

Например, риэлтор — это тоже брокер. По сути, риэлтор выполняет посреднические функции при купле-продаже квартир: находит клиентов, контролирует подписание и выполнение договора купли-продажи недвижимости и так далее. В результате риэлтор получает комиссионные от сделки.

Сложно переоценить роль брокеров в инвестициях. Вот, к примеру, что говорит Википедия о брокерах на рынке ценных бумаг:

То же самое происходит и с валютным рынком, рынком драгоценных металлов и прочими финансовыми рынками.

Отдельная функция современных брокеров — это посредничество в инвестировании. В частности, брокеры предоставляют посреднические услуги по организации MAM и ПАММ счетов и сведению управляющих трейдеров с инвесторами.

На брокерах, оказывающих инвестиционные услуги я остановлюсь подробнее. О моем видении достойных и не очень таких брокеров смотрите раздел ниже.

Инвестиционные брокеры

За время ведения Блога Независимого инвестора я успел посотрудничать с приличным количеством инвестиционных брокеров. Некоторые из них уже получили отражение в моих обзорах. Другие не успели или же я считаю, что они такой «чести» не достойны ;-). По сему, представляю Вам, уважаемые читатели, таблицу с моей субъективной оценкой о надежности наиболее популярными инвестиционными брокерами.

| Брокер | Надежность | Подробный обзор |

|---|---|---|

| Alpari | очень высокая | Обзор брокера Alpari |

| FXPro | очень высокая | Обзор брокера FXPro |

| AMarkets | высокая | Обзор брокера AMarkets |

| FXOpen | высокая | Обзор брокера FXOpen |

| FIBO | выше средней | Обзор брокера FIBO |

| Instaforex | средняя | Обзор брокера Instaforex |

| XTrade | ниже средняя | Обзор брокера XTrade |

| Larson&Holz | ниже средней | Обзор брокера Larson&Holz |

| Weltrade | ниже средней | Обзор брокера Weltrade |

| LiteForex | ниже средней | Обзор брокера LiteForex |

Друзья, подчеркну, что таблица не означает, что те или иные брокеры лучше других, ведь надежность — не единственный фактор работы с тем или иным брокером.

Буду благодарен Вашему мнению о том, что такое брокер. Возникающие вопросы обязательно пишите в комментариях.

Желаю всем прибыльных инвестиций!

Если эта статья Вам понравилась — сделайте доброе дело

Поставьте «сердечко»

Поделитесь в соцсетях

Приложение «ВТБ Инвестиции»

Большой минус при просмотре графиков в приложении, что самый максимальный период-5 лет. Очень часто для принятия инвестиционного решения в пользу какой-то бумаги нужная вся история по бумаге.

Даже, если взять тот же самый Сбербанк, там история бумаги начинается аж с ноября 2000 года. Настоящему инвестору не нужны короткие промежутки времени. А графики приложения недостаточно информативны и подойдут только для мониторинга действующих инвестиций. Хотя, как и у всех приложений, имеется возможность покупать и продавать через приложение.

Не зря же брокер платит создателю приложения баснословные деньги. Ведь, когда клиент открывает приложение, у него должна сложиться иллюзия простоты торговли на бирже. Только так можно очень большую часть клиентов удержать и через эту иллюзию преодолеть страх перед торговлей на собственные деньги.

Имеется стандартная возможность выставлять стоп-лосс и тейк-профит, хотя инвесторам эти приказы не так важны, больше спекулянтам. А как спекулянтом торговать в приложении-для меня до сих пор загадка.

Очень хорошо выдается информация по дивидендам. И показывается история размеров дивидендов и планируемый размер выплат в текущем году и дату выплат. В общем, все сделано так, чтобы вы смогли тут принять решение о покупке акции.

Для инвестора, который пока еще не инвестор, а хочет им быть и скачал приложение- все эти подробные данные по дивидендам рассчитаны на импульсивность вновь прибывшего инвестора.

Пример: Вроде через неделю две недели выплата больших дивидендов по бумаге. Куплю пока по нынешней цене, а потом продам после дивидендов. Я думаю, такой вариант событий с такими приложениями-частое явление среди неопытных инвесторов.

Еще имеется функционал стакана «Очередь заявок», но опять же для инвестора это не важно

Мне понравилась классная возможность установить оповещение. При достижении бумагой какой-то определенной цены, вы получите оповещение от приложения. А учитывая, что все это в вашем смартфоне, с которым вы практически не расстаетесь, функция полезная. Особенно, если вы ждете каких-то уровней, с которых вы собираетесь покупать актив на долгосрок.

Очень много рекомендаций по каждой бумаге дается. Если начать их все читать, то можно просидеть весь день в смартфоне и еще больше запутаться когда, куда, зачем входить.

Это опять же политика брокера, чтобы вас расшевелить на активные действия а бирже. Он должен получать с каждого своего клиента хоть что-то. А такие фишки воспринимаются клиентами за истину. Хотя подчеркну, что финансовую ответственность, за эти рекомендации никто из аналитиков и тем брокер, не несет.

Поэтому очень ярко и на месте, где обычно удобно на смартфоне одной рукой нажимать, помещены кнопки: «Купить» и «Продать».И имеется возможность торговать иностранными бумагами, но нужен доступ на Санкт-Петербургскую биржу. Для этого придется посетить банк, чтобы подписать нужную документацию, ведь там есть работа с налогами для другой страны.

Во вкладке «Витрина’» приложения ВТБ часто бывает интересная информация о продуктах инвестирования. Все это красиво оформлено брокером показывается потенциальная доходность, опять же визуальная простота и легкость данного инвестирования. Но для новичка это может быть крайне опасно. Нельзя брокеру доверять, нужно все проверять. Ведь вы-не партнеры с ним. Он не работает на ваш финансовый результат.

Это же касается и следующих блоков в приложении:

- Топ-10 идей акций

- Топ-10 идей облигаций

На это вообще смотреть не надо. Там брокер показывает насколько эти активы выросли за какой-то промежуток времени в процентах. И обычно этот процент очень большой. Короче, ставит туда бумаги, которые больше всего выросли.

Я бы все эти блоки отключила, всю аналитику убрала. Это все сподвигает клиента делать движуху на счете, тем самым обогащая брокера.

Но спекулянту, вроде меня может очень помогать такая вещь. Например, у меня открыта позиция или я собираюсь открыть при наступлении сигнала. Но не могу присутствовать с терминалом Quik. Но смартфон то всегда со мной.

Главное чтобы такой возможностью не злоупотреблять и использовать ее по точечному назначению, а не постоянно, зависая в телефоне.

Имеется ползунок- покупка/ продажа по рыночной цене. На мой взгляд, для приложения, ориентированного на инвестиции, функция-покупать по рыночной цене несколько абсурдна. И может сыграть злую шутку с начинающим инвестором.

Например, он захочет купить акции какой-то малоликвидной бумаги. И при выставлении в режим-приобрести по рыночной цене, не факт, что он купит по нормальной цене. Ведь разница в стакане между спросом и предложением в виде спреда, может быть очень большой.

Преимущества и недостатки кредитных брокеров

Главное достоинство кредитных брокеров — они экономят время и деньги клиентов. Помимо этого, обращение к кредитному консультанту избавит вас от ряда проблем, связанных с подводными камнями договора. Если кредитный менеджер решит не уведомлять заемщика о возможных штрафах, то брокер сообщить об этом в самом начале.

Проблемным клиентам специалист действительно может помочь увеличить шансы на одобрение заявки, но только если кредитная история заемщика не сильно испорчена. В противном случае, он подскажет, какие действия нужно предпринять для ее улучшения.

К недостаткам услуг можно отнести только два пункта:

- высокая плата;

- большое количество мошенников.

Однако, при правильном подходе, минусы вас не коснутся. Траты на оплату услуг специалиста покроются за счет выгодных процентных ставок по займу, которые он обеспечит. А уберечь себя от черных брокеров можно, используя вышеперечисленные советы.

Обязанности Форекс брокера

В обязанности Форекс брокера входит моментальное выставление заявок от клиента на биржу и онлайн предоставление графика торгов. Помимо этого он может и должен давать бесплатные консультации и помощь в случае необходимости.

Все деньги клиента хранятся на счету у брокерской компании. Он же в свою очередь имеет свой счет на бирже Форекс (или фондовой секции) и уже от своего именно заключает сделки.

Поэтому важно подойти основательно при выборе надёжного Форекс брокера (да и фондового тоже). Важно не ошибиться и не выбрать так называемого брокера со своей кухней

Это понятие пришло недавно, когда многие осознали то, что недобросовестные компании могут не выводить сделки на реальные торги, а крутят все только внутри компании.