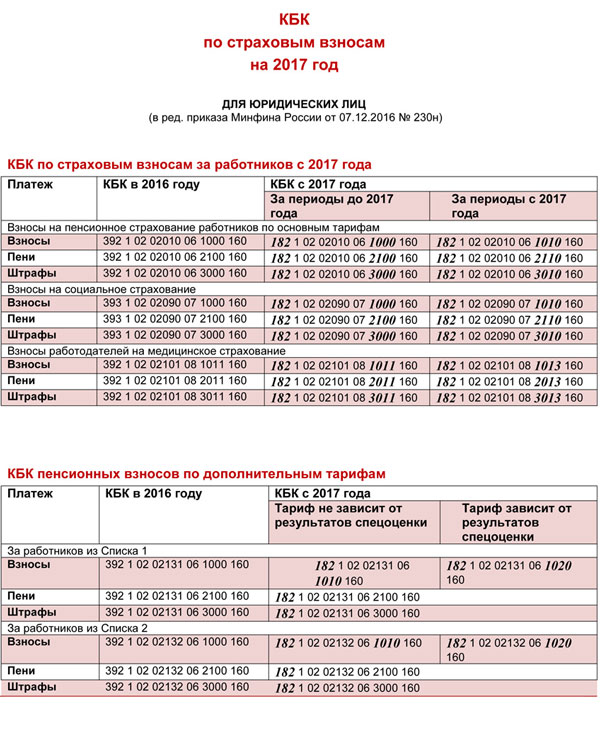

Кбк по страховым взносам во внебюджетные фонды рф

Содержание:

- Каких налогов изменения не коснулись

- КБК для уплаты взносов

- КБК НДФЛ за сотрудников в 2021 году

- Уплата налога в 2020 году: новые ставки

- КБК для ИП по страховым взносам в 2019 году за себя

- Изменения с 23.04.2018 для ИП

- КБК для уплаты пени

- Небольшие пояснения о применении КБК при отсутствии наемных сотрудников

- Структура кода

- Небольшие пояснения о применении КБК при отсутствии наемных сотрудников

- КБК для страховых взносов

- КБК-налоги: для уплаты налогов для организаций и ИП на ОСН

- КБК для оплаты штрафов

- Подводя итоги о применении этих КБК

Каких налогов изменения не коснулись

В отношении некоторых налогов коды остались прежними.

Патентная система

КБК для патента:

| Код | Платеж |

| 18210504010021000110 | В бюджет городских округов |

| 18210504020021000110 | В бюджет МО |

| 18210504030021000110 | В фед. бюджет |

Налог на добавленную стоимость для ИП и юридического лица

18210301000011000110 – для товаров, произведенных в России, 18210401000011000110 – для товаров, ввезенных из-за рубежа.

Налог на имущество организаций

Если имущество не входит в ЕСГС (Единую систему газоснабжения), то код будет 18210602010021000110, а если же входит, то 18210602020021000110.

Земельный для юр. лиц

КБК для земельного налога:

| КБК | Платеж |

| 18210606031031000110 | Если участок земли расположен внутри границ МО городов федеральной значимости |

| 18210606032041000110 | Если участок расположен внутри границ городских округов |

| 18210606032111000110 | Участки, находящиеся внутри городских округов с внутригородским делением |

| 18210606032121000110 | Участки внутри границ внутригородских районов |

| 18210606033051000110 | Земли внутри территорий между селами |

| 18210606033101000110 | Участки внутри поселений сельского типа |

| 18210606033131000110 | Земля внутри городских поселений |

Торговые сборы

Коды для торговых сборов:

| Код | Платеж |

| 18210505010021000110 | Для городов федеральной значимости |

| 18210505010024000110 | Прочие поступления |

| 18210505010025000110 | Уплата %, начисленных на суммы излишне взысканных платежей |

КБК для уплаты взносов

Необходимо использовать такие КБК:

за работников

Каждая организация должна уплачивать за своих работников страховые взносы, и для этого используются следующие КБК:

| Платеж | КБК | ||

| ОПС | ОМС | ФСС | |

| Взнос | 18210202010061010160 | 18210202101081013160 | 18210202090071010160 |

| Пеня | 18210202010062110160 | 18210202101082013160 | 18210202090072110160 |

| Штраф | 18210202010063010160 | 18210202101083013160 | 18210202090073010160 |

по старым периодам

Если необходимо перечислить взносы по периодам до 01.01.2017 г., то используются такие КБК:

| Вид взноса | КБК (взнос) | КБК (пеня) | КБК (штраф) |

| ОПС | 18210202010061000160 | 18210202010062100160 | 18210202010063000160 |

| ОМС | 18210202101081011160 | 18210202101082011160 | 18210202101083011160 |

| ФСС | 18210202090071000160 | 18210202090072100160 | 18210202090073000160 |

| ОПС (фикс.) | 18210202140061100160 | 18210202140062100160 | 18210202140063000160 |

| ОПС (1%) | 18210202140061200160 | 18210202140062100160 | 18210202140063000160 |

| ОМС (фикс.) | 18210202103081011160 | 18210202103082011160 | 18210202103083011160 |

КБК для дополнительных взносов по пенсионному страхованию за периоды до 01.01.2017 г. аналогичные, что и после указанной даты.

КБК НДФЛ за сотрудников в 2021 году

- КБК по НДФЛ в 2021 году

- КБК для страховых взносов

- Полная таблица КБК для страховых взносов2021

- Оплачиваем страховые взносы

- Оплачиваем НДФЛ за сотрудников

- Новшества 2021 года

Налог на профессиональный доход («налог для самозанятых») действует уже по всей стране. Этот спецрежим могут применять как обычные физлица, так и ИП. При перечислении налога в бюджет применяется единый КБК.

| КБК | Расшифровка |

| 182 1 0500 110 | Налог на профессиональный доход (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | прочие поступления |

Организации, применяющие ОСНО, будут уплачивать налог на прибыль по тем же КБК, что и в 2021 году.

| КБК | Расшифровка |

| 182 1 0100 110 | КБК налога на прибыль (кроме консолидированных групп налогоплательщиков), зачисляемого в федеральный бюджет |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог на прибыль (кроме консолидированных групп налогоплательщиков), зачисляемый в бюджеты субъектов РФ |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог на прибыль организаций консолидированных групп налогоплательщиков, зачисляемый в федеральный бюджет |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог на прибыль организаций консолидированных групп налогоплательщиков, зачисляемый в бюджеты субъектов РФ |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог с доходов иностранных организаций, не связанных с деятельностью в РФ через постоянное представительство |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог с дивидендов от российских организаций, полученных российскими организациями |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог с дивидендов от российских организаций, полученных иностранными организациями |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог с дивидендов от иностранных организаций, полученных российскими организациями |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

| 182 1 0100 110 | Налог с доходов в виде прибыли контролируемых иностранных компаний |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | Штрафы |

| 182 1 0100 110 | Налог на прибыль с процентов, полученных по облигациям российских организаций |

| 182 1 0100 110 | пени |

| 182 1 0100 110 | штрафы |

Спецрежим ПСН доступен только для индивидуальных предпринимателей. Оплату стоимости патента ИП производят, указывая КБК, соответствующий уровню бюджета.

| КБК | Расшифровка |

| 182 1 0500 110 | Патентный налог, зачисляемый в бюджеты городских округов |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| 182 1 0500 110 | Патентный налог, зачисляемый в бюджеты муниципальных районов |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| 182 1 0500 110 | Патентный налог, зачисляемый в бюджеты городов федерального значения |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| 182 1 0500 110 | Патентный налог, зачисляемый в бюджет городского округа с внутригородским делением |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| 182 1 0500 110 | Патентный налог, зачисляемый в бюджет внутригородских районов |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

Уплата налога в 2020 году: новые ставки

Порядок уплаты налога на прибыль в 2020 году зависит от ставки налога, которая зависит от вида дохода (прибыли). См. «Ставки по налогу на прибыль в 2020 году: таблица».

По общему правилу (и чаще всего) налог на прибыль нужно уплачивать в бюджеты двух уровней:

- 3 процента от суммы прибыли – в федеральный бюджет (если НК РФ не установлена нулевая ставка);

- 17 процентов от суммы прибыли – в региональный бюджет (если НК РФ и региональным законодательством не предусмотрены другие ставки). Такой порядок предусмотрен пунктом 1 статьи 284 Налогового кодекса РФ.

3 % – федеральный бюджет и 17 % – в региональный. Применяйте эти ставки к прибыли, получаемой с 1 января 2020 года. К прибыли 2016 года применяйте другие ставки: 2 % – в федеральный бюджет и 18 % – в региональный бюджет.

КБК для ИП по страховым взносам в 2019 году за себя

Для бизнесменов установлены шифры и по уплате средств на пенсионное и медицинское гарантированное обеспечение не в фиксированной сумме.

Таблица 3. КБК для внесения страховых средств на гарантированное ОМС за расчетный промежуток до 1 января 2017.

| Название выплат | Кодировка |

| Стандартный | 18210202101081011160 |

| Пени | 18210202101082011160 |

| Штрафы | 1821020210108301116 |

Таблица 3а. КБК для внесения страховых средств на гарантированное ОМС за расчетный промежуток после 1 января 2017.

| Название выплат | Кодировка |

| Стандартный | 18210202101081013160 |

| Пени | 18210202101082013160 |

| Штрафы | 18210202101083013160 |

Таблица 4. Шифры для внесения средств на ОПС за расчетный промежуток до 1 января 2017.

| Название выплат | Кодировка |

| Стандартный | 18210202010061000160 |

| Пени | 18210202010062100160 |

| Штрафы | 18210202010063000160 |

Таблица 4а. Шифры для внесения средств на ОПС за расчетный промежуток после 1 января 2017.

| Название выплат | Кодировка |

| Стандартный | 18210202010061010160 |

| Пени | 18210202010062110160 |

| Штрафы | 18210202010063010160 |

Изменения с 23.04.2018 для ИП

Изменения в содержании кодов бюджетной классификации по расходам и доходам на страховые выплаты регулировались Приказом Минфина России № 35н от 28.02.2018 до 23 апреля 2018 года. Согласно этому Указу, изменены правила отнесения расходов на соответствующие виды и подвиды кода в отношении соцполитики. Так, подпункт 3.2 дополнен сведениями о том, что по этому параграфу отражаются затраты на медобеспечение, в том числе и страховые взносы ИП в 2018. КБК изменены согласно Приказу Минфина № 255н, где установлен новый шифр по внесению средств в размере 1% на ОПС для ИП за себя. Соответственно указу № 29н, эти коды вправе использовать с 20 февраля прошедшего года.

Но 23.04.2018 код отменен и теперь бизнесмены, получившие доход больше 300 000 рублей за 2017, уплачивают 1% на ОПС по прежней кодировке на фиксированные взносы. Таким образом, КБК для ИП 2019 года за себя — 18210202140061110160.

КБК для уплаты пени

Пени по ЕНВД начисляются налоговым резидентам при нарушении сроков уплаты сбора. Сумму пени подсчитывают исходя из количества дней просрочки платежа, ставки рефинансирования по ЦБ РФ и суммы сбора к оплате. Месяц просрочки исчисляется по ставке рефинансирования 1/300, а с 31-го дня уже по ставке 1/150. Налоговики не вправе превышать размер пени более размера сбора к уплате.

Чтобы оплатить взыскание вместе с просроченным налогом, в платежке указывают КБК 18210502010022100110.

Оплачивать сбор и подавать декларацию нужно в месяце, который идет за отчетным кварталом. Срок оплаты налога — до 25-го числа, а подать отчетность нужно до 20-го числа.

Небольшие пояснения о применении КБК при отсутствии наемных сотрудников

Если у индивидуального предпринимателя нет работников, он все равно должен уплачивать взносы во внебюджетные фонды за самого себя. Обязательные платежи включают перечисления в Пенсионный фонд и в Фонд обязательного медицинского страхования.

ОБРАТИТЕ ВНИМАНИЕ! В 2021 году в коды бюджетной классификации на перечисление платежей в Пенсионный фонд и на обязательное медицинское страхование внесены изменения! Платеж в Пенсионный фонд разделен на два разных КБК, изменена нумерация некоторых подвидов в кодах (регистры с 14-по 17)

Уплата взноса в ПФР

Фиксированная сумма взноса зависит от того, превысил ли доход ИП предельную величину, предусмотренную ст.14 ФЗ № 212 от 24.06.2009 г., а именно 300 тыс. руб. Сумма рассчитывается на основе МРОТ.

- Если доход находится в рамках этой величины, в платежном поручении нужно указать КБК 392 10200 160.

- Если доход задекларирован свыше предельной величины, то на превышенную сумму исчисляется сбор, платить который нужно по КБК 392 10200 160.

Уплата пеней и процентов в ПФР

Если взнос был просрочен, то за каждый упущенный день начисляется пеня и штраф за просрочку

Оплачивать их нужно по различным КБК, зависящем от величины дохода: во внимание принимается, «вписывается» ли доход в лимит 300 тыс. руб., установленный законодательством

1. Доход не превышает лимита в 300 тыс. руб.:

- пени – КБК 392 1 0200 160;

- штраф – КБК 392 1 0200 160.

2. Доход превышает установленный предел:

- пени – КБК 392 1 0200 160;

- штраф – КБК 392 1 0200 160.

Уплата взноса в ФФОМС

Платежи в фонд обязательного медстрахования зачисляются в федеральный бюджет в фиксированном размере в зависимости от МРОТ по КБК 392 1 0211 160.

Структура кода

В соответствии с действующим законодательством (Приказ Министерства финансов №65н), стандартный код бюджетной классификации включает в себя 20 цифр, которые условно распределяются на несколько групп, каждая из которых включает в себя от одного до пяти знаков:

| Первые три цифры | Указывают код администратора, которому отправляется указанная сумма денежных поступлений (в качестве администратора в данном случае может выступать пенсионный или страховой фонд, а также территориальное отделение Налоговой службы. К примеру, чтобы перевести платеж по налогу на доходы физических лиц, нужно указывать код «182», в то время как взносы в Пенсионный фонд осуществляются по направлению «392». |

| Четвертая цифра | Указывает принадлежность внесенной суммы к определенной группе денежных поступлений. |

| Пятая и шестая цифры | Отражают определенный код налога. Если речь идет именно о страховых взносах, то в таком случае нужно будет указать значение «02», в то время как всевозможные акцизы указываются под номером «03», а государственная пошлина переводится по коду «08». |

| С седьмой по одиннадцатую цифры | Пишутся для определения элементов, раскрывающих статью и подстатью указанной суммы дохода. |

| Двенадцатая и тринадцатая цифры | Отражают тот уровень бюджета, в который предусматривается перевод указанной суммы денежных средств. Если деньги отправляются в федеральный бюджет, то в таком случае указывается код «01», в региональный бюджет нужно отправлять по коду «02», в то время как муниципальные учреждения получают соответствующие переводы по кодам «03», «04» и «05». Всеми остальными цифрами характеризуются страховые и бюджетные фонды. |

| С четырнадцатой по семнадцатую цифры | Указывают, по какой причине проводится данная операция. Кодом «1000» отражается проведение основного платежа, код «2100» указывает на начисление пени», штрафы оплачиваются по номеру «3000», в то время как проценты отчисляются кодом «2200». |

| Последние три цифры | Указывают ту категорию прибыли, которая будет получена государственным учреждением. К примеру, если денежные средства переводятся с целью выплаты соответствующего налога, то в таком случае их нужно будет отражать по коду «110», в то время как всевозможные поступления, которые совершаются на безвозмездной основе, проводятся по коду «150». |

Небольшие пояснения о применении КБК при отсутствии наемных сотрудников

Если у индивидуального предпринимателя нет работников, он все равно должен уплачивать взносы во внебюджетные фонды за самого себя. Обязательные платежи включают перечисления в Пенсионный фонд и в Фонд обязательного медицинского страхования.

ОБРАТИТЕ ВНИМАНИЕ! В 2021 году в коды бюджетной классификации на перечисление платежей в Пенсионный фонд и на обязательное медицинское страхование внесены изменения! Платеж в Пенсионный фонд разделен на два разных КБК, изменена нумерация некоторых подвидов в кодах (регистры с 14-по 17)

Уплата взноса в ПФР

Фиксированная сумма взноса зависит от того, превысил ли доход ИП предельную величину, предусмотренную ст.14 ФЗ № 212 от 24.06.2009 г., а именно 300 тыс. руб. Сумма рассчитывается на основе МРОТ.

- Если доход находится в рамках этой величины, в платежном поручении нужно указать КБК 392 10200 160.

- Если доход задекларирован свыше предельной величины, то на превышенную сумму исчисляется сбор, платить который нужно по КБК 392 10200 160.

Уплата пеней и процентов в ПФР

Если взнос был просрочен, то за каждый упущенный день начисляется пеня и штраф за просрочку

Оплачивать их нужно по различным КБК, зависящем от величины дохода: во внимание принимается, «вписывается» ли доход в лимит 300 тыс. руб., установленный законодательством

1. Доход не превышает лимита в 300 тыс. руб.:

- пени – КБК 392 1 0200 160;

- штраф – КБК 392 1 0200 160.

2. Доход превышает установленный предел:

- пени – КБК 392 1 0200 160;

- штраф – КБК 392 1 0200 160.

Уплата взноса в ФФОМС

Платежи в фонд обязательного медстрахования зачисляются в федеральный бюджет в фиксированном размере в зависимости от МРОТ по КБК 392 1 0211 160.

КБК для страховых взносов

Обязанность по переводу страховых отчислений ложится на организации и предпринимателей, которые занимаются коммерческой деятельностью. В 2019 году для указанных выплат предусмотрены следующие коды.

| Вид транзакции | Основной платеж | Пени | Штрафы |

| Взносы от ВНиМ (временная нетрудоспособность и материнство) | 18210202090071010160 | 18210202090072110160 | 18210202090073010160 |

| Взносы в ФСС «на травматизм» | 39310202050071000160 | 39310202050072100160 | 39310202050073000160 |

| Взносы на ОМС (медстрахование) | 18210202101081013160 | 18210202101082013160 | 18210202101083013160 |

| Взносы на ОПС (пенсионный фонд) за работников (основной и пониженные тарифы) | 18210202010061010160 | 18210202010062110160 | 18210202010063010160 |

| Взносы на ОПС для ИП (фиксированная часть и 1% с дохода более 300 000 руб.) | 18210202140061110160 | 18210202140062110160 | 18210202140063010160 |

Изменились КБК для пеней и штрафов на страховые выплаты по доптарифам. Теперь коды не зависят от спецоценки (подробнее в Приказе Минфина №132н, 2018 г. )

| Вид транзакции | Основной платеж | Пени | Штрафы |

| Дополнительные пенсионные взносы по списку 1, не зависящие от спецоценки | 18210202131061010160 | 18210202131062110160 | 18210202131063010160 |

| Дополнительные пенсионные взносы по списку 2, зависящие от спецоценки | 18210202131061020160 | 18210202131062110160 | 18210202132063010160 |

- Список 1 – специальности с тяжелыми, опасными и вредными для здоровья условиями труда.

- Список 2 – специальности с тяжелыми и опасными условиями труда, но в меньшей степени, чем по списку 1.

Порядок оплаты

С 2017 года страховые перечисления осуществляются на счета ФНС, что следует из КБК (код 182). Исключения предусмотрены только по взносам за риск травматизма на производстве, которые, как и раньше, перечисляется в фонд социального страхования (код 393).

Перевод сумм ИП «за себя» может выполняться двумя способами:

- Единоразовый платеж до 31 декабря.

- Авансовыми транзакциями помесячно, поквартально или один раз в течение полугода – точные даты не установлены, главное внести всю сумму до конца календарного года.

Если на 31 декабря выпадает выходной, оплату можно произвести в ближайший рабочий день в январе. Указание в платежном поручении старого кода считается ошибкой. Поиск денег осуществляется уполномоченными инспекторами на счетах ФНС. Процедура занимает определенное время поэтому до момента нахождения средств в отношении плательщика будет числиться недоимка. Для избежания санкций, в территориальную налоговую по месту регистрации нужно своевременно подать соответствующее заявление.

В случае неуплаты страховых отчислений, нарушитель карается недоимкой, пеней или штрафом. При задержке выплаты от 10 рабочих дней, р/с плательщика может быть заблокирован до момента погашения задолженности в полном объеме. Если предприниматель не произвел выплату и закрыл ИП, долги переходят на него, как на физическое лицо.

КБК-налоги: для уплаты налогов для организаций и ИП на ОСН

| Наименование налога, сбора, платежа | КБК |

| Налог на прибыль организаций (кроме КГН), в том числе: | |

| — в федеральный бюджет (ставка — 3%) | 182 1 0100 110 |

| — в региональный бюджет (ставка от 12,5% до 17%) | 182 1 0100 110 |

| НДС | 182 1 0300 110 |

| Налог на имущество: | |

| — по любому имуществу, за исключением входящего в Единую систему газоснабжения (ЕСГС) | 182 1 0600 110 |

| — по имуществу, входящему в ЕСГС | 182 1 0600 110 |

| НДФЛ (ИП «за себя») | 182 1 0100 110 |

КБК-налоги: для уплаты налогов для организаций и ИП на спецрежимах

| Наименование налога, сбора, платежа | КБК |

| Налог при УСН, когда применяется объект налогообложения: | |

| — «доходы» | 182 1 0500 110 |

| — «доходы минус расходы» (налог, уплачиваемый в общем порядке, а также минимальный налог) | 182 1 0500 110 |

| ЕНВД | 182 1 0500 110 |

| ЕСХН | 182 1 0500 110 |

| Наименование налога, сбора, платежа | КБК |

| НДФЛ с доходов, источником которых является налоговый агент | 182 1 0100 110 |

| НДС (как налоговый агент) | 182 1 0300 110 |

| НДС по импорту из Беларуси и Казахстана | 182 1 0400 110 |

| Налог на прибыль при выплате дивидендов: | |

| — российским организациям | 182 1 0100 110 |

| — иностранным организациям | 182 1 0100 110 |

| Налог на прибыль при выплате доходов иностранным организациям (кроме дивидендов и процентов по государственным и муниципальным ценным бумагам) | 182 1 0100 110 |

| Налог на прибыль с доходов по государственным и муниципальным ценным бумагам | 182 1 0100 110 |

| Налог на прибыль по полученным от иностранных организаций дивидендам | 182 1 0100 110 |

| Транспортный налог | 182 1 0600 110 |

| Земельный налог | 182 1 06 0603х хх 1000 110 где ххх зависит от места расположения земельного участка |

| Сбор за пользование водными биоресурсами: | |

| — по внутренним водным объектам | 182 1 0700 110 |

| — по иным водным объектам | 182 1 0700 110 |

| Водный налог | 182 1 0700 110 |

| Плата за негативное воздействие на окружающую среду | 048 1 12 010х0 01 6000 120 где х зависит от вида загрязнения окружающей среды |

| Регулярные платежи за пользование недрами, которые используются: | |

| — на территории РФ | 182 1 1200 120 |

| — на континентальном шельфе РФ, в исключительной экономической зоне РФ и за пределами РФ на территориях, находящихся под юрисдикцией РФ | 182 1 1200 120 |

| НДПИ | 182 1 07 010хх 01 1000 110 где хх зависит от вида добываемого полезного ископаемого |

| Налог на прибыль организаций с доходов в виде прибыли КИК | 182 1 0100 110 |

КБК для оплаты штрафов

Если предприниматель отказался оплачивать пенсионные отчисления в фиксированном размере за себя и начисленные пени, то ИФНС применяет другие санкции в большем размере. Штраф начисляется на каждое правонарушение: неуплата взноса, пени, самого штрафа. Сумма его повышается с каждым днем просрочки. ИП рекомендовано оплатить санкцию как можно скорее, указав в платежке КБК 18210202140063010160.

Указанные коды по уплате пени и штрафов действительны для пенсионных отчислений от индивидуальных предпринимателей 2021 года в фиксированном размере, которые исчислены за период с 01 января 2017 года. Платежи, рассчитанные до этого периода, определяются другими кодами.

Подводя итоги о применении этих КБК

Предприниматель, на которого трудятся наемные сотрудники, должен выполнять обязательные отчисления за них во внебюджетные фонды. Какой КБК указать в соответствующих платежных поручениях? Сумма отчислений, так же как и кодирование, зависят от условий, в которых трудятся наемные работники.

Взносы на пенсионное страхование сотрудников

Код бюджетной классификации не зависит от того, превышает ли доход работодателя от использования труда наемных сотрудников предельную величину базы (300 тыс.руб.). Отчисления за сотрудников при величине базы как меньше, так и больше предельной нужно платить по следующему КБК: 392 1 0200 160. Раздельные коды для этого вида платежа отменены. По данному КБК зачисляются следующие виды взносов в ПФР на выплату страховой пенсии:

- основной платеж;

- задолженность по основному платежу;

- задолженность по отмененному платежу;

- образовавшаяся недоимка;

- платеж по перерасчету.

Санкционные выплаты по страховым взносам в ПФР

- Штрафы – перечислять необходимо по КБК 392 1 02 02010 06 3000 160.

- Пени зачисляются по КБК 392 1 0200 160.

Если сотрудники трудятся в особых условиях

Для работодателей, предоставляющих сотрудникам вредные и/или опасные условия труда, существует дополнительный тариф отчислений в ПФР, так как закон позволит сотрудникам «за вредность» уйти на пенсию раньше предписанного возрастом срока. Именно отчисления этих дополнительных взносов помогут в будущем рассчитать момент, с которого работникам будет полагаться досрочная пенсия.

1. Вредные работы требуют отчислений за сотрудников по КБК 392 1 0200 160.

- Пени за просрочку этих взносов – по КБК 392 1 02 02131 06 2100 160.

- Штрафы по таким взносам – по КБК 392 1 0200 160.

2. Для занятых в тяжелых трудовых условиях КБК 392 1 02 02132 06 1000 160.

- Пени – КБК 392 1 0200 160

- Штрафы – КБК 392 1 0200 160.

Отчисления за наемных сотрудников в ФФОМС

Отчисления на обязательное медстрахование за сотрудников требуют КБК 392 1 0211 160.

Пени по этому платежу – по КБК 392 1 0211 160.

Штрафы, если они начислены – по КБК 392 1 0211 160.